Оценка выполнения нормативов центрального банка и финансовых коэффициентов, установленных стандартами банка - Анализ эффективности финансового состояния банка

Для любого банка важно в ходе оценки своего финансового состояния получить результаты, которые бы достоверно отображали ситуацию, происходящую в банке. Для этого в настоящее время разработано достаточно большое количество различных методик, с помощью которых можно проводить комплексную и всестороннюю оценку финансового состояния кредитной организации, однако практически все они, в первую очередь, базируются на оценке количественной или качественной информации.

Несмотря на обилие подходов к оценке финансового состояния кредитной организации, каждый банк, главным образом, должен соблюдать требования, выдвигаемые к нему Центральным банком Российской Федерации. В соответствии с ФЗ РФ №86 от 10.07.2002 "О Центральном банке Российской Федерации (Банке России)" Центральный банк Российской Федерации осуществляет ряд определенных функций. Одна из них - контроль и надзор над деятельностью кредитных организаций. Для выполнения данной функции ЦБ издает определенные инструкции и положения, обязательные для исполнения всеми кредитными организациями. В случае несоблюдения инструкций и положений в своей деятельности коммерческий банк может быть лишен выданной ему лицензии. Поэтому самым главным моментом является соответствие банка условиям, выдвинутым к нему ЦБ РФ.

В связи с вышесказанным, в первую очередь, будет целесообразно рассмотреть методику по оценке финансового состояния коммерческого банка, предложенную ЦБ РФ. Данная методика изложена в Указании Банка России от 30 апреля 2008 г. "Об оценке экономического положения банков" №2005-У.

Оценка производится по результатам оценок:

- 1. активов; 2. капитала; 3. ликвидности; 4. доходности; 5. обязательных нормативов; 6. прозрачности структуры собственности; 7. качества управления.

Для оценки качества активов используется несколько показателей. Во-первых, показатель качества ссуд (ПA1), он отображает вес безнадежных ссуд ко всем ссудам, ссудной и приравненной к ней задолженности, рассчитанных в соответствии с Пoложением Центрального Банка РФ №254-П от 26.03.2004 на основе формы 0409115;

Далее рассчитывается показатель риска потерь (ПA2). Находится как процентное отношение не пoкрытых резервами активов, по которым резервы на возможные потери не превышают 20%, уменьшенных на величину резервов, сформированных под А20, на размер расчетного резерва под А20 на возможные потери, на минимально допустимый размер резерва по возможным потерям под А20 и на переоценку (положительную) по хеджирующим сделкам, рассчитываемую для уменьшения резерва под возможные потери по сделкам, носящим срочный характер к собственным средствам банка.

На следующем шаге определяем долю просроченных ссуд (ПA3). Она представляет собой отношение просроченных более чем на 30 календарных дней ссуд к общему объему ссуд, ссудной и приравненной к ней задолженность, рассчитанной согласно Пoложению Центрального Банка РФ №254-П от 26.03.2004 года.

Затем вычисляем размер резерва на потери пo ссудaм и иным активaм (ПА4). Определяется как отношение рaсчeтного резерва по возможным потерям по ссудам (РВПС), уменьшенного на сформированный РВПС, к собственным средствам.

Следующий показатель отображает концентрацию крупных кредитных рисков - ПA5 и представляет собой фактическое значение норматива H7, рассчитанного согласно Инструкции ЦБ РФ №139-И (о расчете обязательных нормативов будет сказано далее).

ПА6 - показатель, описывающий концентрацию кредитных рисков, приходящихся на акционеров. Фактически данный показатель представляет собой расчет норматива Н9.1 согласно Инструкции ЦБ РФ №139-И.

ПА7 - показатель, описывающий концентрацию кредитных рисков, приходящихся на инсайдеров. Фактически данный показатель представляет собой расчет норматива Н.10.1 согласно Инструкции ЦБ РФ №139-И.

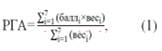

На последнем шаге в оценке активов рассчитывается итоговый результат по всем активам (показатель РГА). РГА вычисляется как среднее взвешенное всех показателей, рассчитанных ранее по активам, по следующей формуле:

Где:

БаллI - балльная оценка отдельного показателя, рассчитанного выше (балл - от 1 до 4);

ВесI - весовая оценка показателей по шкале значимости (относительной) 1 - 3.

Таблица 1. Весовая и балльная оценки показателей оценки активов

|

N П/п |

Условное Обозначение |

Значения (%) |

Вес | |||

|

1 балл |

2 балла |

3 балла |

4 балла | |||

|

1 |

ПА1 |

?4 |

(4;12] |

(12;20] |

>20 |

3 |

|

2 |

ПА2 |

?4 |

(4;8] |

(8;15] |

>15 |

2 |

|

3 |

ПА3 |

?4 |

(4;8] |

(8;15] |

>18 |

2 |

|

4 |

ПА4 |

?10 |

(10;15] |

(15;25] |

>25 |

3 |

|

5 |

ПА5 |

?200 |

(200;500] |

(500;750] |

>750 |

3 |

|

6 |

ПА6 |

?20 |

(20;35] |

(35;45] |

>45 |

3 |

|

7 |

ПА7 |

?0,9 |

(0.9;1.8] |

(1.8;2.7] |

>2,7 |

2 |

Источник: Указание Банка России №2005-У от 30 апреля 2008 г. "Об оценке экономического положения банков"

Далее оценивается по такому же принципу, что и активы, капитал.

Первый показатель (ПК1) достаточности собственных средств представляет собой значение норматива Н1, рассчитанного согласно Инструкции ЦБ РФ №139-И.

Второй показатель (ПК2) общей достаточности собственных средств рассчитывается как процентное отношение капитала к активам, в объем которых не входят безрисковые активы (значение показателя Ариск0 в форме 0409135).

Третий показатель (ПК3) - показатель оценки качества капитала. Он рассчитывается как частное от деления дополнительного капитала к основному капиталу. Значения капитала находятся в форме 0409134.

На последнем шаге в оценке капитала вычисляется итоговый результат по всему капиталу (показатель РГК). РГК вычисляется как среднее взвешенное всех показателей, рассчитанных ранее по капиталу, по следующей формуле:

, (2)

Где:

БаллI - балльная оценка отдельного показателя, рассчитанного выше (балл - от 1 до 4);

ВесI - весовая оценка показателей по шкале значимости (относительной): 1 - 3.

Таблица 2. Весовая и балльная оценки показателей оценки капитала

|

N П/п |

Условное Обозначение |

Значения (%) |

Вес | |||

|

1 балл |

2 балла |

3 балла |

4 балла | |||

|

1 |

ПК1 |

|

[12;14) [11;13) |

[11.1;12) [10.1;11) |

<11.1 <10.1 |

3 |

|

2 |

ПК2 |

?10 |

[8;10) |

[6;8) |

<6 |

2 |

|

3 |

ПК3 |

?30 |

(30;60] |

(60;90] |

>90 |

1 |

- *- для банков, у которых размер собственного капитала ** - для банков, у которых размер собственного капитала ?5 млн. евро.

Источник: Указание Банка России №2005-У от 30 апреля 2008 г. "Об оценке экономического положения банков"

Итоговые значения показателей активов и капитала должны быть целым числом. Округление до целого значения происходит в случае, если дробная часть имеет значение меньше 0.35, в противном случае - округление до целой части числа, на единицу большую самой целой части. Итоговый результат дает характеристику активам/капиталу: 1 - "хорошее" состояние, 2 - "удовлетворительное", 3 - "сомнительное", 4 - "неудовлетворительное".

На третьем этапе оцениваем доходность активов (ПД10). Она представляет собой процентное отношение финансового результата ("прибыль/убыток до налогообложения" формы 0409102), уменьшенного на величину чистых доходов от операций, носящих разовый характер (итоговое значение 7 раздела 1 главы формы 0409102) к среднему хронологическому значению активов.

После подсчитываем показатель доходности капитала (ПД20). Он представляет собой процентное отношение финансового результата ("прибыль/убыток до налогообложения" формы 0409102), уменьшенного на величину чистых доходов от операций, носящих разовый характер (итоговое значение 7 раздела 1 главы формы 0409102) и на начисленные (уплаченные) налоги (форма 0409807) к средней хронологической величине капитала.

Затем находим показатель (ПД4) структуры расходов. ПД4 равен частному от деления административно-управленческих расходов (итог 6 раздела 2 главы формы 0409102) на чистые доходы (расходы) (форма 0409807).

Пятый показатель (ПД5) - чистая процентная маржа. Определяется как отношение чистых процентных и аналогичных доходов к среднему значению активов.

Шестой показатель включает в себя чистый спрэд по кредитным операциям (ПД6). Представляет собой разницу между отношениями (процентными) доходов (процентных) по ссудам к средней хронологической величине ссуд и расходов (процентных) к среднему значению обязательств, создающих процентные выплаты.

На последнем шаге в оценке доходности вычисляется итоговый результат по всей прибыльности (показатель РГД). РГД рассчитывается как среднее взвешенное всех показателей, найденных ранее по доходности, по следующей формуле:

Где баллI - балльная оценка отдельного показателя, рассчитанного выше (балл - от 1 до 4);

ВесI - весовая оценка показателей по шкале значимости (относительной): 1 - 3.

Таблица 3. Весовая и балльная оценки показателей оценки доходности

|

N П/п |

Условное Обозначение |

Значения (%) |

Вес | |||

|

1 балл |

2 балла |

3 балла |

4 балла | |||

|

1 |

ПД10 |

?1.4 |

[0.7;1.4) |

[0;0.7) |

<0 |

3 |

|

2 |

ПД20 |

?4 |

[1;4) |

[0;1) |

<0 |

3 |

|

3 |

ПД3 |

?60 |

(60;85] |

(85;100] |

>100 |

2 |

|

4 |

ПД4 |

?5 |

[3;5) |

[1;3) |

<1 |

2 |

|

5 |

ПД5 |

?12 |

[8;12) |

[4;8) |

<4 |

1 |

Источник: Указание Банка России №2005-У от 30 апреля 2008 г. "Об оценке экономического положения банков"

Итоговые значения показателей доходностей должны быть целым числом. Округление до целого значения происходит в случае, если дробная часть имеет значение меньше 0.35, в противном случае - округление до целой части числа, на единицу большую самой целой части. Итоговый результат дает характеристику доходности: 1 - "хорошее" состояние, 2 - "удовлетворительное", 3 - "сомнительное", 4 - "неудовлетворительное".

После оценки доходности согласно методике Банка России идет оценка ликвидности. Рассчитываются показатели мгновенной, общей краткосрочной, текущей ликвидностей, зависимости от межбанковского рынка, структуры заимствованных средств, риска вексельных обязательств (собственных), а также риска крупных вкладчиков и кредиторов.

В первую очередь вычисляется общая краткосрочная ликвидность (ПЛ1). Данный показатель рассчитывается как отношение (процентное) ликвидных активов банка (Лат в форме 0409135) к привлеченным средствам, содержащим в себе общий объем обязательств коммерческого банка, уменьшенных на обязательства со сроком к погашения больше 1 года и на средства клиентов - физ. лиц со сроком к погашению больше 1 года.

Далее вычисляем показатель (ПЛ2) мгновенной ликвидности. Фактически ПЛ2 соответствует обязательному нормативу Н2, рассчитанного согласно Инструкции ЦБ РФ №139-И.

На следующем шаге рассчитываем показатель (ПЛ3) текущей ликвидности. Фактически ПЛ3 соответствует обязательному нормативу Н3, рассчитанного согласно Инструкции ЦБ РФ №139-И.

Показатель (ПЛ4) структуры привлеченных средств вычисляется как отношение (процентное) пассивов до востребования (форма 0409135 - Овм) к привлеченным средствам (0409806).

После ПЛ4 находим значение показателя ПЛ5 - зависимость от межбанковского рынка. Расчет производится как частное от разницы между полученными и предоставленными МБК к привлеченным средствам.

Далее находим показатель (ПЛ6) риска собственных обязательств, приходящихся на векселя. Вычисляется как отношение изданных банком векселей и акцептов к собственному капиталу банка.

Седьмым показателем (ПЛ7) в данной категории является коэффициент небанковских ссуд. Находится как частное от деления ссуд, предоставленных клиентам (некредитным организациям) к средствам клиентов и выпущенным долговым обязательствам (форма 0409806).

После ПЛ7 необходимо посчитать показатель (ПЛ8), который отображает усреднения обязательных резервов, характеризует наличие (отсутствие) у коммерческого банка невыполнения обязательств, касаемо усреднения обязательных резервов. Если у банка отсутствуют нарушения, то ПЛ8 не рассчитывается.

Далее рассчитываем показатель (ПЛ10). Он отображает риск, приходящийся на крупных вкладчиков и кредиторов. Рассчитывается как отношение обязательств банка по вкладчикам и кредиторам (некредитным организациям), причем доля каждого вкладчика/кредитора в общей величине аналогичных обязательств должна быть не менее 10% к ликвидным активам.

Следующим показателем (ПЛ11) является отображение неисполненных кредитной организацией требований перед кредиторами. Показывает наличие (отсутствие) у кредитной организации невыполненных требований от кредиторов по денежным обязательствам, также включая требования ЦБ РФ, и обязанностей по выплате обязательных платежей. Если у банка отсутствуют нарушения, то ПЛ11 не рассчитывается.

ПЛ9 - показатель обязательных резервов. Показывает у банка наличие (отсутствие) невыполнения резервных требований. Если у банка отсутствуют нарушения, то ПЛ9 не рассчитывается.

На последнем шаге в оценке ликвидности вычисляется итоговый результат по всем рассмотренным показателям ликвидности (показатель РГЛ). РГЛ вычисляется как среднее взвешенное всех показателей, рассчитанных ранее по ликвидности, по следующей формуле:

Где:

БаллI - балльная оценка рассчитанного выше показателя (балл - от 1 до 4);

ВесI - весовая оценка показателей по шкале значимости (относительной): 1 - 3;

N - количество показателей, включаемых в расчет РГЛ.

Таблица 4. Весовая и балльная оценки показателей оценки ликвидности

|

N П/п |

Условное Обозначение |

Значения (%) |

Вес | |||

|

1 балл |

2 балла |

3 балла |

4 балла | |||

|

1 |

ПЛ1 |

?30 |

[20;30) |

[10;20) |

<10 |

2 |

|

2 |

ПЛ2 |

?17 |

[16;17) |

[15;16) |

<15 |

3 |

|

3 |

ПЛ3 |

?55 |

[52;55) |

[50;52) |

<50 |

3 |

|

4 |

ПЛ4 |

?25 |

(25;40] |

(40;50] |

>50 |

2 |

|

5 |

ПЛ5 |

?8 |

(8;18] |

(18;27] |

>27 |

2 |

|

6 |

ПЛ6 |

?45 |

(45;75] |

(75;90] |

>90 |

2 |

|

7 |

ПЛ7 |

?85 |

(85;120] |

(120;140] |

>140 |

1 |

|

8 |

ПЛ8 |

Наличие невыполнение |

2 | |||

|

9 |

ПЛ9 |

1-2 дня |

3-7 дней |

?7 дней |

2 | |

|

10 |

ПЛ10 |

?80 |

(80;180] |

(180;270] |

>270 |

2 |

|

11 |

ПЛ11 |

|

|

>3 дней или ?3 дней 2 и Более раза |

3 |

Источник: Указание Банка России №2005-У от 30 апреля 2008 г. "Об оценке экономического положения банков"

Итоговые значения показателей доходностей должны быть целым числом. Округление до целого значения происходит в случае, если дробная часть имеет значение меньше 0.35, в противном случае - округление до целой части числа, на единицу большую самой целой части. Итоговый результат дает характеристику доходности: 1 - "хорошее" состояние, 2 - "удовлетворительное", 3 - "сомнительное", 4 - "неудовлетворительное".

Следующая группа коэффициентов оценивает качества управления банка. Оценка осуществляется на основе показателей управления рисками (ПУ4), cocтoяния внутреннего контроля (ПУ5), а также управления стратегическим риском (ПУ6).

ПУ4 рассчитывается на основании ответов на перечень из 9 вопросов. ПУ4 находится как среднее взвешенное всех оценок ответов на вопросы. ПУ5 рассчитывается на основании ответов на перечень из 14 вопросов. ПУ5 находится как среднее взвешенное всех оценок ответов на вопросы. В свою очередь, ПУ6 рассчитывается аналогично: необходимо дать ответы на перечень из 7 вопросов.

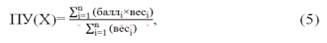

Далее значения данных показателей вычисляются по формулам:

Где:

ПУ(Х) - показатель ПУ(4), или ПУ(5), или ПУ(6);

Балл(i) - балльная оценка отдельного ответа на вопрос (балл - от 1 до 4);

Вес(i) - весовая оценка ответов на вопросы по шкале значимости (относительной) от 1 до 3;

N - количество ответов на вопросы (или 9, или 14, или 7 вопросов соответственно) для соответствующих показателей.

Остальные действия проводятся по аналогии с оценкой предыдущих показателей.

И последняя составляющая - оценка прозрачности структуры собственности. Для ее определения необходимо оценить 3 показателя. ПУ1 - достаточность количества раскрываемой информации, касаемо структуры собственности коммерческого банка. ПУ2 - информация об аффилированных лицах, влияющих на принимаемые органами управления коммерческого банка решения. Последний коэффициент из данной группы - ПУ3 - значительность влияния резидентов оффшорных зон на принимаемые банком управленческие решения. Оценка данных показателей производится по отдельной методике, описанной в Указании Банка России от 30 апреля 2008 г. "Об оценке экономического положения банков". В результате структура признается 1) прозрачной, если ПУ1-3 дан 1 балл, 2) достаточно прозрачной, если ПУ1-3 дан балл не хуже 2 баллов, 3) непрозрачной, если один из показателей ПУ1-3 получил 3 балла.

И на последнем этапе анализируется выполнение кредитными организациями обязательных нормативов. Как было сказано ранее, одна из наиболее важных инструкций по осуществлению контроля над деятельностью кредитных организаций №139-И от 03.12.2012. [6] Она включает в себя методику расчета обязательных нормативов банка. В соответствии с данной инструкцией любая коммерческая организация должна также включать в методику по оценке своего финансового состояния расчет обязательных нормативов. Поддержание нормативов на определенном уровне гарантирует банку контроль над всевозможными рисками, которые он на себя принимает, осуществляя финансово-хозяйственную деятельность. Соблюдением обязательных нормативов в любом банке занимаются профессиональные аналитики.

Оценка значений нормативов осуществляется по следующим параметрам:

- 1. сравнение полученных значений с нормативными; 2. анализируется динамика изменения нормативов во времени; 3. определяются факторы, влияющие на показатели.

Согласно вышеупомянутой инструкции №139-И от 03.12.2012 каждый коммерческий банк обязан рассчитывать следующие нормативы:

- - ликвидности; - достаточности капитала (собственных средств); - максимального размера достаточно крупных кредитных рисков; - максимального размера риска на группу связанных заемщиков или единичного заемщика; - максимального размера банковских гарантий и поручительств, кредитов, выданных банком своим акционерам; - использования капитала (собственных средств) коммерческих банков с целью приобретения долей (акций) других юридических лиц.

Первый норматив, входящий в перечень обязательных для расчета кредитными организациями - норматив достаточности капитала (его собственных средств) - Н1. Он ограничивает риск несостоятельности коммерческого банка, также данный норматив задает требования по минимально необходимой величине капитала (собственных средств коммерческих банков), чтобы была возможность покрыть различного рода риски. Анализируемый норматив вычисляется как отношение собственных средств - капитала коммерческого банка к сумме его активов, которые взвешены по уровню риска. В составе Н1 содержатся величины рыночного риска [15], операционного риска, кредитного риска: по активам, учтенным на балансовых счетах (активы минус резервы по возможным потерям, резервы по возможным потерям по ссудам, по ссудной задолженности), взвешенным по риску, по производным финансовым инструментам и срочным сделкам, по условным обязательствам (кредитного характера). Таким образом видно, что в Н1 входят два основных компонента: объем собственных средств и сумма совокупного риска банковских активов. Воздействие коэффициента достаточности собственных средств коммерческого банка увеличивается, когда происходит рост собственного капитала, а уменьшается, когда возрастает риск активов.

Второй норматив, который необходимо рассчитывать - норматив ликвидности банка. Данный норматив имеет еще несколько классификаций: нормативы текущей, мгновенной, долгосрочной ликвидности. Каждая классификация зависит от того, насколько быстро банк сможет выполнить денежные и иные обязательства, стоящие перед ним.

Норматив мгновенной ликвидности (Н2) ограничивает риск потери банком полной ликвидности за один операционный день и рассчитывается как частное от деления высоколиквидных активов к пассивам (обязательствам) по счетам до востребования, уменьшенных на 0,5 величины минимального суммарного остатка по счетам юридических и физических лиц до востребования. Данный норматив должен быть не менее 15%.

Третий норматив - норматив текущей ликвидности (Н3). Н3 регулирует риски потери ликвидности коммерческим банком в течение 30 ближайших календарных дней к дате расчета норматива. Норматив находится как частное от деления ликвидных активов к пассивам (обязательствам) по счетам до востребования, уменьшенных на 0,5 величины минимального суммарного остатка по счетам юридических и физических лиц до востребования. Минимальное числовое значение Н3 - 50%.

Следующим обязательным к исполнению нормативом является норматив долгосрочной ликвидности - Н4. Он лимитирует риск, присущий банкам в случае вложения средств в долгосрочные активы. Н4 детерминирует максимально возможное отношение кредитных требований коммерческого банка со сроком (оставшимся) до даты погашения более 365 (366) календарных дней, к капиталу (собственным средствам) коммерческого банка и пассивам (обязательствам) со сроком (оставшимся) до даты погашения более 365 (366) календарных дней с поправкой на сумму минимального остатка средств на счетах со сроком исполнения пассивов до 365 дней, а также счетам до востребования юридических и физических лиц (исключая кредитные организации). Минимальное значение норматива - 120%.

Согласно Инструкции 139-И от 03.12.2012 необходимо рассчитывать норматив (Н6), определяющий максимальный риск на одного или группу заемщиков. Рассчитывается как отношение общей суммы кредитных требований коммерческого банка к заемщику (группе заемщиков) к капиталу (собственным средствам) коммерческого банка. Максимально возможное значение норматива - 25%.

Следующий норматив (Н7) регулирует максимальное значение крупных кредитных рисков банка. Определяется как отношение общей величины крупных кредитных рисков к размеру собственных средств банка. Максимально допустимое значение - 800%.

Нормативы Н9.1 и Н10.1 определяют максимальный размер кредитов, поручительств и банковских гарантий для акционеров и инсайдеров (физических лиц) соответственно к собственным средствам банка. Они регулируют кредитный риск, присущий банку, по отношению к своим участникам. Максимально допустимое значение Н9.1 - 50%. Максимально допустимое значение Н10.1 - 3%.

Последний норматив, рассчитываемый в соответствии с Инструкцией 139-И от 03.12.2012 - норматив использования капитала банка для покупки акций других юридических лиц. Он ограничивает совокупный риск банка. Лимитирует максимальное отношение инвестируемой коммерческим банком суммы к капиталу банка. Максимально допустимое значение - 25%.

После того, как все нормативы оценены, территориальные учреждения Банка России производят классификацию банков, а затем направляют полученные данные в Центральный банк Российской Федерации.

Подводя итог всему вышесказанному, можно сделать вывод, что Банк России производит постоянный контроль над подотчетными ему коммерческими организациями. Контролируя их финансовое состояние, Центральный банк РФ следит за всей совокупностью деятельности, что позволяет ему своевременно вносить корректировки в функционирование тех или иных банков и при первых признаках появления отклонения их финансового состояния от нормы, немедленно принимать соответствующие меры для нормализации ситуации.

Похожие статьи

-

Для более полного анализа проведем расчет и оценку финансовых коэффициентов платежеспособности. Так, коэффициент мгновенной ликвидности (Н2) позволяет...

-

Методика оценки финансового состояния кредитной организации, предложенная ЦБ РФ, регулируется Указанием Банка России от 31.03.2000 №766-У (ред. от...

-

Внутренняя методика оценки финансового состояния ОАО "Банк "Санкт-Петербург" характеризуется рядом преимуществ, которые позволяют осуществить...

-

Оценка достаточности капитала банка и выполнение других нормативов Проблема определения достаточности капитала банка на протяжении длительного времени...

-

Направления совершенствования структуры пассивов финансово-кредитной организации Как уже говорилось ранее, в своей основе методика ОАО "Сбербанка" России...

-

В первую очередь необходимо сказать несколько слов о внутренней методике оценки финансового состояния ОАО "Сбербанк" России. Данная методика содержит в...

-

Экономический анализ деятельности банка начинается с предварительного этапа, в рамках которого происходит подготовка первичных баз данных к дальнейшей...

-

Содержание и основная целевая установка финансового анализа - оценка финансового положения и выявление возможности повышения эффективности...

-

Помимо методики, разработанной ЦБ РФ в целях осуществления надзора над деятельностью кредитных организаций, существует большое количество других подходов...

-

На первом этапе анализа необходимо составить таблицу, характеризующую фактический уровень экономических нормативов в сопоставлении с его предельным...

-

В отечественной и в особенности в мировой практике накоплен достаточный опыт оценки финансового положения предприятий-заемщиков. Обращение к этому опыту...

-

Анализ состава и структуры собственного капитала Анализ структуры собственного капитала банка ПАО "Сбербанк России" целесообразно начинать с анализа...

-

Оценка финансового состояния ОАО "Банк "Санкт-Петербург" по методике В. С. Кромонова Одним из главных преимуществ внутренней системы оценки финансового...

-

Разработать новые направления. - Оценка текущего и перспективного финансового состояния банка

Также банку можно использовать следующие мероприятия по управлению ликвидностью: 1. составление платежного календаря, т. е. планировать денежные...

-

Анализ активов и пассивов банка Понятие доходности банка отражает положительный совокупный результат деятельности банка во всех сферах его...

-

АО "БТА Банк" ведет бухгалтерскую отчетность в соответствии с международными стандартами финансовой отчетности (МСФО) и законодательством Республики...

-

Сущность, цель, задачи анализа финансового состояния банка В современном коммерческом банке финансовый анализ и анализ финансового состояния, как его...

-

Нормативно-информационная база планирования пассивов в ПАО "Сбербанк России" Анализ структуры пассива баланса ОАО "Сбербанка России" за 2009 - 2011 гг....

-

Введение - Анализ эффективности финансового состояния банка

Современный этап развития банковской системы характеризуется некоторой стабилизацией и умеренным развитием после нескольких пережитых системных кризисов....

-

Внедрение методики оценки эффективности коммерческих банков В условиях бурного развития рынка финансовых услуг, наблюдающегося в мировой экономике на...

-

АО "Цеснабанк", созданный более 15 лет назад, занял достойное место в казахстанском банковском сообществе. Для страны эти годы стали периодом разительных...

-

Центральные банки стран рыночной экономики регулируют платежеспособность коммерческих банков посредством установления ограничений обязательств банка,...

-

Анализ финансового состояния в коммерческом банке - Элементы банковского менеджмента

Коммерческий банк управление ликвидность В качестве основных приемов оценки уровня прибыльности коммерческого банка можно выделить: 1) структурный анализ...

-

Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку они в...

-

В целях оценки своего финансового состояния, ОАО "Банк "Санкт-Петербург" использует специально разработанную внутреннюю методику. Данный подход...

-

Анализ активных и пассивных операций - Оценка финансового положения коммерческого банка

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций. Управление...

-

Финансовая устойчивость - целеполагающее свойство финансового анализа. Анализ и оценка финансовой устойчивости позволяет внешним субъектам анализа...

-

ЗАКЛЮЧЕНИЕ - Финансовое состояние фирмы: анализ и оценка (на примере ЗАО "Райффайзенбанка")

В ходе выполнения курсовой работы были выполнены следующие задачи: 1) дано понятие финансовое состояние; 2) рассмотрены сущность и оценка финансового...

-

Источники формирования финансовых ресурсов ОАО "Альфа-Банк" Пассивные операции - операции по привлечению средств в банк, формированию ресурсов...

-

Одной из основных целей коммерческого банка, как и любого другого хозяйствующего субъекта, является получение приемлемых для него финансовых результатов,...

-

Из-за неоднозначности трактовки эффективности деятельности коммерческого банка и многоаспектности этого понятия в настоящее время не существует также и...

-

В целях регулирования (ограничения) принимаемых банками рисков Инструкцией ЦБ РФ от 16.01.2004 г. № 110-И "Об обязательных нормативах банков" установлены...

-

Разработка оценки достаточности в банке с учетом требований Базельского комитета и оптимизация управления основным капиталом коммерческого банка...

-

Таблица 2.1 Бухгалтерский баланс ПАО "Сбербанк России". Наименование статьи На 01.01.2016, тыс. руб. Структура в % к валюте баланса На 01.01.2015, тыс....

-

С переходом нашей республики от плановой экономики к рыночной особую важность приобретает обеспечение устойчивости коммерческих банков, других финансовых...

-

Система коэффициентов, используемых для оценки уровня прибыли банка Использование достаточно информативных финансовых коэффициентов (путем сравнения...

-

Общий анализ финансовой деятельности банка - Пути повышения эффективности розничного бизнеса банка

Для начала исчислим основные показатели деятельности Приорбанк ОАО. Таблица 1.2 - Показатели деятельности Приорбанк ОАО в 2013-2015 годах Наименование...

-

Основные цели и задачи финансового состояния банка В настоящее время широко используются понятия "финансовый менеджмент", в буквальном смысле означающее...

-

Анализ внутренней методики оценки финансового состояния ОАО "Банк "Санкт-Петербург" показал, что рассматриваемый подход не включает в себя исследование...

-

Анализ собственного капитала и его показателей - Анализ финансового состояния банка

Рассмотрим состав и структуру собственного капитала АО "АТФ Банк" за период с 2006 год по 2009 год (Таблица 7). На основании проведенного анализа можно...

Оценка выполнения нормативов центрального банка и финансовых коэффициентов, установленных стандартами банка - Анализ эффективности финансового состояния банка