Оценка деловой активности - Оценка финансового состояния предприятия

В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение предприятия на рынках продукции, труда, капитала. В контексте финансового анализа деловая активность предприятия рассматривается как некоторая характеристика масштаба деятельности предприятия и его способности генерировать в процессе деятельности устойчивый поток доходов безотносительно сопутствующих расходов.

В частности, В. В. Ковалев дает определение, при котором деловая активность предприятия проявляется как характеристика динамичности его развития, достижения поставленных целей, что отражается в натуральных и стоимостных показателях, эффективном использовании экономического потенциала, расширении рынков сбыта продукции.

Оценка деловой активности предприятия включает оценку оборачиваемости средств (активов и источников их формирования) и продолжительности производственно-сбытового цикла.

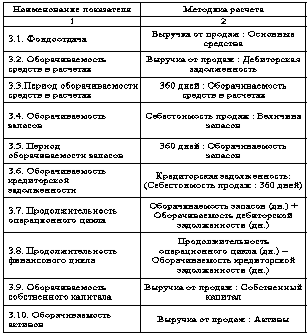

Таблица 1.8. Основные показатели оценки деловой активности и методика их расчета

К обобщающим показателям оценки эффективности использования ресурсов предприятия и динамичности его развития относятся следующие (табл. 1.8):

- 1. Фондоотдача - величина выручки от продаж, приходящаяся на рубль основных средств. 2. Оборачиваемости средств в расчетах Характеризует скорость оборачиваемости дебиторской задолженности в оборотах. 4. Оборачиваемость запасов Характеризует скорость оборачиваемости производственных запасов в оборотах. 6. Оборачиваемость кредиторской задолженности Характеризуется продолжительностью периода времени, в течение которого счета Кредиторов будут оставаться неоплаченными. 5. Период оборачиваемости средств - это средняя продолжительность их кругооборота, измеряемая временем возврата средней за отчетный период суммы средств предприятия в денежную форму. Оборот средств предприятия находится в прямой зависимости от величины задействованного Капитала и, соответственно, связан с размером платы за используемые Заемные средства. Чем меньше задействован капитал, тем скорее он обернется и превратится в денежную форму. Соответственно, чем меньше задействованный заемный капитал, тем меньше размер платы за его использование. От оборачиваемости также зависят объем расходов, связанный с владением и хранением товарно-материальных ценностей, и сумма уплачиваемых налогов.

Период оборачиваемости в днях получают путем деления длительности отчетного периода в днях (обычно 360 дней) на число оборотов соответствующего показателя за отчетный период.

- 7-8. Продолжительность операционного и финансового циклов (в днях). Операционный цикл характеризует общее время, в течение которого финансовые ресурсы отвлечены в запасы и дебиторскую задолженность. Финансовый цикл, или цикл обращения денежной наличности, представляет собой время, в течение которого денежные средства отвлечены из оборота. Поскольку предприятие оплачивает счета поставщиков с временным Лагом, время, в течение которого денежные средства отвлечены из оборота, т. е. финансовый цикл, меньше на период обращения кредиторской задолженности. Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Если сокращение Операционного цикла может быть достигнуто за счет ускорения производственного процесса и оборачиваемости Дебиторской задолженности, то финансовый цикл может быть сокращен как за счет данных факторов, так и за счет некоторого некритического замедления оборачиваемости кредиторской задолженности. 9-10. Оборачиваемость собственного капитала и активов Характеризуют объем реализованной продукции, приходящейся на рубль средств, вложенных в деятельность предприятия. Рост показателей в динамике рассматривается как благоприятная тенденция.

Похожие статьи

-

Деловая активность характеризуется в первую очередь скоростью оборота средств. Анализ деловой активности заключается в определении уровней и динамики...

-

Оценка деловой активности - Стоимостные методы оценки эффективности финансового менеджмента компании

Оценка деловой активности направлена на анализ результатов и эффективности текущей основной производственной деятельности. Оценка деловой активности на...

-

Проведем анализ деловой активности деятельности ОАО "Совхоз Тепличный". Таблица 9 Анализ деловой активности, % Показатель 2005 г 2006 г 2007 г...

-

Деловая активность в финансовом аспекте проявляется в скорости оборота средств предприятия. Анализ деловой активности заключается в исследовании значений...

-

Для целей оценки эффективности финансового менеджмента в управления деятельностью предприятием наука и практика выработали специальные методы, называемые...

-

Любая наука, в том числе и финансовый анализ, в своих исследованиях базируется на диалектическом методе познания. Использование этого всеобщего метода в...

-

Для анализа финансового состояния ОАО "Заволжский моторный завод" в период с 01.01.2006 по 31.12.2007 была использована методика ФСФО РФ. В рамках данной...

-

Оценка финансового состояния предприятия ООО "Альтернатива" - Антикризис

Таким образом, анализ финансового состояния ООО "Альтернатива" за периоды 2002, 2003 и 2004 годов позволил выявить некоторые особенности развития данного...

-

Оценка финансового состояния компании - Анализ финансового состояния компании

Анализ финансового состояния компании является одним из важных направлений экономического анализа. Оценка финансового положения фирмы представляет собой...

-

Для того чтобы определить уровень инвестиционной активности предприятия, его финансовую устойчивость, понять динамику развития предприятия и...

-

Результаты анализа ликвидности ТОО "Жулдыз", проведенный в пункте 2.2, указывают на необходимость проведения расчетов коэффициент восстановления...

-

Анализ структуры и ликвидности баланса Экономический анализ финансово-хозяйственной деятельности начинается с оценки финансового состояния по данным...

-

Для финансового анализа ОАО "ГК "Космос" будем использовать данные бухгалтерской отчетности и отчета о финансовых результатах. В процессе "чтения"...

-

Финансовый ликвидность рентабельность Бухгалтерский баланс является богатым источником информаций на базе которого раскрывается финансово-хозяйственная...

-

Анализ деловой активности ООО "Альтенатива" - Антикризис

Анализ финансового состояния предприятия включает в себя расчет показателей, характеризующих деловую активность организации и эффективность использования...

-

Диагностика финансового состояния предприятия Управление предприятием в условиях кризиса (общий кризис экономики или кризис отдельной отрасли и...

-

Анализ деловой активности и рентабельности ООО&;nbsp;"УСГК" - Анализ финансового эмитента

Анализ деловой активности заключается в исследовании уровней и динамики финансовых коэффициентов оборачиваемости. Таблица 2.9. Показатели анализа деловой...

-

Оценка ликвидности и платежеспособности - Оценка финансового состояния предприятия

Сигнальными показателями, в которых проявляется финансовое состояние предприятия, выступают ликвидность и Платежеспособность . В настоящее время...

-

Общая оценка финансового состояния позволяет перейти к исследованию финансовой устойчивости. Финансовая устойчивость - характеристика, свидетельствующая...

-

Понятие, цель и задачи оценки финансового состояния организации Финансовое состояние является комплексным понятием, которое характеризуется системой...

-

Основной целью проведения финансового анализа ООО "ГК Промоборудование" является оценка состояния организации, с точки зрения его ликвидности,...

-

Операционный анализ финансового состояния заемщика Для характеристики активов, являющихся важнейшим элементом финансовой отчетности, изучается их...

-

Управление финансовым состоянием предприятия - Анализ финансового состояния

Финансовый менеджмент, объектом которого является финансовая деятельность, выступает как важнейшая часть комплексной системы управления предприятием. По...

-

Финансовая устойчивость предприятия - это такое состояние финансовых ресурсов, их распределение и использование, которое обеспечивает развитие...

-

Пути повышения прибыльности и рентабельности ОАО "ГК "Космос" Важнейшим критерием оценки экономического состояния гостиничных комплексов, определяющим...

-

В условиях рыночной экономики очень высока степень конкурентной борьбы. По этой причине предприятие является условной единицей -- самым маленьким звеном...

-

Проведем вертикальный анализ бухгалтерского баланса. Источником проведения анализа является бухгалтерский баланс предприятия (см. Приложение №1и №3)....

-

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая...

-

Анализ деловой активности - Анализ финансово-хозяйственной деятельности организации

Деловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные...

-

В процессе проведения исследования по проблеме оценки финансового состояния предприятия и путей его улучшения были сформулированы следующие выводы....

-

Анализ и оценка имущества ООО "Альтернатива" Наибольшая полнота и высокая точность анализа могут быть достигнуты в случае комплексного подхода, а именно...

-

Сущность инвестиционной активности и принципы ее обеспечения Эффективная деятельность фирм, предприятий и организаций в долгосрочной перспективе,...

-

Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия. Они рассчитываются в виде отношений абсолютных...

-

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. К этой группе относятся различные...

-

Проведенная оценка показала, что в результате предложенных мероприятий дебиторская задолженность сократится на (1276,2+180,1) = 1456,3 тыс. руб. и...

-

Оценка финансовой устойчивости - Оценка финансового состояния предприятия

Важнейшей характеристикой финансового состояния предприятия является стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей...

-

Развитие теории оценки Финансового состояния в странах постсоветского пространства происходит преимущественно на основе заимствований из зарубежных...

-

Оценка структуры и динамики имущества и источников его формирования Наиболее общее представление о качественных изменениях в структуре активов...

-

В условиях значительной самостоятельности хозяйствующих субъектов в осуществлении своей производственно-финансовой деятельности особую важность...

-

Пути повышения финансовой устойчивости и платежеспособности предприятия Проведенный в рамках второй главы анализ позволяет сделать вывод о том, что в...

Оценка деловой активности - Оценка финансового состояния предприятия