Оценка финансового состояния компании - Анализ финансового состояния компании

Анализ финансового состояния компании является одним из важных направлений экономического анализа. Оценка финансового положения фирмы представляет собой совокупность методов, позволяющих определить состояние дел предприятия посредством изучения результатов его деятельности.

Финансовое состояние предприятия отражает его конкурентоспособность, платежеспособность, а также кредитоспособность и, следовательно, эффективность использования вложенного собственного капитала. Для проведения оценки финансового состояния компании используются 4 группы показателей: коэффициенты ликвидности, показатели финансовой устойчивости, показатели деловой активности, а также коэффициенты рентабельности.

Для начала проведем анализ ликвидности предприятия с целью выяснения его способности рассчитываться по краткосрочным обязательствам. Для этого рассмотрим и проанализируем динамику основных показателей: коэффициенты текущей, быстрой и абсолютной ликвидностей.

Таблица 6.

Показатели ликвидности и их динамика

|

Коэффициент |

Формула расчета |

2012 |

2011 |

|

К-т текущей ликвидности |

КЛ = оборотные активы / краткосрочные обязательства |

0,64 |

0,44 |

|

К-т быстрой ликвидности |

КБл = (оборотные активы - запасы) / краткосрочные обязательства |

0,64 |

0,44 |

|

К-т абсолютной ликвидности |

КАл = высоколиквидные оборотные активы / краткосрочные обязательства |

0,02 |

0,01 |

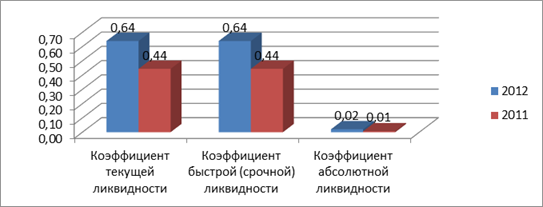

График 6. Показатели ликвидности и их динамика

Коэффициент текущей ликвидности характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Это один из важнейших финансовых коэффициентов. Чем выше показатель, тем лучше платежеспособность предприятия. Хорошим считается значение коэффициента более 2. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

В нашем случае коэффициент текущей ликвидности в 2012 году улучшил свои значения на 0,2 по сравнению с предыдущим отчетным периодом, и составил 0,64, тем самым снова не вписываясь в рамки [2;3]. Это говорит о низком уровне платежеспособности предприятия и возможной нерациональности структуры его капитала.

Коэффициент быстрой (срочной) ликвидности позволяет "осветить" ситуацию со структурой оборотных активов. Логика расчета такого коэффициента заключается в том, что запасы зачастую не могут быть реализованы в случае необходимости быстро без существенной потери в стоимости, следовательно, являются достаточно низколиквидным активом. Использование денежных средств для покупки товарно-материальных запасов не меняет коэффициент текущей ликвидности, но уменьшает коэффициент быстрой ликвидности.

Изучаемая компания не имеет каких-либо запасов в виду специфики туристического бизнеса, поэтому значение коэффициента быстрой ликвидности равно коэффициенту текущей ликвидности в обоих периодах. Чем выше коэффициент быстрой ликвидности, тем лучше финансовое положение компании. Значение коэффициента менее 1 свидетельствует о том, существует риск потери платежеспособности, что является негативным сигналом для инвесторов.

Коэффициент абсолютной ликвидности является вариацией двух вышеупомянутых коэффициентов ликвидности. При этом в расчете данного показателя используют только самые быстрореализуемые (ликвидные) активы.

Данный показатель не столь популярен как коэффициенты текущей и быстрой ликвидности и не имеет прочно устоявшейся нормы. Чаще всего в качестве ориентира нормального значения показателя используют значение 0,2 и более. Слишком высокое значение коэффициента говорит о неоправданно высоких объемах свободных денежных средств, которые можно было бы использовать для развития бизнеса.

В нашем же случае значение коэффициента абсолютной ликвидности меньше указанного порога: 0,01 в 2011 году и 0,02 в 2012. Значение, меньшее, чем 0,1, говорит о том, что предприятие может испытывать затруднения при необходимости моментальной оплаты счетов кредиторов, однако за последние два года наблюдается рост данного коэффициента.

Рассмотренные показатели говорят о том, что у компании есть сложности с наиболее ликвидными активами. Возможно, было бы целесообразно пересмотреть структуру активов с целью трансформации части внеоборотных активов в оборотные, а также пересмотреть условия имеющихся краткосрочных обязательств.

Также целесообразно увеличить объем наличных денежных средств и средств на расчетных счетах для увеличения способности рассчитываться по своим краткосрочным обязательствам.

Далее рассчитаем показатели, отражающие структуру капитала компании для оценки степени риска банкротства вследствие использования заемных финансовых ресурсов.

Структура капитала компании отражает соотношение заемного и собственного капиталов, привлеченных для финансирования долгосрочного развития компании.

Таблица 7.

Структура капитала и его динамика

|

2012 |

2011 | |

|

Собственный капитал |

6841 |

11193 |

|

Долгосрочные обязательства |

11 |

37 |

|

Краткосрочные обязательства |

10114 |

14194 |

|

Итого заемный капитал |

10125 |

14231 |

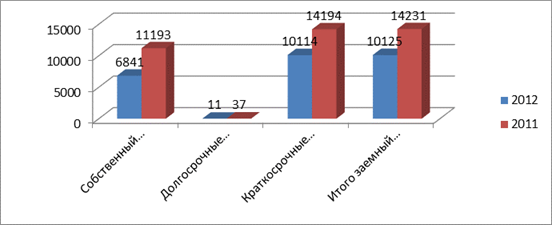

График 7. Структура капитала и его динамика

Соотношение заемного и собственного капитала организации называется финансовым левериджем.

Он свидетельствует о принципиальном подходе к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес.

При расчете соотношения и числитель, и знаменатель берутся из пассива бухгалтерского баланса организации. Обязательства включают в себя и долгосрочные, и краткосрочные обязательства. Данный коэффициент показывает, какой объем собственных средств приходится на 1 рубль заемного капитала

Таблица 8.

Соотношение заемного капитала и задолженности к собственному капиталу

|

2012 |

2011 | |

|

Соотношение заемного и собственного капитала |

1,48 |

1,27 |

|

Отношение задолженности к собственному капиталу |

0,002 |

0,003 |

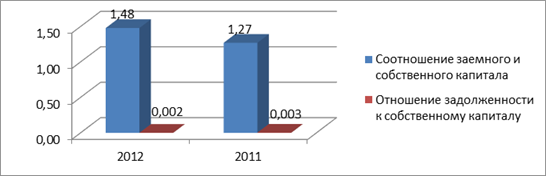

График 8. Динамика соотношения заемного капитала к собственному и задолженности к собственному капиталу

В российской практике оптимальным считается равное соотношение обязательств и собственного капитала, т. е. коэффициент финансового левериджа равный 1. Допустимым может быть и значение до 2 (у крупных публичных компаний это соотношение может быть еще больше). При больших значениях коэффициента организация теряет финансовую независимость, и ее финансовое положение становится крайне неустойчивым.

Таким организациям сложнее привлечь дополнительные займы. Наиболее распространенным значением коэффициента в развитых экономиках является 1,5 (т. е. 60% заемного капитала и 40% собственного). В нашем случае соотношение заемного и собственного капитала находится на оптимальном уровне и имеет тенденцию к увеличению.

За последние 2 года соотношение задолженности к собственному капиталу компании сократилось с 0,3 до 0,2%. Повышение задолженности к собственному капиталу более чем 1:1 рассматривается как рискованное, таким образом, в нашем случае можно сказать, что компания на данный момент незначительно зависит от заемных средств.

Таблица 9.

Динамика структуры капитала

|

2012/2011 | |

|

Собственный капитал |

61,12% |

|

Долгосрочные обязательства |

29,73% |

|

Краткосрочные обязательства |

71,26% |

|

Итого заемный капитал |

71,15% |

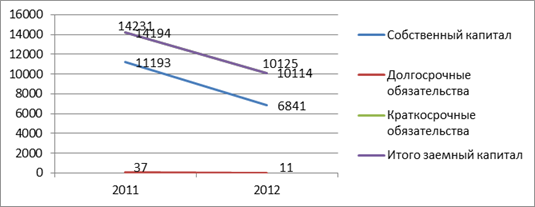

График 9. Динамика структуры капитала

В 2012 году собственный капитал компании сократился большими темпами, нежели объем заемного капитала. Дальнейшее сохранение данной тенденции может стать причиной неполучения кредита в случае необходимости.

Коэффициенты оборачиваемости - это финансовые коэффициенты, показывающие интенсивность использования определенных активов или обязательств, они выступают показателями деловой активности предприятия.

Деловая активность выступает важнейшим фактором, определяющим финансовую стабильность предприятия. Результаты анализа деловой активности организаций необходимы, прежде всего, собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и работникам налоговых служб. Считается, что чем выше коэффициенты оборачиваемости, тем лучше, тем эффективнее работа предприятия.

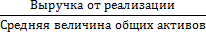

Таблица 10.

Коэффициенты оборачиваемости и их динамика

|

Показатель |

Формула расчета |

2012 |

2011 |

|

К-т оборачиваемости совокупных активов |

2,5 |

1,42 | |

|

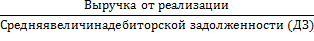

К-т оборачиваемости дебиторской задолженности |

2,88 |

1,68 | |

|

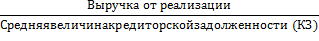

К-т оборачиваемости кредиторской задолженности |

1,48 |

0,63 | |

|

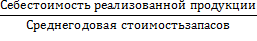

К-т оборачиваемости запасов |

- |

- | |

|

К-т оборачиваемости собств. капитала |

1,99 |

0,71 |

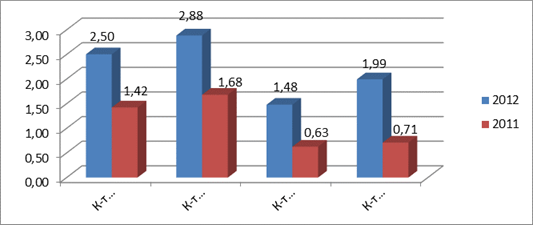

График 10. Коэффициенты оборачиваемости и их динамика

Оборачиваемость активов - финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов.

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства.

В капиталоемких отраслях оборачиваемость активов будет ниже, чем в торговле или сфере услуг, в частности, в нашем случае: 2,5 и 1,42. В 2012 году значение заметно увеличилось, что является положительным результатом, т. к. желательна более высокая оборачиваемость активов: низкая оборачиваемость может свидетельствовать о недостаточной эффективности использования активов.

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары от своих покупателей.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за период (год) организация получила от покупателей оплату в размере среднего остатка неоплаченной задолженности. Для оборачиваемости дебиторской задолженности, как и для других показателей оборачиваемости не существует четких нормативов, поскольку они сильно зависят от отраслевых особенностей и технологии работы предприятия. Но в любом случае, чем выше коэффициент, т. е. чем быстрее покупатели погашают свою задолженность, тем лучше для организации.

В случае с JTB этот показатель невелик (1,68 и 2,88), но в 2012 году он увеличился по сравнению с 2011 годом, что говорит о повышении эффективности работы с покупателями в части взыскания дебиторской задолженности.

Оборачиваемость кредиторской задолженности - это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности. Как и оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности используется в оценке денежных потоков организации и эффективности расчетов.

Оборачиваемость кредиторской задолженности сильно зависит от отрасли, масштабов деятельности организации. Для кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Коэффициент оборачиваемости кредиторской задолженности JTB показывает, что пол-оборота в 2011 году потребовалось компании для оплаты выставленных ей счетов поставщиков и 1,5 оборота в 2012 году. Можно сделать вывод о менее эффективной организации взаимоотношений с поставщиками, обеспечивающей менее выгодный, отложенный график платежей и использующей кредиторскую задолженность, как источник получения дешевых финансовых ресурсов.

Оборачиваемость кредиторской задолженности оценивают совместно с оборачиваемостью дебиторской задолженности. У рассматриваемой компании в оба периода наблюдается двойное превышение оборачиваемости кредиторской задолженности над оборачиваемостью дебиторской. Неблагоприятной для предприятия является ситуация, когда коэффициент оборачиваемости кредиторской задолженности значительно больше коэффициента оборачиваемости дебиторской задолженности, пока же такой ситуации у JTB не сложилось, так что можно говорить об эффективной работе компании со своими дебиторами и кредиторами.

Оборачиваемость запасов показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов. Важность показателя связна с тем, что прибыль возникает при каждом "обороте" запасов (т. е. использовании в производстве, операционном цикле).

Для JTB расчет данного показателя невозможен ввиду отсутствия каких-либо запасов у компании вследствие специфики сферы ее функционирования.

Коэффициент оборачиваемости собственного капитала показывает, сколько требуется оборотов для оплаты выставленных счетов. Этот показатель характеризует различные аспекты деятельности. С коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой - скорость оборота вложенного капитала; с экономической - активность денежных средств, которыми рискует вкладчик. JTB в 2011 году потребовалось пол-оборота, а в 2012 - 2. Данные значения и их динамика свидетельствуют об активности и приемлемой скорости использования предприятием собственного капитала.

В целом экономический потенциал предприятия возрастает по сравнению с предыдущим годом.

Показатели рентабельности предназначены для оценки общей эффективности вложения средств в предприятие. Они широко используются для оценки финансово - хозяйственной деятельности предприятиями всех отраслей. Это одни из наиболее важных показателей при оценке деятельности предприятия, которые отражают степень прибыльности деятельности предприятия.

Таблица 11.

Показатели рентабельности и их динамика

|

2012 |

2011 | |

|

Рентабельность продаж |

24,21% |

-0,64% |

|

Рентабельность основной деятельности |

37,16% |

-2,57% |

|

Рентабельность совокупного капитала |

19,78% |

-0,28% |

|

Рентабельность собственного капитала |

48,26% |

-0,46% |

|

Рентабельность активов |

60,57% |

-0,92% |

Рентабельность продаж - показатель финансовой результативности деятельности организации, показывающий какую часть выручки организации составляет прибыль. Иными словами рентабельность продаж показывает, какую сумму прибыли получает предприятие с каждого рубля проданной продукции. Нормальное значение рентабельности продаж определяется отраслевыми и прочими особенностями работы организации. Однако видно, что данный показатель для JTB значительно повысился в 2012 году, таким образом, прибыль стала составлять большую долю в выручке компании.

Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия, но не дает ответа на вопрос, насколько выгодны вложения в данное предприятие. Чтобы ответить на этот вопрос, рассчитывают рентабельность активов и капитала.

Значение рентабельности основной деятельности заметно повысилось за эти 2 периода: с 1 фунта затрат на производство компания стала получать 0,37 фунта чистой прибыли в 2012 году.

Что касается рентабельности совокупного капитала компании, то она также увеличилась: в 2012 году на 1 фунт капитала приходилось 0,19 фунта чистой прибыли.

Рентабельность собственного капитала - показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал.

Чем выше рентабельность собственного капитала, тем лучше. Нормативным считается значение на уровне 10%. В нашем случае данный показатель достиг уровня 48% в 2012 году, таким образом, компания стала получать 0,6 фунта прибыли на 1 фунт собственного капитала.

Рентабельность активов - очень важный показатель, с помощью которого можно измерить эффективность того, как компания формирует свой капитал и управляет имеющимися в ее распоряжении ресурсами. Рентабельность активов должна быть достаточной, чтобы как удовлетворить требования к доходности компании со стороны ее собственников (рентабельности собственного капитала), так и обеспечить выплату процентов за кредит, а также уплату налогов.

Рентабельность активов - финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от показателя "рентабельность собственного капитала", данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Для более точных расчетов в качестве показателя "Активы" берется не значение на конкретную дату, а среднее арифметическое значение - активы на начало года плюс активы на конец года делят на 2. В результате расчета получается, что компания в 2012 году получала 0,6 фунта прибыли с каждого фунта, вложенного в активы. Данное значение свидетельствует о высокой эффективности использования активов компании.

Из Таблицы 12 видно, что все коэффициенты компании JTB приняли большие положительные значения в 2012 году, что свидетельствует об улучшении эффективности деятельности предприятия.

Для проведения анализа финансово-хозяйственной деятельности воспользуемся матрицей финансовых стратегий фирмы, предложенной французскими учеными Ж. Франшоном и И. Романе. Рассчитав значения показателей РХД и РФД, определим позицию компании в матрице финансовых стратегий, а также определим финансовую стратегию для компании. Для того чтобы проанализировать динамику результатов финансовой и хозяйственной деятельности, проведем расчет показателей РХД и РФД за 2 года.

Таблица 12.

Расчет РФХД

|

2012 |

2011 | |

|

Прибыль от продаж |

4392 |

-175 |

|

Амортизационные отчисления |

1454,6 |

1419,4 |

|

Изменение величины кредиторской задолженности |

-4080 |

3109 |

|

Производственные инвестиции |

0 |

0 |

|

Изменение запасов |

0 |

0 |

|

Изменение величины дебиторской задолженности |

48 |

2990 |

|

РХД |

1718,6 |

1363,4 |

|

Изменение ЗС |

-4106 |

3054 |

|

Проценты к уплате |

-200 |

-175 |

|

Налог на прибыль |

0 |

0 |

|

Дивиденды |

13 |

12 |

|

Прочие внеоперационные доходы (расходы) |

16 |

-2 |

|

РФД |

-3935 |

3219 |

|

РФХД |

-2216 |

4582 |

Анализ является важным элементом в системе управления предприятием, необходимой составной частью финансового менеджмента, действенным средством выявления внутрихозяйственных резервов, основой разработки обоснованных планов и управленческих решений. Он необходим как руководству предприятия, так и кредиторам, аудиторам, вкладчикам. Анализ финансово-хозяйственной деятельности позволяет оценить текущее финансовое положение компании, выявить причины такого состояния и сделать прогнозы на будущее.

Результат хозяйственной деятельности определяет размер и динамику денежных средств компании в результате ее инвестиционно-хозяйственной деятельности. В то время как результат финансовой деятельности определяет величину и динамику денежных средств компании в результате финансовой деятельности. Обозначим положение JTB в 2011-2012 гг. на матрице финансовых стратегий.

Таблица 13.

Матрица финансовых стратегий

|

РФД<<0 |

РФД=0 |

РФД>>0 | |

|

РХД>>0 |

1. РФХД=0 "Отец семейства" |

4. РФХД>0 "Рантье" |

6. РФХД>>0 "Холдинг" |

|

РХД=0 |

7. РФХД<0 "Эпизодический дефицит" |

2. РФХД=0 "Устойчивое равновесие" |

5. РФХД>0 "Атака" |

|

РХД<<0 |

9. РФХД<<0 "Кризис" |

8. РФХД<0 "Дилемма" |

3. РФХД=0 "Неустойчивое равновесие" |

В 2011 году значения РХД и РФД значительно больше нуля, поэтому компания попадает в 6 квадрант матрицы финансовых стратегий "Холдинг". Это положение в матрице характеризуется большими денежными потоками, связанными с активным привлечением денежных средств; также существует риск, связанный с ликвидностью; недостаточно эффективное использование финансовых ресурсов.

Оптимальным положением в матрице финансовых стратегий является "Устойчивое равновесие" (квадрант 2), компании необходимо двигаться именно в этом направлении (т. е. 6->5->2). Для подобного перемещения руководству JTB необходимо было увеличивать инвестирование и при этом сократить уровень заемных средств. Только при таких действиях компанией будет достигнуто оптимальное положение в рамках матрицы финансовых стратегий, которое будет характеризоваться устойчивым равновесием - баланс между ликвидностью и доходностью.

Таким образом, по состоянию на 2012 год JTB оказалась уже в девятом квадранте - "Кризис" (РХД и РФД значительно меньше нуля). Компания JTB наряду со многими туристическими фирмами по всему миру в 2012 году оказалась в ситуации экономического потрясения, когда требуется получить еще больше кредитов. Подобная необходимость возникла в связи с тенденцией формирования очень раннего бронирования (раньше, чем за год). Для перехода в устойчивое равновесие компании необходимо проделать путь 9->8->3->5->2, для которого необходимы значительные кредиты. Подобный переход характеризуется риском потери ликвидности, но, скорей всего, компания сохранит динамику коэффициентов ликвидности, так как рассчитанные показатели за 2011-2012 гг. свидетельствуют о платежеспособности компании (коэффициенты невысоки, но имеют тенденцию к дальнейшему росту). При достижении "Неустойчивого равновесия" для приобретения устойчивого равновесия компании необходимо не только сократить заимствования, но и увеличить продажи.

Со дня основания компания JTB стала одной из ведущих японских туристических фирм с репутацией высочайшего качества предоставляемых услуг. Стратегией компании уже долгие годы является обеспечение наивысшего качества обслуживания туристов и гарантия максимальной надежности. Сегодня размеры сети офисов JTB позволяют обеспечить взаимодействие клиентов с местными торговыми представителями именно в той области, где удобно самому клиенту, что также является весомым преимуществом компании и позволяет завоевывать новых клиентов. Благодаря достигнутому уровню репутации, а так же с учетом превышения оборачиваемости дебиторской задолженности над оборачиваемостью кредиторской задолженности, у компании не должно возникнуть трудностей с получением и выплатой кредитов, что в свою очередь должно улучшить положение финансово-хозяйственной деятельности компании.

Похожие статьи

-

Структура капитала ОАО "Мостоотряд-99" Первое, на что следует обратить внимание, оценивая финансовое положение организации - структура ее бухгалтерского...

-

Оценка ключевых показателей Ниже по качественному признаку обобщены важнейшие показатели финансового положения и результаты деятельности ОАО...

-

Заключение - Анализ финансового состояния и эффективности деятельности ОАО "Мостоотряд-99"

Проанализировав финансовое состояние ОАО "Мостоотряд-99" можно сделать следующие выводы: Среди показателей, имеющих Исключительно хорошие значения, можно...

-

Для финансового анализа ОАО "ГК "Космос" будем использовать данные бухгалтерской отчетности и отчета о финансовых результатах. В процессе "чтения"...

-

Общая оценка финансового состояния позволяет перейти к исследованию финансовой устойчивости. Финансовая устойчивость - характеристика, свидетельствующая...

-

Анализ платежеспособности и ликвидности баланса - Анализ финансового состояния предприятия

Анализ платежеспособности (финансовой стойкости) характеризует структуру источников финансирования ресурсов предприятия, степень финансовой стойкости и...

-

Оценка финансового состояния предприятия ООО "Альтернатива" - Антикризис

Таким образом, анализ финансового состояния ООО "Альтернатива" за периоды 2002, 2003 и 2004 годов позволил выявить некоторые особенности развития данного...

-

Для анализа финансового состояния ООО "Хлебсервис" будем использовать данные из финансовой отчетности: 1) отчет о прибылях и убытках (приложение 1); 2)...

-

Финансовое состояние и характеризующие его показатели - Анализ финансового состояния

Финансовое состояние предприятия характеризуется показателями наличия у него финансовых ресурсов, обеспечением денежными средствами, необходимыми для...

-

Анализ финансовой устойчивости начинается с расчета относительных показателей (коэффициентов) финансовой устойчивости за 2010-2012 г. г. по ОАО...

-

Проведем анализ ликвидности баланса ОАО "Совхоз Тепличный" за 2005-2007 годы. Таблица 3 Анализ ликвидности баланса 2005 год, тыс. руб. Платежный излишек...

-

Анализ финансовой устойчивости предприятия - Анализ финансового состояния предприятия

Финансовая устойчивость предприятия -- это финансовое состояние предприятия и его ресурсов, при помощи которого обеспечивается развитие фирмы на...

-

В рамках оценки финансового состояния компании "Ваш Дом" проведем расчет показателей финансовой устойчивости и платежеспособности. Для оценки финансовой...

-

Операционный анализ финансового состояния заемщика Для характеристики активов, являющихся важнейшим элементом финансовой отчетности, изучается их...

-

Основной целью проведения финансового анализа ООО "ГК Промоборудование" является оценка состояния организации, с точки зрения его ликвидности,...

-

Финансовая устойчивость предприятия - это такое состояние финансовых ресурсов, их распределение и использование, которое обеспечивает развитие...

-

Анализ платежеспособности и финансовой устойчивости - Анализ финансового состояния предприятия

Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим срочным обязательствам. Финансовая устойчивость...

-

В условиях рыночной экономики очень высока степень конкурентной борьбы. По этой причине предприятие является условной единицей -- самым маленьким звеном...

-

Анализ платежеспособности и финансовой устойчивости - Анализ финансового состояния

Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим обязательствам и определяется с помощью...

-

Пути повышения прибыльности и рентабельности ОАО "ГК "Космос" Важнейшим критерием оценки экономического состояния гостиничных комплексов, определяющим...

-

Анализ структуры и ликвидности баланса Экономический анализ финансово-хозяйственной деятельности начинается с оценки финансового состояния по данным...

-

В условиях рыночной экономики и обостренной конкуренции в гостиничном бизнесе важное значение приобретает планирование финансовых результатов...

-

Источником анализа являются отчет о прибылях и убытках и баланс предприятия Таблица 12 Расчет коэффициентов рентабельности, % Показатели 2005 г 2006 г...

-

Финансовый оборачиваемость платежеспособность ликвидность Предмет, содержание и задачи финансового анализа Под финансовым состоянием понимается...

-

Любая наука, в том числе и финансовый анализ, в своих исследованиях базируется на диалектическом методе познания. Использование этого всеобщего метода в...

-

В отчетном году по сравнению спрошлымгодомнаблюдается снижение рентабельности активовна 14 процентных пункта. Что произошло под влиянием снижении...

-

На основе методик анализа платежеспособности и финансовой устойчивости организации, рассмотренных в параграфе 1.2 проведем оценку. Согласно данным...

-

Анализ финансовой устойчивости ООО "Альтернатива" - Антикризис

Финансовое состояние обществ необходимо оценивать как в краткосрочной перспективе, чему служат показатели платежеспособности, так и в долгосрочной...

-

Вывод из финансового анализа предприятия РУСАЛ Сделав расчеты коэффициентов можно сделать вывод о успешной работе предприятия, хотя это очевидно из...

-

Оценка финансово-хозяйственной деятельности компании - Анализ финансового состояния компании

Анализ деятельности компаний всегда занимал исследователей. Решение подобной задачи Ричард Брейли и Стюарт Майерс описали следующим образом: "Понимание...

-

Обзор результатов деятельности организации ОАО "Мостоотряд-99" начинается с оценки финансовых результатов за 2011-2012 г. г. Таблица 2.6.1 Основные...

-

В условиях значительной самостоятельности хозяйствующих субъектов в осуществлении своей производственно-финансовой деятельности особую важность...

-

Соотношение стоимости запасов и величин собственных и заемных источников их формирования - один из важнейших факторов устойчивости финансового состояния...

-

Динамику основных технико-экономических показателей за последний период существования фирмы можно представить в виде таблицы (Приложение 3). Как мы...

-

Деловая активность характеризуется в первую очередь скоростью оборота средств. Анализ деловой активности заключается в определении уровней и динамики...

-

Для определения эффективности работы предприятия необходимо провести анализ его экономических показателей. Исходные данные для анализа отражены в балансе...

-

Представленный ниже анализ финансового состояния ОАО "Мостоотряд-99" выполнен за период с 01.01.2011 по 31.12.2012 г. (2 года). Качественная оценка...

-

Проведение анализа финансовой устойчивости, ее оценка и прогнозирование в рамках действующей организации опирается на многочисленные источники...

-

Заключение - Анализ финансового состояния

Финансовое состояние предприятия - это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта...

-

Открытое акционерное общество "Нефтекамскшина" - крупнейшее предприятие в шинной отрасли России и СНГ. Основная деятельность - производство шин для...

Оценка финансового состояния компании - Анализ финансового состояния компании