Прогнозирование финансового состояния - Совершенствования системы планирования на примере предприятия ООО "Хлебсервис"

В условиях значительной самостоятельности хозяйствующих субъектов в осуществлении своей производственно-финансовой деятельности особую важность приобретает оценка финансового состояния, инвестиционной привлекательности предприятий, надежности их партнеров. В таких ситуациях практически значимым становится анализ финансовой устойчивости и платежеспособности организации. На нынешнем этапе развития российской экономики выявление неблагоприятных тенденций развития предприятия, предсказание банкротства приобретают первостепенное значение.

В зарубежной и российской экономической литературе предлагается несколько отличающихся методик и математических моделей диагностики вероятности наступления банкротства коммерческих организаций. Первые исследования аналитических коэффициентов для предсказания возможных осложнений в финансовой деятельности компаний проводились в США еще в начале тридцатых годов. В современной практике финансово-хозяйственной деятельности зарубежных фирм для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером.

Однако, как отмечают многие российские авторы, многочисленные попытки применения иностранных моделей прогнозирования банкротства в отечественных условиях не принесли достаточно точных результатов. Были предложены различные способы адаптации "импортных" моделей к российским хозяйственным условиям, в частности "Z-счета" Э. Альтмана и двухфакторной математической модели.

Согласно действующему Российскому законодательству, несостоятельность (банкротство) - признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. На нынешнем этапе развития российской экономики выявление неблагоприятных тенденций развития предприятия, предсказание банкротства приобретают первостепенное значение. Вместе с тем, методик, позволяющих с достаточной степенью достоверности прогнозировать неблагоприятный исход, практически нет. Рассмотрим наиболее популярные способы оценки близости предприятия к банкротству.

Расчет комплексного показателя.

Z-счет Альтмана

Известны двухфакторная, пятифакторная и семифакторная модели прогнозирования банкротства компаний, разработанные американскими специалистами во главе с Э. Альтманом.

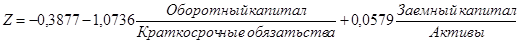

Двухфакторная модель:

При прочих равных условиях вероятность банкротства тем меньше, чем больше коэффициент текущей ликвидности и меньше коэффициент финансовой зависимости. Для компаний, у которых Z=0, вероятность банкротства = 50%. Если Z<0, то вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z. Если Z>0, то вероятность банкротства больше 50% и возрастает с ростом Z.

Пятифакторная модель:

,

Где

=(Оборотный капитал/Активы),

= (Нераспределенная прибыль/Активы),

= (Прибыль до выплаты процентов и налогов/Активы),

= (Собственный капитал по рыночной стоимости/Заемный капитал),

= Объем продаж/Активы.

Семифакторная модель Э. Альтмана включает следующие показатели: рентабельность активов, динамика прибыли, коэффициент покрытия процентов прибылью, кумулятивная прибыльность, коэффициент покрытия (текущей ликвидности), коэффициент автономии, совокупные активы. Однако применение этой модели затруднено из-за сложности получения информации внешними пользователями.

В целом, критическое значение Z следует воспринимать как сигнал опасности, анализировать причины неудовлетворительного положения и устранять их.

Коэффициент У. Бивера - это отношение величины денежного потока предприятия к общей величине задолженности.

Коэффициент Чессера позволяет оценить не только вероятность риска банкротства, но и вероятность невыполнения обязательств по погашению задолженности по кредитам. Чем ближе значение данного показателя к нулю, тем устойчивее финансовое состояние анализируемого предприятия.

Модели прогнозирования финансовой устойчивости и банкротства могут применяться как для внутренних целей предприятия, так и анализа их бизнес-рисков деловыми партнерами - коммерческими банками, инвестиционными компаниями, поставщиками и пр. Вместе с тем, будучи полезным инструментом, диагностика банкротства на базе факторных моделей имеет ряд недостатков:

- - Подобные модели не позволяют оценить причины попадания предприятия в "зону неплатежеспособности"; - Нормативное содержание коэффициентов, используемых для рейтинговой оценки, не учитывает отраслевых особенностей предприятий; - Для разных стран, отраслей коэффициенты при показателях моделей (константы) будут отличаться.

Воспользуемся счетом Альтмана для оценки близости предприятия к банкротству.

Z = 1,2*Х1 + 1,4*Х2 + 3,3*Х3 + 0,6*Х4 + 0,99*Х5

Х1 - оборотный капитал / активы

Х2 - нераспределенная прибыль / активы

Х3 - прибыль до выплаты процентов и налогов / активы

Х4 - собственный капитал / заемный капитал

Х5 - выручка от продаж / активы

Рассчитаем необходимые коэффициенты:

К12007 = 20007469 / 26235591 = 0,762

К12008 = 21361824 / 58392055 = 0,366

К12009 = 25128828 / 61781285 = 0,407

К22007 = 2698930 / 26235591 = 0,103

К22008 = 1359895 / 58392055 = 0,023

К22009 = 849309 / 61781285 = 0,014

К32007 = 3391861 / 26235591 = 0,129

К32008 = 1410529 / 42856 = 2,225

К32009 = 282883 / 61781285 = 0,004

К42007 = 142625 / 5861146 = 0,024

К42008 = 142625 / 27862580 = 0,005

К42009 = 142625 / 26726086 = 0,005

К52007 = 53063261 / 26235591 = 2,022

К52008 = 88568993 / 58392055 = 1,516

К52009 = 97521358 / 61781285 = 1,578

Z-счет Альтмана на конец 2007 года:

1,2*0,762 + 1,4*0,103 + 3,3*0,129 + 0,6*0,024 +0,99*2,022 = 0,914 + 0,144 + 0,426 + 0,014 + 2,002 = 3,5

Z-счет Альтмана на конец 2008 года:

1,2*0,366 + 1,4*0,023 + 3,3*2,225 + 0,6*0,005 + 0,99*1,516 = 0,439 + 0,032 + 7,342 + 0,003 + 1,500 = 9,316

Z-счет Альтмана на конец 2009 года:

1,2*0,407 + 1,4*0,014 + 3,3*0,004 + 0,6*0,005 + 0,9*1,578 = 0,488 + 0,019 + 0,013 + 0,003 + 1,420 = 1,943

Полученные значения сравниваются с данными таблицы:

|

Полученное значение |

Вероятность банкротства |

|

Меньше 1,8 |

Очень высокая |

|

От 1,81 до 2,7 |

Высокая |

|

От 2,8 до 2,9 |

Низкая |

|

Более 3 |

Очень низкая |

Из проделанных расчетов следует, что вероятность банкротства у предприятия очень низкая.

Диагностика финансово-экономических факторов, приводящих предприятия к банкротству, может осуществляться различными методами: аналитическим (основан на операциях со статистическими данными, проведении диагностических исследований бесконтактными методами с помощью статистической информации, использовании методов комплексного анализа); экспертным (основан на обобщении оценок и информации, данной экспертами, использовании экспертных опросов); методами линейного и динамического программирования (для определения лучшей комбинации ресурсов), а также использованием имитационных моделей.

Распоряжением ФУДН -- федерального управления по делам о несостоятельности (банкротстве) предприятий -- от 12.08.94 г. № 31-р (в редакции распоряжения ФУДН при Госкомимуществе РФ от 12.09.94 г. № 56-р) утверждены "Методические положения по оценке финансового состояния предприятий". Данное распоряжение относилось только к предприятиям, находящимся в государственной собственности. Поскольку для других предприятий не было никаких официальных методических рекомендаций, они также руководствовались этим документом. В 2001 году был издан приказ Федеральной Службы России по финансовому оздоровлению и банкротству от 23 января 2001 г. № 16 "Об утверждении методических указаний по проведению анализа финансового состояния организаций", однако в этих документах не указаны пределы количественных оценок финансового предкризисного состояния предприятия, поэтому до сих пор предприятия руководствуются в своей деятельности распоряжением от 12.08.94 г. № 31-р, в котором Федеральное управление по делам о несостоятельности ввело в практику оценки финансового состояния предприятия три показателя.

Коэффициент текущей ликвидности (КТЛк) на конец отчетного периода с нормативным значением не менее 2 определяется как отношение суммы всех оборотных активов к краткосрочной задолженности:

КТЛк = Аоб / Пкср ? 2

Где Аоб - оборотные активы (из бухгалтерского баланса строка 290, итог раздела II "Оборотные активы"); Пкср - краткосрочная задолженность (из бухгалтерского баланса сумма строк 610 + 620 + 660).

Коэффициент обеспеченности собственными средствами (КОС) с нормативным значением не менее 0,1. Этот коэффициент исчисляется по формуле:

КОС = Пс/об / Аоб ? 0,1

Где Пс/об - собственный оборотный капитал; Пс/об = Ксоб - Ав/об - капитал собственный (из бухгалтерского баланса итог раздела III "Капитал и резервы", строка 490); Ав/об - внеоборотные активы (из бухгалтерского баланса итог раздела I "Внеоборотные активы", строка 190).

Сопоставляя формулы коэффициентов текущей ликвидности и обеспеченности собственными средствами можно обнаружить тесную связь:

Аоб = КТЛк * Пкср,

Аоб = Пкср + Пс/об, если Пдср ? 0,

Пс/об = Аоб - Пкср,

КОС = (Аоб - Пкср) / Аоб = 1 - Пкср/Аоб = 1 - 1/КТЛк

Данное равенство непосредственно вытекает из структуры бухгалтерского баланса: стоимость оборотных активов (АОб) представляет собой сумму собственного оборотного капитала (ПС/Об) и краткосрочного заемного капитала (Пкср), при условии, что долгосрочные заемные средства (Пдср) ничтожно малы и ими можно пренебречь.

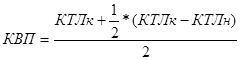

Коэффициент восстановления (утраты) платежеспособности (КВП) с нормативным значением не ниже 1:

Считается, что предприятие, не имеющее удовлетворительного значения одного из двух коэффициентов - текущей ликвидности и обеспеченности собственными средствами, может восстановить платежеспособность через 6 месяцев, что прогнозируется с помощью экстраполяции наметившейся тенденции за отчетный период: в числителе дроби в скобках помещается разность значений коэффициента текущей ликвидности на конец отчетного периода (КТЛк) и на начало периода (КТЛн), которая взвешивается с коэффициентом по доле месяцев в полугодовом прогнозируемом периоде.

Таблица 13

Показатели оценки финансового состояния ЗАо "Торговый дом "ПЕРЕКРЕСТОК" за 2007-2009 гг.

|

Показатели |

Нормативное значение |

2007 г. |

2008 г. |

2009 г. |

Изменение (±) | |

|

| |||||

|

Коэффициент текущей ликвидности |

? 2 |

1,26 |

0,81 |

0,78 |

-0,45 |

-0,03 |

|

Коэффициент обеспеченности собственными средствами |

? 0,1 |

0,21 |

-0,23 |

-0,28 |

-0,44 |

-0,05 |

|

Коэффициент восстановления платежеспособности |

? 1 |

0,57 |

0,29 |

0,38 |

-0,28 |

0,09 |

Ни один из рассчитанных коэффициентов не соответствует принятому нормативу. Но это не говорит о том, что данное предприятие находится в состоянии близости к банкротству. Как было выявлено ранее в анализе финансового состояния, ООО "Хлебсервис" не имеет быстрой текущей платежеспособности за счет оборотных средств. Данное предприятие в большинстве своем использует заемный капитал и финансово зависимо от внешних инвесторов.

Система критериев для диагностики банкротства, предложенная ФУДН, является несовершенной. По этой методике можно объявить банкротом даже высокорентабельное предприятие, если оно использует в обороте много заемных средств. Кроме того, нормативное значение принятых критериев не может быть одинаковым для разных отраслей экономики ввиду различной структуры капитала. Они должны быть разработаны для каждой отрасли и подотрасли.

Таким образом, стремление экономистов оценивать финансовое состояние предприятия по широкому кругу показателей, а не ограничиваться тремя названными выше коэффициентами, сфокусированными в одном и том же ракурсе, вполне оправданно.

Похожие статьи

-

Для анализа финансового состояния ООО "Хлебсервис" будем использовать данные из финансовой отчетности: 1) отчет о прибылях и убытках (приложение 1); 2)...

-

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая...

-

В рамках оценки финансового состояния компании "Ваш Дом" проведем расчет показателей финансовой устойчивости и платежеспособности. Для оценки финансовой...

-

Для финансового анализа ОАО "ГК "Космос" будем использовать данные бухгалтерской отчетности и отчета о финансовых результатах. В процессе "чтения"...

-

Операционный анализ финансового состояния заемщика Для характеристики активов, являющихся важнейшим элементом финансовой отчетности, изучается их...

-

В практике финансового планирования применяют следующие методы: экономического анализа, коэффициентный, нормативный, балансовый, дисконтированных...

-

Для изучения практики финансового планирования было выбрано предприятие -- ООО "Бриз ПП",-- основными видами деятельности которого являются изготовление...

-

Основные задачи анализа финансового положения предприятия: - определение меры влияния объективных и субъективных факторов на финансовые результаты...

-

Рассмотренная в разделе 3.1 модель определения возможности банкротства применима, прежде всего, для крупных компаний, которых не так уж много в...

-

Основные методы финансового анализа, их связь с бюджетом Впервые интерес к финансовому анализу возник в России в 1994 году, когда с одной стороны, стал...

-

Общая оценка финансового состояния позволяет перейти к исследованию финансовой устойчивости. Финансовая устойчивость - характеристика, свидетельствующая...

-

Признаки кризиса в деятельности предприятия обнаруживаются, прежде всего, в показателях ликвидности и финансовой устойчивости. Поэтому финансовый анализ...

-

Для целей оценки эффективности финансового менеджмента в управления деятельностью предприятием наука и практика выработали специальные методы, называемые...

-

Проблемы финансового состояния предприятий и направления их решения - Анализ финансового состояния

В настоящее время финансы многих белорусских предприятий находятся в кризисном состоянии, о чем свидетельствует: - значительный недостаток денежных...

-

Заключение - Совершенствование финансового менеджмента на предприятии

Финансовое состояние предприятия представляет собой отражение финансовой устойчивости предприятия на определенный момент и обеспеченности его финансовыми...

-

Анализ платежеспособности и ликвидности баланса - Анализ финансового состояния предприятия

Анализ платежеспособности (финансовой стойкости) характеризует структуру источников финансирования ресурсов предприятия, степень финансовой стойкости и...

-

Динамику основных технико-экономических показателей за последний период существования фирмы можно представить в виде таблицы (Приложение 3). Как мы...

-

В условиях рыночной экономики очень высока степень конкурентной борьбы. По этой причине предприятие является условной единицей -- самым маленьким звеном...

-

Открытое акционерное общество "Нефтекамскшина" - крупнейшее предприятие в шинной отрасли России и СНГ. Основная деятельность - производство шин для...

-

Понятие, принципы и виды анализа финансового состояния предприятия Переход к рыночным отношениям вынудило хозяйствующие субъекты различных...

-

Диагностика финансового состояния предприятия Управление предприятием в условиях кризиса (общий кризис экономики или кризис отдельной отрасли и...

-

При оценке уровня управления финансами на предприятии, производится оценка структуры источников средств. Оценка структуры источников средств производится...

-

В процессе проведения исследования по проблеме оценки финансового состояния предприятия и путей его улучшения были сформулированы следующие выводы....

-

Финансовая устойчивость предприятия - это такое состояние финансовых ресурсов, их распределение и использование, которое обеспечивает развитие...

-

Анализ платежеспособности и финансовой устойчивости - Анализ финансового состояния предприятия

Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим срочным обязательствам. Финансовая устойчивость...

-

Методы диагностики вероятности банкротства - Анализ финансового состояния предприятия

Подход к оценке вероятности банкротства, положивший начало кредит-скоринговым моделям, предложил Эдвард Альтман в 1968 году, разработав индекс...

-

Оценка финансового состояния предприятия ООО "Альтернатива" - Антикризис

Таким образом, анализ финансового состояния ООО "Альтернатива" за периоды 2002, 2003 и 2004 годов позволил выявить некоторые особенности развития данного...

-

Анализ структуры и ликвидности баланса Экономический анализ финансово-хозяйственной деятельности начинается с оценки финансового состояния по данным...

-

Финансовый результат деятельности ООО "Хлебсервис" в конечном итоге характеризуется показателями прибыли (убытка). Известно, что без получения прибыли...

-

Заключение - Совершенствования системы планирования на примере предприятия ООО "Хлебсервис"

Жизнедеятельность фирмы невозможна без планирования, "слепое" стремление к получению прибыли приведет к быстрому краху. При создании любого предприятия...

-

Рост предприятия напрямую связан с внешним финансированием. Эту взаимосвязь выражают с помощью специальных коэффициентов - внутреннего роста, устойчивого...

-

Пути повышения прибыльности и рентабельности ОАО "ГК "Космос" Важнейшим критерием оценки экономического состояния гостиничных комплексов, определяющим...

-

В условиях рыночной экономики и обостренной конкуренции в гостиничном бизнесе важное значение приобретает планирование финансовых результатов...

-

Сущность, значение и задачи финансового анализа гостиничного предприятия В современных условиях главная цель любого предприятия - получение максимальной...

-

Любая наука, в том числе и финансовый анализ, в своих исследованиях базируется на диалектическом методе познания. Использование этого всеобщего метода в...

-

Для определения эффективности работы предприятия необходимо провести анализ его экономических показателей. Исходные данные для анализа отражены в балансе...

-

Анализ финансовой устойчивости предприятия - Анализ финансового состояния предприятия

Финансовая устойчивость предприятия -- это финансовое состояние предприятия и его ресурсов, при помощи которого обеспечивается развитие фирмы на...

-

Источником анализа являются отчет о прибылях и убытках и баланс предприятия Таблица 12 Расчет коэффициентов рентабельности, % Показатели 2005 г 2006 г...

-

В условиях современной рыночной экономики, предполагающей высокую степень финансово-хозяйственной самостоятельности организаций, острую конкурентную...

-

Соотношение стоимости запасов и величин собственных и заемных источников их формирования - один из важнейших факторов устойчивости финансового состояния...

Прогнозирование финансового состояния - Совершенствования системы планирования на примере предприятия ООО "Хлебсервис"