Анализ маркетинговой деятельности Аптечной сети "36,6" - Ассортиментная политика Аптечной сети

Аптечная сеть "36,6" -- национальный лидер в области розничной торговли товарами для красоты и здоровья. Данная компания предлагает своим покупателям разнообразие высококачественных товаров по доступным ценам, в удобных и красивых магазинах, где всегда можно получить заботливый и профессиональный совет консультанта.

Аптечная сеть "36,6" является соучредителем и членом некоммерческой профессиональной организации Российская Ассоциация Аптечных Сетей (РААС).

Аптечная сеть "36.6" первой в России предложила своим покупателям открытый формат торговли с красивым интерьером и приветливым персоналом. Покупатель не только имеет прямой доступ к товарам, информации о продукции, ее назначении и качестве, но и в любой момент может обратиться за профессиональным советом провизора. Кроме того, строгий контроль за качеством поставляемой продукции позволяет уберечь нашего покупателя от подделок в аптеках 36,6.

Аптечная сеть "36,6" насчитывает более 230 аптек по всей России, 66 в Москве, 114 в Башкирии и Мурманске, 5 в Оренбурге. В ближайшее время планируется поглощение ряда региональных розничных аптечных сетей и расширение московской сети. Через аптеки реализуются лекарственные препараты, а так же парафармацея, представленная средствами ухода за телом, кремами и шампунями. Доля розничного бизнеса в структуре доходов компании составляет 63%. Именно на развитии розничного бизнеса акцент в рамках стратегии компании.

Объем фармацевтического рынка аптеке "36,6" в России в 2010 году составил 11,4 млрд. $ США, что на 6,4% больше, чем в 2006 году. Потребление лекарственных средств на душу населения составило около 80 долларов, то есть в среднем каждый человек потребил лекарственных средств на 2000 рублей за истекший год. Каждый год этот показатель растет.

Наибольшую долю фармацевтического рынка занимает коммерческий сектор - 70% от общего объема. Рост сектора составил 6,2% от общего объема рынка и 16% в ценах потребителя в сравнении с 2008 годом. К факторам, определяющим рост коммерческого сегмента, относятся: сохранение тенденции роста показателей, характеризующих благосостояние: доход на душу населения, расходы на потребительские товары. С ростом благосостояния населения осуществляется сдвиг потребления в сторону более дорогостоящих препаратов. В настоящий момент коммерческий сектор фармацевтического рынка находится в стадии активного роста и консолидации активов. Продолжает усиливаться роль России как ключевого рынка сбыта в географии продаж крупнейших международных корпораций, занятых в сфере товаров для красоты и здоровья. В структуре продаж коммерческого сектора наблюдается устойчивая тенденция роста доли продаж сопутствующих товаров и парафармации. В 2009году рост продаж парафармацевтической продукции в аптеках составил 30% в сравнении с 2008 годом, что соответствует 3,2 млрд. $ США в ценах потребителя.

Производство основывается на базе трех заводов ЗАО "Верофарм". "Верофарм" является одной из лидирующих российских компаний-производителей воспроизведенных лекарственных средств - препаратов и копий популярных лекарств, у которых закончился срок патентной защиты - дженериков (Generic), а так же онкологических препаратов, витаминов и медицинских пластырей. Общий ассортимент продукции "Верофарма" охватывает широкий спектр фармакологических областей, фармацевтический портфель превышает 250 наименований. По итогам 2008г. Верофарм занимает 4-е место по объему производства и продаж среди российских компаний-производителей. Тем не менее в условиях повышения контроля за патентами и усиления конкуренции со стороны производителей лекарственных препаратов, в первую очередь - со стороны восточно-европейских производителей. В декабре 2008 года ОАО Аптечная сеть "36,6" и ОАО "Верофарм" вошли в Перечень системообразующих организаций, утвержденный Правительственной комиссией по повышению устойчивости развития российской экономики, состоящий из 295 предприятий и компаний, под номерами 238 и 240 соответственно.

Каждой аптекой управляет директор бизнес - единицы, в его подчинении находится заведующий аптекой, 2 старших фармацевта и 4 фармацевта. Все сотрудники выполняет свои обязанности в соответствии с должностной инструкцией.

Предлагая широкий ассортимент в более чем 30 категориях товаров для здоровья и красоты, фирма заботится о том, чтобы на полках было много новинок и эксклюзивного товара, а покупатель имел возможность сделать для себя стоящую покупку. С ростом продаж растут и наши возможности улучшения условий закупки. В свою очередь, это позволяет предлагать товары посетителям по конкурентным ценам.

При формировании ассортимента, так же сильно влияние сезонности. Причем от времени года зависит не только товарооборот, но перечень популярных товаров. На популярность того или иного товара (а следовательно и величину товарооборота) также большое влияние оказывает эпидемиологическая обстановка в данной местности. Например, в 2008 году всплеск заболевания вирусом гриппа пришелся на конец февраля - начало марта.

В связи с этим продажи противовирусных препаратов ("Арбидод", "Афлубин" и др.) возросли на 48% по сравнению с тем же периодом 2005 года.

Нарастающая конкуренция на рынке аптечных сетей, процессы глобализации, которые активно развиваются на фармацевтическом рынке, в ближайшее время могут привести к переделу в пользу наиболее крупных игроков. В 2008 году некоторые компании обозначили претензии на свое дальнейшее развитие - это аптеки "36,6", "Natur Produkt", "Ригла", "О3", "Доктор Столетов", "Медуница", "Имплозия". Один из наиболее важных пунктов среди тенденций, которые характеризуют развитие аптечных сетей - это ассортиментная политика и повышение уровня сервиса. В частности, один из основных конкурентов "36,6" компания "Ригла" недавно также объявила о своих масштабных планах по созданию национальной сети аптек. Сейчас в региональную сеть "Ригла" входит 13 аптек, доля которых составляет 7-8% от объема местного рынка розницы. В своей практике "Ригла" придерживается открытой формы торговли, что позволяет увеличить продажи, в том числе и за счет парафармацевтики, объем которой в структуре продаж сети "Ригла" достигает 40%. Ассортимент в среднем составляет 10-12 тысяч позиций, тогда как в обычной аптеке он не превышает 3-4 тысяч. "Ригла" активно продвигает программу по созданию портфеля эксклюзивных БАД и косметики.

Постоянно растет Сеть аптек "Доктор Столетов", доля продаж которой составляет 7 - 8% от общей суммы продаж на фармрынке. Компания придерживается такого принципа, что аптека должна быть общедоступной и иметь штат грамотных специалистов, а какой зал, открытая или классическая форма торговли, наличие дополнительных сервисов и евроремонта - это уже зависит от конкретных условий. Несмотря на очень высокую конкуренцию, динамика продаж сети "Медуница" остается достаточно высокой. Стратегия этой компании рассчитана на потребителей со средним и низким уровнем доходов.

Рисунок 2.3 "Товарооборот ведущих российских аптечных сетей"

Явным лидером среди аптек является "36,6". По состоянию на конец 2008 года в ней было 14 магазинов, тогда как у ближайшего конкурента - компании "Имплозия" - лишь 9. Между тем этот рынок сильно фрагментирован: по некоторым оценкам, в прошлом году на долю аптечной сети "36,6" пришлось 7 -9% от общего объема продаж в аптеках. Благодаря низкой степени концентрации сектора у аптечной сети 36,6 есть хорошая возможность развиваться как путем расширения собственной сети, так и путем поглощения мелких игроков.

Между тем этот рынок сильно фрагментирован: по некоторым оценкам, в прошлом году на долю аптечной сети "36,6" пришлось 7 - 9% от общего объема продаж в аптеках. Благодаря низкой степени концентрации сектора у аптечной сети 36,6 есть хорошая возможность развиваться как путем расширения собственной сети, так и путем поглощения мелких игроков.

Программы, которые используют аптеки "36,6" для повышения своих экономических показателей - это создание центра лечебной косметики - Private label, дополнительный сервис для посетителей.

Ответственные за ценообразования в аптечных учреждениях - заведующие аптеками. Ценообразование аптечных учреждений аптечной сети не централизовано: заведующие сами выбирают ту или иную наценку для того или иного товара (соблюдая приказ генерального директора и законодательство РФ). Исторически наиболее распространенной процедурой является ценообразование "издержки плюс" (так называемое затратное ценообразование). Данный способ используют практически все заведующие аптеками. Также используется способ наименьшей наценки: на товары в аптеки наценка составляет 2% с целью привлечения клиентов. По причине такой разрозненной ценовой политики, цены на одни и те же товары в аптеках сети неодинаковы, что создает затруднения переброски товара между аптеками.

Как показали маркетинговые исследования, уровень цен в аптеках "36,6" по сравнению с конкурентами выше на дорогостоящие препараты, и ниже на препараты отечественного производства. Закупочная цена на товар выше, чем у конкурентов (в ее состав входит "плата" за отсрочку), так как аптеки работают с отсрочкой платежа в зависимости от условий контракта от 20 дней до 3 месяцев.

Аптечная сеть "36.6" проводит хорошую ценовую политику "Доступные цены", на ряд социально значимых препаратов и парафармацевтических продуктов цены -- одни из самых низких на рынке. Каждый месяц действуют специальные ценовые предложения для покупателей -- 300-400 наименований по привлекательным ценам (скидки от 5% до 25%) для владельцев карт постоянного покупателя. Сейчас уже более 15 000 оренбурженцев получили Карты Постоянного Покупателя сети "36,6".

Аптечная сеть "36,6" открывает аптеки в лучших местах на самых оживленных улицах городов России. Часы работы аптек и персонала установлены в зависимости от ритма покупательской активности. Каждый год все большее число покупателей предпочитают делать покупки в аптеках 36.6, просто потому, что это удобно, "по пути", и там можно легко и быстро найти и купить все, что нужно и хочется.

Клиенты Аптечной сети "36,6" делятся на две категории: физические лица и юридические лица. Реализация товаров юридическим лицам составляет 26% от всего товарооборота за год. Корпоративных клиентов можно сегментировать по объему и характеру закупок, выделив такие сегменты, как лечебнопрофилактические учреждения (поликлиники, стационары и др.); некоммерческие организации (медпункты в школах, детских садах, воинских частях и др.); иные коммерческие организации (заводы, фабрики, магазины и др.). Основными клиентами являются ЛПУ (однако ассортимент приобретаемых ими товаров узок). Второй категорией клиентов являются некоммерческие организации. Этот сегмент не привлекателен для аптек, т. к. ассигнование для закупки медикаментов в медпункты данных организаций происходит по остаточному принципу. Но данные клиенты являются самыми "надежными", т. к. не могут перейти к конкурентам. Самым малочисленным сегментом являются представители коммерческих организаций. Однако этот сегмент является самым перспективным. Представители коммерческих структур выбирают лекарства известных, рекламируемых марок, к тому же они свободны в выборе товаров, что делает возможным предложить им косметические товары и БАД (на которые используется высокий уровень наценок).

Для анализа и оценке эффективности ассортиментной политики Аптечной сети "36,6" мной был проведен опрос, цель которого, изучить покупательские предпочтения лекарственных препаратов, реализуемых аптекой "36,6", как средство увеличения объема продаж и проведения более эффективной ассортиментной политики.

Для проведения опроса была разработана анкета, позволяющая достичь поставленной цели и решить задачи данного мероприятия. Опрашиваемые были в возрасте от 25 до 65 лет. Все опрашиваемые отвечали на одни вопросы.

Было определено и задействовано 50 респондентов.

Первичный анализ опроса:

На вопросы:

1. Часто ли Вы посещаете аптечные пункты фирмы "36,6"?

Ответило : ДА - 38 человек, что составило - 76% ; НЕТ - 12 человек, что составило 24%.

2. Удовлетворяет ли Вас ассортимент реализуемых лекарственных препаратов в аптечных пунктах фирмы " 36,6"?

Ответило ДА - 46 человек, что составило - 92%; НЕТ - 4 человек, что составило 8%.

3. Удовлетворяют ли Вас цены на лекарственные препараты в аптечных пунктах фирмы "36,6"?

Поставило 3 балла - 8 человек, что составило - 16%; 4 балла - 16 человек, что составило - 32%; 5 баллов - 26 человек, что составило - 52%.

4. Какие лекарственные препараты Вы покупаете наиболее часто?

Ответило: А - 14 человек; Б - 12 человек; В - 13 человек; Г - 7 человек; Д - 3 человека; Е - 2 человека; Ж - 8 человек.

5. Влияет ли совет фармацевта на Ваш выбор?

Ответило: ДА - 40 человек, что составляет - 80%; НЕТ - 10 человек, что составило -20 %.

- 6. Как Вы оцениваете обслуживание в аптечных пунктах фирмы "36,6"? Ответило : А -43 человека, составило 70%; Б - 7 человек, что составило 30%; В -0 человек, что составило 0%. 7. Как Вы оцениваете рекламу о фирме "36,6"?

Ответило: А -35 человек, что составило - 70%; Б -15 человек, что составило -30%.

8. Как, по Вашему мнению, можно ли доверять Аптечной сети "36,6"?

Ответило: ДА - 45 человек, что составило - 90%; Б - 5 человек, что составило 10 %.

Исходя из результатов опроса, можно сделать следующие выводы:

- - Аптечные пункты фирмы "36,6" потребители посещают часто; - 92% опрошенных полностью удовлетворены ассортиментом реализуемых лекарственных средств; - Ценами на лекарственные препараты респонденты в большей степени удовлетворены; - К советам фармацевта прислушиваются 80% опрошенных; - Обслуживание в аптечных пунктах данной фирмы высокое; - 45 из 50 респондентов сказали, что фирма имеет хороший имидж, и доверять ей можно.

На основании проведенного анкетирования можно выделить слабые и сильные стороны фирмы, тем самым, отразив полученный вывод в таблице SWOT-анализа.

Для определения сильных и слабых сторон предприятия, а также возможностей и угроз проводится SWOT - анализ:

Таблица 2.7 "SWOT - анализ Аптечная сеть "36,6"

|

Сильные стороны |

Слабые стороны |

|

Узнаваемый бренд |

Высокая стоимость аренды торговых площадей |

|

Высокий уровень корпоративный культуры |

Высокая стоимость долга |

|

Сильный менеджмент | |

|

Эффект масштаба розничной сети | |

|

Возможности |

Угрозы |

|

Значительный потенциал роста, в том числе за счет регионов |

Повышение конкуренции со стороны западных производителей лекарственных препаратов |

|

Снижение стоимости долга |

Основные положения маркетинговой стратегии:

- * Фокус на розничный сектор, непрофильные бизнесы - источник финансирования * Решить ситуацию с долговым финансированием * Радикально улучшить ситуацию в БЕ Москва и слабо развитых регионах * Установить и укрепить лидерские позиции на российском рынке продажи товаров для красоты и здоровья: * Достигнуть >15% рыночной доли в течение 5 лет * Обеспечить прибыльный рост Компании * Достигнуть прогресса в централизации закупок

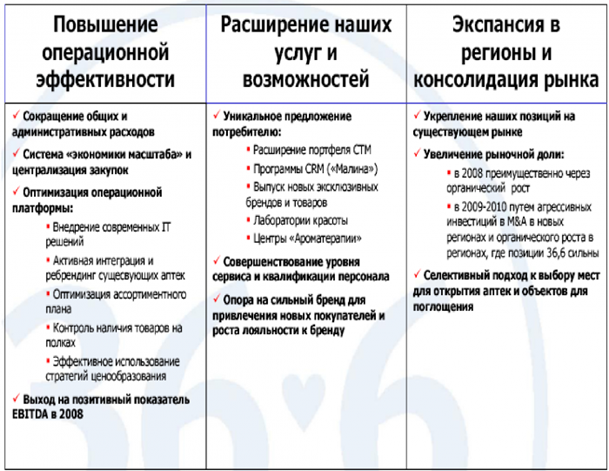

Основные положения стратегии развития представлены в таблице 4.

Таблица 2.8 "Основные положения стратегии развития"

Как видно из вышеприведенного, компания имеет устойчивые позиции на российском фармацевтическом рынке и огромный потенциал для развития.

Позиционирование товаров. Товарная сегментация и сегментация по группам потребителей является процессом, в ходе которого обнаруживаются привлекательные рыночные сегменты и определяются группы потребителей с похожими нуждами. Позиционирование (positioning) является процессом установления желательного места для лекарственного препарата в сознании целевой аудитории.

На рынке товаров широкого потребления и на рынке безрецептурных лекарственных препаратов можно найти множество примеров успешного конкурентного позиционирования. Примером могут служить обезболивающие препараты компании "SmithKline Beecham" "Панадол": "Панадол" --

Беспощадный к боли, мягкий для Вас", "Солпадеин": Мощное оружие против боли, бьющее точно в цель", "Солпафлекс": Помогает тот, кто понимает".

Наглядным примером позиционирования в Аптечная сеть "36,6" можно считать маркетинговые действия, направленные на продукцию Vishy.

Изначально данная продукция позиционировалась, как эффективная качественная лечебная косметика. Основная целевая группа - женщины возраста 35-50 лет с доходом выше среднего. Были проведены следующие маркетинговые действия:

- * Реклама в центральных СМИ; * Особое размещение продукции в торговом зале с акцентом на ее уникальность; * Реклама в косметических салонах; * Г ибкая система скидок; * Г арантии качества. * и т. д.

Благодаря этим мероприятиям данный вид лечебной косметики стал абсолютным лидером по продажам в России.

Похожие статьи

-

Маркетинговые технологии в системе формирования ассортиментной политики Туристское предприятие, действуя в сложных условиях рынка, должно внимательно...

-

Маркетинговая деятельность АО "Рахат" - Анализ маркетинговой деятельности АО "Рахат"

Служба маркетинга АО "Рахат" состоит из трех отделов под руководством директора по маркетингу. Центральным звеном в структуре службы маркетинга данного...

-

Анализ финансово-экономической деятельности Аптечной сети "36,6" Аптечная сеть "36.6" стала первой российской компанией, основавшей в Москве фирменную...

-

Специфика рынка потребительских товаров состоит в том, что эти рынки делятся на многочисленные сегменты, имеющие свои категории покупателей со своими...

-

Содержание и концепция маркетинга в туризме Термин "маркетинг" происходит от английского слова "market" (рынок) и в буквальном смысле означает рыночную...

-

Методы управления ассортиментом Аптечной сети "36,6" - Ассортиментная политика Аптечной сети

Рассмотрим стратегические методы управления ассортиментом, которые подразделяются на три группы: методы анализа рыночной ситуации, методы формирования...

-

Комплекс маркетинга (marketing-mix) представляет собой совокупность практических мер воздействия на рынок или приспособления деятельности компании к...

-

Технико-экономическая характеристика ООО "Компания "Poligraf". ООО "Компания "Poligraf" основана 28 июня 1994 года. Деятельность предприятия регулируется...

-

На сегодняшний день существует как минимум две точки зрения по вопросу измерения конкуренции. С одной стороны, одними экономистами предполагалась...

-

Анализ рынка рекламных услуг г. Москвы - Совершенствование маркетинговой деятельности предприятия

Цель маркетингового исследования состояла в анализе ситуации на рынке рекламной продукции: Максимально возможное определение доли рынка "Московская...

-

Потребители - это объект воздействия маркетинговых инструментов. Они являются самым интересным для фирмы элементом маркетинговой среды. На предпочтение...

-

Для осуществления успешной деятельности на рынке необходима детально разработанная и хорошо продуманная продуктовая стратегия. Стратегические решения по...

-

Анализ возможных направлений совершенствования товарной политики в целях повышения конкурентоспособности Рассмотрев возможности магазина "Оргтехника" ее...

-

Управление ассортиментом является одной из важнейших функций любого предприятия. Именно от ассортимента во многом зависит эффективность его работы и...

-

Заключение - Ассортиментная политика в системе маркетинговой деятельности туристской фирмы

На основании выше проведенного исследования можно сделать ряд выводов. Маркетинг - система взаимосвязанных приемов и мер, позволяющих тур фирме...

-

Определение, сущность и структура товарного ассортимента Аптечной сети "36,6" Ассортиментная политика определяет товарные группы обеспечивающую успешную...

-

Исследование товарной политики предприятия Товарная политика - совокупность мероприятий и стратегий, ориентированных на постановку и достижение...

-

На сегодняшний день маркетинговая служба в туристической компании "Эсталайн" отсутствует, поэтому функции маркетолога возложены на директора предприятия,...

-

Знать тенденции рынка нужно всегда, однако для разработки планов маркетинга это имеет особенное значение. В конечном итоге, компания решит, какие...

-

Сущность, содержание и эволюция маркетинга Маркетинг стратегия кондитерский рынок Реформирование экономики и развитие рыночных отношений в Республике...

-

Маркетинговая политика Apple кажется некоторым достаточно агрессивной. Например, пользователи продуктов Apple на платформе Microsoft Windows могут...

-

Одной из задач исследования является выявление признаков, наиболее значимых для оценки целесообразности применения тех или иных маркетинговых...

-

В организационной структуре туристской фирмы "Белый слон" маркетинговой деятельностью и рекламой занимается руководитель фирмы, координирующий...

-

Среди основных рекомендаций компании по продвижению услуг - увеличение маркетингового присутствия компании "ИзЛукошка. ру" в интернет-пространстве....

-

Товар в системе маркетинга и направления товарной политики Товар - понятие сложное, его можно рассматривать с нескольких позиций в зависимости от того, в...

-

Ценовая политика -- это поведенческая философия или общие принципы деятельности, которых фирма собирается придерживаться в сфере установления цен на свои...

-

С целью выявления направлений совершенствования ассортиментной политики в рамках данной дипломной работы было проведено маркетинговое исследование по...

-

Введение - Ассортиментная политика в системе маркетинговой деятельности туристской фирмы

В рамках современных условий туризм возглавляет список важнейших социально-экономических отраслей мировой экономики. Он становится стилем жизни миллионов...

-

Практическое задание. STEP-анализ ПАО "АЦБК" - Задачи и виды контроля маркетинговой деятельности

В качестве исследуемой организации выбран АЦБК "Архангельский целлюлозно-бумажный комбинат". Архангельский ЦБК - является одним из ведущих европейских...

-

Стратегический план компании определяет направления деятельности, которые будет развивать компания, и задачи, связанные с каждым из них. Затем каждое...

-

Анализ маркетинговой политики Сложность проведения какой либо маркетинговой политики, помимо, скажем, сложности просчитать реакцию потребителя,...

-

Современный маркетинг требует осуществления коммуникаций со своими заказчиками. Маркетинговые коммуникации -- это процесс обмена информацией между фирмой...

-

Анализ конкурентной среды - Совершенствование маркетинговой деятельности предприятия

Под конкурентами компании понимается следующее. Конкуренты - альтернативные товары, услуги, взаимоотношения, способные удовлетворить нужды и потребности...

-

Общая и финансово-экономическая характеристика корпорации Apple Inc. - американская корпорация, производитель персональных и планшетных компьютеров,...

-

Для осуществления успешной деятельности на рынке необходима детально разработанная и хорошо продуманная товарная стратегия. Стратегические решения по...

-

Анализ ценовой политики предприятия - Маркетинговая деятельность на предприятии

Цена (Price), как важнейший экономический инструмент комплекса маркетинга, оказывает непосредственное воздействие на характер доходности предприятия....

-

Взаимосвязь маркетинговой активности и интенсивности конкурентной борьбы Исходя из предложенного нами понимания конкуренции, мы говорим о данном явлении...

-

За последние три года темпы роста розничного товарооборота снижаются: в 2009 году рост товарооборота составил 122,4%, а в 2010 году - 118,5%.Эго...

-

Усилия компании направлены на повышение качества питания, т. е. качество продуктов из которых приготовляется еда, повышение обслуживания клиентов....

-

Введение - Ассортиментная политика Аптечной сети

В современном маркетинге изучению рынка придается особое значение. Эти исследования необходимы, чтобы предвидеть развитие рыночной ситуации, в первую...

Анализ маркетинговой деятельности Аптечной сети "36,6" - Ассортиментная политика Аптечной сети