Разработка предложений по совершенствованию процесса кредитования физических лиц - Пути повышение эффективности деятельности на примере Сбербанка России

Как показал анализ кредитных операций Байкальского Банка СБ РФ (Иркутское ОСБ №8586), банк активно ведет потребительское кредитование физических лиц, однако по оценке состояния ссудной задолженности по потребительским кредитам банка, выявил, что наименьшим спросом пользуются кредиты банка на образование. Сейчас в России существуют три схемы получения высшего образования: бюджетные места (финансируются из бюджетов регионов), целевой набор (платит организация, заказавшая для себя специалиста), коммерческий прием (платит сам студент или его родители).

Исходя, из анализа деятельности Иркутского ОСБ №8586 следует, что банку и дальше необходимо развивать кредитные отношения с физическими лицами по кредитованию на образование. Для этого предлагается ввести следующие дополнительные условия. Во-первых, увеличить сроки кредитования до 10 лет и снизить годовой процент по кредиту до 12-13,5%. Характеристика этого вида потребительского кредита представлена в табл. 19.

На основании проведенных маркетинговых исследований, в управлении кредитования банка пришли к выводу, что за год на образовательный кредит можно привлечь дополнительно 50 учащихся.

Таблица 19 Характеристика потребительского кредита на образование с учетом проектных предложений

|

Характеристика кредита "Образовательный" |

Действующие условия |

Предлагаемые условия |

|

Срок кредита, лет. |

1-5 |

1-10 |

|

Процентная ставка, % |

От 1 года до 1,5 лет - 13% От 1,5 лет до 5 лет - 15% |

От 1 года до 1,5 лет - 12,0% От 1,5 лет до 5 лет - 12,5% От 5 лет до 10 лет - 13,5% |

|

Возрастное ограничение пользователей вкладов |

С 18 - до 75 лет |

С 18 - до 75 лет |

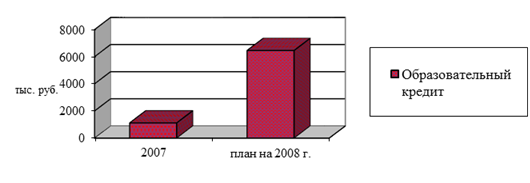

Из расчета средней стоимости обучения рассчитали, что сумма кредита будет не менее 40 тыс. руб. Зная ставки кредитования, рассчитаем сумму экономического эффекта (табл. 20, рис. 8).

Таблица 20 Прогнозируемая сумма кредитов на образование с учетом проектных предложений

|

№ |

Наименование показателя |

2008г. |

С учетом проектных предложений |

Отклонение (+,-) |

Темп роста, % |

|

1. |

Количество договоров, шт. - в т. ч. на срок: От 1 года до 1,5 лет От 1,5 лет до 5 лет От 5 лет до 10 лет |

|

|

|

|

|

2. |

Сумма по заключенным договорам, тыс. руб., в т. ч. на срок: От 1 года до 1,5 лет От 1,5 лет до 5 лет От 5 лет до 10 лет |

|

|

|

В 4,8 раза 133,3 В 5,7 раза |

|

3. |

Доходность по кредиту на, тыс. руб., в т. ч. по кредитам на срок: От 1 года до 1,5 лет От 1,5 лет до 5 лет От 5 лет до 10 лет |

|

|

|

В 5,2 раза 123,1 В 4,8 раза - |

|

4. |

Доходность по кредиту с учетом риска, тыс. руб. |

159 * (1-0,01) = 157,4 |

827 * (1-0,015) = 814,6 |

657,2 |

85,2 |

|

5. |

Риск банка, % |

1,0 |

1,5 |

Рис. 8. Динамика суммы кредитов на образование с учетом проектных предложений

Таким образом, сумма кредитных договоров с учетом проектных предложений увеличится на 44,6%, что будет обусловлено привлекательностью данного кредита для заемщика при снижении процентной ставки по кредиту, также увеличится сумма предоставленного кредита с 1120 тыс. руб. до 6480 тыс. руб., что вызвано увеличением срока кредитования. Доходность банка за 2008г. по данному виду кредиту увеличится с 159 тыс. руб. до 827 тыс. руб., т. е. в 5,2 раза. Однако в связи с ростом объемов кредитования увеличатся и риски банка, при этом Иркутское ОСБ №8586 по данному кредиту принимал риск равным 1%, при внедрении проектных решений риск увеличится на 44,6% и составит 1,5%, при этом чистый доход банка составит: 827 * (1- 0,015) = 814,6 тыс. руб.

Таким образом, предлагаемые направления развития образовательного кредита позволят банку привлечь заемщика и увеличить доходность по данному кредиту.

Также Иркутскому ОСБ №8586 можно рекомендовать развитее новых для него видов потребительского кредитования. Банку предлагается предоставлять такую услугу физическим лицам, как выдача кредитов с зачислением на пластиковые карты. Это так называемые овердрафтные карты.

Овердрафтное кредитование по пластиковым картам - это предоставление банком держателю карточки возможности перерасходовать средства, имеющиеся на его карточном счете. Таким образом, данный банковский продукт является формой краткосрочного кредитования без оформления документов на получение кредита. Поэтому карточки, по которым допускается перерасход остатка, чрезвычайно привлекательны для населения, которому время от времени необходим именно краткосрочный кредит, а не полноценная кредитная карта.

Пластиковые карточки активно используются во всем мире для самых разнообразных целей (платежи, контроль за денежным оборотом, электронные пропуска и т. д.). Являясь одним из наиболее распространенных средств безналичных расчетов, они предоставляют массу преимуществ, как своим владельцам, так и организациям, осуществляющим их выпуск и обслуживание.

В частности, для держателей карт это - конфиденциальность, возможность, не нося с собой пухлый бумажник, расплачиваться за товары и услуги в любой момент, экономя при этом драгоценное время. Для Иркутского ОСБ №8586, это - расширение клиентуры, привлечение дополнительных средств в оборот, получение еще одного источника доходов в виде платы за обслуживание, укрепление делового имиджа, экономия времени на обработку бумажно-денежной массы.

Наиважнейший фактор повышения эффективности карточной программы для Иркутского ОСБ №8586 - грамотное построение платежной схемы, так как именно условия обслуживания определяют привлекательность карты для держателя, а не ее внешний вид, цвет или количество магнитных полосок. Сама схема пользования карточкой достаточно проста (рис. 9). Держатель карты обращается в Сбербанк для открытия карточного счета. Клиент банка получает обычную на вид карточку, на которую уже зачислены кредитные средства в размере до 130 тыс. руб. Получив карту, владелец расплачивается с ее помощью в пунктах обслуживания (торговых точках, и др.). При этом на каждую расходную операцию с карточного счета требуется разрешение банка (авторизация). А последний возмещает торговым точкам суммы расходных операций.

Рис. 9. Общая схема работы платежной системы

Несомненное удобство карты в том, что кредит можно использовать в течение двадцати четырех месяцев, кредит возобновляемый. А при использовании средств и погашении кредита можно снова оформить кредит, но уже на льготных условиях. Еще одно отличие в том, что процент отчислений банку начисляется только за реально использованные деньги.

Обслуживание карты с овердрафтом предусматривает выполнение дополнительных операций - открытие и ведение ссудных счетов, счетов просроченных ссуд и просроченных процентов, начисление срочных и просроченных процентов, а также формирование резерва по ссудной и просроченной задолженности.

Эмиссия карт, условия обслуживания по которым предусматривают возникновение овердрафта, весьма перспективна для Иркутского ОСБ. Главное достоинство карты - это возможность получения кредита. Проценты по кредиту - едва ли не основная составляющая доходов карточного бизнеса во всем мире. Да и значительную часть потребительских товаров в развитых странах население покупает именно за счет кредита. Приобретение товаров в кредит - традиционная и неотъемлемая черта платежных систем в странах с рыночной экономикой.

На основании проведенных маркетинговых исследований, в управлении кредитования банка пришли к выводу, что за год на кредитование по пластиковым картам можно привлечь 250 человек. Сумма кредита будет не менее 120 тыс. руб.

Зная ставку кредитования (15%), рассчитаем сумму экономического эффекта:

250 чел. * 120 тыс. руб. * 15% = 4 500 тыс. руб.

Риск по карточным операциям в среднем по банкам принимается в размере 5%. При учете банковского риска доходность банка составит: 4 500*(1 - 0,05) = 4 275 тыс. руб.

Таблица 21 Прогнозируемый экономический эффект от внедрения пластиковых карт с овердрафтом

|

Количество предполагаемых клиентов, чел. |

Сумма кредита, тыс. руб. |

Ставка кредитования, % |

Доходность банка, тыс. руб. |

Доходность банка с учетом риска (5%) тыс. руб. |

|

250 |

120 |

15 |

4500 |

4275 |

Общий экономический эффект от предложенных мероприятий составит:

814,6 + 4 275 = 5 089,6 тыс. руб.

Таблица 22 Общий экономический эффект от предложенных мероприятий

|

Проектное предложение |

Экономический эффект с учетом проектных предложений |

|

1. Развитие образовательного кредита |

814,6 |

|

2. Внедрение образовательного кредита |

4275 |

|

Итого: |

5089,6 |

Таким образом, при внедрении проектных решений экономический эффект в виде прибыли Иркутского ОСБ составит 5 089,6 тыс. руб., а также позволит увеличить рыночную нишу банка на рынке потребительского кредитования.

Похожие статьи

-

Если в качестве обеспечения по Кредитному договору применяются поручительства физических лиц (без другого обеспечения), включая поручительства по...

-

Кредитование физических лиц: сущность, понятие и значение в деятельности коммерческих банков. Кредитная политика - основа организации кредитного процесса...

-

Основу активных операций любого коммерческого банка составляют операции по кредитованию юридических и физических лиц. В табл. 7 представлен анализ...

-

Принципы кредитования отражают сущность кредита, а также требования объективных экономических законов в сфере кредитных отношений. В современных условиях...

-

Наиболее перспективным направлением кредитования в банковской сфере является кредитование малого бизнеса, т. к. этот сегмент занимает наибольшую долю в...

-

С I квартала 2011 года Омское отделение №8634 Сбербанка России предложило клиентам новую линейку розничных кредитных продуктов, которая предусматривает...

-

Проблемы, возникающие при кредитовании юридических лиц АО "Россельхозбанк" Анализ проблем, связанных с процессом кредитования клиентов коммерческими...

-

Выдача кредитов физическим лицам -- достаточно популярная и распространенная услуга в Сбербанке России. Банк готов предложить населению большое...

-

Как в экономической, так в и правовой жизни России потребительское кредитование граждан представляет собой достаточно новое явление, несмотря на то, что...

-

Прибыль коммерческого банка - это финансовый результат деятельности банка в виде превышения доходов над расходами. Если этот результат имеет...

-

В 2009 году продолжилось сотрудничество Омского отделения №8634 Сбербанка России с крупнейшими предприятиями - лидерами российской экономики, причем в...

-

Процесс кредитования физических лиц включает несколько этапов. Основываясь на практике российских банков, их можно представить следующим образом. Клиент,...

-

Проблемы развития и продвижения потребительского кредитования В первом десятилетии нового века потребительский кредит стал одной из основных статей...

-

Развитие кредитования физических лиц в условиях рыночной экономики Одним из новых кредитных продуктов Банка является кредитование работников предприятия...

-

Цель выпускной квалифицированной работы, которая состояла в исследовании особенностей кредитования физических лиц в дополнительном офисе №8612/0601 г....

-

Актуальность исследования обусловлена тем, что в настоящее время одним из самых динамично развивающихся рынков в России является рынок потребительского...

-

Современные условия развития потребительского кредитования в России направлены на максимальное удовлетворение потребностей населения. Данный сегмент...

-

Во все времена между банками и собственниками накоплений и капиталов складывались экономические отношения по аккумуляции мелких и крупных сбережений в...

-

Пассивные операции банка - Пути повышение эффективности деятельности на примере Сбербанка России

Пассивные операции банка - это совокупность операций (способов, приемов, методов), посредством которых формируются ресурсы банка. В результате таких...

-

Активные операции банка - Пути повышение эффективности деятельности на примере Сбербанка России

Проведем характеристику основных видов активных операций: 1. Кредитные операции. Банковский кредит - это экономические отношения, в процессе которых...

-

Таблица 3 Анализ динамики и структуры источников формирования средств Иркутского ОСБ № 8586 за 2006-2007гг. Наименование статей Сумма тыс. руб. Удельный...

-

Понятие эффективности деятельности предприятия Проблема повышения эффективности управления в целях обеспечения оптимизации эффективности функционирования...

-

Кредитное направление активных операций в настоящее время самое важное в деятельности любого банка. В рамках данной работы проведем анализ некоторых...

-

Приоритетным направлением ОАО "СКБ-банк" является кредитования физических лиц. Активизация работы банка в сфере кредитования физических лиц привела к...

-

Кредитные продукты Банка ВТБ 24 (ПАО) для физических лиц - Потребительское кредитование в России

Приоритетным направлением деятельности Банка ВТБ 24 (ПАО) является предложение широкого спектра банковских розничных продуктов и услуг населению и...

-

В соответствии с "Регламентом кредитования физических лиц ОАО "Сбербанком России" и его филиалами" (Редакция 4) № 229-4 от 31.08.2011 г. (в действующей...

-

Внедрение факторингового обслуживания юридических лиц. Реализация факторинга потребует определенных текущих расходов. Расчет расходов представлен в...

-

Потребительский кредит - "это продажа торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку...

-

Перспективы развития современного кредитования банков второго уровня Кредит в условиях перехода Казахстана к рынку представляет собой форму движения...

-

Разовые (целевые) ссуды. Кредиты, которые предоставляются заемщикам на удовлетворение различных потребностей. При этом каждая ссуда оформляется...

-

В ходе проведенного теоретического исследования и практической работы были решены поставленные задачи и получены основные результаты: Выявлены сущностные...

-

Коммерческие банки, расположенные на территории Российской Федерации, предоставляют гражданам несколько видов кредитов, как в рублях, так и в иностранной...

-

Экономическая сущность и функции потребительского кредита Потребительская форма кредита исторически возникла вначале развития кредитных отношений, когда...

-

Дополнительный офис именуемый в дальнейшем Банк, принимает на себя кредитный риск, а именно риск того, что контрагент не сможет погасить задолженность в...

-

Проблемы и пути совершенствования кредитования юридических лиц в условиях современной экономики России В современных условиях развития российской...

-

Организация кредитного процесса в банке Одним из важнейших направлений деятельности коммерческих банков является процесс кредитования. Хотя в переводе с...

-

Роль потребительского кредита в стимулировании оживления потребительского спроса населения и повышение его жизненного уровня через удовлетворение...

-

Введение - Пути повышение эффективности деятельности на примере Сбербанка России

Банковский сектор - одно из важнейших направлений развития рыночных отношений, который является основой для нормального, эффективного функционирования...

-

Характеристика деятельности Омского отделения №8634 Сбербанка России Сберегательный банк Российской Федерации создан на акционерной основе. Акции...

-

Сейчас, по данным Росстата, на краткосрочные цели население откладывает всего 16,5 процента сбережений, все остальные деньги сберегаются гражданами на...

Разработка предложений по совершенствованию процесса кредитования физических лиц - Пути повышение эффективности деятельности на примере Сбербанка России