Показатели и методика совокупной оценки качества кредитного портфеля банка, Методика оценки и сравнения качества кредитных портфелей банков - Оценка качества кредитного портфеля физического лица банка

Методика оценки и сравнения качества кредитных портфелей банков

В условиях высокой конкуренции и нестабильности финансовых рынков вопрос анализа и объективной оценки деятельности кредитных учреждений становится все более актуальным. Одна из задач на пути совершенствования деятельности банков состоит в повышении качества современных методов анализа, разработке и реализации новых подходов и процедур к определению эффективности управления банком, учитывая при этом положительный отечественный и зарубежный опыт.

В Республике Беларусь одним из наименее проработанных вопросов, особенно в практической плоскости, является вопрос оценки качества совокупного кредитного портфеля банка. О качестве кредитного портфеля очень часто судят только по доле проблемных кредитов. Вместе с тем многими исследователями в данной области признано, что наряду с кредитным риском критериями качества кредитного портфеля выступают также его ликвидность и доходность [6, c. 100].

В настоящее время в Республике Беларусь оценку качества совокупного кредитного портфеля коммерческих банков проводит рейтинговое агентство Белорусского государственного университета. Основываясь на лучших зарубежных образцах (рейтинги Standard&;Poors, Moody's, Fitch, Euromoney и др.), учеными агентства был разработан необходимый инструментарий, а также оригинальные методики рейтингования экономических субъектов. На сегодняшний день агентство ежеквартально проводит ранжирование белорусских коммерческих банков. Итоговые рейтинговые таблицы публикуются в крупнейших экономических изданиях Беларуси ("Экономическая газета", "Вестник Ассоциации белорусских банков", "Белорусы и рынок").

При составлении рейтинга деятельность банка оценивается по ряду показателей, среди которых такие, как прибыльность, качество кредитного портфеля, достаточность капитала, ликвидность и др. Так, в соответствии с рейтингом белорусских банков на 01.01.2011 первое место по качеству кредитного портфеля занимает СОМБелБанк, второе - Приорбанк, третье - Белросбанк. Два крупнейших белорусских банка - Беларусбанк и Белагропромбанк - занимают в этом рейтинге (по качеству кредитного портфеля) четвертое и девятое места соответственно.

В данной методике оценка качества кредитного портфеля белорусских банков производится на основании четырех показателей:

- - доля кредитов клиентам в чистых активах; - доля проблемных кредитов клиентам и банкам с учетом сформированных резервов в чистых активах; - доля проблемных кредитов в чистых активах; - соотношение фактически созданного резерва и проблемных кредитов клиентам и банкам.

Используемая рейтинговым агентством БГУ методика оценивает качество кредитного портфеля как совокупного актива.

В данной статье описывается методика, которая включает следующие элементы:

- 1. Набор показателей для оценки качества кредитного портфеля; 2. Алгоритм перевода значений показателей оценки качества кредитного портфеля в баллы; 3. Набор коэффициентов значимости для балльных значений показателей оценки качества кредитного портфеля; 4. Вывод суммарного балльного значения для оценки качества кредитного портфеля.

Предлагается использовать для оценки качества кредитного портфеля банка следующие показатели:

1. Доля проблемных кредитов в среднемесячной прибыли банка (П1).

Где КПробл. - объем проблемных кредитов;

ПСр. мес. - среднемесячная прибыль банка за последние 12 месяцев.

Показатель П1 характеризует уровень потерь банка по отношению к его среднемесячной прибыли. Чем выше значение данного показателя, тем существеннее будут последствия для банка в случае материализации принятого на себя кредитного риска. Данный показатель, с одной стороны, характеризует качество кредитного портфеля по такому критерию, как уровень кредитного риска, а с другой стороны - по критерию доходности кредитного портфеля. Он больше подходит для сравнения качеств двух кредитных портфелей, чем просто показатель доли проблемных кредитов в кредитном портфеле. Так, например, если у банка "А" доля проблемных кредитов в кредитном портфеле составляет 4%, а у банка "Б" - 3%, то это еще не говорит о том, что качество кредитного портфеля банка "А" хуже, так как объем его возможных потерь может занимать меньшую долю прибыли, чем у банка "Б", и, соответственно, быть менее болезненным для банка [15, c. 86].

2. Готовность банка к внезапному изъятию ресурсов (П2).

Где ДНас. - объем привлеченных депозитов населения;

МБКПривл. - объем привлеченных межбанковских кредитов;

АДо 5 дн. - объем кредитных активов, которые могут быть превращены в денежные средства в течение 5 дней. Показатель П2 характеризует степень готовности банка к паническим настроениям среди вкладчиков, которые сопровождаются массовым оттоком средств из банков. Пятидневный срок для активов выбран не случайно - он предусмотрен законодательством. Дело в том, что при досрочном расторжении физическим лицом депозитного договора (это право предусмотрено Банковским кодексом) банку дается пять дней для того, чтобы возвратить денежные средства. В кризисных условиях банки приостанавливают выдачу межбанковских кредитов, поэтому рассчитывать на них как на источник пополнения ликвидности нецелесообразно.

Данный показатель характеризует качество кредитного портфеля по критерию ликвидности. Чем выше его значение, тем менее подготовленным является банк к кризисным ситуациям.

3. Диверсификация кредитных активов (П3).

Где ДI - доля задолженности по кредитам, выданным i-й отрасли (сектору экономики), в совокупном кредитном портфеле;

Оi - объем задолженности по кредитам, выданным i-й отрасли (сектору экономики);

N - количество отраслей (секторов экономики).

Показатель П3 характеризует степень диверсификации кредитного портфеля. Чем меньше его значение, тем более диверсифицированным является кредитный портфель. Рассчитаем данный показатель на примере двух условных банков со следующей структурой кредитного портфеля в разрезе отраслей экономики (таблица 3.1).

Таблица 3.1 - Структура кредитного портфеля банков "А" и "Б" в разрезе отраслей экономики

|

Отрасль |

Кредитный портфель банка "А" |

Кредитный портфель банка "Б" | ||

|

Млдр. руб. |

Уд. вес, % |

Млдр. руб. |

Уд. вес, % | |

|

Промышленность |

21 200 |

26,8 |

980 |

13,4 |

|

Сельское хозяйство |

18 500 |

23,4 |

5000 |

68,1 |

|

Строительство |

10 600 |

13,4 |

360 |

4,9 |

|

Торговля и общественное питание |

11 300 |

14,3 |

410 |

5,6 |

|

Жилищное и коммунальное хозяйство |

8700 |

11,0 |

200 |

2,7 |

|

Прочие виды деятельности |

8800 |

11,1 |

390 |

5,3 |

|

ИТОГО |

79 100 |

100,0 |

7340 |

100,0 |

Для банка "А" показатель П3 будет равен:

Очевидно, что у банка "А" кредитный портфель более диверсифицирован, чем у банка "Б". Другими словами, кредитный портфель банка "А" более равномерно распределен между отраслями экономики. Эталоном равномерности в данном случае является величина, равная 16,7%, которая получается делением 100% на 6 (число отраслей). Таким образом, в нашем примере минимальное значение показателя П3 будет равно 16,7%, максимальное - 100%.

Для сравнения показателя диверсификации по нескольким банкам величина n для всех банков должна быть одинакова.

Следующий показатель характеризует качество кредитного портфеля по степени подверженности процентному риску:

4. Подверженность процентному риску (П4).

Где КППлав. проц. - величина кредитного портфеля с плавающими процентными ставками;

ДПлав. проц. - объем привлеченных депозитов с плавающими процентными ставками;

КП - величина кредитного портфеля.

Под плавающей процентной ставкой понимается ставка, которая изменяется при изменении конъюнктуры рынка. Так, ставки по депозитам и кредитам могут быть привязаны к ставке рефинансирования (например, ставка рефинансирования плюс 2 процентных пункта). Соответственно, при изменении последней изменятся также депозитные и кредитные ставки. Если кредитный портфель банка состоит в основном из активов с плавающими процентными ставками, а депозиты привлекаются по фиксированным ставкам, то при снижении ставки рефинансирования доходность активов также снизится, в то время как расходы по депозитам не изменятся. В результате прибыль банка уменьшится и может стать отрицательной [15, c. 91].

Таким образом, при формировании кредитного портфеля банк должен учитывать структуру ресурсной базы по типу процентной ставки (фиксированная или плавающая).

Величина показателя П4 характеризует полноту учета банком структуры ресурсной базы по типу процентной ставки при формировании кредитного портфеля. Если значение данного показателя стремится к нулю, то это говорит о грамотной политике банка по формированию структуры кредитного портфеля по типу процентной ставки. Если же значение показателя приближается к 100%, то это свидетельствует о наличии значительного риска ухудшения финансового результата работы банка.

Значение показателя П5 характеризует вероятность ухудшения качества кредитного портфеля в будущем по такому критерию как кредитный риск.

5. Исторический риск (П5).

Где КПробл. истор. - остаток задолженности по кредитам, выданным клиентам с запятнанной кредитной историей. Чем меньше значение показателя КПробл. истор., тем меньше вероятность ухудшения качества кредитного портфеля в будущем.

6. Обеспеченность кредитного портфеля (П6).

Где Об - стоимостная оценка обеспечения по выданным кредитам.

Показатель П6 характеризует степень обеспеченности кредитного портфеля. Чем меньше его значение, тем выше качество кредитного портфеля банка. Если значение показателя меньше единицы, то это говорит о том, что обеспечение покрывает не только основной долг, но затрагивает и проценты по нему. Если же показатель больше единицы, то обеспечение не покрывает даже основного долга.

Важной для оценки потенциального кредитного риска является также информация о выполнении банком нормативов безопасного и ликвидного функционирования, устанавливаемых Национальным банком.

Для того чтобы оценить качество кредитного портфеля на основе рассмотренных выше показателей, переведем их значения в балльную систему. Для этого лучшее значение показателя мы будем сопоставлять со 100 баллами, худшее - с 0 баллов (таблица 2). Конкретное количество баллов для каждого показателя будет определяться по следующей формуле:

Где БI - количество баллов, сопоставляемое со значением i-го показателя;

ЗI - значение i-го показателя;

MaxЗI - максимальное (худшее) значение i-го показателя.

Например, если значение показателя П1 составляет 0,1, то банку присваивается 90 баллов.

0,1 БП1 = 100 - Ч 100 = 90

Следующий этап на пути совокупной оценки качества кредитного портфеля - придание значимости показателям оценки: умножаем показатель на коэффициент значимости (который банк может определять для себя самостоятельно в зависимости от его кредитной политики). Предлагается использовать следующие значения для коэффициентов значимости (таблица 3).

Таблица 3 - Коэффициенты значимости показателей оценки

|

Показатель |

Коэффициент значимости |

|

П1 |

2 |

|

П2 |

1 |

|

П3 |

1 |

|

П4 |

1 |

|

П5 |

0,5 |

|

П6 |

1 |

Показателю П1 присвоен коэффициент значимости, равный 2, поскольку данный показатель отражает действительный уровень риска, который несет банк, то есть при его расчете используется фактический объем проблемных кредитов, находящихся в кредитном портфеле банка. Другие показатели характеризуют потенциальный кредитный риск, или потери, которые банк может понести при наступлении определенных условий. Поэтому их значимость должна быть меньше. Для показателя П5 мы установили коэффициент значимости, равный 0,5, поскольку данный показатель характеризует исторический кредитный риск. Таким образом, оценка качества совокупного кредитного портфеля банка будет рассчитываться по формуле:

ККП=П1ЧКП1+П2ЧКП2+П3ЧКП3+П4ЧКП4+П5ЧКП5+П6ЧКП6=‡""PiЃ~"Ki,

Где ККП - оценка качества кредитного портфеля банка; КI - коэффициент значимости для показателя оценки качества кредитного портфеля банка. Максимально возможное значение показателя ККП равно 650 баллов, минимальное - 0 баллов. Предложенная методика позволяет всесторонне оценить качество кредитного портфеля банка, используя все критерии оценки качества (кредитный риск, доходность, ликвидность). При этом она остается простой в применении и может использоваться как для оценки качества кредитного портфеля отдельного банка, так и для сравнения качества кредитных портфелей нескольких банков. Методика оценки качества кредитного портфеля банка может использоваться банками в следующих целях [15, c. 97].

1. Для принятия банком решения о целесообразности выдачи кредита.

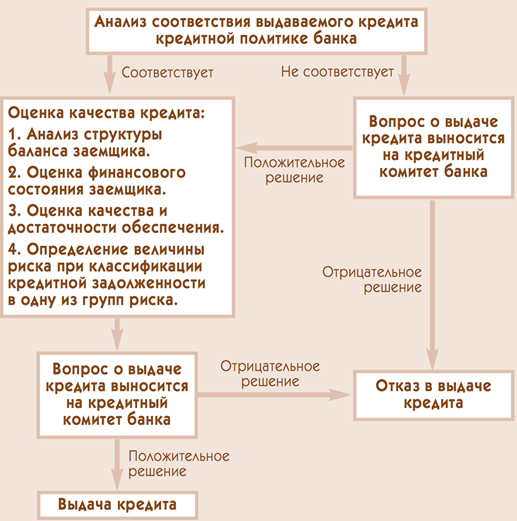

Так, при поступлении заявки на кредит банк первым делом анализирует соответствие данного кредита своей кредитной политике: укладывается ли данный кредит в установленные лимиты, не ухудшает ли он значения показателей, характеризующих потенциальный уровень кредитного риска (показатели П2, П3, П4, П5 и П6). И только после того, как будет сделано заключение о соответствии потенциального кредита кредитной политике банка, целесообразно переходить к оценке качества самого кредитополучателя (рисунок).

Рисунок 3.1- Оценка качества кредитополучателя

- 2. Для оценки качества сформированного кредитного портфеля банка. Анализ динамики комплексного показателя ККП во времени поможет выявить слабые места в кредитной политике банка, а также дать информацию для ее корректировки. 3. Для сравнения качества кредитных портфелей нескольких банков. Данная методика, благодаря переводу значений используемых показателей в сопоставимую балльную систему, является удобным инструментом для сравнения качества кредитных портфелей нескольких банков и может использоваться при построении рейтинговых оценок банков. Можно выделить такие достоинства данной методики оценки качества кредитного портфеля банка, как: 1. Методика учитывает все критерии оценки качества кредитного портфеля (кредитный риск, доходность, ликвидность); 2. Она проста в применении: включает только шесть показателей, охватывающих основные риски, связанные с формированием кредитного портфеля банка; 3. Может использоваться как для оценки качества кредитного портфеля отдельного банка, так и для сравнения качества кредитных портфелей нескольких банков. Применение данной методики в банках позволит, с одной стороны, снизить временные затраты на анализ финансового состояния кредитополучателя путем отбраковки на начальной стадии кредитов, не соответствующих кредитной политике банка, а с другой - снизить кредитные риски за счет своевременной корректировки кредитной политики банка [15, c. 109].

Похожие статьи

-

В управлении кредитным портфелем большое значение имеет изменение системы управления сроками активов и пассивов и, следовательно, разницей процентных...

-

Совершенствование методики оценки кредитоспособности физических лиц в Сбербанке Кредитование физических лиц - достаточно рисковая операция, и увеличение...

-

Понятие качества кредитного портфеля Важнейшим показателем уровня организации кредитного процесса является качество кредитного портфеля. Для раскрытия...

-

Введение - Оценка качества кредитного портфеля физического лица банка

Актуальность исследования. Особенности развития финансовой системы Республики Беларусь привели к тому, что именно на коммерческие банки легла основная...

-

Процесс кредитования связан с действиями многообразных факторов риска, способных привести к непогашению кредита и процентов по нему. К факторам зависящим...

-

Исходя из се годняшней практики, управление кредитным портфелем банка заключается в выборе из потока кредитных заявок именно тех, кредитование которых...

-

Целью балльной методики "скоринг" является определение максимального лимита среднесрочного и долгосрочного кредитования, предоставляемого физическому...

-

Внутренняя методика оценки финансового состояния ОАО "Банк "Санкт-Петербург" характеризуется рядом преимуществ, которые позволяют осуществить...

-

Проблемы оценки кредитоспособности заемщика в банке "Авангард" Как показывает мировая практика, значительная часть дохода банков формируется в результате...

-

Помимо методики, разработанной ЦБ РФ в целях осуществления надзора над деятельностью кредитных организаций, существует большое количество других подходов...

-

Методика оценки финансового состояния кредитной организации, предложенная ЦБ РФ, регулируется Указанием Банка России от 31.03.2000 №766-У (ред. от...

-

Анализ качества кредитного портфеля Сбербанка РФ - Кредитная политика коммерческого банка

Для того чтобы оценить эффективность кредитной политики банка, необходимо проанализировать его кредитный портфель. Кредитный портфель - это...

-

Рассмотрим возможность применения одного из методов оценки риска при кредитовании физических лиц банком "Авангард", основанного на применении технологии...

-

АНАЛИЗ И ОЦЕНКА КАЧЕСТВА КРЕДИТНОГО ПОРТФЕЛЯ БАНКА - Кредитные операции коммерческого банка

Кредитный портфель - Это характеристика структуры и качества выданных суд, классифицированных по определенным критериям. Одним из Таких критериев,...

-

Как отмечалось выше, кредитование частных лиц является наиболее доходной, но вместе с тем и наиболее рискованной операцией. Поэтому управление кредитным...

-

Оценка состава и структуры кредитного портфеля банков Республики Беларусь Основными направлениями денежно-кредитной политики Республики Беларусь на 2015...

-

Для построения модели оценки кредитного риска с использованием модели VaR обработке подверглись данные по кредитам, выданным коммерческим банком...

-

Оценка кредитного риска кредитного портфеля конкретного коммерческого банка с применением методологии Value-at-Risk (VaR). Value-at-Risk -- это...

-

Целью данной выпускной квалификационной работы является построение модели оценки кредитного риска кредитного портфеля конкретного коммерческого банка с...

-

КРЕДИТОВАНИИ ФИЗИЧЕСКИХ ЛИЦ - Ссудные операции коммерческого банка

Кредитный риск банков при кредитовании физических лиц, понимаемый как риск невозвратности ссуды и неуплаты процентов по ней в полном объеме, зависит и от...

-

Каждая кредитная сделка банка и заемщика сопровождается определенной долей риска, связанного с вероятностью не возврата ссуженной стоимости, неуплаты...

-

Данная система как часть эффективной банковской системы управления кредитным риском должна основываться на осторожном и осмотрительном подходе к...

-

Оценка финансового состояния ОАО "Банк "Санкт-Петербург" по методике В. С. Кромонова Одним из главных преимуществ внутренней системы оценки финансового...

-

ЗАКЛЮЧЕНИЕ - Оценка кредитоспособности заемщика - физического лица (на примере банка Авангард)

В современных условиях финансового кризиса от методов оценки кредитоспособности предприятий зависит не только стабильность того или иного банка, но и...

-

Кредиты, предоставляемые банками, подразделяются по качеству в зависимости от соблюдения заемщиком сроков платежей по кредиту, финансового положения...

-

Кредитные продукты Банка ВТБ 24 (ПАО) для физических лиц - Потребительское кредитование в России

Приоритетным направлением деятельности Банка ВТБ 24 (ПАО) является предложение широкого спектра банковских розничных продуктов и услуг населению и...

-

Банковское законодательство регулируется рядом нормативных актов, основополагающим документом является Гражданский кодекс РФ. Гражданский кодекс РФ...

-

Сущность кредитных операций Традиционное представление в экономической литературе о кредитном процессе связано с формированием кредитной политики,...

-

На данный момент БЦК использует для оценки группы риска отдельной ссуды и кредитного портфеля в целом Инструкцию НБ РК от 30.06.97 г. N062а. Согласно...

-

Заключение - Способы оценки кредитоспособности банков, анализ отчетности и обязательных нормативов

Данная работа была посвящена управлению кредитными рисками на примере кредитного портфеля коммерческого банка ОАО "Сбербанк России", состоящего из...

-

В отечественной и в особенности в мировой практике накоплен достаточный опыт оценки финансового положения предприятий-заемщиков. Обращение к этому опыту...

-

Спрос на кредит и предложение кредита связаны между собой издержками и (или) ценой кредита (например спрэдом процентных ставок по отношению к...

-

Исследование сущности и роли оценки финансового состояния кредитной организации, что выступало целью настоящей работы, показало, что эффективная система...

-

Способы управления кредитным портфелем - Банковское кредитование юридических лиц

Кредитный портфель банка, структура кредитного портфеля, управление качеством кредитного портфеля. Банки играют одну из важнейших ролей в экономике,...

-

Существенный рост объемов ипотечного кредитования физических лиц банками-партнерами ЗАО "Агентство Бекар" был бы невозможен без отработанной технологии...

-

Самая главная функция банков - это предоставление кредитов малому, среднему и корпоративному бизнесу, физическим лицам, а также государственным и...

-

Понятие и методики оценки кредитоспособности заемщиков - физических лиц Под анализом кредитоспособности заемщика понимается оценка банком возможности и...

-

Дополнительный офис именуемый в дальнейшем Банк, принимает на себя кредитный риск, а именно риск того, что контрагент не сможет погасить задолженность в...

-

Для построения теоретических значений CDS необходимо использовать исторические данные по CDS, которые на регулярной основе котируются на бирже. Так как в...

-

Процесс кредитования физических лиц включает несколько этапов. Основываясь на практике российских банков, их можно представить следующим образом. Клиент,...

Показатели и методика совокупной оценки качества кредитного портфеля банка, Методика оценки и сравнения качества кредитных портфелей банков - Оценка качества кредитного портфеля физического лица банка