Основные подходы к оценке кредитоспособности заемщика, выбор их применения, Понятие и методики оценки кредитоспособности заемщиков - физических лиц - Особенности системы оценки кредитоспособности заемщиков в ЗАО "Агентство Бекар"

Понятие и методики оценки кредитоспособности заемщиков - физических лиц

Под анализом кредитоспособности заемщика понимается оценка банком возможности и целесообразности предоставления заемщику кредитов, определения вероятности их своевременного возврата в соответствии с кредитным договором.

Оценка кредитоспособности физического лица основывается на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения и имущества, составе семьи, личностных характеристиках, изучении кредитной истории клиента. Каждый банк по-своему определяет понятие идеального заемщика, а значит и параметры оценки у банков могут различаться. Кредитоспособность клиента - это его желание и возможность платить за кредит, которая выражается простой аббревиатурой WAS, где W (willness) - желание, A (ability) - возможность, S (stability) - стабильность.

Кредитоспособность клиента в мировой банковской практике - один из основных объектов оценки при определении целесообразности и формы кредитных отношений. Способность к возврату долга зависит от моральных качеств клиента, рода его занятий, возможности заработать средства для погашения своих обязательств.

Перечень элементов и показателей, характеризующих кредитоспособность заемщика, может быть более обширным или кратким в зависимости от целей анализа, видов кредита, сроков кредитования, состояния кредитных отношений банка с заемщиком. Оптимальные или допустимые значения таких показателей определяются в зависимости от деятельности заемщика и конкретных условий сделки.

Более сложная и тщательная оценка заемщиков используется при выдаче физическим лицам кредитов на неотложные потребительские нужды. Это, как правило, среднесрочные ссуды на покупку дорогих вещей, оплату услуг и работ (приобретение дорогостоящей мебели, плата за обучение, финансирование ремонта жилья и т. п.).

В этом случае многие крупные коммерческие банки определяют платежеспособность заемщика на основании документов с места работы о доходах и размерах удержаний, а также по данным анкеты. Результат вычисляется как среднемесячный доход за вычетом всех обязательных платежей, скорректированный на поправочный коэффициент и умноженный на срок кредита. Исходя из полученной суммы рассчитывается максимальный размер кредита. Полученная величина корректируется с учетом предоставленного обеспечения, заключения службы безопасности и юридического отдела банка, остатка задолженности по ранее полученным ссудам.

Сегодня коммерческие банки используют в своей практической деятельности различные разработанные методики оценки кредитоспособности заемщиков, среди которых можно выделить следующие наиболее распространенные:

- 1. Системы оценки кредитоспособности клиентов, основанные на расчете платежеспособности заемщика исходя из среднемесячного дохода за последние 6 месяцев за вычетом всех обязательных платежей. 2. Балльные системы оценки кредитоспособности клиентов (наиболее распространенной является система скоринга).

1. При оценке кредитоспособности заемщика исходя из среднемесячного дохода за последние 6 месяцев документами, испрашиваемыми банком для подтверждения величины доходов и размера производимых удержаний заемщика и его поручителей являются для работающих - справка предприятия, на котором работает заемщик и его поручитель; для пенсионеров - пенсионное удостоверение и справка из государственных органов социальной защиты населения (если пенсионер получает пенсию через Банк, справка не предоставляется).

Справка предприятия (органов социальной защиты населения) должна содержать следующую информацию:

- - полное наименование предприятия, выдавшего справку, его почтовый адрес, телефон, банковские реквизиты; - продолжительность постоянной работы заемщика на данном предприятии; - настоящая должность заемщика; - среднемесячный доход за последние шесть месяцев; - среднемесячные удержания за последние шесть месяцев с расшифровкой по видам.

Для индивидуальных предпринимателей вместо справки с места работы используются:

Разрешение на занятие предпринимательской деятельностью с указанием сроков;

Налоговая декларация о получении доходов и расходов с отметкой налоговой инспекции;

Уведомление налогового органа о применении упрощенной системы налогообложения;

Книга учета доходов и расходов за последние шесть месяцев;

Кассовая книга за последние шесть месяце;

Справки банков об остатках на расчетных (текущих валютных) счетах;

Справки банков о суммарных ежемесячных оборотах по расчетным и текущим валютным счетам за последние 6 месяцев.

На основании указанных документов Банк проводит анализ платежеспособности заемщика.

При расчете платежеспособности из дохода вычитаются все обязательные платежи, указанные в справке и заявлении - анкете (налог на доходы физических лиц, взносы, алименты, компенсация ущерба, погашение задолженности и уплата процентов по другим кредитам, сумма обязательств по предоставленным поручительствам, выплаты в погашение стоимости приобретенных в рассрочку товаров и др.). Для этой цели каждое обязательство по предоставленному поручительству принимается в размере 50% среднемесячного платежа по соответствующему основному обязательству. Кроме того, банковский работник обязан анализировать рыночную конъюнктуру, тенденции ее изменения, риски, которые испытывают банк и его клиент, и прочие факторы.

Платежеспособность клиента определяется по формуле исходя из среднемесячного заработка за последние шесть месяцев за вычетом всех обязательных платежей:

Р=Дч*К*Т,

Где

Р - платежеспособность клиента,

Дч - среднемесячный доход (чистый) за последние 6 месяцев,

К - коэффициент в зависимости от величины Дч.:

К = 0,7 при Дч в сумме до 45000 рублей;

К = 0,8 при Дч в сумме свыше 45000 рублей;

Т - срок кредитования (в месяцах).

Если в процессе анализа платежеспособности заемщика выявляются объективные предпосылки несохранения уровня доходов в течение предполагаемого срока кредита (например, при неустойчивом положении организации, в которой заемщик работает, наличии в сумме дохода разовых негарантированных выплат и т. п.), величина дохода Дч может быть скорректирована в меньшую сторону с соответствующими пояснениями в заключении кредитного инспектора.

Если в течение предполагаемого срока кредита заемщик вступает в пенсионный возраст, то его платежеспособность определяется следующим образом:

Р = Дч1 * К1 * t1 + Дч2 * К2* t2,

Где

Дч1 - среднемесячный доход, рассчитанный аналогично Дч;

T1 - период кредитования (в месяцах), приходящийся на трудоспособный возраст заемщика;

Дч2 - среднемесячный доход пенсионера (ввиду отсутствия документального подтверждения размера будущей пенсии заемщика, принимается равным размеру базовой части трудовой пенсии);

T2 - период кредитования (в месяцах), приходящийся на пенсионный возраст заемщика;

К1 и К2 - коэффициенты, аналогичные К, в зависимости от величин Дч1 и Дч2.

Платежеспособность поручителей определяется аналогичным образом. Исходя из полученных данных по определению платежеспособности клиента можно определить максимальный размер кредита, который он может взять в данном банке. Расчет производится по следующей формуле:

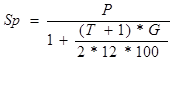

,

Где

Sp - максимальный размер кредита,

Р - платежеспособность клиента,

G - годовая процентная ставка,

Т - срок кредитного договора.

Данная величина корректируется в сторону уменьшения с учетом других влияющих факторов: предоставленного обеспечения возврата кредита; остатка задолженности по предоставляемым поручительствам; кредитной истории; кредитной заявки на получение кредита, льготного периода кредитования, максимального процента от стоимости покупки и др.

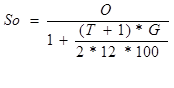

Предоставленное обеспечение влияет на максимальную величину кредита для заемщика следующим образом. Если совокупное обеспечение (О) меньше величины платежеспособности заемщика (Р), то максимальный размер кредита (Sо) определяется исходя из совокупного обеспечения:

При оценке возможности платежеспособности заемщика огромную роль играет профессионализм служащих банка. Кредитный инспектор должен быть максимально объективным и не должен применять субъективные ценности или собственные пристрастия. Характер заемщика может быть определен из его кредитной истории и степени надежности, показываемой продолжительностью и постоянством работы (занятости), продолжительностью и типом проживания, искренностью и другими факторами. Возраст клиента может быть рассмотрен как фактор, от которого зависят будущие доходы, он также определяет время, оставшееся до пенсии, и ожидаемую продолжительность жизни, что учитывается при определении срока кредита.

Ежемесячный платеж по кредиту включает в себя долг по ссуде и сумму начисленных месячных процентов. Платежи по кредиту осуществляются ежемесячно. Клиент сам выбирает дату, когда он будет вносить платежи за кредит, исходя из даты получения заработной платы или других условий. Для погашения первого взноса по кредиту клиенту дается месяц и 10 дней следующего месяца. Соответственно первый платеж является самым большим, затем он уменьшается. Наиболее выгодным для заемщика способом начисления и уплаты процентов банку являются дифференцированные платежи, когда начисление процентов по кредиту ведется на остаток основного долга. Гашение ссуды можно осуществлять и досрочно. При уплате суммы по основному долгу за два месяца в следующем месяце клиент должен обязательно погасить проценты. Если платеж осуществляется по графику, предоставленному кредитным работником, то сумма основного долга остается неизменной до конца срока кредитного договора, проценты со временем уменьшаются.

Ежемесячная сумма гашения основного долга определяется путем деления суммы кредита на срок действия кредитного договора.

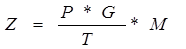

Определение ежемесячной суммы уплачиваемых процентов по кредиту производится следующим образом:

Где: Z - месячный платеж процентов по кредиту.

Р - сумма кредита.

Т - количество дней в году.

М - количество дней в платежном периоде.

Для оценки платежеспособности клиента кредитным инспекторам необходимо проанализировать около 15 документов. Обязательное их предоставление клиентом ограничивает круг потенциальных заемщиков банка, но позволяет сформировать кредитный портфель более высокого качества и снизить кредитный риск. К недостаткам методики можно отнести учет совокупного дохода семьи лишь в исключительных случаях, что значительно сужает круг потенциальных заемщиков.

Одно из преимуществ данной методики - применение специальных формул и корректирующих коэффициентов, позволяющих упростить работу сотрудников кредитного отдела и рассчитать платежеспособность потенциального заемщика. Оценочные показатели следует отбирать для каждой конкретной ситуации, а результат не рассматривать как нечто однозначно свидетельствующее о возможности или невозможности выдачи кредита. Ведь даже если на момент рассмотрения кредитной заявки финансовые показатели клиента находятся на приемлемом уровне, не следует забывать, что полностью риск невозврата кредита неустраним в принципе. Показатели помогут лишь оценить степень кредитного риска на данный момент. Достоинством является применение специальных формул и корректирующих коэффициентов, которые позволяют упростить работу сотрудников кредитного департамента банка и рассчитать платежеспособность потенциального заемщика. Однако показатели для нее следует получать в каждой конкретной ситуации отдельно, а результат не рассматривать как нечто, свидетельствующее однозначно в пользу или против выдачи кредита. Ведь даже если на момент рассмотрения кредитной заявки финансовые показатели клиента находятся на приемлемом уровне, не стоит забывать, что риск невозврата кредита все равно остается, поскольку полностью устранить его в принципе невозможно. Показатели помогут лишь оценить степень кредитного риска и, к сожалению, данная методика не позволяет спрогнозировать положение заемщика в будущем. В настоящий момент в нашей стране наблюдается тенденция к тому, что традиционные методы принятия кредитных решений, которые в значительной степени основываются на индивидуальной оценке заемщика, заменяются методами, основанными на статистических моделях. Наиболее известной моделью оценки кредитоспособности индивидуального заемщика является кредитный скоринг.

Похожие статьи

-

Мировая банковская практика выработала ряд основополагающих принципов кредитования частных лиц, которые должны соблюдаться кредиторами и заемщиками в...

-

Для оценки кредитоспособности заемщика - физического лица используется методика кредитного скоринга. Скоринг (от английского scoring - подсчет очков)...

-

Модель анализ кредитоспособность заемщик Второй подход к оценке кредитоспособности предприятия - заемщика - модели на основе комплексного анализа....

-

Введение - Особенности системы оценки кредитоспособности заемщиков в ЗАО "Агентство Бекар"

Актуальность темы исследования. В последние годы из всех направлений деятельности коммерческих банков особенно значительный рост наблюдается именно в...

-

Оценка кредитоспособности и платежеспособности физических лиц - Банковское кредитование

Одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, т. е. возможность наличными денежными ресурсами...

-

Зарубежный опыт оценки кредитоспособности физических лиц Оценка кредитоспособности физических лиц основывается на изучении факторов, определяющих его...

-

Основные достоинства и недостатки методики по оценке кредитоспособности заемщика При анализе методики по оценке кредитоспособности заемщика АКБ "Банка...

-

Кредитоспособность мелких предприятий может оцениваться таким же образом, как и способность к погашению долга у крупных и средних заемщиков - на основе...

-

ЗАКЛЮЧЕНИЕ - Оценка кредитоспособности заемщика - физического лица (на примере банка Авангард)

В современных условиях финансового кризиса от методов оценки кредитоспособности предприятий зависит не только стабильность того или иного банка, но и...

-

Порядок получение кредита в банке "Авангард" следующий: 1) Заемщик заполняет заявление на получение кредита и анкету (в офисах или на сайте Банка). 2)...

-

Мной будет рассмотрена методика оценки кредитоспособности заемщиков - физических лиц, применяемая в ВТБ 24 (ЗАО). Проверка проводится методом кредитного...

-

Понятие и сущность кредитоспособности заемщика Кредитоспособность клиента коммерческого банка - способность клиента полностью и в срок рассчитаться по...

-

Подходы к оценке кредитоспособности заемщиков Кредитоспособность заемщика зависит от многих факторов, оценить и рассчитать каждый из которых непросто....

-

Понятие, цели и задачи оценки кредитоспособности банком В современной экономике Казахстана в период становления и развития нового типа экономических...

-

Процесс кредитования связан с действиями многообразных факторов риска, способных привести к непогашению кредита и процентов по нему. К факторам зависящим...

-

Понятие и сущность кредитоспособности. Формирование эффективной кредитной политики банка В условиях рыночной экономики важным источником заемных средств...

-

В условиях нынешней экономической ситуации в Казахстане потребительское кредитование является еще одной областью риска для банков, поскольку большинство...

-

Рассмотрим возможность применения одного из методов оценки риска при кредитовании физических лиц банком "Авангард", основанного на применении технологии...

-

При решении вопроса о выдаче кредитов учитывается материальное положение Заемщика, его способность полностью и в установленный срок возвратить полученный...

-

Зарубежный опыт оценки Оценка кредитоспособности физических лиц основывается на изучении факторов, определяющих его репутацию, способность погасить ссуду...

-

Классификационные модели анализа кредитоспособности заемщика И в нашей стране, и во всем мире существует множество методик оценки финансового положения...

-

Кредитоспособность заемщика зависит от многих факторов. Уже это само по себе означает трудность, поскольку каждый фактор (для банка - факторы риска)...

-

Проблемы оценки кредитоспособности заемщика в банке "Авангард" Как показывает мировая практика, значительная часть дохода банков формируется в результате...

-

В настоящее время банковское кредитование связано с высокими рисками, поэтому проблемы выбора заемщиков и проведение анализа их кредитоспособности...

-

Оценка платежеспособности Заемщика - Кредитование физических лиц

После отнесения заемщика к необходимой категории, кредитный специалист производит предварительный расчет максимального размера Кредита и сумм ежемесячных...

-

В случае использования математических моделей не учитывается влияние "качественных" факторов при предоставлении банками кредитов. Эти модели лишь отчасти...

-

Понятие кредитоспособности и специфика ее определения Проблема оценки кредитоспособности заемщика банка не относится к числу достаточно разработанных....

-

Анализ кредитоспособности банковских заемщиков - Кредитная система АО "KASPI BANK"

Выдача ссуды банком представляет собой сложную многоструктурную процедуру. Во всем мире в последние годы ужесточился подход к кредитованию, что связано с...

-

Оценка платежеспособности заемщика - Кредитная политика коммерческого банка

Для выяснения платежеспособности заемщика кредитный работник анализирует доходы и расходы клиента. Доходы, как правило, определяются по трем...

-

Банковское законодательство регулируется рядом нормативных актов, основополагающим документом является Гражданский кодекс РФ. Гражданский кодекс РФ...

-

ВВЕДЕНИЕ - Оценка кредитоспособности заемщика - физического лица (на примере банка Авангард)

Актуальность темы исследования. Проблема своевременного возвращения кредитов, выданных физическим лицам, актуальна для большинства банковских учреждений,...

-

Кредитоспособность заемщика - это его комплексная правовая и финансовая характеристика, представленная финансовыми и нефинансовыми показателями,...

-

Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых...

-

Каждая кредитная сделка банка и заемщика сопровождается определенной долей риска, связанного с вероятностью не возврата ссуженной стоимости, неуплаты...

-

Неправильная оценка кредитоспособности и платежеспособности клиента может привести к не возврату кредита, что в свою очередь способно нарушить...

-

Развитие кредитования физических лиц в условиях рыночной экономики Одним из новых кредитных продуктов Банка является кредитование работников предприятия...

-

Понятие кредитоспособности заемщика и методы ее определения Кредитоспособность - наличие у заемщика предпосылок, возможностей получить кредит и...

-

Если в качестве обеспечения по Кредитному договору применяются поручительства физических лиц (без другого обеспечения), включая поручительства по...

-

Разовые (целевые) ссуды. Кредиты, которые предоставляются заемщикам на удовлетворение различных потребностей. При этом каждая ссуда оформляется...

-

Понятие кредитоспособности кредитополучателя Впервые понятие "кредитоспособность клиента" появилось в экономической литературе XVIII в. С тех пор вопросы...

Основные подходы к оценке кредитоспособности заемщика, выбор их применения, Понятие и методики оценки кредитоспособности заемщиков - физических лиц - Особенности системы оценки кредитоспособности заемщиков в ЗАО "Агентство Бекар"