Теоретические предпосылки и обзор литературы - Факторы, определяющие долгосрочную динамику рубля

Подходы к вычислению реального обменного курса

Прежде всего необходимо разобраться с тем, как можно считать реальный курс, какие существуют модели определения равновесия обменного курса.

Одна из наиболее известных и ранних концепций моделирования равновесного обменного курса - концепция паритета покупательской способности (ППС или PPT). Считается, что данная концепция была сформулирована в начале 20 века Густавом Касселем. Основная идея данного подхода заключается в том, что, когда цены двух разных стран измеряются в одной и той же валюте, они должны соответствовать одинаковым корзинам продуктов в этих странах. В противном случае, если цены не равны, возникают возможности для международного арбитража, так как какие-то товары дешевле купить в другой стране, таким образом меняется спрос и цены в итоге выравниваются.

Существует большое количество различных интерпретаций, я перечислю наиболее общепринятые. Во-первых, имеется абсолютная версия паритета покупательской способности, которая говорит, что обменный курс двух стран должен в точности отображать относительные покупательские способности валют данных стран:

ER = ,

Где ER - обменный курс, - цена товара в стране a, - цена этого же товара в стране b, - количество товара.

Однако очевидно, что абсолютная форма не может всегда выполняться, поэтому была предложена условная версия ППС. Условная считается динамической версией абсолютной и включает в себя инфляцию валют. Уравнение условной версии можно представить в следующем виде:

ERN = ERN-1*( ),

Где ERN - обменный курс в период n, ERN-1 - предыдущий обменный курс, - индекс цен в стране b в текущий период, - индекс цен в стране b в базовый период, - индекс цен в стране a в текущий период, - индекс цен в стране a в базовый период.

Если абсолютная версия предполагает, что цены двух стран, измеренные в одной валюте равны, в относительной версии цены не обязаны совпадать, но при этом динамика цен должна быть схожей, что приводит к тому, что реальный курс должен быть постоянным по времени или же являться стационарной величиной.

При этом концепция ППС имеет довольно жесткие ограничения, которые ставят под сомнение выполнимость концепции: 1) все товары и услуги продаются; 2) предпочтения представителей разных стран также должны быть одинаковыми; 3) страны должны производить одинаковые товары. Учитывая существующую значительную диверсификацию между странами, уже данные условия кажутся невыполнимыми, при этом на выполнение ППС накладывают ограничения еще и различные торговые пошлины и барьеры между государствами, а также наличие транспортных издержек между странами.

Более того, существует большое количество исследований, которые пытались проверить целесообразность концепции ППС. К примеру, в работе (Edwards S., Savastano M., 1999) представлен подробный обзор работ, которые пытались протестировать гипотезу о стационарности цен в рамках концепции паритета покупательской способности. Тесты проводились в развивающихся странах, при этом периоды тестирования во всех работах были разные. В большинстве случаев гипотеза о стационарности не была доказана, в 40 из 54 тестов гипотеза о стационарности не подтвердилась.

Другой, популярный на сегодняшний день, механизм определения реального обменного курса - концепция фундаментального равновесного обменного курса (FEER).

Концепция FEER, получившая признание после публикации работы Вильямсона (Williamson, 1994), основывается на понятии макроэкономического баланса, причем такого, который проявляется и во внутренней и во внешней сбалансированности. Под внутренним балансом понимается уровень выпуска при полной занятости (или хотя бы безработице на уровне не ускоряющем инфляции, также именуемой NAIRU) и низкий, стабильный уровень инфляции в стране. Под внешним балансом или равновесием понимается устойчивый поток ресурсов между странами с внутренним равновесием или нормальный/устойчивый уровень сальдо операций с капиталом.

Основным отличием FEER концепции от ППС является то, что при данном подходе возможна динамика обменного курса во времени, связанная с изменением в факторах, влияющих на внутренние и внешние балансы.

Упомянутая концепция макроэкономического равновесия основывается на равенстве сальдо счета текущих операций (CAT) и минус счета движения капитала (-KAT):

CAT = - KAT

При этом счет текущих операций можно определить, как функцию от следующих переменных: агрегированный домашний (yD) и зарубежный выпуск (yF); реальный эффективный обменный курс (q). В то же время счет движения капитала считается экзогенной переменной.

CAT = б0 + б1* D + б2* F + б3* = - T,

Где б1, б2 <0, а б3> 0.

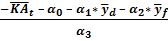

Из уравнения выше получается, что:

=

При этом, если выполняются изначальные условия модели, то именно этот курс () будет являться фундаментальным равновесным обменным курсом.

Таким образом, согласно FEER для вычисления равновесного курса необходимо знать: 1) агрегированный домашний и зарубежный выпуск ( и ); 2) оценить модель сальдо текущих операций; 3) оценить равновесный уровень сальдо счета движения капитала. По мнению исследователей, (Трунин, Князев и Кудюкин, 2010; Clark, MacDonald, 1998; Siregar, 2011) наибольшие трудности возникают на этапе оценки равновесного уровня счета движения капитала.

При подсчете значения в разных работах применяются разные подходы. Например, Вильямсон (Williamson, 1994) предполагает, что для расчета данного показателя могут быть использованы сразу несколько факторов: эффект демографических процессов на уровень сбережений; уверенность в будущем; потребности в инвестициях, вызванные экономическими циклами. В другой работе (Faruqee, Isard and Masson, 1999) показатель был заменен на разность между желаемыми сбережениями и инвестициями в состоянии полной занятости.

Кроме того, FEER использует понятие равновесия капиталов и в качестве условий имеет выпуск при полной занятости, таким образом не берутся в расчет шоки и колебания в экономике. Из-за этого данная концепция больше ориентирована на подсчет курса в среднем периоде (middle run).

Другой используемый на сегодняшний день подход - концепция поведенческого равновесного обменного курса (behavioral equilibrium exchange rate или BEER). Данный подход был развит в работах (MacDonald, 1997); (Clark, MacDonald, 1998). BEER изначально задумывался как подход, который исправляет основные ошибки FEER. BEER включает в себя элементы цикличности и шоков в экономике, при его расчете используются фундаментальные переменные, необязательно посчитанные в период полной занятости. Также стоит отметить, что концепция BEER связана с подходом Эдвардса (Edwards, 1988), согласно которому существует функциональная зависимость между некоторыми фундаментальными факторами экономики и обменным курсом. Таким образом, идею можно сформулировать следующим образом: обменный курс можно считать функцией от набора фундаментальных переменных.

Подходы МакДональда и др. (MacDonald, 1997; Clark, MacDonald, 1998) имеют схожую концепцию с идеей Эдвардса, они тоже вводят в свое уравнение вектор фундаментальных факторов.

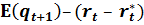

Согласно концепции BEER, обменный курс равен:

= ,

Где - ожидаемый курс в следующем периоде, - текущий дифференциал реальной ставки процента. При этом авторы метода считают, что ожидаемый курс зависит только от вектора фундаментальных факторов:

= f (),

Где - переменная условий торговли (terms of trade), - переменная чистых зарубежных активов (net foreign assets), - показатель отношения между ценами в торгуемом и не торгуемом секторах экономики или же эффект Балассы - Самуэльсона (traded to non-traded).

Также, в качестве показателя премии за риск, в модель было добавлено отношение между национальным и зарубежным госдолгом.

В итоге, функция поведенческого равновесного обменного курса имеет следующий вид:

(BEER) = f (),

Курс, обозначенный подобным образом, позволяет учесть долгосрочные колебания рубля и цикличность экономики за счет использования фундаментальных переменных и отношения государственных долгов. Кроме того, дифференциал реальных ставок процента позволяет учесть счет движения капитала и среднесрочные колебания валюты. При этом краткосрочные колебания также будут учитываться за счет краткосрочных колебаний фундаментальных переменных.

Исследования детерминант валют разных стран

Переходя непосредственно к исследованиям факторов, влияющих на обменный курс, стоит также рассмотреть, каким образом происходит вычисление курса для модели BEER. Алгоритм вычисления был предложен МакДональдом и Кларком (Clark, MacDonald, 1998) и довольно прост:

Функция обменного курса уже была представлена выше, а сам курс высчитывается как линейная комбинация своих факторов:

(BEER) = в +

Далее модель оценивается на наличие коинтеграционных связей между переменными и получившиеся в результате вычислений коэффициенты используются для подсчета курса. Выбор коинтеграционного теста остается за автором работы.

Стоит также заметить, что в большинстве работ набор фундаментальных переменных меняется в зависимости от ситуации и положения страны, единой остается только идея об использовании фундаментальных переменных для подсчета равновесного обменного курса валюты.

Перед тем, как перейти к более детальному изучению исследований фактор влияющих на динамику рубля, просмотрим, какие факторы и с помощью каких тестов тестировались в других странах. При этом необходимо отметить, что целесообразно рассматривать только страны с переходной экономикой, так как набор фундаментальных переменных, используемых для развитых стран, зачастую сильно отличается и не подходит при изучении стран с развивающейся экономикой.

К примеру, в работе Эдвардса (Edwards, 1988) использовался вектор из семи фундаментальных переменных для определения равновесного курса в 12 развивающихся странах (Бразилия, Колумбия и др.) на временном промежутке с 1962 по 1984 год. Авторы выбрали следующие фундаментальные переменные: 1) условия торговли, 2) движение капитала, 3) импортные пошлины, 4) уровень производительности, 5) расходы государства, 6) показатель технического прогресса и 7) номинальное обесценение валюты. При этом не все коэффициенты и не для всех стран оказались значимыми, например, государственные расходы были незначимы для большинства стран, и даже в ситуациях, когда коэффициент перед этой переменной был значим, ее влияние было минимальным. Уровень технического прогресса также был значимым лишь для нескольких стран из выборки.

В работе (Montiel, 1997) исследуется равновесный обменный курс для пяти развивающихся (по крайней мере на момент исследования) азиатских стран: Таиланд, Малайзия, Филиппины, Индонезия и Сингапур. Оценка детерминант валюты осуществлялась на временном отрезке с 1960 по 1994 год. В качестве фундаментальных были выбраны следующие переменные: 1) условия торговли, 2) гос. расходы, 3) наличие импортных тарифов и запретов, 4) государственные капиталовложения, 5) инфляция за рубежом, 6) ставка процента за рубежом. Авторы использовали тест Йохансена, чтобы оценить наличие коинтеграционных связей между проверяемыми переменными.

Работа (Warner, 1997) анализирует динамику обменного курса мексиканской валюты в 1979-1997 годах. В работе используется большое количество фундаментальных переменных, которые могли повлиять на обменный курс. Среди используемых переменных: цена сырой нефти, государственный расходы, рост ВВП относительно других стран, дифференциал реальной ставки процента и др. Как и в прошлой работе, для оценки долгосрочной коинтергации используется тест Йохансена.

Кроме того, в работе (Warner, 1997) исследуется период мексиканского экономического кризиса в первой половине 1990-х годов. Автор проверяет влияние кризиса на расхождение реального обменного курса от рассчитанного равновесного. И замечают, что расхождение значительно увеличивается в 1994 году, в самый разгар кризиса в стране. Авторы отмечают важность цен на нефть при формировании обменного курса Мексики и поэтому объясняют резкое отклонение от равновесного курса скачками цены на нефть, которые имели место в этот период.

Также в данной работе отмечается, что переменные государственных расходов и импортных пошлин оказывались незначимыми для определения обменного курса. При этом движение капитала было одним из важнейших факторов.

В работе (Halpern, Wyplosz, 1997) оценивается реальный обменный курс для шести восточно-европейских стран: Хорватии, Чехии, Словакии, Венгрии, Польши и Словении. В качестве временного отрезка был взят период с 1990 по 1995 год, а в качестве фундаментальных переменных были использованы следующие переменные: 1) предельная продуктивность, 2) уровень безработицы, 3) дифференциал ставок процента, 4) заработные платы в торгуемом секторе.

А для Чили в период с 1977 по 1997 год (Soto and Valdes, 1998) использовали: условия торговли, дифференциал производительности и показатель чистых иностранных активов.

В работе по Папуа Новой Гвинеи Chowdhury (Chowdhury, 1999) также ставит перед собой цель изучения основных детерминант равновесного обменного курса. В работе проверяются следующие фундаментальные переменные: 1) условия торговли, 2) расходы государства, 3) чистый приток капитала, 4) помощь и гранты других стран, 5) уровень технического прогресса. Результаты тестов показали, что переменные условий торговли и государственных расходов незначимы при оценке динамики обменного курса, а вот показатель чистого притока капитала оказывает значительное воздействие на валюту страны.

В работе (Alper and Saglami, 1999) проводится исследование равновесного обменного курса в Турции в 1987-1999 годах. В качестве фундаментальных авторы используют следующие переменные: условия торговли, импортные тарифы, иностранные активы и приток капитала. В итоге тесты показали, что все используемые факторы значимы, а наибольшее влияние на турецкую валюту оказывает динамика переменной условий торговли.

Работа по оцениванию обменного курса была проведена также в работе (Buchs, 2004) для Бразильской валюты. С помощью теста Йохансена было протестировано наличие коинтеграционной связи между фундаментальными переменными и реальным обменным курсом страны. В результате проведенных тестов было показано, что почти вся динамика бразильской валюты может быть объяснена дифференциалом производительности, реальными ценами торгуемых продуктов, расходами государства, отсутствием импортных пошлин, а также дифференциалом реальной ставки процента. Основываясь на перечисленных фундаментальных переменных, авторы построили динамику равновесного обменного курса и отметили, что разница между построенным курсом и фактическим минимальная на рассматриваемом временном промежутке.

Также стоит рассматривать Россию не только с позиции сравнения с развивающимися странами, но еще и как страну с высокой долей экспорта сырья в доходах государственного бюджета. Поэтому, рассмотрим несколько работ, в которых акцент делается на странах поставщиках сырья и влиянии цен на сырье на обменный курс.

В работе (Rickne, 2009) рассматривается связь между ценами на сырье и обменным курсом в 33 странах экспортерах нефти. Также он проверяет, каким образом государственная политика может повлиять на степень влияния цен на сырье. Авторы собрали выборку из 33 различных стран (в том числе и России) и построили для них модель равновесного обменного курса, основанную на фундаментальных переменных. В качестве переменных использовались дифференциал производительности и цены на нефть. Авторами была выявлена связь между ценами на нефть и обменным курсом стран. При этом зависимость различных курсов от цен на нефть сильно отличалась. Например, для таких стран как Норвегия, Саудовская Аравия, Британия и Канада влияние цен на нефть было минимальным. В то же время в некоторых африканских странах: Ангола, Конго и Нигерия цены на нефть являлись определяющим фактором в формировании обменного курса страны. Авторы связывают такую ситуацию с различиями в политике и политических режимах. Например, они отмечают, что наибольшее влияние цены на нефть оказывают в недемократических странах с тоталитарным режимом (по крайней мере на время проведения исследования). Также авторы считают, что стерилизация нефтяных доходов, проводимая в таких странах как Норвегия, Канада и др. позволяет снижать непосредственное влияние цен на нефть. Стоит также заметить, что Россия в списке уровня влияния нефтяных цен находилась примерно в середине рейтинга.

В работе (Dauvin, 2013) также проверяется связь между ценами на сырье и динамикой обменного ресурса. Использовались данные для 33 стран, при этом в работе рассматривались страны, занимающиеся экспортом не только нефти, но и других видов сырья, среди изучаемых были следующие товары: нефть, газ, золото, медь, серебро и др. Авторы делят страны на два типа: 1) поставщики энергетических ресурсов, таких как газ и нефть и 2) поставщики продуктов потребления. После этого для обоих групп проводится тест на коинтеграцию между переменными и обменным курсом. В результате теста, авторы приходят к выводу, что валюты стран экспортеров энергетических ресурсов (нефть, газ) имеют отличительные особенности и закономерности в своем формировании. На данные страны динамика цен на сырье имеет значительное влияние. При этом авторы проиллюстрировали, что в периоды шоков на рынках сырья, когда цены на сырье резко меняются, уровень влияния возрастает. И наоборот, в периоды стабильных цен на сырье, влияние сырьевых цен начинает снижаться.

Кроме того, в работе (Heravi and Mahdi, 2015) делается попытка разобраться более детально во влиянии цен на нефть на обменный курс в странах Персидского залива, оценить возможности политического вмешательства при регулировании валюты страны и найти различия между влиянием цен в странах Персидского залива и наиболее развитых странах, таких как Канада и Австралия.

Во-первых, Heravi и Mahdi выбрали пять стран Персидского залива, которые получают большие доходы от поставок сырья: Саудовская Аравия, Объединенные Арабские Эмираты, Катар, Кувейт и Оман. Авторы отмечают, что данные страны уже можно причислить к развитым, но их все еще отличает проведение политики таргетирования инфляции, а также привязка валюты к Американскому Доллару. Авторы моделируют ситуацию внедрения в их систему новых валютных режимов, меняя размер государственных затрат на поддержание валюты, а также отказываясь от привязки к доллару. В итоге, авторы замечают, что, если снизятся размеры государственных затрат и ресурсы будут измеряться в местных валютах, валюты данных стран станут менее волатильными и чувствительными к динамике цен на сырье.

После этого авторы оценивают валюту указанных пяти стран, используя метод поведенческого равновесного обменного курса. Все проведенные тесты показывают, что для всех пяти стран цены на нефть имеют значимое влияние на формирование обменного курса. Проверявшийся дифференциал производительности также оказался значимым. При этом проведенные исследования для Канады и Австралии показали, что для этих стран дифференциал производительности и цены на сырье также являются двумя основными компонентами, формирующими обменный курс.

Исследования детерминант рубля.

Как мы можем наблюдать, при сохранении общей идеи о влиянии фундаментальных переменных на динамику равновесного обменного курса страны, для разных стран приходится использовать разный набор фундаментальных переменных, так как каждая страна имеет свои особенности в экономике и в формировании обменного курса. Поэтому необходимо перейти к более подробному обзору работ, посвященных анализу связи между фундаментальными макроэкономическими переменными и реальным курсом рубля, чтобы просмотреть, влияние каких переменных для России уже проверялось и какие из них оказались значимыми.

Одними из первых концепцию Эдвардса о влиянии фундаментальных переменных для российского случая применили Спатафора и Ставрев (Spatofora and Stavrev, 2003). Они используют вариацию уравнения сокращенной формы, которая была предложена Эвдардсом. Таким образом они оценивают следующее уравнение:

Ln(e*) = б0 + б1*FUNDT + uT,

Где e* - равновесный реальный обменный курс рубля (equilibrium real exchange rate (ERER)), а FUND - вектор фундаментальных переменных. Для оценки курса рубля авторы используют следующий набор переменных:

- 1) Цена на нефть марки Urals. 2) Дифференциал производительности России по отношению к ее основным торговым партнерам. 3) Дамми переменная структурных перемен после кризиса 1998 года, данная дамми переменная позволяет учесть в модели резкий скачок рубля в 1998 году.

Указанные переменные проверяются на временном промежутке с 1995 года по конец 2002 года. Для тестирования долгосрочной коинтеграции между переменными используется метод оценки Филлипса-Лоретана. В итоге, было выявлено, что все тестируемые переменные значимы. Авторы отмечают, что, как и в большинстве других переходных экономик, в России значительное влияние на уровень реального обменного курса оказывает показатель производительности. Кроме того, цены на нефть также имеют значительное влияние на курс, при этом авторы отмечают попытки российского государства снизить влияние цен на нефть с помощью монетарной политики и создания резервных валютных фондов. Если же смотреть на более длительном периоде, влияние цен на нефть оказывается еще более значительным.

Примерно на том же временном промежутке (с 1995 по 2003 г.) реальный курс рубля оценивали Сосунов и Шумилов (Сосунов и Шумилов, 2005). Как и в предыдущей работе, авторы опирались на подход Эдвардса и искали функциональную зависимость между фундаментальными переменными и реальным курсом рубля.

Оцениваемое уравнение схоже с тем, что было использовано в работе Спатафоры и Ставрева:

Ln(eT) = б*ln(FUNDT) + uT,

Где eT - это реальный эффективный курс, FUNDT - это вектор фундаментальных переменных, б - вектор коэффициентов, а uT - стационарные ошибки модели.

В качестве фундаментальных переменных Сосунов и Шумилов используют:

- 1) Условия торговли. Но прокси переменная, которая выражает условия торговли, берется такая же как в работе Спатафоры и Ставрева, а именно цена нефти марки Urals. 2) В данной работе авторы отказались от использования дифференциала производительности в промышленном секторе и решили использовать переменную разности между ВВП и экспортом страны. 3) Чистый отток частного капитала из страны

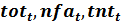

Кроме того, авторы используют дополнительные переменные и механизм исправления ошибок для того, чтобы смоделировать краткосрочную динамику рубля и сходимость обменного рубля к равновесному. Для оценки краткосрочной динамики авторы использовали следующее уравнение:

В данном уравнении - изменения курса с лагом в период, - изменения вектора фундаментальных переменных, - изменения, возникающие в результате применения механизмов фискальной и монетарной политик и - отклонение курса от своего равновесного значения в предшествующем периоде.

Как уже было упомянуто выше, для того, чтобы оценить динамику обменного курса в краткосрочном периоде в уравнение был введен вектор переменных монетарной и фискальной политики, в качестве индикаторов авторы используют следующие переменные:

- 1) Изменение отношения золотовалютных резервов к общему импорту за период 2) Изменение отношения денежной массы к ВВП 3) Изменение отношения дефицита бюджета к размеру резервного фонда на конец рассматриваемого периода

Тестировались ежеквартальные данные по указанным переменным на промежутке с 1995 по 2003 г. Для теста долгосрочной взаимосвязи между переменными был использован тест на коинтеграцию Йохансена. После тестирования на значимость фундаментальных переменных, тестировалось уравнение для краткосрочной динамики рубля с помощью метода наименьших квадратов.

Результаты проведенных тестов оказались следующими: во-первых, все проверяемые фундаментальные переменные оказались значимыми, согласно полученным результатам наибольшее значение на динамику курса имеет переменная разности между ВВП и экспортом страны, увеличение данной переменной на 1% приводит к уменьшению обменного курса почти на 3%, при этом рост цены на нефть на 1% ведет к увеличению обменного курса на 0,64%, а рост чистого оттока частного капитала из страны приводит к снижению обменного курса примерно на 0,07%. Во-вторых, исследование авторов показало, что в краткосрочном периоде оказались значимыми следующие переменные: 1) разница с равновесным курсом рубля, 2) переменная чистого оттока частного капитала и 3) переменная динамики отношения золотовалютных резервов к общему импорту за период. Остальные переменные оказались незначимыми при исследовании краткосрочной динамики рубля и сходимости рубля к равновесному значению. На основе полученных результатов авторы посчитали реальный уровень обменного курса и построили график динамики рубля.

Еще одна работа со схожей тематикой была написана Сосуновым и Ушаковым в 2009 году (Сосунов и Ушаков, 2009). В первой части данной работы проводится тестирование влияния фундаментальных переменных, а вторая часть больше направлена на изучение эффективности политик таргетирования курса в долгосрочной перспективе. Как и предыдущие авторы, при выборе модели оценки рубля авторы останавливаются на механизме, предложенном Эдвардсом. Различие с прошлой работой только в периоде и некоторых фундаментальных переменных, при этом авторами оценивается уравнение в сокращенной форме.

В работе оцениваются следующие фундаментальные переменные:

- 1) Условия торговли - как и в предыдущих рассмотренных работах в качестве переменной, которая отражает условия торговли для России, была взята цена на нефть марки Urals. 2) Если в прошлой работе Сосунов и Шумилов не смогли подобрать адекватный показатель, чтобы оценить производительность труда и дифференциал производительности, то в этой они все же решили использовать переменную производительности труда в стране. В данном случае в качестве индикатора берется дифференциал производительности труда в России относительно Германии, как основного торгового партнера России на 2009 год. При этом сам показатель производительности страны вычисляется как индекс промышленного производства страны, деленный на индекс занятости в стране. 3) Переменная фискальной политики, в данном случае используется показатель депозитов правительства в Центральном Банке.

После выбора переменных авторы переходят непосредственно к исследованию. Как я уже упомянул ранее, Сосунов и Ушаков используют такие же уравнения для оценки, как и в прошлых работах и которые я уже представил ранее. Для оценки долгосрочной связи между фундаментальными переменными и реальным эффективным курсом рубля используется тест Йохансена на коинтеграцию. Исследование проводилось в период с 1995 по 2008 год.

В результате проведенных тестов было выявлено, что все использованные фундаментальные переменные значимы. Также было проиллюстрировано, что переменные влияют на динамику следующим образом: 1) увеличение цен на нефть имеет положительное влияние на обменный курс, если быть точнее, рост цен на нефть на 1% приводит к росту курса на 0,229%; 2) динамика переменной производительности также положительно влияет на курс, рост производительности на 1% ведет к увеличению курса на более чем 1,3%; 3) в свою очередь рост переменной фискальной политики на 1% снижает курс на 0,044%. Для наглядности представлю полученное авторами уравнение сокращенной формы:

ReerT = 4,44 + 0,229*termsT + 1,34*prodT - 0,044*fiscalT + ectT

Где ectT Можно интерпретировать как разницу между фактическим курсом и равновесным.

После получения результатов по тесту на коинтеграцию и получения уравнения в сокращенной форме для подсчета реального курса авторы проанализировали динамику разницы между фактическим курсом и тем, который получался из сокращенного уравнения. Можно заметить, что периоды наибольшей разницы между курсами связаны с кризисами в стране и в мире. Самый большой выброс наблюдался в 1998 году, когда фактическое значение рубля было более чем на 40% выше равновесного, в дальнейшем в 2000 - 2007 годах разница менялась в пределе от -10 до +10%, то есть в этот период курс, полученный с помощью сокращенного уравнения и основанный на фундаментальных переменных был довольно точен. С кризисом 2008 года разница опять выросла и к концу наблюдений, то есть к началу 2009 года, фактический курс был выше примерно на 15%.

Работа Трунина, Князева и Кудюкина (Трунин, Князев и Кудюкин, 2010) также была направлена на изучение влияния различных факторов на динамику российской валюты. Авторы поставили перед собой следующие основные цели: во-первых, определить, какие фундаментальные факторы имеют наибольшее значение на валюту страны, во-вторых, построить модель динамики рубля, основываясь на выбранных фундаментальных переменных.

Первая часть работы Трунина, Князева и Кудюкина направлена на обзор различных моделей и подходов, которые существуют в теории для оценки обменного курса. В итоге авторы останавливаются на модели поведенческого равновесного реального обменного курса (BEER). Авторы объясняют выбор модели 1) удобностью для вычислений, 2) отсутствием субъективизма при вычислениях, в данной модели берутся лишь показатели нескольких переменных за определенный период и отсутствует часть присвоения каких-то коэффициентов, которые зачастую непонятно как определяются и носят достаточно субъективный характер и 3) предоставлением понятных результатов.

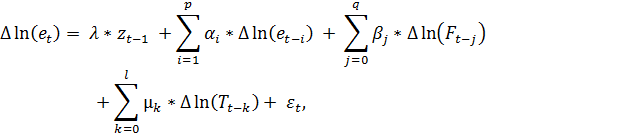

В вектор фундаментальных переменных авторы включают следующий набор:

- - Производительность труда. В качестве прокси-переменной для оценки эффекта динамики производительности авторы выбирают динамику ВВП на душу населения - Условия торговли. Как и другие авторы, Трунин, Князев и Кудюкин понимают важность данного фактора для российской валюты и при этом осознают значительное влияние цен на сырьевые продукты, как источника шоков условий торговли, поэтому они выбирают цену на нефть в качестве одной из фундаментальных переменных. Отличие только в том, что в данной работе авторы используют цену на нефть марки Brent. - Чистые иностранные активы. В качестве прокси-переменной, отображающей динамику данного показателя, авторы использовали разность между зарубежными активами, которыми владеют резиденты нашей страны, и российскими активами, которыми владеют иностранные резиденты.

Выбрав перечисленные 3 основных фундаментальных показателя, авторы используют тест Йохансена, чтобы оценить коинтеграцию между переменными и реальным обменным курсом рубля. Тест проводился на квартальных данных с 2001 по 2009 год.

В итоге тест показал наличие коинтеграционной связи, также была подтверждена значимость используемых переменных. Линейная модель равновесного обменного курса получилась следующая:

Log_reerT* = 7,22 + 0,29*log_brentT + 1,61*log_gdpT - 0,21*log_nfaT

Как мы можем наблюдать, несмотря на выбор других прокси переменных, полученная модель оказалась очень похожа на ту, что была представлена в работе Сосунова и Ушакова (Сосунов и Ушаков, 2009). Единственное заметное различие - это переменная чистых иностранных активов (в работе Сосунова и Ушакова использовалась переменная фискальной политики), при этом рост чистых иностранных активов на 1% приводит к снижению курса на 0,21%.

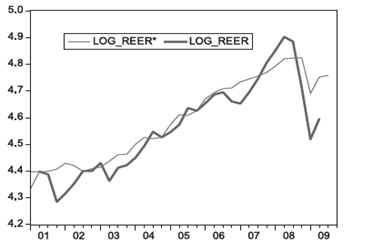

Из полученной модели был построен график равновесного обменного курса, также авторы решили сравнить динамику полученного курса и динамику фактического, вот что у них получилось:

Источник: Трунин П., Князев Д., Кудюкина Е. (2010), стр. 53

Рисунок 1. Динамика фактического и равновесного обменных курсов в 2001-2009 гг.

На данном рисунке log_reerT* - это основанный на фундаментальных переменных и найденных авторами коэффициентах обменный курс рубля, а log_reerT - фактический обменный курс в рассматриваемый период. Мы можем наблюдать, что динамика показателей очень схожа и значительные расхождения имели место только в период кризиса 2008-2009 гг. Это свидетельствует о том, что на рассмотренном временном промежутке выбор модели поведенческого равновесного обменного курса и набора фундаментальных переменных можно считать довольно удачным.

В 2015 году Трунин, в этот раз совместно с Божечковой, продолжил изучение детерминант рубля, в новой работе (Трунин и Божечкова, 2015) оценивался курс рубля и делались выводы о его обоснованности на разных периодах времени. детерминант валюта йохансен

Метод оценки в новой работе почти не отличался от того, что был использован ранее. Трунин и Божечкова опять применили уравнение в сокращенной форме для оценки коинтеграции между переменными, при этом сама модель основывалась на идеи о фундаментальных переменных. В качестве факторов авторы выбрали: дифференциал производительности труда между Россией и Германией; цену на нефть марки Brent; чистые иностранные активы и долю гос. расходов в ВВП.

Связь между переменными проверялась с помощью теста Йохансена на временном промежутке с начала 1999 по конец 2014 года.

Проведенные тест показали, что коэффициент перед переменной чистых иностранных активов незначим, поэтому для оценки использовалось уравнение, включающее только остальные фундаментальные переменные: цену на нефть, производительность труда и государственные расходы. Так же, как и в предыдущих работах, в данной было выявлено, что производительность труда и цена нефти имеют наибольшее влияние на динамику российской валюты.

Некоторые из работ направлены на изучение влияния конкретного фактора или явления. Например, в работе Гурвича, Улюкаева и Соколова основной целью является проверка эффекта Балассы-Самуэльсона в России и оценка влияния указанного эффекта на динамику валюты (Гурвич, Улюкаев и Соколов, 2008). Таким образом авторы пытаются оценить влияние дифференциала производительности на динамику рубля.

Для исследования авторы использует дифференциал производительности в России относительно Германии. Затем с помощью тестов на коинтеграцию оценивается вклад данной переменной на валюту в период с 1999 по 2007 год.

В результате вычислений Гурвич, Улюкаев и Соколов получили доказательство значительного влияния дифференциала производительности на динамику рубля. При этом тесты проводились как с включением цен на нефть в уравнение, так и без использования данного фактора. В обоих случаях переменная производительности была значима и имела большое влияние на рубль. В итоге было получено, что почти 1/3 всей динамики рубля в рассматриваемый период объясняется динамикой дифференциала производительности. При этом цена на нефть также оказывала значительное влияние на динамику, но намного меньшее чем переменная производительности. Таким образом, авторы делают вывод, что в период с 1999 по 2007 год именно дифференциал производительности имел наибольшее значение на реальный курс рубля.

А в работе (Habib and Kalamova, 2007) акцент делается на факторе условий торговли и в частности на влиянии цен на нефть. При этом данная работа делалась не только по России, но еще по Норвегии и Саудовской Аравии, то есть авторы рассматривали крупнейших поставщиков нефти и пытались вычислить вклад цен на нефть в формирование обменного курса указанных стран.

При проведении теста на коинтеграцию авторы также включили переменную производительности труда. В итоге было выявлено, что из трех стран только в России динамика цен на нефть имеет долгосрочное значимое влияние на обменный курс. Авторы связали такую ситуацию с различиями в проводимых политиках по стерилизации доходов от экспорта нефти. То есть Россия не смогла полностью стерилизовать доходы от нефти, а в Норвегии и Саудовской Аравии процесс стерилизации был более полным.

В работе же Прилепского (Прилепский, 2015) большее внимание уделяется фактору государственных расходов и бюджетной политики страны.

Изначально Прилепский включил в уравнение большое число фундаментальных факторов, в том числе и привычные: цену на нефть и производительность труда, но кроме них были включены различные показатели бюджетной политики, такие как размер государственных инвестиций, расходы по различным отраслям, расходы государственного бюджета, кредиты Банка России расширенному правительству. При всем при этом, наиболее значимыми все равно оказались показатели производительности и цен на нефть. А большинство индикаторов государственной политики оказалось незначимо или оказывало минимальное влияние на динамику обменного курса.

Похожие статьи

-

Введение - Факторы, определяющие долгосрочную динамику рубля

В последние несколько лет заметно увеличилось количество людей, обеспокоенных состоянием Российской валюты. Во многом это связано с резким падением рубля...

-

Факторы, влияющие на доходность взаимных фондов Влияние различных факторов на доходность взаимных фондов - тема, достаточно хорошо освещенная в...

-

Волатильность рубля - Возможности для арбитража на российском валютном рынке

Одним из факторов, который мог, начиная с 2014 года, повлиять на рост размера прибыли по арбитражным сделкам с использованием форварда доллар/рубль...

-

Данный метод подразумевает построение кумулятивной анормальной доходности на основании курсов акций. Основная предпосылка метода заключается в том, что...

-

В дискуссии о характере влияния курса национальной валюты на выпуск сторонники политики "слабого рубля" приводят следующую аргументацию. Слабый рубль...

-

Оценка рисков, в частности, процентного риска, является оценкой вмененных (неявных) тенденций, в связи с чем в научных работах и практике либо не...

-

В отличие от метода событий, где требуемая информация берется с фондового рынка, данный метод строится, как и следует из названия, на основе финансовой...

-

ТЕОРЕТИЧЕСКОЕ ОБОСНОВАНИЕ - Структура капитала российских компаний

Одной из самых первых работ по структуре капитала корпораций является теорема Модильяни-Миллера. Теорема основана на нескольких предпосылках: случайное...

-

Особенности управления национальной денежной единицей в современных условиях

В современных сложных экономических условиях рубль претерпевает существенные изменения. Без национальной валюты страны рыночная экономика теряет свою...

-

Причины финансовой несостоятельности и плохой платежеспособности можно разделить на внешние и внутренние. К внешним причинам относятся прежде всего...

-

История НДС и его общая характеристика На сегодняшний день, использование налога на добавленную стоимость (НДС) государствами различных стран практически...

-

Сущность категории "устойчивость" заключается в способности системы сохранить свое качество в динамичной среде. Финансовая устойчивость (или...

-

Разногласия о политике дивидендных выплат существуют уже давно. Одна из самых первых идей о дивидендных выплатах состоит в том, что размер дивиденда...

-

Для изучения проблемы эффективности сделок слияний и поглощений в Российской Федерации в данной главе будет проведена оценка взаимосвязей аномальной...

-

В качестве факторов, которые могут оказывать влияние на динамику избыточной доходности российских ПИФов за год, были выбраны следующие переменные: 1....

-

Обзор проведенного анализа, Данные - Нижнее ограничения для процентных ставок

Данные При проведении анализа были использованы данные о ценах правительственных облигаций Германии на конец месяца за период с 1999 по 2008 гг. и 2012...

-

Динамика валютных курсов - Валюта и валютные отношения

Валюта денежный конвертируемость биржевой Валютный курс - параметр валютного рынка, находящийся в непрерывном изменении, поэтому он всегда...

-

Принципы определения цены для целей налогообложения - Теоретическая сущность цены

Порядок определения рыночной цены для целей налогообложения достаточно подробно изложен в п. 3-11 ст. 40 НК РФ. Не останавливаясь на нем подробно,...

-

По данным Министерства статистики и анализа, объем валового внутреннего продукта за за январь-сентябрь 2007 года составил в текущих ценах 69 476,7 млрд....

-

Ключевые события 2014 года, повлиявшие на российский финансовый рынок Выбор факторов, влияющих на рост размера арбитражной прибыли в сделках с форвардом...

-

Мировой финансовый кризис наращивает обороты, все больше задевая экономику России. В последние несколько месяцев жители России живут с вопросом, на...

-

Валютный курс как цена валюты. Виды валютных курсов - Валюта и валютные отношения

Валютный курс - пропорция, в которой валюта одной страны обменивается на валюту другой. Валютный курс - это своеобразная цена национальной валюты,...

-

Существует довольно ограниченное количество работ, исследующих факторы, влияющие на рынок ипотечного кредитования в России. Стоит отметить, что...

-

Факторы, определяемые внешней средой - Структура капитала российских компаний

Рынки капитала. Характеристикой развивающихся рынков является неразвитость рынков капитала и кредитно-денежных институтов. Поэтому компании могут быть...

-

Обзор рынка паевых инвестиционных фондов в России Взаимные фонды - важная составляющая мировых финансовых рынков. Они играют роль аккумулятора инвестиций...

-

Понятие и классификация инвестиционных фондов Неотъемлемой частью современной экономики является свободное движение капитала. Капитал - ресурсы...

-

В аналитической части курсовой работы была проанализирована деятельность ОАО разрез "Горбачевский". Выводы об общем состоянии ОАО разрез "Горбачевский":...

-

Факторы, определяющие дивидендную политику - Дивидендная политика предприятия

В любой стране имеются определенные нормативные документы, в той или иной степени, регулирующие различные стороны хозяйственной деятельности, в том числе...

-

Оценка структуры и динамики имущества и источников его формирования Наиболее общее представление о качественных изменениях в структуре активов...

-

Одной из актуальных задач проводимой экономической политики в Республике Беларусь является формирование эффективного подхода к учету и планированию...

-

Выбор факторных признаков для исследования обусловлен логическими предпосылками и анализом предыдущих исследований. Предполагается, что при принятии...

-

Предпосылки реформы - Денежная реформа С. Ю. Витте

Русский капитализм в последней четверти XIX-начале XX вв. вступил в империалистическую стадию, что соответствовало мировым тенденциям. В 90-е годы XIX в....

-

Сущность инвестиционной активности и принципы ее обеспечения Эффективная деятельность фирм, предприятий и организаций в долгосрочной перспективе,...

-

Факторы, влияющие на распределение межбюджетных средств - Организация межбюджетных отношений

Практически все работы отечественных и зарубежных авторов сводятся к тому, что при распределении межбюджетных трансфертов имеют место как экономические,...

-

Новое в порядке проведения операций с использованием наличной иностранной валюты и наличных белорусских рублей С 1 мая 2007 г. вступило в силу...

-

Построение и анализ регрессионных моделей Регрессии (1) и (2) являются обычными сквозными, а (3) и (4) регрессиями с фиксированными эффектами. Регрессии...

-

Исследуемая тема была изучена во многих зарубежных работах и публикациях. Отечественной литературы, напротив, оказалось всего несколько. Общую...

-

Методы ценообразования - Теоретическая сущность цены

В настоящее время, исходя из отечественного и мирового опыта, представляется возможным выделить три основных метода (способа) формирования цен: С...

-

"Золотой рубль" - Денежная реформа С. Ю. Витте

"золотой стандарт"- Это такая денежная система, когда золото признается и используется в качестве единственного денежного товара и всеобщего эквивалента...

-

На территории Республики Беларусь биржевой сегмент валютного рынка представлен деятельностью ОАО "Белорусская валютно-фондовая биржа" (далее -- БВФБ),...

Теоретические предпосылки и обзор литературы - Факторы, определяющие долгосрочную динамику рубля