Анализ методики оценки кредитоспособности физических лиц, применяемой в банке - Деятельность коммерческого банка ВТБ 24

Мной будет рассмотрена методика оценки кредитоспособности заемщиков - физических лиц, применяемая в ВТБ 24 (ЗАО). Проверка проводится методом кредитного скоринга в несколько этапов.

На первом этапе собираются сведения о потенциальном заемщике. Для этого заемщик заполняет тест - анкету (табл. 2.4).

Таблица 2.4

Оценка общих сведений о клиенте

|

№ п/п |

Характеристика заемщика |

Варианты ответа |

Баллы |

|

1 |

Пол |

Мужской |

0 |

|

Женский |

1 | ||

|

2 |

Возраст |

20 - 30 лет |

1 |

|

30- 45 лет |

2 | ||

|

45 - 60 лет |

1 | ||

|

3 |

Семейное положение |

Женат (замужем) |

1 |

|

Холост (не замужем) |

1 | ||

|

Разведен (а) |

0 | ||

|

Вдовец (ва) |

0 | ||

|

4 |

Брачный контракт |

Есть |

1 |

|

Нет |

0 | ||

|

5 |

Иждивенцы Из них дети |

Есть |

0 |

|

Нет |

-3 | ||

|

1 |

-1 | ||

|

2 |

-2 | ||

|

3 |

-3 | ||

|

6 |

Проживает |

В собственном жилье |

2 |

|

По найму |

1 | ||

|

У родственников |

0 | ||

|

7 |

Место проживания (регистрация) |

Г. Барнаул, Алтайский край |

3 |

|

Другой регион |

0 |

При определении оценки по критерию "Общие сведения о клиенте" от потенциального заемщика требуется:

- - общегражданский паспорт или иной документ, удостоверяющий личность заемщика; - свидетельство о браке; - брачный контракт (если имеется); - свидетельства о рождении детей.

Максимальная сумма баллов по первому этапу оценки кредитоспособности заемщика составляет 8 баллов.

На втором этапе банк изучает сведения о занятости потенциального заемщика (табл. 2.5).

Таблица 2.5

Оценка сведений о занятости клиента

|

№ п/п |

Сведения о занятости заемщика |

Варианты ответа |

Баллы |

|

1 |

Образование |

Среднее |

0 |

|

Среднее специальное |

1 | ||

|

Высшее |

2 | ||

|

2 |

Сотрудничество |

Сотрудник ВТБ24 |

5 |

|

Сотрудник корпоративного клиента ВТБ24 |

3 | ||

|

3 |

Место занятости |

Собственное дело |

0 |

|

Работа по найму |

2 | ||

|

Работа в бюджетной сфере |

1 | ||

|

4 |

Должность |

Топ-менеджер |

3 |

|

Руководитель |

2 | ||

|

Служащий |

1 | ||

|

5 |

Среднемесячные расходы по отношению к доходам семьи |

До 50 % |

3 |

|

50 - 80 % |

0 | ||

|

Более 80 % |

-3 |

При определении оценки по критерию "Занятость клиента" от потенциального заемщика требуется:

- - рекомендательное письмо из организации-работодателя; - копия трудовой книжки; - копия диплома об образовании.

Максимальное количество баллов на втором этапе оценки кредитоспособности заемщика составляет 16 баллов.

Третий этап оценки кредитоспособности заемщика - физического лица - это проверка его кредитной истории. Выясняется, кредитовался ранее клиент или нет. Если кредитовался, заемщику присваивается один балл, если нет - ноль баллов. Если кредит был ранее получен в ВТБ 24 (ЗАО), клиенту присваивается один балл, если в другом банке - ноль баллов. Наличие непогашенных кредитов оценивается в (-5) баллов, их отсутствие - в один балл. Наличие непогашенных кредитов в ВТБ 24 (ЗАО) оценивается в два балла, в другом банке - ноль баллов.

На третьем этапе оценки кредитоспособности клиента от потенциального заемщика требуется предоставление соответствующих договоров с банками. Максимальное количество баллов на данном этапе проверки составляет 5 баллов.

На четвертом этапе оценки кредитоспособности заемщика - физического лица оцениваются его активы и обязательства (табл. 2.6).

Таблица 2.6

Оценка активов и обязательств клиента

|

№ п/п |

Характеристика заемщика |

Варианты ответа |

Баллы |

|

1 |

Среднемесячный размер заработной платы за последние 6 месяцев, тенденция к ее изменению |

До $1000 |

0 |

|

$1000 - 2000 |

3 | ||

|

$2000 - 3000 |

5 | ||

|

>$3000 |

6 | ||

|

2 |

Динамика заработной платы |

Растет |

3 |

|

Стабильна |

2 | ||

|

Снижается |

0 | ||

|

3 |

Прочие источники дохода, наличие других доходных вложений (наличие ценных бумаг, вкладов) |

Дополнительная заработная плата |

1 |

|

Доходы от сдачи имущества в аренду |

1 | ||

|

Вклады |

2 | ||

|

Ценные бумаги |

3 | ||

|

Прочие доходы |

1 | ||

|

4 |

Наличие обязательств, уменьшающих доходы (платежи по кредиту, прочие задолженности, в том числе алименты) |

Алименты |

-2 |

|

Обязательства по кредиту |

-3 | ||

|

Удержания по решению суда |

-1 | ||

|

Страховые выплаты |

-1 | ||

|

Плата за обучение |

-2 |

На пятом этапе банк запрашивает у потенциального заемщика справку с места работы о доходах за прошедший год и за все полные месяцы текущего года. Справка должна быть подписана главным бухгалтером и заверена печатью. Запрашиваются также документы, подтверждающие получение прочих доходов и уплату обязательств (например, решения суда о взысканиях).

Порядок оценки финансовых возможностей потенциального заемщика представлен в табл. 2.7.

Таблица 2.7

Порядок оценки финансовых возможностей потенциального заемщика

|

Характеристика |

Условные обозначения | |

|

1. Прожиточный минимум в регионе кредитования |

Пм | |

|

2. Лица на содержании, кол-во |

Л | |

|

Доходы | ||

|

3. Средняя зарплата за последние 3 мес. |

3 | |

|

4. Годовая сумма прочих регулярных доходов, учитываемых как источники погашения кредита |

Пд | |

|

5. Итоговый среднемесячный доход |

Сд = 3 + Пд/12 | |

|

Расходы | ||

|

6. Расходы на содержание |

Рс=(Л + 1) *Пм | |

|

7. Ежемесячная плата за квартиру (при приеме, аренде) |

Пк | |

|

8. Годовая плата за учебу |

Пу | |

|

9. Годовая сумма взносов по добровольному страхованию |

Вс | |

|

10. Платежи в погашение текущей задолженности по займам, кредитам, процентам по ним (средние за последние 3 мес.) |

Пл | |

|

11. Прочие расходы (алименты, вычеты по решению суда и т. п.), средние за последние 3 мес. |

Пр | |

|

12. Итоговый среднемесячный расход |

Ср = Рс + Пк + Пл +Пр + (Пу + Вс)/12 | |

|

13. Среднемесячный располагаемый доход |

Рд = (Сд - Ср) | |

|

Характеристика |

Значение |

Оценка по критерию |

|

Доля ежемесячного платежа |

Дп = Мп/Рд |

100*(1-Дп) |

Пятый этап оценки кредитоспособности заемщика - физического лица - оценка имеющегося у него имущества. Наличие собственности, владельцем которой потенциальный заемщик является, позволяет присвоить ему следующие баллы:

- - приватизированная квартира - 3 балла; - собственный дом, дача - 2 балла; - садовый (дачный) участок - 1 балл; - автомобиль - 2 балла; - катер (яхта) - 3 балла; - прочее - (-1) балла.

Если перечисленные объекты собственности застрахованы, клиенту дополнительно присваиваются три балла, если не застрахованы - ноль баллов.

На данном этапе потенциальный заемщик должен предоставит документ, подтверждающий собственность на жилье или договор аренды (найма) жилья, страховые полисы. Максимальное количество набранных баллов на данном этапе составляет 14 баллов.

Порядок оценки достаточности незаложенного имущества клиента приведен в табл. 2.8.

Таблица 2.8

Порядок оценки достаточности незаложенного имущества клиента

|

Наименование залога и оценки |

Условные обозначения | |

|

1. Вклады |

В | |

|

2.1. Ценные бумаги |

Цб | |

|

2.2. Оценка ценных бумаг |

Оцб = Цб/2 | |

|

3.1. Собственная квартира |

Кв | |

|

3.2. Страховая сумма |

Кс | |

|

3.3. Оценка квартиры |

Ок = min {Kb, Кс} | |

|

4.1. Собственный дом |

Сд | |

|

4.2. Страховая сумма |

Дс | |

|

4.3. Оценка дома |

Од = min {Сд, Дс} | |

|

5.1. Дача |

Дч | |

|

5.2. Страховая сумма |

Дчс | |

|

5.3. Оценка дома |

Одч = min {Дч, Дчс} | |

|

6.1. Автомобиль |

А | |

|

6.2. Страховая сумма |

Са | |

|

6.3. Оценка автомобиля |

Оа = min {А, Са} | |

|

7.1. Иное имущество |

Ии | |

|

7.2. Страховая сумма |

Си | |

|

7.3. Оценка иного имущества |

Ои = min {Ии, Си} | |

|

8. Имущество |

Им = В+ Оцб + Ок + Од + Одч + Оа + Ои | |

|

Характеристика |

Значение |

Оценка по критерию |

|

Достаточность имущества |

Ди = Им/Кр |

5*-Ди |

На шестом этапе банк изучает сведения о приобретаемом за счет запрашиваемого кредита имуществе.

Если объектом кредитования является покупка квартиры, потенциальному заемщику присваиваются следующие баллы:

- 1. Предполагаемая стоимость приобретаемой квартиры:

- - до $25.000 - 4 балла; - до $50.000 - 3 балла; - до $75.000 - 2 балла; - до $100.000 - 1 балл - свыше $100.000 - 0 баллов.

- - 1 год - 5 баллов; - 2 года - 4 балла; - 3 года - 3 балла; - 4 года - 2 балла; - 5 лет - 1 балл.

- - 30 % - 1 балл; - 40 % - 3 балла; - 50 % - 5 баллов; - >50 % - 6 баллов.

Если объектом кредитования является покупка автомобиля, потенциальному заемщику присваиваются следующие баллы:

- 1. Продажная цена автомобиля в автосалоне:

- - до $10.000 - 3 балла; - $10.000 - 20.000 - 2 балла; - свыше $20.000 - 1 балл.

- - гаражный кооператив - 3 балла; - охраняемая стоянка - 2 балла; - гараж во дворе - 2 балла; - тент-укрытие - 1 балл; - нет условий - 0 баллов.

- - да - 2 балла (категория: А - 0 баллов, В - 1 балл, С - 1 балл, D - 1 балл, Е - 1 балл); - нет - 0 баллов.

- - до 1 года - 1 балл; - 1-3 года - 2 балла; - более 3-х лет - 3 балла.

На седьмом этапе оценки кредитоспособности физического лица изучаются сведения о поручителе (если клиент желает получить кредит под поручительство юридического лица). Если поручитель является клиентом ВТБ 24 (ЗАО), клиенту присваивается 5 баллов, если другого банка - 0 баллов. Если поручитель является работодателем потенциального заемщика, клиенту присваивается 5 баллов, если не является работодателем - 0 баллов

На восьмом этапе оценки кредитоспособности клиента рассматриваются дополнительные сведения о потенциальном заемщике.

- 1. Привлекался ли клиент к уголовной ответственности - да - (-10) баллов; - нет - 0 баллов. 2. Наличие неисполненных решений суда:

- - да - (-10) баллов; - нет - 0 баллов.

- - да - (-5) баллов; - нет - 0 баллов.

- - да - (-5) баллов; - нет - 0 баллов.

- - да - (-3) балла; - нет - 0 баллов.

По результатам оценки кредитоспособности клиента в зависимости от набранных баллов кредит попадает в одну из категорий качества (табл. 2.9).

Таблица 2.9

Категории качества заемщиков

|

Количество набранных баллов при оценке качества кредита |

Категория качества |

Оценка |

|

Свыше 65 |

1 |

Кредитная заявка рекомендуется к рассмотрению |

|

От 30 до 65 включительно |

2 |

Заявка неадекватна запрашиваемому кредиту |

|

До 30 включительно |

3 |

Кредитование не рекомендовано |

Кредиту присваивается третья категория качества вне зависимости от итоговой оценки, если выполняется хотя бы одно из условий:

- клиент не проживает постоянно в городе (пригороде) расположения кредитующего подразделения Банка или срок его постоянного непрерывного проживания в данном городе (или пригороде) меньше одного полного года;

Оценка по критерию "Характер клиента" не положительная;

Оценка по критерию "Финансовые возможности клиента" отрицательная;

Оценка по критерию "Обеспечение кредита" равна нулю.

Финансовое положение физического лица не может быть оценено как хорошее, если стала известна информация о потере либо существенном снижении доходов или имущества, за счет которых предполагалось погашение задолженности физическим лицам. Например:

- - прекращение трудовых соглашений между работодателем и физическим лицом при отсутствии у последнего существенных накоплений; - наличие вступивших в силу решений суда о привлечении физического лица к уголовной ответственности в виде лишения свободы; - наличие документально подтвержденных сведений об отзыве лицензии у кредитной организации, в которой размещен вклад физического лица, если невозвращение этого вклада окажет влияние на способность заемщика выполнить свои обязательства по ссуде.

Кредитование физических лиц для ВТБ 24 (ЗАО) играет очень важную роль, поскольку обеспечивает данному банку большую часть процентных доходов. Поэтому очень важно правильно оценивать кредитоспособность заемщиков.

Основной проблемой оценки кредитоспособности заемщиков - физических лиц в ВТБ 24 (ЗАО) является большая трудоемкость данной работы. Процесс оценки кредитоспособности не автоматизирован, поэтому в нем занято большое количество работников. Это приводит во-первых к большим расходам на оплату труда. А во-вторых, при ручной обработке документов часто допускаются ошибки, в т. ч. арифметические. В результате может случиться так, что кредитоспособный заказчик получает отказ в кредите, либо кредит выдается неплатежеспособному заемщику. Как следствие - увеличивается просроченная и нереальная к взысканию ссудная задолженность физических лиц.

Кроме вышеперечисленного, поиск необходимой информации о клиенте и документов часто бывает затруднен, поскольку оценкой кредитоспособности заемщика в ВТБ 24 (ЗАО) занимаются одновременно несколько подразделений и рботников.

Далее оценим эффективность методики оценки кредитоспособности заемщика, применяемую в ВТБ 24 (ЗАО). Об эффективности применяемой методики будет свидетельствовать увеличение процентных доходов от кредитования физических лиц, снижение просроченной и нереальной к взысканию задолженности, снижение размера отчислений в обязательные резервы на возможные потери по ссудам.

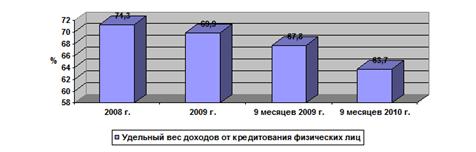

Эффективность методики оценки кредитоспособности заемщика в ВТБ 24 (ЗАО) можно дать с помощью оценки удельного веса доходов от кредитования физических лиц в структуре процентных доходов за 2008-2009 г. г. и 9 месяцев 2010 г. (табл. 2.10 и рис. 2.2).

Таблица 2.10

Структура процентных доходов и расходов ВТБ 24 (ЗАО) в 2008-2010 г. г. млн. руб

|

Показатели |

2008 г. |

2009 г. |

9 месяцев 2009 г. |

9 месяцев 2010 г | ||||

|

Сумма, млн. руб. |

Удельный вес, % |

Сумма, млн. руб. |

Удельный вес, % |

Сумма, млн. руб. |

Удельный вес, % |

Сумма, млн. руб. |

Удельный вес, % | |

|

Процентные доходы всего |

218562 |

100,0 |

299234 |

100,0 |

222554 |

100,0 |

192502 |

100,0 |

|

В т. ч. от кредитования физических лиц |

155835 |

71,3 |

209165 |

69,9 |

150892 |

67,8 |

122624 |

63,7 |

|

От кредитования малых предприятий и индивидуальных предпринимателей |

62727 |

28,7 |

90069 |

30,2 |

71662 |

32,2 |

69878 |

36,3 |

Рисунок 2.2 Удельный вес доходов от кредитования физических лиц в структуре процентных доходов ВТБ 24 (ЗАО) в 2008-2010 гг

Из приведенных данных видно, что большая часть доходов ВТБ 24 (ЗАО) получена от кредитования физических лиц. Однако их удельный вес в структуре расходов имеет тенденцию к снижению (с 71,3 % в 2008 г. до 63,7 % за 9 месяцев 2010 г.). Следовательно, объем услуг, оказанных физическим лицам, в ВТБ 24 (ЗАО) снижается.

Похожие статьи

-

Порядок получение кредита в банке "Авангард" следующий: 1) Заемщик заполняет заявление на получение кредита и анкету (в офисах или на сайте Банка). 2)...

-

Зарубежный опыт оценки кредитоспособности физических лиц Оценка кредитоспособности физических лиц основывается на изучении факторов, определяющих его...

-

Мировая банковская практика выработала ряд основополагающих принципов кредитования частных лиц, которые должны соблюдаться кредиторами и заемщиками в...

-

Для оценки кредитоспособности заемщика - физического лица используется методика кредитного скоринга. Скоринг (от английского scoring - подсчет очков)...

-

Зарубежный опыт оценки Оценка кредитоспособности физических лиц основывается на изучении факторов, определяющих его репутацию, способность погасить ссуду...

-

ВВЕДЕНИЕ - Оценка кредитоспособности заемщика - физического лица (на примере банка Авангард)

Актуальность темы исследования. Проблема своевременного возвращения кредитов, выданных физическим лицам, актуальна для большинства банковских учреждений,...

-

ЗАКЛЮЧЕНИЕ - Оценка кредитоспособности заемщика - физического лица (на примере банка Авангард)

В современных условиях финансового кризиса от методов оценки кредитоспособности предприятий зависит не только стабильность того или иного банка, но и...

-

Рассмотрим возможность применения одного из методов оценки риска при кредитовании физических лиц банком "Авангард", основанного на применении технологии...

-

Основные достоинства и недостатки методики по оценке кредитоспособности заемщика При анализе методики по оценке кредитоспособности заемщика АКБ "Банка...

-

Процесс кредитования связан с действиями многообразных факторов риска, способных привести к непогашению кредита и процентов по нему. К факторам зависящим...

-

Проблемы оценки кредитоспособности заемщика в банке "Авангард" Как показывает мировая практика, значительная часть дохода банков формируется в результате...

-

Кредитоспособность мелких предприятий может оцениваться таким же образом, как и способность к погашению долга у крупных и средних заемщиков - на основе...

-

В условиях нынешней экономической ситуации в Казахстане потребительское кредитование является еще одной областью риска для банков, поскольку большинство...

-

Кредитование физических лиц: сущность, понятие и значение в деятельности коммерческих банков. Кредитная политика - основа организации кредитного процесса...

-

Неправильная оценка кредитоспособности и платежеспособности клиента может привести к не возврату кредита, что в свою очередь способно нарушить...

-

2.2 Анализ кредитования физических и юридических лиц - Анализ кредитной политики коммерческого банка

В данном параграфе будем анализировать кредитный портфель ОАО "СКБ-банка" относительно физических лиц в целях сужения предмета исследования. На...

-

1. Оценка кредитоспособности заемщика - мера, направленная на снижение кредитного риска, который напрямую влияет на кредитную политику банка. Ситуация 1:...

-

Кредитоспособность заемщика представляет собой способность к совершению сделки по предоставлению стоимости на условиях возвратности, срочности и...

-

При решении вопроса о выдаче кредитов учитывается материальное положение Заемщика, его способность полностью и в установленный срок возвратить полученный...

-

Дополнительный офис именуемый в дальнейшем Банк, принимает на себя кредитный риск, а именно риск того, что контрагент не сможет погасить задолженность в...

-

Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а, следовательно, и оценки эффективности его как...

-

Рассмотрим основные моменты потребительского кредитования ОАО КБ "Восточный". ЦельВыработка условий и процедур для максимально оперативного принятия...

-

Кредитная политика АКБ "Банка Хакасии" Кредитная политика регламентирует экономические и правовые отношения, возникающие между АКБ "Банк Хакасии" (ОАО)...

-

Технологическая процедура выдачи кредита коммерческим банком Представляется необходимым исследовать данную тему в непосредственной привязке с...

-

Переход России к рыночным отношениям обусловил изменения в организации кредитных отношений. Особенностью современной системы кредитования является то,...

-

ПОНЯТИЕ И СУЩНОСТЬ БАНКОВСКОГО КРЕДИТОВАНИЯ Рассмотрение сущности автокредитования целесообразно начать с исследования общего понятия кредитование, что...

-

ПРОБЛЕМЫ АВТОКРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ КОММЕРЧЕСКИМ БАНКОМ Кредитование физических лиц является весьма значимой для банков операцией. Однако...

-

Автокредитование, как процесс выдачи кредитов, в ООО "Русфинансбанк" основывается на общих нормах ГК РФ; более конкретных нормах, содержащихся в...

-

Кредитные продукты ОТП Банка (для физических и юридических лиц) - Анализ деятельности ОАО "ОТП Банк"

Основные направления бизнеса ОАО "ОТП Банк" является универсальной кредитной организацией, имеющей широкую продуктовую линейку как для корпоративных, так...

-

Ипотечный кредит - Анализ основных видов деятельности банка "Юниаструм"

В последние годы российские коммерческие банки начали активно кредитовать клиентов под залог недвижимости - квартир, домов, дач, земельных участков,...

-

Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых...

-

Спрос на кредит и предложение кредита связаны между собой издержками и (или) ценой кредита (например спрэдом процентных ставок по отношению к...

-

Развитие кредитования физических лиц в условиях рыночной экономики Одним из новых кредитных продуктов Банка является кредитование работников предприятия...

-

Роль собственного капи тала заключается в том, что он слу жит регулятором, приводящим в соответствие рост и жизнеспособ ность банка. Это связано, прежде...

-

Сбербанк России разработал и применяет методику определения кредитоспособности заемщика на основе количественной оценки финансового состояния и...

-

Методика банков США Ряд американских экономистов описывает систему оценки кредитоспособности, построенную на сальдовых показателях отчетности....

-

Организационно-экономическая характеристика ПАО Сбербанк России Сбербанк - крупнейшая в России многопрофильная финансовая структура, успешно развивающая...

-

Приоритетным направлением ОАО "СКБ-банк" является кредитования физических лиц. Активизация работы банка в сфере кредитования физических лиц привела к...

-

Понятие, цели и задачи оценки кредитоспособности банком В современной экономике Казахстана в период становления и развития нового типа экономических...

-

1.1 Кредитование физических и юридических лиц в КБ Кредит - это разновидность экономической сделки, договор между юридическими и физическими лицами о...

Анализ методики оценки кредитоспособности физических лиц, применяемой в банке - Деятельность коммерческого банка ВТБ 24