Построение и анализ эконометрической модели - Построение и анализ эконометрической модели зависимости суммы выдаваемых кредитов физическим лицам от денежных доходов населения и ставки рефинансирования

На основе данных таблицы 1 приложения А построим предварительную регрессионную модель:

Модель 1: МНК, использованы наблюдения 2005:01-2007:12 (T = 36).

Зависимая переменная: Obiom_rabot.

|

Коэффициент |

Ст. ошибка |

T-статистика |

P-значение | ||

|

Const |

-3478,09 |

808,105 |

-4,3040 |

0,00014 |

*** |

|

Zanyatie_v_otra |

16,1153 |

3,38211 |

4,7649 |

0,00004 |

*** |

|

Vlozhenia_banko |

0,367263 |

0,23203 |

1,5828 |

0,12300 |

|

Среднее зав. перемен |

871,8889 |

Ст. откл. зав. перемен |

258,7625 |

|

Сумма кв. остатков |

386052,7 |

Ст. ошибка модели |

108,1599 |

|

R-квадрат |

0,835269 |

Испр. R-квадрат |

0,825285 |

|

F(2, 33) |

83,66320 |

Р-значение (F) |

1,19e-13 |

|

Лог. правдоподобие |

-218,1256 |

Крит. Акаике |

442,2511 |

|

Крит. Шварца |

447,0017 |

Крит. Хеннана-Куинна |

443,9092 |

|

Параметр rho |

0,333403 |

Стат. Дарбина-Вотсона |

1,333061 |

Исходя из показателя R-квадрата модель статистически значима и адекватна с экономической точки зрения, т. к. коэффициент при денежных доходах положительный, а при ставке рефинансирования отрицательный.

Исходя их того, что взятые данные для этой работы являются временными, то необходимо проверить ряды на стационарность, автокорреляцию и мультиколлинеарность.

Построим для каждого столбца данных коррелограммы с графиками:

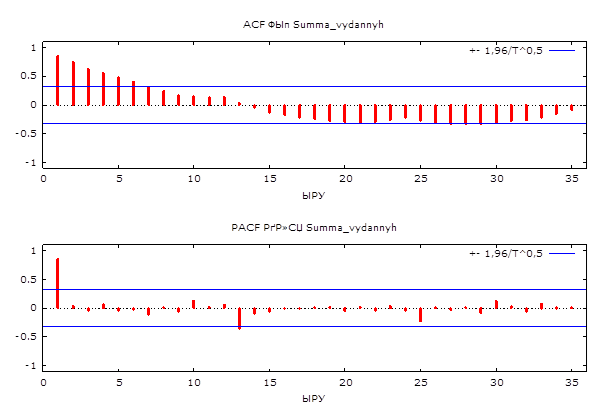

Рис. 2 - Коррелограмма для суммы выданных кредитов

Автокорреляционная функция для Summa_vydannyh.

Лаг ACF PACF Q-стат. [p-значение]

- 1 0,8562 *** 0,8562 *** 28,6545 [0,000] 2 0,7421 *** 0,0337 50,8132 [0,000] 3 0,6324 *** -0,0392 67,3922 [0,000] 4 0,5565 *** 0,0634 80,6295 [0,000] 5 0,4761 *** -0,0444 90,6327 [0,000] 6 0,4039 ** -0,0207 98,0724 [0,000] 7 0,3112 * -0,1121 102,6399 [0,000] 8 0,2428 0,0125 105,5193 [0,000] 9 0,1691-0,0604 106,9685 [0,000] 10 0,1509 0,1357 108,1663 [0,000] 11 0,1337 0,0224 109,1451 [0,000] 12 0,1381 0,0644 110,2329 [0,000] 13 0,0396-0,3574 ** 110,3262 [0,000] 14 -0,0473-0,0959 110,4653 [0,000] 15 -0,1284-0,0573 111,5393 [0,000] 16 -0,1737-0,0042 113,6020 [0,000] 17 -0,2162-0,0076 116,9673 [0,000] 18 -0,2407 0,0186 121,3687 [0,000] 19 -0,2723 0,0247 127,3334 [0,000] 20 -0,2954 * -0,0556 134,7952 [0,000] 21 -0,3084 * 0,0276 143,4697 [0,000] 22 -0,2908 * -0,0423 151,7325 [0,000] 23 -0,2582 0,0423 158,7479 [0,000] 24 -0,2234-0,0417 164,4375 [0,000] 25 -0,2767 * -0,2248 173,9603 [0,000] 26 -0,3050 * 0,0188 186,6867 [0,000] 27 -0,3308 ** -0,0321 203,3169 [0,000] 28 -0,3274 ** 0,0153 221,6497 [0,000] 29 -0,3363 ** -0,0874 243,7519 [0,000] 30 -0,3079 * 0,1209 265,3651 [0,000] 31 -0,2816 * 0,0301 287,0546 [0,000] 32 -0,2635-0,0605 310,7929 [0,000] 33 -0,2241 0,0763 333,6893 [0,000] 34 -0,1570 0,0157 350,5416 [0,000] 35 -0,0878 0,0204 361,0844 [0,000]

На основе проведенного анализа логично сделать вывод о нестационарности ряда.

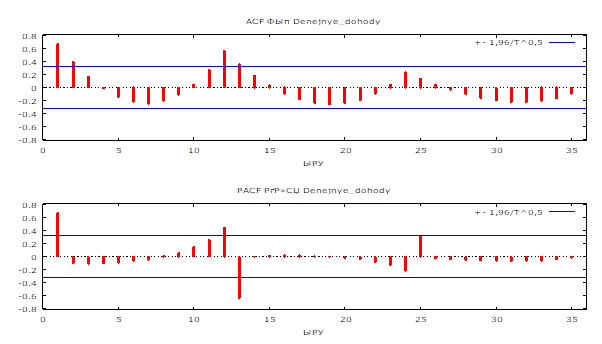

Рис. 3 - Коррелограмма для денежных доходов

Автокорреляционная функция для Denejnye_dohody

Лаг ACF PACF Q-стат. [p-значение]

- 1 0,6722 *** 0,6722 *** 17,6592 [0,000] 2 0,3974 ** -0,0993 24,0123 [0,000] 3 0,1681-0,1083 25,1838 [0,000] 4-0,0132-0,1028 25,1912 [0,000] 5 -0,1469-0,0970 26,1435 [0,000] 6 -0,2226-0,0659 28,4025 [0,000] 7 -0,2454-0,0452 31,2424 [0,000] 8 -0,2049 0,0119 33,2933 [0,000] 9 -0,1086 0,0608 33,8909 [0,000] 10 0,0496 0,1462 34,0201 [0,000] 11 0,2715 0,2569 38,0522 [0,000] 12 0,5678 *** 0,4482 *** 56,4292 [0,000] 13 0,3598 ** -0,6368 *** 64,1282 [0,000] 14 0,1822-0,0008 66,1930 [0,000] 15 0,0312 0,0160 66,2564 [0,000] 16-0,0909 0,0199 66,8219 [0,000] 17 -0,1834 0,0219 69,2440 [0,000] 18 -0,2399 0,0065 73,6184 [0,000] 19 -0,2626 0,0043 79,1668 [0,000] 20 -0,2444-0,0267 84,2746 [0,000] 21 -0,1901-0,0414 87,5693 [0,000] 22 -0,0945-0,0830 88,4426 [0,000] 23 0,0446-0,1316 88,6519 [0,000] 24 0,2341-0,2152 94,9004 [0,000] 25 0,1353 0,3213 * 97,1758 [0,000] 26 0,0459-0,0264 97,4639 [0,000] 27 -0,0347-0,0427 97,6465 [0,000] 28 -0,1038-0,0522 99,4893 [0,000] 29 -0,1601-0,0613 104,4970 [0,000] 30 -0,1999-0,0622 113,6037 [0,000] 31 -0,2226-0,0704 127,1562 [0,000] 32 -0,2243-0,0616 144,3615 [0,000] 33 -0,2059-0,0602 163,6972 [0,000] 34 -0,1641-0,0416 182,1207 [0,000] 35 -0,0969-0,0185 194,9619 [0,000].

На основе проведенного анализа логично сделать вывод о нестационарности ряда.

Регрессионная дисперсия отклонение гетероскедастичность

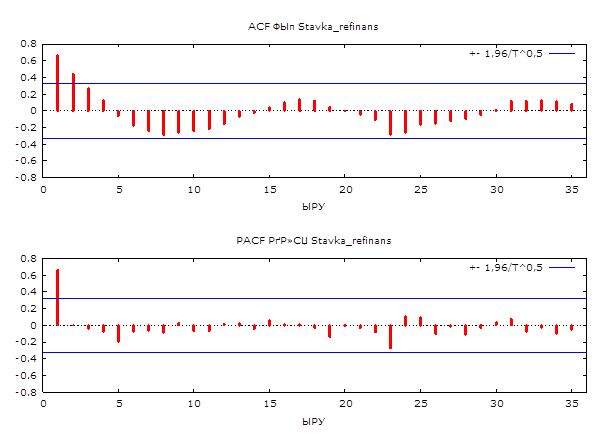

Рис. 4 - Коррелограмма ставки рефинансирования

Автокорреляционная функция для Stavka_refinans

Лаг ACF PACF Q-стат. [p-значение]

- 1 0,6638 *** 0,6638 *** 17,2236 [0,000] 2 0,4405 *** -0,0003 25,0311 [0,000] 3 0,2710-0,0381 28,0755 [0,000] 4 0,1238-0,0750 28,7307 [0,000] 5 -0,0628-0,1932 28,9046 [0,000] 6 -0,1745-0,0694 30,2937 [0,000] 7 -0,2404-0,0629 33,0194 [0,000] 8 -0,2905 * -0,0875 37,1414 [0,000] 9 -0,2618 0,0313 40,6144 [0,000] 10 -0,2410-0,0654 43,6712 [0,000] 11 -0,2203-0,0665 46,3257 [0,000] 12 -0,1549 0,0185 47,6926 [0,000] 13 -0,0658 0,0219 47,9504 [0,000] 14 -0,0267-0,0440 47,9947 [0,000] 15 0,0440 0,0567 48,1206 [0,000] 16 0,1002 0,0071 48,8070 [0,000] 17 0,1341 0,0138 50,1013 [0,000] 18 0,1220-0,0301 51,2333 [0,000] 19 0,0470-0,1370 51,4113 [0,000] 20 0,0022-0,0100 51,4117 [0,000] 21 -0,0440-0,0311 51,5880 [0,000] 22 -0,1072-0,0838 52,7103 [0,000] 23 -0,2806 * -0,2736 60,9971 [0,000] 24 -0,2546 0,1093 68,3863 [0,000] 25 -0,1656 0,0979 71,7957 [0,000] 26 -0,1527-0,1031 74,9841 [0,000] 27 -0,1240-0,0155 77,3219 [0,000] 28 -0,0954-0,1097 78,8770 [0,000] 29 -0,0510-0,0353 79,3845 [0,000] 30 0,0092 0,0362 79,4038 [0,000] 31 0,1179 0,0757 83,2064 [0,000] 32 0,1203-0,0728 88,1556 [0,000] 33 0,1227-0,0268 95,0212 [0,000] 34 0,1107-0,1019 103,3993 [0,000] 35 0,0842-0,0534 113,0998 [0,000].

На основе проведенного анализа следует, что ряд нестационарен.

Для того, чтобы модель была адекватной, ряды необходимо сделать стационарными по средствам извлечения первых разностей.

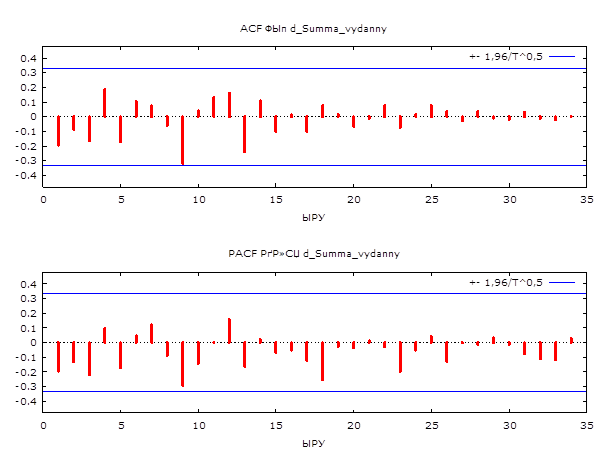

Рис. 5 - Коррелограмма для первых разностей суммы выданных кредитов

Автокорреляционная функция для d_Summa_vydanny

Лаг ACF PACF Q-стат. [p-значение]

- 1 -0,1944-0,1944 1,4387 [0,230] 2 -0,0897-0,1324 1,7541 [0,416] 3 -0,1631-0,2207 2,8312 [0,418] 4 0,1874 0,0974 4,2979 [0,367] 5 -0,1716-0,1731 5,5688 [0,350] 6 0,1032 0,0450 6,0444 [0,418] 7 0,0731 0,1217 6,2914 [0,506] 8 -0,0598-0,0876 6,4629 [0,596] 9 -0,3195 * -0,2921 * 11,5469 [0,240] 10 0,0401-0,1429 11,6301 [0,311] 11 0,1316-0,0009 12,5642 [0,323] 12 0,1611 0,1569 14,0256 [0,299] 13 -0,2403-0,1640 17,4240 [0,181] 14 0,1081 0,0214 18,1452 [0,200] 15 -0,0989-0,0665 18,7791 [0,224] 16 0,0145-0,0516 18,7934 [0,280] 17 -0,0982-0,1220 19,4871 [0,301] 18 0,0767-0,2541 19,9350 [0,336] 19 0,0126-0,0275 19,9479 [0,398] 20 -0,0673-0,0357 20,3387 [0,437] 21 -0,0098 0,0117 20,3476 [0,499] 22 0,0774-0,0300 20,9450 [0,524] 23 -0,0721-0,1967 21,5057 [0,550] 24 0,0167-0,0513 21,5385 [0,607] 25 0,0778 0,0417 22,3229 [0,617] 26 0,0371-0,1288 22,5213 [0,660] 27-0,0270-0,0025 22,6394 [0,704] 28 0,0343-0,0106 22,8565 [0,740] 29 -0,0101 0,0335 22,8787 [0,782] 30 -0,0221-0,0126 23,0053 [0,815] 31 0,0297-0,0776 23,2904 [0,838] 32 -0,0145-0,1115 23,3815 [0,866] 33 -0,0224-0,1167 23,7059 [0,883] 34 -0,0007 0,0291 23,7064 [0,906].

Данный ряд стал стационарным, что стало очевидно в ходе анализа.

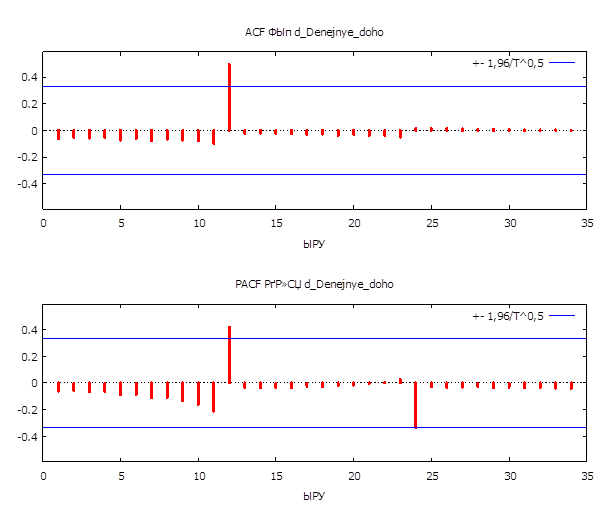

Таблица 6 - Коррелограмма первых разностей для денежных доходов населения

Автокорреляционная функция для d_Denejnye_doho

Лаг ACF PACF Q-стат. [p-значение]

- 1-0,0626-0,0626 0,1493 [0,699] 2-0,0521-0,0562 0,2557 [0,880] 3-0,0565-0,0639 0,3850 [0,943] 4-0,0536-0,0654 0,5051 [0,973] 5-0,0721-0,0887 0,7294 [0,981] 6-0,0613-0,0863 0,8969 [0,989] 7-0,0777-0,1111 1,1761 [0,991] 8-0,0650-0,1116 1,3789 [0,995] 9-0,0735-0,1341 1,6479 [0,996] 10-0,0784-0,1603 1,9661 [0,997] 11-0,0978-0,2118 2,4826 [0,996] 12 0,4956 *** 0,4189 ** 16,3136 [0,177] 13-0,0249-0,0339 16,3502 [0,231] 14-0,0195-0,0358 16,3735 [0,291] 15-0,0239-0,0350 16,4105 [0,355] 16-0,0236-0,0366 16,4485 [0,422] 17-0,0323-0,0266 16,5237 [0,487] 18-0,0285-0,0287 16,5854 [0,552] 19-0,0369-0,0182 16,6956 [0,610] 20-0,0303-0,0160 16,7750 [0,668] 21-0,0358-0,0077 16,8937 [0,718] 22-0,0385 0,0047 17,0412 [0,761] 23-0,0492 0,0251 17,3024 [0,794] 24 0,0175-0,3340 ** 17,3385 [0,834] 25 0,0150-0,0302 17,3675 [0,868] 26 0,0135-0,0329 17,3937 [0,897] 27 0,0120-0,0324 17,4170 [0,920] 28 0,0103-0,0310 17,4367 [0,939] 29 0,0087-0,0351 17,4532 [0,955] 30 0,0073-0,0327 17,4671 [0,967] 31 0,0053-0,0359 17,4763 [0,976] 32 0,0044-0,0376 17,4846 [0,983] 33 0,0029-0,0388 17,4899 [0,988] 34 0,0014-0,0449 17,4925 [0,991]

Исследование ряда показали, что он стал стационарным.

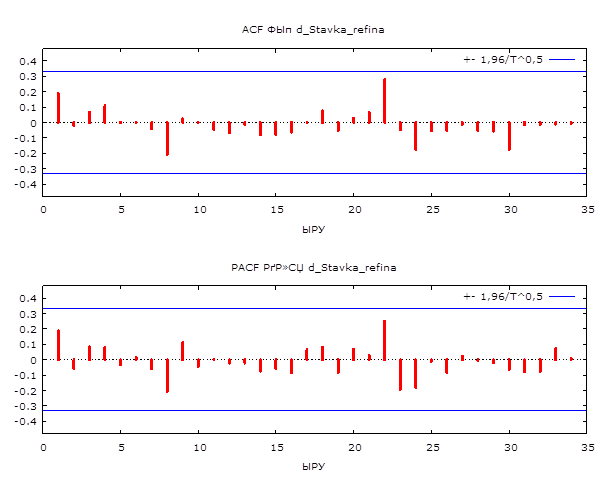

Таблица 7 - Коррелограмма первых разностей для ставки рефинансирования

Автокорреляционная функция для d_Stavka_refina

Лаг ACF PACF Q-стат. [p-значение]

- 1 0,1890 0,1890 1,3610 [0,243] 2-0,0192-0,0569 1,3754 [0,503] 3 0,0671 0,0850 1,5575 [0,669] 4 0,1089 0,0814 2,0527 [0,726] 5 0,0010-0,0317 2,0528 [0,842] 6 0,0032 0,0141 2,0532 [0,915] 7-0,0392-0,0593 2,1242 [0,953] 8-0,2077-0,2072 4,1938 [0,839] 9 0,0234 0,1113 4,2210 [0,896] 10 0,0021-0,0436 4,2213 [0,937] 11-0,0451 0,0003 4,3310 [0,959] 12-0,0664-0,0218 4,5792 [0,971] 13-0,0150-0,0223 4,5924 [0,983] 14-0,0784-0,0738 4,9711 [0,986] 15-0,0810-0,0596 5,3964 [0,988] 16-0,0627-0,0843 5,6642 [0,991] 17-0,0023 0,0656 5,6646 [0,995] 18 0,0768 0,0817 6,1138 [0,996] 19-0,0521-0,0816 6,3334 [0,997] 20 0,0294 0,0696 6,4078 [0,998] 21 0,0688 0,0284 6,8450 [0,998] 22 0,2788 0,2499 14,5887 [0,879] 23-0,0484-0,1937 14,8414 [0,900] 24-0,1749-0,1801 18,4411 [0,781] 25-0,0537-0,0124 18,8152 [0,806] 26-0,0540-0,0852 19,2350 [0,826] 27-0,0122 0,0231 19,2592 [0,860] 28-0,0546-0,0076 19,8101 [0,871] 29-0,0548-0,0174 20,4592 [0,878] 30-0,1789-0,0628 28,7500 [0,531] 31-0,0133-0,0763 28,8074 [0,579] 32-0,0136-0,0784 28,8873 [0,625] 33-0,0115 0,0733 28,9724 [0,668] 34-0,0093 0,0086 29,0854 [0,707]

На основе проведенного анализа данных ряда следует, что он стал стационарным.

Так как все три временных ряда при взятии первых разностей стали интегрированными первого порядка стационарными рядами, то для построения модели можно брать исходные данные.

На основе представленных данных строим модель МНК и проверяем наличие гетероскедастичности тестом.

Модель 1: МНК, использованы наблюдения 2006:01-2008:12 (T = 36)

Зависимая переменная: Summa_vydannyh

|

Коэффициент |

Ст. ошибка |

T-статистика |

P-значение | ||

|

Const |

1,00581e+06 |

333200 |

3,0186 |

0,00487 |

*** |

|

Denejnye_dohody |

5,37259 |

0,780897 |

6,8800 |

<0,00001 |

*** |

|

Stavka_refinans |

-70208,2 |

31569,7 |

-2,2239 |

0,03311 |

** |

|

Среднее зав. перемен |

432478,9 |

Ст. откл. зав. перемен |

137971,9 |

|

Сумма кв. остатков |

2,61e+11 |

Ст. ошибка модели |

88893,40 |

|

R-квадрат |

0,808616 |

Испр. R-квадрат |

0,884896 |

|

F(2, 33) |

25,65806 |

Р-значение (F) |

1,90e-07 |

|

Лог. правдоподобие |

-459,7425 |

Крит. Акаике |

925,4851 |

|

Крит. Шварца |

930,2356 |

Крит. Хеннана-Куинна |

927,1431 |

|

Параметр rho |

0,849555 |

Стат. Дарбина-Вотсона |

2,007511 |

Тест Голдфелда-Квандта.

Н0: присутствует гомоскедастичность

Н1: присутствует гетероскедастичность.

|

Summa vydannyh kreditov |

Denejnye dohody naseleniya |

Stavka refinansirovaniya | |

|

184079,9 |

3299,1 |

11 | |

|

223963 |

6634,1 |

11 | |

|

276007,2 |

10254,1 |

11 | |

|

289206,5 |

14090,7 |

11 | |

|

322573,2 |

17451,8 |

11 | |

|

336539,7 |

21655,1 |

10,5 | |

|

328370,5 |

25617 |

10,5 | |

|

369884,5 |

29633,9 |

10,5 | |

|

366212 |

33881 |

10,5 | |

|

366086 |

38028 |

10,5 | |

|

357274,9 |

42305,5 |

10,5 | |

|

409250,4 |

47432,9 |

10 | |

|

320020,5 |

4148,2 |

10 | |

|

Регрессионная статистика | |||

|

Множественный R |

0,908462 | ||

|

R-квадрат |

0,825303 | ||

|

Нормированный R-квадрат |

0,790363 | ||

|

Стандартная ошибка |

28662,28 | ||

|

Наблюдения |

13 | ||

|

Дисперсионный анализ | |||

|

Df |

SS |

MS | |

|

Регрессия |

2 |

3,88E+10 |

1,94E+10 |

|

Остаток |

10 |

8,22E+09 |

8,22E+08 |

|

Итого |

12 |

4,7E+10 |

RSS1=8215260702,8319.

|

Summa vydannyh kreditov |

Denejnye dohody naseleniya |

Stavka refinansirovaniya | |

|

534121,6 |

58986,8 |

10 | |

|

405583,2 |

5257 |

10 | |

|

458286,2 |

10609,2 |

10 | |

|

496294,3 |

16171,3 |

10 | |

|

576208,6 |

22233,6 |

10 | |

|

566856,8 |

27908 |

10 | |

|

630249,6 |

34673,8 |

10 | |

|

632966,6 |

40905,4 |

10,25 | |

|

613411,6 |

47518,9 |

10,5 | |

|

639996,1 |

54305,2 |

10,5 | |

|

697694,9 |

60933,6 |

10,75 | |

|

655834,9 |

67926,6 |

11 | |

|

667948,2 |

76346,3 |

12 | |

|

Регрессионная статистика | |||

|

Множественный R |

0,817658 | ||

|

R-квадрат |

0,668565 | ||

|

Нормированный R-квадрат |

0,602278 | ||

|

Стандартная ошибка |

55166,04 | ||

|

Наблюдения |

13 | ||

|

Дисперсионный анализ | |||

|

Df |

SS |

MS | |

|

Регрессия |

2 |

6,14E+10 |

3,07E+10 |

|

Остаток |

10 |

3,04E+10 |

3,04E+09 |

|

Итого |

12 |

9,18E+10 |

RSS3=30432916536,1533

FНабл.= RSS3/ RSS1=30432916536,1533/8215260702,8319=3,704437.

FКрит.(0,05;10;10)= 2,978237.

3,704437>2,978237 => присутствует гетероскедастичность.

Тест Глейзера. Строим уравнение множественной линейной регрессии для каждого из показателей. Получаем значение У. Далее по формуле находим модуль отклонения |еI|. Используя уравнение теста Глейзера находим коэффициент в изменяя значение k. Получаем следующие данные, представленные в таблице 2:

|

Y |

E |

X-1 |

X-0.5 |

X1 |

X0,5 |

|

251244,441 |

67164,54 |

0,000303 |

0,01741 |

251244,441 |

67164,54 |

|

269162,039 |

45199,04 |

0,000151 |

0,012277 |

269162,039 |

45199,04 |

|

288610,826 |

12603,63 |

9,75E-05 |

0,009875 |

288610,826 |

12603,63 |

|

309223,317 |

20016,82 |

7,1E-05 |

0,008424 |

309223,317 |

20016,82 |

|

327281,139 |

4707,939 |

5,73E-05 |

0,00757 |

327281,139 |

4707,939 |

|

384967,841 |

48428,14 |

4,62E-05 |

0,006795 |

384967,841 |

48428,14 |

|

406253,518 |

77883,02 |

3,9E-05 |

0,006248 |

406253,518 |

77883,02 |

|

427834,687 |

57950,19 |

3,37E-05 |

0,005809 |

427834,687 |

57950,19 |

|

450652,627 |

84440,63 |

2,95E-05 |

0,005433 |

450652,627 |

84440,63 |

|

472932,77 |

106846,8 |

2,63E-05 |

0,005128 |

472932,77 |

106846,8 |

|

495914,037 |

138639,1 |

2,36E-05 |

0,004862 |

495914,037 |

138639,1 |

|

558565,552 |

149315,2 |

2,11E-05 |

0,004592 |

558565,552 |

149315,2 |

|

326014,473 |

5993,973 |

0,000241 |

0,015526 |

326014,473 |

5993,973 |

|

278264,823 |

199,0235 |

0,00012 |

0,010958 |

278264,823 |

199,0235 |

|

302986,811 |

2129,511 |

7,73E-05 |

0,008794 |

302986,811 |

2129,511 |

|

328776,332 |

5860,332 |

5,64E-05 |

0,00751 |

328776,332 |

5860,332 |

|

351571,17 |

37269,93 |

4,55E-05 |

0,006746 |

351571,17 |

37269,93 |

|

379888,496 |

507,2961 |

3,67E-05 |

0,006059 |

379888,496 |

507,2961 |

|

423164,513 |

35999,21 |

3,12E-05 |

0,005587 |

423164,513 |

35999,21 |

|

467498,392 |

33193,09 |

2,7E-05 |

0,005198 |

467498,392 |

33193,09 |

|

513197,448 |

120911,8 |

2,37E-05 |

0,004865 |

513197,448 |

120911,8 |

|

557577,533 |

99395,13 |

2,12E-05 |

0,0046 |

557577,533 |

99395,13 |

|

586200,56 |

83882,76 |

1,9E-05 |

0,004361 |

586200,56 |

83882,76 |

|

620639,956 |

86518,36 |

1,7E-05 |

0,004117 |

620639,956 |

86518,36 |

|

331971,604 |

73611,6 |

0,00019 |

0,013792 |

331971,604 |

73611,6 |

|

360726,797 |

97559,4 |

9,43E-05 |

0,009709 |

360726,797 |

97559,4 |

|

390609,697 |

105684,6 |

6,18E-05 |

0,007864 |

390609,697 |

105684,6 |

|

423179,968 |

153028,6 |

4,5E-05 |

0,006706 |

423179,968 |

153028,6 |

|

453666,21 |

113190,6 |

3,58E-05 |

0,005986 |

453666,21 |

113190,6 |

|

490016,1 |

140233,5 |

2,88E-05 |

0,00537 |

490016,1 |

140233,5 |

|

505943,91 |

127022,7 |

2,44E-05 |

0,004944 |

505943,91 |

127022,7 |

|

523923,514 |

89488,09 |

2,1E-05 |

0,004587 |

523923,514 |

89488,09 |

|

560383,542 |

79612,56 |

1,84E-05 |

0,004291 |

560383,542 |

79612,56 |

|

578443,198 |

119251,7 |

1,64E-05 |

0,004051 |

578443,198 |

119251,7 |

|

598461,7 |

57373,2 |

1,47E-05 |

0,003837 |

598461,7 |

57373,2 |

|

573489,159 |

94459,04 |

1,31E-05 |

0,003619 |

573489,159 |

94459,04 |

Модель 1: МНК, использованы наблюдения 2006:01-2008:12 (T = 36).

Зависимая переменная: e.

|

Коэффициент |

Ст. ошибка |

T-статистика |

P-значение | ||

|

Const |

86715,4 |

10121,1 |

8,5678 |

<0,00001 |

*** |

|

X_1 |

-2,5067e+08 |

1,14113e+08 |

-2,1967 |

0,03496 |

** |

|

Среднее зав. перемен |

71543,64 |

Ст. откл. зав. перемен |

46752,07 |

|

Сумма кв. остатков |

6,70e+10 |

Ст. ошибка модели |

44389,16 |

|

R-квадрат |

0,124284 |

Испр. R-квадрат |

0,098528 |

|

F(1, 34) |

4,825391 |

Р-значение (F) |

0,034960 |

|

Лог. правдоподобие |

-435,2800 |

Крит. Акаике |

874,5599 |

|

Крит. Шварца |

877,7270 |

Крит. Хеннана-Куинна |

875,6653 |

|

Параметр rho |

0,634001 |

Стат. Дарбина-Вотсона |

0,684998 |

Модель 2: МНК, использованы наблюдения 2006:01-2008:12 (T = 36).

Зависимая переменная: e.

|

Коэффициент |

Ст. ошибка |

T-статистика |

P-значение | ||

|

Const |

113256 |

16822,8 |

6,7323 |

<0,00001 |

*** |

|

X_0_5 |

-5,9237e+06 |

2,16216e+06 |

-2,7397 |

0,00972 |

*** |

|

Среднее зав. перемен |

71543,64 |

Ст. откл. зав. перемен |

46752,07 |

|

Сумма кв. остатков |

6,27e+10 |

Ст. ошибка модели |

42931,83 |

|

R-квадрат |

0,180841 |

Испр. R-квадрат |

0,156749 |

|

F(1, 34) |

7,506007 |

Р-значение (F) |

0,009723 |

|

Лог. правдоподобие |

-434,0782 |

Крит. Акаике |

872,1564 |

|

Крит. Шварца |

875,3235 |

Крит. Хеннана-Куинна |

873,2618 |

|

Параметр rho |

0,623605 |

Стат. Дарбина-Вотсона |

0,700899 |

Модель 3: МНК, использованы наблюдения 2006:01-2008:12 (T = 36).

Зависимая переменная: e.

|

Коэффициент |

Ст. ошибка |

T-статистика |

P-значение | ||

|

Const |

-46098,3 |

25860,7 |

-1,7826 |

0,08359 |

* |

|

X1 |

0,272018 |

0,0580733 |

4,6840 |

0,00004 |

*** |

|

Среднее зав. перемен |

71543,64 |

Ст. откл. зав. перемен |

46752,07 |

|

Сумма кв. остатков |

4,65e+10 |

Ст. ошибка модели |

36980,48 |

|

R-квадрат |

0,392209 |

Испр. R-квадрат |

0,374333 |

|

F(1, 34) |

21,94028 |

Р-значение (F) |

0,000044 |

|

Лог. правдоподобие |

-428,7062 |

Крит. Акаике |

861,4124 |

|

Крит. Шварца |

864,5794 |

Крит. Хеннана-Куинна |

862,5177 |

|

Параметр rho |

0,526278 |

Стат. Дарбина-Вотсона |

0,904317 |

Модель 4: МНК, использованы наблюдения 2006:01-2008:12 (T = 36)

Зависимая переменная: e

|

Коэффициент |

Ст. ошибка |

T-статистика |

P-значение | |

|

Const |

0 |

0 |

65535 |

Не определено |

|

X0_5 |

1 |

0 |

65535 |

Не определено |

|

Среднее зав. перемен |

71543,64 |

Ст. откл. зав. перемен |

46752,07 |

|

Сумма кв. остатков |

0,000000 |

Ст. ошибка модели |

0,000000 |

|

R-квадрат |

1,000000 |

Испр. R-квадрат |

1,000000 |

TКрит.= 2,348338.

По результатам построенных регрессионных моделей, можно сказать, что коэффициенты в значимы, т. к t набл >t крит в каждой из построенных моделей, следовательно гетероскедастичность существует.

Похожие статьи

-

Построение и анализ эконометрической модели - Построение экономических моделей

На основе данных таблицы 1 приложения А построим предварительную регрессионную модель: Модель 1: МНК, использованы наблюдения 2005:01-2007:12 (T = 36)...

-

Современные экономические теории и исследования опираются в значительной степени на использование математических моделей и методов анализа. Постоянно...

-

В данной работе были рассмотрены два теста, которые позволяют выявить гетероскедастичность. И тест Вайта, и тест Парка являются простыми тестами, которые...

-

Гомоскедастичностью называется выполняемость предпосылки о постоянстве дисперсии отклонений. Гетероскедастичностью называется невыполняемость этой самой...

-

Построение многофакторной корреляционно-регрессионной модели производительности труда

Построение многофакторной корреляционно-регрессионной модели производительности труда Данная работа направлена на выявление факторов, от которых зависит...

-

Построение модели с помощью логистической регрессии Прежде чем строить логистическую регрессию, необходимо выбрать конечный набор финансовых и...

-

Для анализа был выбран временной диапазон с 2004 года по 2014 год. В целях построения прогнозной модели собранные годовые данные были разделены на две...

-

Коэффициенты структурной модели могут быть оценены разными способами в зависимости от вида системы одновременных уравнений. Наибольшее распространение...

-

Предсказательная сила финальной модели - Уровень конкурентоспособности строительных компаний

Итак, будем тестировать модель с наилучшими характеристиками. Прогноз вне выборки проводился на основе тестовой выборки с 805 наблюдениями. В ней...

-

Задание 4 Найти оценки коэффициентов регрессионной зависимости У=а 0 +а 1 *х 1 +а 2 *х 2 +а 12 *х 1 *х 2 ,и проверить регрессионную зависимость на...

-

Основные этапы построения эконометрической модели - Моделирование в эконометрике

Построение эконометрической модели является основой эконометрического исследования. Оно основывается на предположении о реально существующей зависимости...

-

Элементы корреляционного анализа Зависимость между случайными величинами (СВ) X и Y в теории вероятностей и математической статистике описывается, в...

-

Применим аппарат. Результаты приведены ниже Таблица 6. индексный анализ Рисунок 4. График сглаженного признака Полиномиальная регрессия Приведем массив...

-

Отбор и классификация объясняющих переменных Для всесторонней оценки строительной компании в ходе анализа будут использоваться финансовые,...

-

Тадии парного регрессионного анализа можно представить на следующем рисунке ПОЛЕ КОРРЕЛЯЦИИ Это графическое изображение точек с координатами, которые...

-

Будем моделировать среднегодовую численность занятого населения с помощью показателей общей численности населения и миграционного прироста Среднегодовая...

-

На следующем этапе в модель были добавлены дамми-переменные годов и отраслей. Таблицы соотношения переменных и данных приведены ниже. Кроме дамми...

-

Модели пространственной регрессии позволяют определить характер географической взаимосвязи объектов. В основном, используется три вида моделей:...

-

Теперь, когда в рамках данного исследования была получена модель с наилучшими характеристиками для непубличных строительных компаний, полученные...

-

Ниже мы постоим парную регрессию, показывающую зависимость от денежной массы. Год Квартал Денежная масса Значение 2003 I 3665,3 330,0 II 4426,5 470,4 III...

-

Проблема прогнозирования вероятности банкротства существует уже несколько десятков лет - все началось с работ Ramser, Foster (1931), Fitzpatrick (1932) и...

-

Явления общественной жизни складываются под воздействием целого ряда факторов, то есть являются многофакторными. Между факторами существуют сложные...

-

Задание 3. - Регрессионно-корреляционный анализ предприятия

Введите в эконометрическую модель, построенную в задании 1 сезонные фиктивные переменные и с помощью соответствующей модели исследуйте наличие или...

-

Задание 1. - Регрессионно-корреляционный анализ предприятия

Коррекционный регрессия экономический моделирование По предложенным вам экспериментальным данным, представляющим собою макроэкономические показатели или...

-

Индекс Морана выявил наличие положительной пространственной зависимости в данных. То есть часть наблюдений кластеризуется на территории города по...

-

Построим функцию роста валового регионального продукта: Таблица 11-Данные для функции роста ВРП Год (t) Y (миллион рублей) 1 372930 2 483951 3 648211 4...

-

Анализ накладных расходов -2. По данным, представленным в табл. 1, исследуется зависимость между величиной накладных расходов 40 строительных организаций...

-

Аналитическое выравнивание временного ряда. - Моделирование в эконометрике

Рассмотрим модель временного ряда yT = F (t) + , где F (t) - неслучайная составляющая (тренд, либо тренд и циклическая и (или) сезонная компонента,...

-

Возьмем данные об инвестициях в основной капитал (млрд. руб.) Год Квартал Номер квартала Значение 2003 I 1 330 II 2 470,4 III 3 608,8 IV 4 773,7 2004 I 5...

-

Итак, модели, которые будут дальше анализироваться, и получены с помощью Первого метода - проведения теста для выделения наиболее дескриптивных...

-

После проведения регрессионного анализа получается модель объекта исследований в виде некоторой функции. В простейшем случае линейной регрессии она имеет...

-

ФАКТОРНАЯ МОДЕЛЬ ПРИ НОРМИРОВАННЫХ ПЕРЕМЕННЫХ - Многомерный статистический анализ

С математической точки зрения факторный анализ аналогичен множественному регрессионному анализу в том смысле, что каждая переменная выражена как линейная...

-

ДОПУЩЕНИЯ МОДЕЛИ РЕГРЕССИОННОГО АНАЛИЗА, ФАКТОРНЫЙ АНАЛИЗ - Многомерный статистический анализ

Регрессионная модель при оценке параметров и проверке значимости исходит из ряда допущений: 1. Ошибочный член уравнения регрессии (остаточный компонент)...

-

Введение - Построение экономических моделей

Современные экономические теории и исследования опираются в значительной степени на использование математических моделей и методов анализа. Постоянно...

-

Построим показательный тренд ВВП. Используем данные таблицы (в млрд. руб) [14]. Таблица 1. Данные к работе Год Квартал Номер квартала ВВП 2001 I 1 1900,9...

-

Множественный регрессионный анализ, Заключение - Система источников данных о населении

Будем моделировать среднегодовую численность занятого населения с помощью показателей общей численности населения и миграционного прироста Среднегодовая...

-

Помимо технических характеристик здания, анализируемых выше, объекты офисной недвижимости характеризуются факторами удобства для арендаторов. К таким...

-

Искусственные нейронные сети (ИНС) рассматриваются исследователями как возможная альтернатива статистическим методам. Исследования, использующие ИНС, как...

-

Ранговый метод - Ранговый метод оценивания параметров регрессионной модели

Метод наименьших квадратов широко применяется для оценки параметров линейной регрессии, поскольку достаточно прост в вычислении и при предположении о...

-

Методы оценки параметров структурной формы модели - Основы эконометрики

Коэффициенты структурной модели могут быть оценены разными способами в зависимости от вида системы одновременных уравнений. Наибольшее распространение в...

Построение и анализ эконометрической модели - Построение и анализ эконометрической модели зависимости суммы выдаваемых кредитов физическим лицам от денежных доходов населения и ставки рефинансирования