Совершенствование финансового планирования на предприятии - Совершенствование финансового менеджмента на предприятии

Рассмотренная в разделе 3.1 модель определения возможности банкротства применима, прежде всего, для крупных компаний, которых не так уж много в Республике Казахстан. Поэтому отечественными нормативно-распорядительными документами предлагается другой подход к прогнозированию возможного банкротства, с помощью планирования показателей платежеспособности.

В современных условиях при неустойчивой экономической ситуации особую значимость приобретают вопросы анализа финансово-хозяйственной деятельности, а некоторые из разделов современных методик финансового анализа, базирующихся на системах относительных показателей, до недавнего времени носившие для большинства бухгалтеров и аналитиков достаточно умозрительный и искусственный характер, приобретают чисто практическую направленность.

Принятие решений на основании системы критериев финансовой неустойчивости сводится к следующему:

- -о принятии структуры баланса неудовлетворительной, а предприятия - неплатежеспособным; -о наличии реальной возможности предприятия-должника восстановить свою платежеспособность; -о наличии реальной возможности утраты платежеспособности предприятия, когда оно в ближайшее время не сможет выполнить свои обязательства перед кредиторами.

Указанные решения принимаются по результатам анализа и вне зависимости от наличия установленных законодательством внешних признаков несостоятельности.

Принятые решения являются основанием для подготовки предложений по оказанию финансовой поддержки неплатежеспособности, приватизации этих предприятий, ликвидационных мероприятий, а также применение иных установленных действующим законодательством полномочий управления. Для этого запрашивается дополнительная информация и проводится углубленный анализ финансово-хозяйственной деятельности предприятия.

Согласно законодательству и мировой практике показатели для оценки удовлетворительности структуры баланса являются:

- -коэффициент текущей ликвидности (общего покрытия), определяемого отношением текущих активов (II раздел актива баланса) к текущим обязательствам (III раздел пассива баланса за вычетом доходов будущих периодов). Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения текущих обязательств предприятия; -коэффициент обеспеченности собственными средствами, определяемого отношением собственных оборотных средств (собственный капитал минус долгосрочные активы = I раздел пассива баланса минус I раздел актива баланса) к стоимости текущих активов (II раздел актива баланса). Он характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Данные коэффициенты были рассчитаны в разделе 2.2 и соответственно равны 0,72 и 5.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

- -коэффициент текущей ликвидности на конец отчетного периода имеет значение 0,72; -коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение 5.

Для анализируемого предприятия значение первого коэффициента не достигает нормативной величины, а второго - превышает.

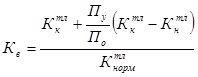

При неудовлетворительной структуре баланса для проверки реальной возможности у предприятия восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на шесть месяцев следующим образом:

(30)

Где - коэффициент восстановления;

и - фактическое значение коэффициента текущей ликвидности на конец и начало отчетного периода;

- - установленный период восстановления платежеспособности, месяцы; - отчетный период, месяцы;

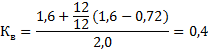

= 2,0,

Значение коэффициента восстановления меньше единицы, это свидетельствует о том, что у предприятия в ближайшие 12 месяцев нет реальной возможности восстановить платежеспособность. Выявленное значение восстановления платежеспособности вкупе с ранее рассчитанными показателями ликвидности, рентабельности, деловой активности, платежеспособности и т. д. свидетельствуют о крайне низкой финансовой устойчивости ТОО "Жулдыз".

По результатам анализа можно сделать следующие выводы:

- А) предприятие не имеет большой задолженности, формирование активов происходит за счет средств собственного капитала. Однако за период 2008-2009 гг. произошло существенное изменение кредиторской задолженности в сторону увеличения. Б) у предприятия наметилась тенденция к повышению финансовой устойчивости, и его финансовое состояние можно охарактеризовать как устойчивое. В) у предприятия повышается зависимость от внешних источников финансирования. Это свидетельствует о том, что ТОО "Жулдыз" активизирует свою финансово-хозяйственную деятельность и в том числе за счет внешних источников финансирования, и при этом еще находится в зоне финансовой безопасности.

Эффективная хозяйственная деятельность предприятия невозможна без постоянного привлечения заемных средств. Использование этих средств позволяет существенно расширить объем реализации товаров и формируемых товарных запасов, обеспечить более эффективное использование собственного капитала, ускорить образование различных целевых фондов, а в конечном счете - повысить рыночную стоимость предприятия.

Хотя отправную точку любого бизнеса составляет собственный капитал, на предприятиях торговли объем заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением заемных средств является одной из важнейших функций торгового менеджмента, направленной на достижение высоких конечных результатов деятельности предприятия.

Управление привлечением заемных средств представляет собой целенаправленный процесс их формирования из различных источников и в разных формах в соответствии с потребностями торгового предприятия на различных этапах его развития. Основная цель этого управления состоит в обеспечении наиболее эффективных условий и форм привлечения этих средств и рационального их использования. [24, 58]

На практике для большинства казахстанских организаций практически единственным источником получения финансовых ресурсов является банковский кредит. [34, 184]

Рассмотрим возможность привлечения банковского кредита для стабилизации финансового состояния предприятия ТОО "Жулдыз". Расчет потребности в банковском кредите основывается на следующих основных условиях. Во-первых, возможность привлечения кредитных ресурсов рассматривается как одна из альтернатив устранения временного разрыва между притоком и оттоком денежных средств. Решение о привлечении кредита принимается при условии большей экономической целесообразности данного способа внешнего финансирования, по сравнению с прочими имеющимися в наличии способами покрытия кассового разрыва.

В целом, если предприятие обеспечивает финансовую устойчивость, увеличение зависимости от заемных средств для предприятия может рассматриваться как положительная тенденция, потому что:

- 1. проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемый доход; 2. расходы на выплату процентов обычно ниже дохода, полученного от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала; 3. рост доли собственного капитала свидетельствует о негибкости, нестабильности производственно-хозяйственной деятельности.

Для достижения высоких экономических результатов руководство предприятия ТОО "Жулдыз" приняло решение о разработке проекта, который предусматривает модернизацию технологической линия по производству вин Жулдыз и Ак-Шолпан.

Данные вина, в силу высокого качества, пользуются большим спросом на рынке Казахстана, но в настоящее время ТОО "Жулдыз" не справляется со спросом.

Модернизация данной технологической линии позволит повысить ее производительность в 1,5 раза.

Для этого предприятие разработало проект на условиях банковского долгосрочного кредита в размере 47 500 тыс. тенге.

Оценка потребности предприятия ТОО "Жулдыз" в банковском кредите основана на следующих положениях:

- - высокий спрос на предлагаемую предприятием продукцию и дальнейший его рост; - извлечение дополнительной прибыли; - расширение объема и ассортимента выпускаемой продукции;

Далее рассчитаем финансовый план погашения платежей. Все расчеты будут произведены в тенге в ценах 2008 года. В таблице 13 представлен прогноз продаж на 2008, 2009, 2010, 2011 года.

Таблица 13 - Прогноз продаж готовой продукции ТОО "Жулдыз" на 2008, 2009, 2010, 2011 года

|

№ |

Наименование продукции |

Доход от реализации, тыс. тг. |

|

1 |

Марочные вина |

43400 |

|

2 |

Шипучие и игристые вина |

8210 |

|

3 |

Десертные и столовые |

481350 |

|

4 |

Крепленые вина |

253700 |

|

5 |

Реализация прочей продукции |

329200 |

|

6 |

Доход от консигнации под % |

91600 |

|

Итого: |

1207460 | |

|

НДС |

181119 | |

|

Доход от реализации |

1026341 |

*источник: составлено автором на основе собственных расчетов

В таблице 14 представлена себестоимость за 2008, 2009, 2010, 2011 года.

Таблица 14 - Себестоимость реализованной готовой продукции на ТОО "Жулдыз" за 2008, 2009, 2010, 2011 года

|

Статьи |

Сумма, тыс. тенге |

|

Производственная мощность: | |

|

- закупочная стоимость сырья |

683440 |

|

- коммунальные услуги (электроэнергия, связь и т. д.) |

9760 |

|

Итого: |

693200 |

|

Производственная себестоимость: | |

|

- административно-хозяйственные расходы |

38720 |

|

- амортизация |

636 |

|

Итого: |

39356 |

|

Операционная себестоимость: | |

|

Расходы на маркетинг |

1330 |

|

Итого: |

1330 |

|

Полная себестоимость |

733886 |

*источник: составлено автором на основе собственных расчетов

В таблицах 15 и 16 представлены финансовые показатели.

Таблица 15 - Прогноз доходов и расходов на 2008, 2009, 2010, 2011 год

|

Статьи |

Сумма, тыс. тенге |

|

Доход |

1026341 |

|

Себестоимость |

733868 |

|

Налог на прибыль |

15749 |

|

Доход |

276706 |

|

Итого за год: | |

|

Доход |

1026341 |

|

Себестоимость |

733886 |

|

Налог на прибыль |

15749 |

|

Доход |

276706 |

|

Проценты за кредит и капитальная сумма долга |

65330 |

|

Вознаграждение |

11875 |

|

Предпринимательский доход |

199501 |

*источник: составлено автором на основе собственных расчетов

Таблица 16 - Поток денежных средств за 2008, 2009, 2010, 2011 год

|

Показатель |

Сумма, тыс. тенге |

|

Приход средств | |

|

Остаток на начало периода |

- |

|

1 . Доход от реализации |

933970 |

|

Расход средств | |

|

1. Выплата заработной платы |

225140 |

|

2. Отчисления от ФОТ (21,5%) |

48405 |

|

3. Коммунальные расходы |

9760 |

|

4. Платежи в бюджет (НДС, налог на прибыль) |

36120 |

|

5. Общепроизводственные расходы |

334200 |

|

6. Сумма погашения платежей |

11875 |

|

7. Плата за кредит |

1140 |

|

Всего расходов |

666640 |

|

Остаток денежных средств |

267330 |

*источник: составлено автором на основе собственных расчетов

По данным таблицы 16, видно, что предприятие ТОО "Жулдыз" располагает значительными "чистыми" поступлениями, что говорит о безусловной окупаемости проекта за предложенный срок. Анализ плана банковского кредита показывает, что за весь период освоения проекта, предприятие ТОО "Жулдыз" будет иметь свободные средства для пополнения основных средств и формирования накопления капитала, достаточного не только для погашения платежей, но и для создания возможности увеличения личного потребления учредителей и работников предприятия. В результате реализации проекта модернизации технологической линии по производству вин на условиях банковского кредита предприятие ТОО "Жулдыз" эффективно привлечет заемные средства, поскольку предприятие уже начнет использовать имущество для производственных целей раньше, чем осуществит его выкуп.

С целью большего укрепления финансовой устойчивости предприятия в краткосрочном периоде, можно порекомендовать ряд мероприятий:

- - ускорить отгрузку готовой продукции с введением предоплаты за отгруженную продукцию; - усилить контроль над своевременным погашением кредиторской задолженности и своевременным возвратом дебиторской задолженности; - не допускать ответвление собственного капитала в дебиторской задолженности.

Конкретные пути выхода предприятия из кризисной финансовой ситуации зависят от причин его несостоятельности.

В результате проведения всех предложенных мероприятия произойдут значительные изменения в структуре баланса, коэффициентах ликвидности, платежеспособности, финансовой устойчивости, а также в коэффициенте обеспеченности собственными средствами.

В условиях широко распространенной в нашей республике практики предварительной оплаты продукции дополнительным бесплатным источником финансирования деятельности многих предприятий товаропроизводителей стали суммы средств, поступающих от их покупателей. Такая практика показывает, что разрыв между временем поступления денег на расчетный счет и временем отгрузки продукции во многих случаях измеряется месяцами.

Похожие статьи

-

Экономическая характеристика ТОО "Жулдыз" ТОО "Жулдыз" было зарегистрировано в городе Алматы в 2001 году, по адресу проспект Сейфуллина, 392/7. Основным...

-

При оценке уровня управления финансами на предприятии, производится оценка структуры источников средств. Оценка структуры источников средств производится...

-

Признаки кризиса в деятельности предприятия обнаруживаются, прежде всего, в показателях ликвидности и финансовой устойчивости. Поэтому финансовый анализ...

-

Для целей оценки эффективности финансового менеджмента в управления деятельностью предприятием наука и практика выработали специальные методы, называемые...

-

Результаты анализа ликвидности ТОО "Жулдыз", проведенный в пункте 2.2, указывают на необходимость проведения расчетов коэффициент восстановления...

-

Для анализа финансового состояния ООО "Хлебсервис" будем использовать данные из финансовой отчетности: 1) отчет о прибылях и убытках (приложение 1); 2)...

-

Проведение анализа финансовой устойчивости, ее оценка и прогнозирование в рамках действующей организации опирается на многочисленные источники...

-

В рамках оценки финансового состояния компании "Ваш Дом" проведем расчет показателей финансовой устойчивости и платежеспособности. Для оценки финансовой...

-

Заключение - Совершенствование финансового менеджмента на предприятии

Финансовое состояние предприятия представляет собой отражение финансовой устойчивости предприятия на определенный момент и обеспеченности его финансовыми...

-

Стратегия финансового планирования - Финансовое планирование на предприятии на примере ООО "ЛУКОЙЛ"

Финансирование фирмы - основополагающий элемент для достижения успеха в деле. Каждая фирма должна планироваться с четким и ясным пониманием того, какие...

-

Основные задачи анализа финансового положения предприятия: - определение меры влияния объективных и субъективных факторов на финансовые результаты...

-

Общая оценка финансового состояния позволяет перейти к исследованию финансовой устойчивости. Финансовая устойчивость - характеристика, свидетельствующая...

-

В условиях значительной самостоятельности хозяйствующих субъектов в осуществлении своей производственно-финансовой деятельности особую важность...

-

Финансовая устойчивость предприятия - это такое состояние финансовых ресурсов, их распределение и использование, которое обеспечивает развитие...

-

Понятие финансовых ресурсов предприятия В самом общем виде под финансовыми ресурсами понимают совокупность денежных доходов, накоплений и поступлений,...

-

Процесс финансового планирования - Финансовое планирование на предприятии на примере ООО "ЛУКОЙЛ"

Процесс финансового планирования Процесс начинается с анализа сложившегося на последнюю отчетную дату финансового состояния предприятия. Основное...

-

Лизинг в системе источников финансирования предприятия - Финансовый лизинг

Формируемые из разных источников финансовые ресурсы дают возможность предприятию своевременно инвестировать средства в новое производство, обеспечить при...

-

Для финансового анализа ОАО "ГК "Космос" будем использовать данные бухгалтерской отчетности и отчета о финансовых результатах. В процессе "чтения"...

-

Проблемы финансового состояния предприятий и направления их решения - Анализ финансового состояния

В настоящее время финансы многих белорусских предприятий находятся в кризисном состоянии, о чем свидетельствует: - значительный недостаток денежных...

-

Анализ платежеспособности и ликвидности баланса - Анализ финансового состояния предприятия

Анализ платежеспособности (финансовой стойкости) характеризует структуру источников финансирования ресурсов предприятия, степень финансовой стойкости и...

-

Механизм разработки бюджета АО "БТА Банк" Финансовый план является неотъемлемой частью бизнес планирования предприятия. Он призван обобщить материалы,...

-

Основные методы финансового анализа, их связь с бюджетом Впервые интерес к финансовому анализу возник в России в 1994 году, когда с одной стороны, стал...

-

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая...

-

Произошедшие в последние годы структурные, имущественные и правовые изменения в отечественной промышленности неизбежно вызывают необходимость...

-

На основе методик анализа платежеспособности и финансовой устойчивости организации, рассмотренных в параграфе 1.2 проведем оценку. Согласно данным...

-

Диагностика финансового состояния предприятия Управление предприятием в условиях кризиса (общий кризис экономики или кризис отдельной отрасли и...

-

П?л?ате?жеспособ?ност?ь с?в?яз?а?н?а к?а?к с ?а?кт?и?в?а?м?и, т?а?к и...

-

Введение - Финансовое планирование на предприятии на примере ООО "ЛУКОЙЛ"

В данный период времени, в сложившихся условиях рыночной экономики эффективность производственной и финансовой деятельности выражается с помощью...

-

Оценка платежеспособности предприятия - Финансовое оздоровление предприятия

Задание: Оцените платежеспособность предприятия на начало и конец года по данным, представленным в таблице № 3 "Агрегированный баланс предприятия". Если...

-

С переходом к рыночной экономике возрастает роль финансовых служб в изыскании финансовых источников развития предприятия. Поиск эффективных направлений...

-

Финансовая устойчивость -- одна из характеристик соответствия структуры источников финансирования в структуре активов. В отличие от платежеспособности,...

-

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в долгосрочной перспективе. Она связана с общей...

-

Источником анализа являются отчет о прибылях и убытках и баланс предприятия Таблица 12 Расчет коэффициентов рентабельности, % Показатели 2005 г 2006 г...

-

Соотношение стоимости запасов и величин собственных и заемных источников их формирования - один из важнейших факторов устойчивости финансового состояния...

-

Любая наука, в том числе и финансовый анализ, в своих исследованиях базируется на диалектическом методе познания. Использование этого всеобщего метода в...

-

Оценка финансового состояния предприятия ООО "Альтернатива" - Антикризис

Таким образом, анализ финансового состояния ООО "Альтернатива" за периоды 2002, 2003 и 2004 годов позволил выявить некоторые особенности развития данного...

-

Основным источником анализа финансового состояния предприятия является баланс. Он характеризует состояние собственности предприятия, использование...

-

Существует множество факторов, прямо воздействующих на норму прибыли, наиболее важными из которых являются ожидание держателей акций, отдача инвестиций,...

-

Динамику основных технико-экономических показателей за последний период существования фирмы можно представить в виде таблицы (Приложение 3). Как мы...

-

Баланс на 2014 и 2015 год смотреть в приложениях Подсчитанные коэффициенты 2015 год 2014 год Автономии 0,9 0,84 Маневренности СК 0,6 0,6 Отношение...

Совершенствование финансового планирования на предприятии - Совершенствование финансового менеджмента на предприятии