Управление дебиторской задолженностью, Виды и формы расчетов - Дебиторская задолженность организации

Виды и формы расчетов

Осуществление обязательств, происходит посредством расчетных операций, именно поэтому они являются непременным условием взаимодействия с покупателями и заказчиками.

Расчетные операции могут осуществляться как наличным, так и безналичным способом, кроме того, все расчеты можно разделить, как иногородние и одногородние. Иногородними являются расчеты с покупателями и заказчиками, имеющими счета в учреждениях банка, расположенных в разных населенных пунктах. К одногородним относятся расчеты между организациями, счета которых находятся в одном или разных учреждениях банка одного населенного пункта.

Главными формами расчетов с покупателями являются: акцептная, аккредитивная, платежными поручениями, чеками, векселями, путем плановых платежей (Приложение Г). Употребление той или иной формы расчетов предусматривается в договоре поставки, за исключением случаев, когда правилами банка установлены обязательные формы расчетов.

Акцептная форма расчетов, может применяться за отгруженную готовую продукцию или оказанные услуги, а также позволяет покупателю контролировать выполнение поставщиком таких условий договора, как срок, соблюдение оговоренных условий поставки или цены.

Акцепт - это согласие на оплату расчетного документа в определенный срок. Акцепт может быть предварительный и последующий.

При предварительным акцепте плательщик, получив платежное требование, должен решить вопрос о его оплате (по иногородним счетам - в течение трех рабочих дней, по одногородним - в течение двух дней). Если в этот срок не поступит отказ от оплаты, то требование считается акцептованным и оплачивается на следующий день.

Следующий акцепт подразумевает оплату платежного требования немедленно при получении его банком плательщика, при этом плательщик должен в течение трех рабочих дней рассмотреть правильность оплаты и при необходимости заявить частичный или полный отказ от акцепта.

Аккредитивная форма расчетов широко распространена в международной торговле. При данной форме расчетов покупатель через свой банк дает поручение банку, обслуживающему поставщика, оплатить отгруженную поставщиком готовую продукцию (работы или услуги) на условиях, предусмотренных в аккредитивном заявлении покупателя. Сумму аккредитива банк покупателя депонирует на отдельном счете для последующего покрытия выплат поставщику по извещениям обслуживающего его банка. Аккредитив может выставляться как за счет собственных средств покупателя, так и за счет ссуды банка.

При аккредитивной форме расчетов продукция оплачивается по месту нахождения поставщика вслед за ее отгрузкой после предъявления поставщиком своему банку счетов и товарно-транспортных накладных, подтверждающих факт отгрузки готовой продукции (и других документов, предусмотренных условиями аккредитива). Отсюда выходит, аккредитив представляет собой поручение банка покупателя банку продавца оплатить расчетные документы.

При обстоятельствах, когда продавец сомневается в платежеспособности покупателя и требует предварительной оплаты, а покупатель сомневается в надежности поставщика и боится заранее перечислять деньги, аккредитивная форма расчетов может стать способом решения конфликта.

В отличие от акцептной формы, аккредитивная форма расчетов ведет к отвлечению, как бы "замораживанию" средств покупателей на период действия аккредитива до его фактического использования. Оттого нецелесообразно применение аккредитивной формы расчетов с постоянными покупателями, своевременно производящими платежи по своим обязательствам.

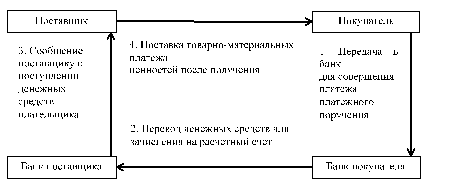

Самой распространенной формой проведения безналичных расчетов являются расчеты платежными поручениями (рис. 1).

Схема расчета платежным поручением при предварительной оплате товарно-материальных ценностей

Рис. 1

Подобные расчеты ведутся в тех случаях, когда владелец счета дает распоряжение обслуживающему его банку о перечислении указанной им суммы со своего счета на счет получателя средств.

Платежное поручение действительно в течение 10 дней со дня выписки. Если срок платежа в поручении не проставлен, то им считается дата принятия документа банком. Платежное поручение считается исполненным только в момент зачисления денежных средств на указанный в поручении счет получателя.

Порядок и условия использования расчетных чеков регулируются ГК РФ. Расчетный чек - это составленное на специальном банковском бланке письменное поручение владельца счета (чекодателя) выплатить определенную сумму денег получателю (чекодержателю) или перечислить ее на его счет. В практике расчетных и кредитно-денежных отношений встречается и вексель. Он представляет собой ценную бумагу, специально созданную не только для оформления долгового обязательства, но и для удобства его передачи. Вексель, есть средство оформления отношений между организациями, например, в виде товарных кредитов, предоставляемых поставщиком покупателю в виде отсрочки уплаты денежных средств за отгруженную продукцию, а также в качестве залога для получения банковского кредита или займа, как средство обеспечения обязательств третьих лиц и пр. Важную роль при расчетах векселями играет срок платежа: в момент предъявления векселя; спустя некоторое время после предъявления векселя; спустя какое-то время после составления векселя; в установленный день.

Держатель векселя, срок платежа по которому назначен на конкретный день или в определенный день от составления или предъявления, должен предъявить его к оплате в этот день (или в последующий рабочий день недели). Если в течение трех дней векселедержатель не предъявил вексель к платежу, то все затраты и риски при этом переходят от должника к векселедержателю. При обстоятельствах частичного платежа должник может потребовать отметки о таком платеже на векселе и выдачи ему расписки в этом. Если должник оплатил вексель в срок, он освобождается от обязательства.

Расчеты в порядке плановых платежей используются при устойчивых постоянных взаимоотношениях между организациями за готовую продукцию, работы и услуги. Платежи в этих случаях производят оговоренными суммами в заранее установленные сроки. Обычно такие расчеты не завершаются поступлением оплаты по отдельному расчетному документу. Не реже одного раза в месяц поставщик и покупатель проверяют, соответствуют ли платежи действительному объему поставок, и делают перерасчет.

Вывод. Возникновение и погашение обязательств за готовую продукцию, работы и услуги связаны с осуществлением расчетных операций с покупателями и заказчиками, которые нередко приводят к возникновению дебиторской задолженности.

Похожие статьи

-

Безналичные формы расчетов - Учет и анализ дебиторской и кредиторской задолженности организаций

Формы и порядок расчетов по товарным операциям определяются в договорах. В процессе осуществления товарных операций можно применять различные формы...

-

Формы безналичных расчетов с поставщиками - Величина кредиторской задолженности ТОО "Инсайдер"

В условиях рыночных отношений наряду с традиционными формами расчетов между юридическими и физическими лицами (расчеты наличными деньгами через кассу...

-

Характеристика, формы и содержание расчетов с поставщиками и подрядчиками Поставщики -- это организации, поставляющие данной организации...

-

Понятие, состав дебиторской и кредиторской задолженности и правовая основа их возникновения Предприятие вступает в хозяйственные и финансовые "отношения...

-

Счет 60 "Расчеты с поставщиками и подрядчиками". Предназначен для обобщения информации о расчетах с поставщиками и подрядчиками за: - получение ТМЦ,...

-

В практике существуют следующие виды расчетов, которые условно можно классифицировать следующим образом: - денежные формы расчетов; - безденежные формы...

-

Расчеты по авансам полученным - Учет и анализ дебиторской и кредиторской задолженности организаций

Для обобщения информации о расчетах по полученным авансам под поставку материальных ценностей либо под выполнение работ, а также по оплате продукции и...

-

Порядок учета расчетов в ООО "Кайрос" - Дебиторская задолженность организации

Общество с ограниченной ответственностью "Кайрос" занимается производством товарного бетона, оказанием услуг и выполнением строительно-монтажных работ. В...

-

Главная цель аудита дебиторских задолженностей заключается в определении правильности отражения и классификации дебиторских задолженностей с позиции...

-

Не на всех предприятиях есть финансовый отдел, занимающийся контролем и проверкой контрагентов, поэтому часто это ложится на бухгалтеров. Они, как никто...

-

Для обобщения информации о расчетах с покупателями и заказчиками в новом Плане счетов предназначен счет 62 "Расчеты с покупателями и заказчиками". Счет...

-

Задание 1. Установление характеристик форм расчетов - Бухгалтерские расчеты в банке

Одной из основных традиционно базовых функций коммерческих банков является организация и проведение безналичных расчетов необходимых для предоставления...

-

Оплата труда - система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с...

-

Заключение - Дебиторская задолженность организации

Выводы. Дебиторская задолженность является неотъемлемой частью денежных отношений, и играют огромную роль в деятельности любой организации. Размер...

-

Основная цель проверки -- установить правильность ведения расчетов с поставщиками и подрядчиками за полученные товарно-материальные ценности, принятые...

-

В современных условиях, когда вероятность банкротства субъектов хозяйственной деятельности достаточно высока, практически каждое предприятие сталкивается...

-

Учет расчетов с поставщиками и подрядчиками Для обобщения информации о расчетах с поставщиками и подрядчиками предназначен счет 60 "Расчеты с...

-

Понятие, виды, формы и субъекты расчетов Расчеты Ї выполнение денежных обязательств. На рисунке 1.1 представлены существующие формы расчетов. Рассмотрим...

-

Учет денежных средств ООО "ГЕОТЕХСЕРВИС" ведется в программе 1С: Бухгалтерия 7.7 Кассовыми операциями являются операции, связанные с приемом, хранением и...

-

Аккредитив - это поручение банка покупателя банку поставщика об оплате поставщику товаров и услуг на условиях предусмотренных в аккредитивном заявлении...

-

Цель и задачи политики управления дебиторской задолженностью - Управление дебиторской задолженностью

Согласно статистике, 20-25% всех активов типичного промышленного предприятия составляет дебиторская задолженность, тогда как кредиторская задолженность -...

-

В процессе финансово-хозяйственной деятельности у каждой организации появляются обязательства по расчетам за полученные материальные ценности,...

-

Введение - Дебиторская задолженность организации

Проблема. В современных условиях ведения деятельности значимая доля оборотных активов многих коммерческих организаций сосредоточена в дебиторской...

-

Учет авансов выданных - Учет и анализ дебиторской и кредиторской задолженности организаций

Для обобщения информации о расчетах по выданным авансам под поставку материальных ценностей либо под выполнение работ, а также по оплате продукции и...

-

В Послании Президента Республики Казахстан к своему народу "Казахстан-2030" подчеркивается, что конечной целью развития нашей страны является...

-

В процессе хозяйственной деятельности имеют место взаимоотношения между отдельными организациями по поводу купли-продажи товарно-материальных ценностей,...

-

Формы безналичных расчетов: Расчеты платежными поручениями; Расчеты по аккредитиву; Расчеты чеками; Расчеты по инкассо. Формы безналичных расчетов...

-

Экономическая сущность расчетов с поставщиками, банками и покупателями Платежи на территории Российской Федерации осуществляются путем наличных и...

-

Проверка оформления расчетов с покупателями и заказчиками Экспертиза хозяйственных договоров на соответствие законодательству До начала анализа следует...

-

Счетная проводка составляется при списании безнадежных долгов за счет ранее созданного резерва по сомнительным долгам ДТ 1290 КТ 1210 какие нормативы...

-

Бухгалтерский учет операций, совершаемых в рамках договоров мены В условия перехода к рыночной экономике, когда денежные расчеты стали затруднительными,...

-

По отношению к балансу счета - активные, если отражается дебиторская задолженность; пассивные, если кредиторская задолженность. Все активные и пассивные...

-

Сущность и классификация дебиторской задолженности В процессе финансово-хозяйственной деятельности у организаций постоянно возникает потребность в...

-

Формы и системы заработной платы - это способ установления зависимости между количеством и качеством труда, то есть между мерой труда и его оплатой. Для...

-

Дебиторская задолженность организации - Дебиторская задолженность организации

Дебиторская задолженность представляет собой сумму долгов, причитающихся организации в итоге хозяйственных взаимоотношений с юридическими или физическими...

-

ВВЕДЕНИЕ - Управление дебиторской задолженностью

В процессе финансово-хозяйственной деятельности у предприятия постоянно возникает потребность в проведении расчетов со своими контрагентами, бюджетом,...

-

В составе источников средств предприятия значительную роль занимают заемные средства, в том числе кредиторская задолженность. Поэтому в ходе анализа...

-

Уставный капитал - это первоначальный собственный капитал организации, который формируется в момент регистрации за счет средств учредителей. В различных...

-

Анализ дебиторской задолженности - Дебиторская задолженность организации

При установлении политики продаж необходим предварительный расчет и сопоставление дополнительных расходов от продаж в долг и расходов, связанных с риском...

-

Введение - Учет и анализ дебиторской и кредиторской задолженности организаций

Сложные экономические условия становления и развития отечественного предпринимательства вынуждают российские предприятия постоянно искать решения,...

Управление дебиторской задолженностью, Виды и формы расчетов - Дебиторская задолженность организации