Методы усовершенствования проведения анализа деятельности коммерческого банка - Анализ деятельности коммерческого банка

Банк коммерческий отчетность казахстан

Главной целью анализа деятельности коммерческого банка является расчет ключевых (наиболее емких) параметров, дающих объективную, и точную картину финансового состояние банка, его прибылей и убытков, изменение в структуре активов и пассивов, в расчетах с дебиторами и кредиторами.

Цели анализа достигаются в результате решения аналитических задач. Аналитическая задача представляет собой конкретизацию целей анализа с учетом организационных, информационных, технических и методических возможностей поведения анализа. Основным фактором, в конечном счете, является объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерия или финансовая отчетность банка - это лишь информация, подготовленная в ходе выполнения в банке учетных процедур.

Организационные возможности проведения анализа основываются на результативности управления банком. В значительной степени она определяется уравнением его организации и качеством информационного обеспечения. В системе информационного обеспечения большое значение имеют бухгалтерские данные, финансовая отчетность становится основным средством коммуникации, обеспечивающим наиболее полное представление информации о финансовом состоянии банка. Но на основе данных бухгалтерского баланса весьма сложно получить объективную оценку финансового состояния банка. Поэтому для правдоподобной оценки финансового состояния анализируемого банка необходимо представить ряд финансовых коэффициентов, которые позволяют проследить динамику изменения основных позиций, выявить тенденции и спрогнозировать дальнейший ход событий.

Анализ финансовой отчетности - это процесс, целью которого является оценка текущего и прошлого финансового положения и результатов деятельности банка, при этом целью является определение оценок и предсказаний будущих условий деятельности банка.

Для обеспечения положительной деятельности банка управленческому персоналу необходимо, прежде всего, уметь реально оценить финансовое состояние своего банка и состояние существующих и потенциальных контрактов.

Для этого необходимо:

- -иметь персонал необходимой квалификации, способный реализовывать на практике методику оценки финансового состояния банка; -иметь соответствующее информационное обеспечение.

Результаты проведенного финансового анализа не должны являться единственным критерием для принятия того или иного решения.

Результаты анализа должны являться "материальной основой" решений, принятие которых основывается на интеллекте, логике, опыте лица, принимающего решения.

Руководство банка должно проявлять интерес к его финансовому состоянию, его рентабельности и перспективе, затрагивать все сферы деятельности банка.

Совет директоров утвердил основные направления развития АО "Цеснабанк":

1. Увеличение доходности активов и собственного капитала, при поддержании высокой ликвидности, использование современных методов управления всеми видами рисков и, как следствие, сбалансированность и диверсификация. Достижение роста прибыли за счет модернизации технологий, расширения сферы деятельности и региональной экспансии, повышения качества услуг.

Наращивание собственного капитала, за счет привлечения новых акционеров и эмиссии ценных бумаг, что позволит увеличить также размер активов. В первую очередь вложения будут производиться в такие динамично развивающиеся отрасли экономики, как сельское хозяйство, строительство, машиностроение, нефтехимия, транспорт и связь и др.

Соответствие международным стандартом банковского, в том числе розничного бизнеса, своевременное внедрение новых финансовых продуктов.

Открытие новых филиалов при соблюдении позиции экономической целесообразности в развитии сети подразделений Банка. Открытие новых филиалов потребует от Банка дополнительных усилий по техническому вооружению, обучению персонала, созданию эффективной системы взаимодействия всех структурных подразделений.

5. Повышение профессионального уровня персонала центрального офиса Банка, всех его филиалов и расчетно-кассовых отделов. Совершенствование навыков работы в команде, способной решать задачи развития и укрепления бизнеса.

В целях обучения персонала в текущем, 2007 году в Головном офисе Цеснабанка прошел семинар-совещание с участием начальников отделов информационных технологий филиалов. Идея семинара - улучшить бизнес-процесс и его анализ.

Сочетая эффективность профессиональной деятельности и приверженность нормам корпоративной этики, внося свой вклад в благосостояние государства, АО "Цеснабанк" намерен укрепить свои позиции на рынке и создать базу для дальнейшего планомерного роста.

Коммерческие банки, как и другие субъекты хозяйственных отношений, для обеспечения своей коммерческой и хозяйственной деятельности должны располагать определенной суммой денежных средств, т. е. ресурсами. В современных условиях развития экономики проблема формирования ресурсов имеет первостепенное значение. Это вызвано тем, что с переходом к рыночной модели экономики, ликвидацией монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения. Это объясняется тем, что, во-первых, значительно сузился общегосударственный фонд банковских ресурсов, а сфера его функционирования сосредоточена в первом звене банковской системы - Национальном банке Республики Казахстан. Во-вторых, образование предприятий и организаций с различными формами собственности означает возникновение новых собственников временно свободных денежных средств, самостоятельно определяющих место и способ хранения денежных средств, что способствует созданию рынка кредитных ресурсов, органически входящего в систему денежных отношений.

Кроме того, масштабы деятельности банков, определяемые объектом его активных операций, зависят от совокупности объема ресурсов, которыми они располагают, и особенно от суммы привлеченных ресурсов. Такое положение обостряет конкурентную борьбу между банками за привлечение ресурсов.

Одновременно с рынком кредитных ресурсов начинает функционировать рынок ценных бумаг, на котором банки выступают продавцами собственных либо покупателями государственных и корпоративных Ценных бумаг. Наличие страховых, финансовых и других кредитных Учреждений активизирует конкурентную борьбу на рынке кредитных Ресурсов и обостряет проблему аккумуляции банками временно свободных денежных средств.

Ресурсы коммерческих банков, или "банковские ресурсы", представляют собой совокупность собственных и привлеченных средств, имеющихся в его распоряжении и используемых для осуществления активных операций.

По способу образования все ресурсы коммерческого банка подразделяются на собственные и заемные (привлеченные).Большое значение имеют пассивные операции, связанные с образованием и увеличением собственного капитала банка. Наличие этого капитала является основанием для привлечения чужих средств, необходимым условием развития деятельности банка, а также определенной гарантией сохранности вкладов. Привлеченные средства занимают основное место в ресурсах банка, связанные с ними операции подразделяются на средства, полученные от клиентов (предприятий, населения) и банков.

В течение длительного времени коммерческие банки и общество стремились выработать систему нормативов, которые можно было бы применять при проверке достаточности капитала банка или банковской системы в целом.

Один из наиболее долго использовавшихся показателей - это отношение капитала к сумме депозитов. Он широко использовался в США Службой контролера денежного обращения еще в начале XX в. Было установлено, что сумма депозитов в банке на 10% должна покрываться за счет капитала. Банк в состоянии оплатить собственными средствами десятую часть вкладов при начале их массового оттока. Этот показатель достаточно прост, и на его основе легко проводить сравнение банков, что сохраняет ему популярность у банковских финансовых служб по сегодняшний день.

В 40-х годах этому показателю на смену пришел другой показатель - отношение капитала к общим активам. Считалось, что именно состав и качество банковских активов являются главной причиной банкротств; целесообразность показателя вытекала из отражения в западном банковском балансе убытков в виде уменьшения общей величины активов. Этот коэффициент указывал на то, какие убытки может потерпеть банк без ущерба для вкладчиков, и приблизительно составлял 8%. Совершенствование показателя привело к внедрению коэффициента - отношение капитала к рискованным активам, который предлагает объективную оценку размера сокращения объема активов. Этот коэффициент определяет отношение совокупного капитала к тем активам, которые заключают в себе возможности убытков без попыток определения убытков от какого-либо рискового актива или категории рисковых активов. Также предлагались коэффициенты, построенные на основе избыточного капитала (общий капитал за минусом стоимости простых акций), так как он в первую очередь идет на покрытие убытков, и другие показатели.

Вопрос методологии оценки банковского капитала стал предметом обсуждения в международных финансовых организациях (Банк международных расчетов) во второй половине 80-х годов. Цель заключалась в выработке общих критериев достаточности капитала, приемлемых для банков независимо от их страновой принадлежности. В июле 1988 г. под эгидой Базельского комитета по банковскому регулированию и надзору было заключено "Соглашение о международной унификации расчета капитала и стандартам капитала", которое ввело в практику норматив достаточности, называемый обычно "коэффициент Кука". Оно вступило в силу с 1993 г. и в настоящее время используется в качестве базового ориентира центральными банками многих государств. Особенностью этого норматива является то, что он распространяется только на международные банки, т. е. имеющие филиалы, дочерние или совместные банки за границей.

Коэффициент Кука устанавливает минимальное соотношение между капиталом банка и его балансовыми и забалансовыми активами, взвешенными по степени риска в соответствии с нормами, которые могут различаться по отдельным странам, но при этом должна соблюдаться определенная логика. Коэффициент установлен на уровне 8% (при этом стержневой или основной капитал должна приходиться как мини-чум половина из этих 8%). Собственный капитал включает два элемента: стержневой и дополнительный капитал. Для оценки их достаточности было выбрано взвешивание активов и забалансовых обязательств (а не использование общей суммы баланса). Такой подход обеспечивает включение забалансовых операций и стимулирует вложения в активы со слабым риском.

По сути, Базельское соглашение стандартизировало оценку кредитного и странового рисков. Риски, связанные с процентными ставками и рыночный риск не поддавались регулированию в рамках этой методики до 1997 г.

В настоящее время Базельским комитетом разработаны рекомендации по расчету норматива достаточности капитала с учетом процентного и рыночного рисков.

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. Их доля по различным банкам колеблется от 75% и выше. С развитием рыночных отношений структура привлеченных ресурсов претерпела существенные изменения, что обусловлено появлением новых, не традиционных для старой банковской системы способов аккумуляции временно свободных денежных средств физических и юридических лиц.

В мировой банковской практике все привлеченные ресурсы по способу их аккумуляции группируются следующим образом:

- * депозиты; * не депозитные привлеченные средства. Основную часть привлеченных ресурсов коммерческих банков составляют депозиты, т. е. денежные средства, внесенные в банк клиентами - частными и юридическими лицами, т. е. предприятиями, товариществами, акционерными обществами на определенные счета, и используемые ими в соответствии с режимом счета и банковским законодательством.

Не депозитные привлеченные средства - это средства, которые банк получает в виде займов или путем продажи собственных долговых обязательств на денежном рынке. Не депозитные источники банковских ресурсов отличаются от депозитов тем, что они имеют, во-первых, не персональный характер, т. е. не ассоциируются с конкретным клиентом банка, а приобретаются на рынке на конкурентной основе, и, во-вторых, инициатива привлечения этих средств принадлежит самому банку.

Не депозитными привлеченными ресурсами пользуются преимущественно крупные банки. Приобретаются не депозитные средства на крупные суммы, и их считают операциями оптового характера.

Современная банковская практика характеризуется большим разнообразием вкладов депозитов и депозитных счетов. Это обусловлено стремлением банков в условиях сегментированного высококонкурентного рынка наиболее полно удовлетворить спрос различных групп клиентов на банковские услуги и привлечь их сбережения и свободные денежные капиталы на банковские счета.

Основным источником ресурсов коммерческих банков являются привлеченные средства, составляющие около 70-90% всех банковских ресурсов. На долю собственных средств банков приходится от 10 до 15 %, что в целом отвечает сложившейся структуре в мировой банковской практике. В составе собственных средств банка основная доля приходится на различные фонды. Вторая часть собственных средств - прибыль текущего года.

Структура банковских ресурсов по отдельным коммерческим банкам отличается большим разнообразием, что объясняется его индивидуальными особенностями.

Рассмотрим динамику состава банковских ресурсов АО Цеснабанк за ряд лет (Приложение 2). Проведенный анализ, представленный в приложении 2 показал, что корреспондентские счета и вклады банков увеличились в 2006 г. - на 264 292 тыс. тенге, а в 2007 г. на 7 921 141 тыс. тенге. Также наблюдается увеличение банковских счетов и вкладов клиентов в 2006 г. по сравнению с 2005г. на 7 917 541 тыс. тенге, а в 2007г. - на 19 499 514 тыс. тенге. Увеличение этих двух статей баланса говорит о том, что клиенты банка и его корреспонденты доверяют данному банку, т. е. банк имеет хорошую репутацию, ему доверяют клиенты. Все это следствие перспективной и рациональной деятельности данного банка.

Ценные бумаги банка возросли в 2006 г. на 1 083 128 тыс. тенге, в 2007г. - на 922 235 тыс. тенге.

Возросли также налоговые обязательства 2006 г. на 36 607 тыс. тенге, а в 2007г. - на 93 759 тыс. тенге. Субординированный долг увеличился в 2006г. на 793 853 тыс. тенге, а ;В 2007 г. - на 7 049 856.

Прочие обязательства банка увеличились в 2006г. на 241 933 тыс. тенге, а в 2007г. происходит уменьшение данной статьи на 523 760 тыс. тенге.

В общем же обязательства банка в 2006г. увеличились с 13 926 853 тыс. тенге до 26 600 599 тыс. тенге (на 12 673 746 тыс. тенге), а в 2007г. - на 35 085 794 тыс. тенге (с 13 926 853 тыс. тенге до 49 012 647 тыс. тенге)

Проведем анализ структуры и состава собственных средств банка Уставный капитал банка вырос в 2006г. на 329 491 тыс. тенге, в 2007г. - на 2 707 239 тыс. тенге (Приложение 3).

Дополнительный капитал увеличился в 2006г. на 352 971 тыс. тенге, в 2007г. - на 441 832 тыс. тенге.

Также наблюдается увеличение статьи нераспределенный чистый доход прошлых лет, резервный капитал и резервы переоценки банка в 2006г. на 26 035 тыс, тенге, в 2007г. - на 1 045 239 тыс. тенге.

Нераспределенный чистый доход вырос в 2006 году на 524 433 тыс. тенге, а в 2007г. - на 20 473 тыс. тенге.

Собственный капитал банка увеличился на 1 232 930 тыс. тенге, и на 4 214 783 тыс. тенге в 2007 году.

В целом же пассивы банка возросли в 2006г. на 13 905 183 тыс. тенге, (с 15 436 716 тыс. тенге, до 29 341 899 тыс. тенге.) и в 2007г. - на 39 299 084 тыс. тенге, (с 15 436 716 тыс. тенге, до 54 735 800 тыс. тенге.).

Анализ заемных и привлеченных средств банка формируется из двух больших групп баланса: привлеченных и заемных средств.(Приложение 4)

Увеличение привлеченных средств, в частности, средств клиентов, положительно влияет на деятельность банка. А именно говорит о том, что банк приобретает хорошую репутацию и, что клиенты доверяют этому банку.

Увеличение объема заемных средств отрицательно сказывается на деятельности банка, так как возрастает доля обязательств банка.

Рассмотрим динамику и проведем анализ заемных и привлеченных средств банка.

Проанализировав привлеченные и заемные средства банка за период 2005-2007гг. видно, что происходит увеличение привлеченных средств в 2006г. на 10 760 158 тыс. тенге, а в 2007г. - на 27 019 941 тыс. тенге. Увеличение привлеченных средств происходит за счет клиентов на 7 917 541 тыс. тенге в 2006г., а в 2007г. - на 19 499 514 тыс. тенге. Также наблюдается увеличение корреспондентских счетов и вкладов банков в 2006г. на 264 292 тыс. тенге и на 7 921 141 тыс. тенге в 2007г. Прочие обязательства в 2006г. увеличились на 241 933 тыс. тенге, а в 2007г. происходит их снижение на 523 760 тыс. тенге. Увеличение привлеченных средств в частности, средств клиентов, положительно влияет на деятельность банка. Данное увеличение говорит о том, что банк приобретает хорошую репутацию и, что клиенты доверяют данному банку.

Но с другой стороны еще больше увеличение наблюдается заемных средств банка в 2006г. на 1 913 588 тыс. тенге и на 8 065 853 тыс. тенге в 2007г. Увеличение заемных средств происходит в основном за счет увеличения ценных бумаг в 2006г. на 1 083 128 тыс. тенге, а в 2007г - на 922 235 тыс. тенге и субординированного долга, который увеличился в 2006г. на 793 853 тыс. тенге, а в 2007г. - на 7 049 859 тыс. тенге. Увеличение объема заемных средств отрицательно сказывается на деятельности банка, так как возрастает доля обязательств банка.

В общем объеме обязательства банка возросли на 12 673 746 тыс. тенге в 2006г. и на 35 085 794 тыс. тенге в 2007г.

К собственным средствам (капитал) банков относятся уставный фонд, резервный и другие фонды за счет прибыли банка, а также нераспределенная прибыль в течение года. Они служат для обеспечения обязательств банка перед его вкладчиками. Размер имеющихся у банков собственных средств определяет масштабы его деятельности. Величина собственных средств определяется банком самостоятельно и зависит от многих факторов.

Проведем анализ структуры и состава собственных средств банка Как показывают результаты проведенных расчетов, величина собственных средства банка за анализируемый период 2005 - 2007гг, увеличилась в 2006г. на 1 232 930 тыс. тенге, а в 2007г. показало увеличение на 4 214 783 тыс. тенге. Значительную часть составляет уставный капитал в 2005г. составил 993 223 тыс. тенге или 65,85%, в 2006г. - 48,25% или 1 322 714 тыс, тенге, в 2007г. - 3 700 462 тыс. тенге или 64,66% от общей суммы собственных средств банка. Это произошло за счет дополнительного размещения акций и показало прирост на 329 491 тыс. тенге в 2006г., и в 2007г. - на 2707239 тыс. тенге.

Значительное увеличение показал нераспределенный доход прошлых лет в 2007г. составил 1 045 239 тыс. тенге, а в 2006г. - 26 035 тыс. тенге.

Дополнительный капитал показал прирост в 2006г. на 352 971 тыс. тенге, а в 2007г. - на 444 832 тыс. тенге по отношению к 2005 году.

Непокрытый чистый доход (непокрытый убыток) в 2006г. по отношению к 2005г. увеличился на 524 433тыс. тенге, а в 2007г. снизился на 21 447 тыс. тенге.

В общем объеме капитал банка вырос в 2006г. на 1 232 930 тыс. тенге, в 2007г - на 4 214 783 тыс. тенге.

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций.

Управление активами банков представляет собой порядок размещения собственных и привлеченных средств таким образом, чтобы постоянно поддерживалось объективно необходимое равновесие между стремлением к максимальному доходу и минимальному риску.

Активные операции коммерческого банка составляют существенную и определяющую часть его операций, которые зависят от структуры активов, объема рисковых активов, диверсификации активных операций и ликвидности. Активы банка можно подразделить на 4 категории:

Кассовая наличность;

Инвестиции в ценные бумаги;

Ссуды;

Здания и сооружения.

Первая категория активов коммерческого банка - кассовая наличность является группой с высокой степенью ликвидности, но в то же время не приносящей дохода. Вторая и третья категории активов являются доходными, нос повышенным риском. Четвертая - здания и оборудования выступают как не ликвидными, так и не доходными активами.

Активы банков изучают с позиции состава и структуры. В каждом банке возникают проблемы при установлении и соблюдении рациональной структуры активов. Устанавливая рациональную структуру активов, банки должны выполнять требования к ликвидности, то есть иметь достаточный размер высоколиквидных и менее ликвидных средств по отношению к обязательствам с учетом их сроков, сумм и типов.

Качество активов определяется их ликвидностью, объемом рисковых активов, удельным весом критических и неполноценных активов, объемом активов, приносящих доход.

Основной проблемой управления банком выступает задача поддержания оптимального соотношения между ликвидностью банка и прибыльностью. Так, Ликвидность представляет собой способность банка по быстрому превращению активов в деньги и своевременно и полно по первому требованию выплачивать наличные за счет использования активов.

Чем выше ликвидность активов, хранящихся в банке, тем меньше риск, связанный с ними, но тем соответственно снижается доход, получаемый от этих активов. Искусство управления банком и состоит в том, чтобы обеспечить наивысшую норму прибыли на капитал, вложенный в активы, не снижая ликвидности и, соответственно, удерживая на требуемом уровне платежеспособность.

В управлении активами следует соблюдать важные принципы:

Достижение экономичности в совершении активных операций;

Операции в пределах нормы риска;

Сбалансированность активных и пассивных средств;

Обеспечение доходности.

Классификация активов по степени классности и ликвидности представляется в следующем виде:

Банковская кассовая наличность (касса, корреспондентский счет, текущий счет в Центральном банке);

Ценные первоклассные бумаги (коммерческие векселя в обороте, Государственные казначейские векселя, Государственные облигации);

Банковский кредит (краткосрочный, среднесрочный, долгосрочный);

Просроченные ссуды (не возвращенные в срок, пролонгированные 2 и более раза);

Недвижимость (помещения, оборудования и др.).

При управлении активами банки анализируют содержание собственного банкового портфеля в разрезе видов портфеля и содержание каждого портфеля. Банковский портфель характеризует состояние всех сторон актива и пассива баланса. Виды портфеля:

Кредитный портфель;

Портфель ценных бумаг;

Портфель наличности;

Портфель иностранной валюты;

Портфель инвестиций.

Например, при анализе кредитного портфеля следует определить: срочные кредиты или непогашенные в срок кредиты; краткосрочные или с более длительными сроками; нормальные или проблемные кредиты.

Основным показателем устойчивости актива коммерческого банка выступает ликвидность активов. Это объемный комплексный показатель. Показатели ликвидности измеряются в коэффициентах, которыми широко пользуются в практике сами банки.

Основным требованием ликвидности активов является достижение соотношений активных статей со статьями пассива. Надо уметь отвечать на вопросы, насколько стабильны наши источники активов? Если ликвидность активов банка ниже уровня, то причину и объяснения следует искать в финансовой отчетности самого банка, спросить менеджеров. Рассмотрим состояние активов АО "Цеснабанк" за ряд лет. (Приложение 5)

Проанализировав состояние анализа активов банка на 2005г, 2006г, 2007г, можно сделать следующий вывод: Наличные деньги и их эквивалент за 2006г. увеличился на 15 790 тыс. тенге (с 496540 до 512330 тыс. тенге), в 2007г. увеличился на 5 722 920 тыс. тенге по отношению к 2005 году. Значительную часть активов составляют ссуды и лизинг в 2005г. составил 7 331 191 тыс. тенге или 47,5% в 2006г. - 65,6% или 19 258 116 тыс. тенге, в 2007г. - 64,78% или 35 459 390 тыс. тенге. Объем кредитования растет пропорционально росту ресурсной базы это один из индикаторов неукоснительного соблюдения Банком утвержденной политики управления активами. Кредиты или ссуды на 2006г. увеличились на 119 269 тыс. тенге, а в 2007г. - больше чем в 2 раза и составили 28 128 199 тыс. тенге.

Корреспондентские счета и вклады в другие банки в 2006г. снизились на 1 820 789 тыс. тенге, в 2007г снизились на 1 501 444 тыс. тенге.

Инвестиции в капитал других юридических лиц в 2006г. увеличились на 10 000 тыс. тенге, по отношению к 2005г. в 2007г. снизились на 53 88 тыс. тенге.

Основные средства увеличились в 2006г на 301 846 тыс. тенге, в 2007г. - на 754 693 тыс. тенге.

Ценные бумаги в 2005г. составили 14,95%, в 2006г. - 17,9%, в 2007г. -15,3% от общей суммы активов. В 2006г. ценные бумаги увеличились на 2 952 239 тыс. тенге, а в 2007г. по отношению к 2005г. - на 6 075 780 тыс. тенге.

Размещение ресурсов в высоколиквидные ценные бумаги - инструмент регулирования ликвидности и диверсификации активов.

Нематериальные активы показали уменьшение на 4 143 тыс. тенге в 2006г. и на 18 651 тыс. тенге в 2007г.

Прочие активы показали увеличение в 2006г. на 523 315 тыс. тенге, в 2007г. - на 142 975 тыс. тенге.

В общем, по активам за три года значительное увеличение произошло в 2007 г. и составило 39 299 084 тыс. тенге, в 2006 г. прирост составил 13 905 183 тыс. тенге

Анализ эффективности использования активов банка формируется за счет активов приносящих доход (производственных) и активов не приносящих доход (непроизводственных). Основным условием эффективного использования активов банка является увеличение суммы производственных активов и уменьшение общей суммы непроизводственных активов. Валюта баланса (итог баланса) показывает улучшение финансового положения банка. Как видно из проведенного анализа, (Приложение 6). "Анализ эффективности использования активов банка" производственные активы возросли на 10 121 926 тыс. тенге в 2006г. в 2007г. возросли на 40 732 916 тыс. тенге (почти в 4 раза), что очень положительно сказывается на деятельности банка.

В общем по производственным активам происходит увеличение почти всех статей. А именно:

- -наличные деньги в 2006г. увеличились на 15 790 тыс. тенге, в 2007г. - на 5 722 920 тыс. тенге; -займы увеличились на 11 926 925 тыс. тенге в 2006г. и на 28 128 399 тыс. тенге в 2007г; -торговые ценные бумаги в 2005г. и в 2006г. отсутствовали, а в 2007г. они составили 8 383 241 тыс. тенге: -средства в кредитных учреждениях снизились на 1 820 789 тыс. тенге в 2006г. и на 1 501 444 тыс. тенге в 2007г.

Активы не приносящие доход (непроизводственные) в 2006г. увеличились на 3 783 257 тыс. тенге, а в 2007г. снизились на 1 433 832 тыс. тенге. А именно:

- -обязательные резервы в 2005г. и в 2006г. отсутствовали, а в 2007г. составили 680 970 тыс. тенге; -прочие ценные бумаги в 2007г. отсутствовали, а в 2006г. увеличились на 2 952 239 тыс. тенге; -основные средства увеличились за исследуемый период в 2006г. на 301 846 тыс. тенге, а в 2007г. на 754 693 (увеличились более чем в 2 раза по отношению к 2006г); -нематериальные активы в 2006г. снизились на 4 143 тыс. тенге, а в 2007г. - отсутствовали; -инвестиции в капитал других юридических лиц в 2007г. отсутствовали, а в 2006 увеличились на 10 000 тыс. тенге; -прочие активы показали увеличение в 2006г. на 523 315 тыс. тенге, а в 2007г. увеличились на 142 975 тыс. тенге (с 1 006 416 тыс. тенге в 2007г. - до 863 441 тыс. тенге в 2005г).

Анализ использования собственных средств банка входит в состав финансовой отчетности и показывает состав иммобилизационных активов. Анализ составляется по активам и в отношении собственного капитала (собственные средства - брутто). Итоговая строка анализа использования собственных средств банка показывает качество использования активов. Если итоговая строка (собственные средства - нетто) имеет данные с отрицательным знаком, это также отрицательно сказывается на ликвидности баланса и платежеспособности банка, т. е. часть иммобилизированных средств создаются за счет заемных средств или за счет обязательств. Анализ использования собственных средств проведен с использованием (Приложение 7). В результате анализа установлено: увеличение иммобилизационных активов происходит за счет увеличение депозитов в других банках.

Иммобилизационные активы за исследуемый период в 2006г. увеличились на 1 886 900 тыс. тенге и на 5 041 028 в 2007г. Выше указанное увеличение иммобилизационных активов сказывается отрицательно и снижает маневренность активов.

Депозиты в другие банки в 2006 г. снизились на 1 847 652 тыс. тенге, в 2007 г. на 876 860 тыс. тенге. Инвестиции в ценные бумаги увеличились на 2 952 239 тыс. тенге в 2006г. по отношению к 2005, в 2007г. увеличились на 6 075 780 тыс. тенге.

Основные средства составлявшие в 2005г. 1 133 377 тыс. тенге в 2006г. увеличились на 301 846 тыс. тенге и составили 1 435 223 тыс. тенге, в 2007г. увеличились на 452 847 тыс. тенге.

Нематериальные активы показали уменьшение в 2006г. на 4 143 тыс. тенге, в 2007г. - отсутствовали.

Инвестиции в капитал других юридических лиц в 2006г. увеличились на 10 000 тыс. тенге, в 2007г. - отсутствовали.

Прочие активы в 2006г. увеличились на 474610 тыс. тенге, в 2007г. наоборот снизились на 586700 тыс. тенге по отношению к 2005г.

Собственные средства нетто на 2006г. и 2007г. имеют отрицательный знак, что также отрицательно сказывается на ликвидности баланса и платежеспособности банка, т. е. часть иммобилизационных средств созданы за счет заемных средств или за счет обязательств.

Банки должны быть прибыльными хотя бы для того, помимо остальных моментов, чтобы увеличивать свой капитал. И хотя новый капитал может возникнуть из внешних источников, таких как: выпуск акций или вложение капитала держателями акций, большая часть его образуется из прибыли. Прибыль лишь тогда имеет значение для наращивания капитала, когда она сохранена от распределения, в то время как банки, чья прибыль полностью идет на дивиденды, имеют очень мало шансов увеличить свой капитал.

Так же, как и капитал, прибыль может быть измерена количественно, то есть через соотношения. Показатель, чаще всего используемый для оценки прибыльности банка, - прибыль к средней величине активов. Он измеряется процентным отношением прибыли после уплаты налогов к активам, по которым была получена прибыль.

Доходы банка должны оцениваться исходя из уровня (количества) и структуры (качества). Для определения конечного рейтинга должны использоваться оба аспекта.

Количественный аспект оценивается с помощью анализа доходности активов банка относительно группы аналогичных банков или относительно средней. Предварительная оценка, полученная из сравнительного анализа с группой аналогичных банков, затем модифицируется (по мере необходимости), чтобы полностью отразить качество или структуру чистого дохода банка. Этот шаг особенно важен. Никакой рейтинг не может быть присвоен доходам, если не изучена их структура.

Количественный аспект доходов оценивается через анализ доходности банковских активов (определяется делением чистого дохода на среднюю величину общей суммы активов) за три года сравнительно с соответствующей группой банков. Следующие уровни общих сумм активов представляют собой общепринятые по США группы сравнения, которые используются при анализе доходов:

- - менее 50 млн. долл. США - 50 - 100 млн. долл. США - 100-300 млн. долл. США - 300 млн. - 1 млрд. долл. США - 1-5 млрд. долл. США - свыше 5 млрд. долл. США.

Средняя величина доходности за три года устанавливается для каждой из групп и рассчитывается по каждому банку из этой группы.

Это позволяет расположить все исходные показатели, базирующиеся на группах сравнения, исчисленных за три года, в таком порядке, чтобы для каждого банка можно было индивидуально производить необходимые сравнения его доходности. Уровни, которые разделяют полученный список средних на 15 % "высочайшего" уровня доходности, 50 % "высоких", 35 % последующих и на 15 % "низших", используются для установления исходных пропорций.

Эти исходные данные далее используются в качестве стандартов, по которым оценивается доходность каждого отдельного банка за данный год (либо иной срок). Использование данных за три года уменьшает воздействие на стандарты состояния банка краткосрочного эффекта спада в доходах, связанного с динамикой хозяйства, таким образом делая критерий доходов более стабильным и менее подверженным циклическим колебаниям.

На практике аналитик сравнивает величину доходности активов банка за полный год с исходными данными, чтобы выставить банку предварительный рейтинг доходности. Промежуточные доходы также должны использоваться для выставление конечного рейтинга, и, конечно, должно учитываться качество структуры доходов.

Более того, при выставлении окончательного рейтинга нельзя не принимать во внимание такой важный фактор, как тренд доходов. Так как соотношение доходности само по себе не всегда дает полную картину банковский доходов, то количественная оценка должна быть модифицирована, если это нужно, чтобы отразить качество или структуру доходов, необходимо обеспечить определение адекватности трансформеров по отношению по отношению к резервам и определение степени воздействия на чистый доход таких факторов, как операции с ценными бумагами, налоговый эффект, и др. Количественная оценка может повышаться или понижаться, как будет показано ниже, в соответствии с результатом анализа.

Например, факторами, которые влияют на доход и которые могут привести к его завышенной оценке, могут быть неадекватные резервы против потерь по ссудам, значительные налоговые кредиты, нестандартные доходы по ценным бумагам, значительные случайные доходы.

Таким образом, доходы с сомнительным качеством могут быть оценены и по более низкому рейтингу, нежели по присвоенному ранее при предварительной оценке, так как неспособность получить достаточный доход по операциям "узаконивает" дефицит и это должно быть четко отражено в окончательном рейтинге.

В процессе анализа доходности также надо обратить внимание на следующие факторы:

- 1. Доходность активов в сравнении со средним значением и тренд банковской прибыли. 2. Изучение материальных компонентов дохода и затрат - сравнение с группами аналогичных банков, банковскими трендами:

- - операционные затраты/операционные доходы - затраты, не связанные с выплатой процентов/операционные доходы - спрэд между стоимостью и использованием фондов.

- - уровень и тренд убытков по ссудам - сравнение чистых потерь по ссудам со средними и анализ банковского тренда - адекватность переоценочных резервов - сравнение с валовыми ссудами и средними группами сравнения.

- - степень влияния на чистый доход экстраординарных, нерегулярных статей, фондовых сделок и налогового эффекта.

Таблица 3.1. Ориентиры доходности

|

Рейтинг |

Менее 1 млн. долл. |

100-300 млн. долл. |

300-1000 млн. долл. |

1-5 млрд. долл. |

Более 5 млрд. долл. |

|

1 |

1,15 % |

1,05 % |

0,95 % |

0,85 % |

0,75 % |

|

2 |

0,95 % |

0,85 % |

0 ,75 % |

0,65 % |

0,55 % |

|

3 |

0,75 % |

0,65 % |

0,55 % |

0,45 % |

0,35 % |

|

4 |

0,75 % |

0,65 % |

0,55 % |

0,45 % |

0,35 % |

|

5 |

Чистые убытки |

Чистые убытки |

Чистые убытки |

Чистые убытки |

Чистые убытки |

Доходы оцениваются по 5-ступенчатой рейтинговой системе

Рейтинг 1 (сильный). Так оцениваются доходы, достаточные для полного резервирования против потерь и для прироста капитала при должном внимании к качеству активов и росту банка. Иными словами, доходы, имеющие такой рейтинг, отражают доходность активов "высших" 15 % банков. Тем не менее, несколько низшая доходность не противоречит рейтингу 1, если выплаты по дивидендам не настолько высоки, чтобы стать причиной неблагоприятной связи между процентом увеличения доходов и процентом роста банковских активов, принимая во внимание адекватность капитала. В общем рейтинг 1 должен отражать необходимое резервирование против потерь по проблемным ссудам и не должен зависеть от пропорционально высокой степени отсрочек по уплате налогов, доходов по ценным бумагам и других, не являющимися ординарными доходов и расходов. Итак, такие банки характеризуются высоким качеством активов и надежностью операционных результатов.

Рейтинг 2 (удовлетворительный). С подходом, рассмотренным выше, можно подойти к оценке (при выставлении рейтинга) банка, чьи доходы относительно статичны или даже сокращаются. Ему можно выставить удовлетворительный рейтинг, при этом доходность активов должна равняться или быть выше средней по трем годам группы сравнения. Оцениваемые доходы должны полностью обеспечивать создание резервов против убытков и прирост капитала. В целом, любой негативный или снижающийся тренд должен быть кратковременным (проходящим) и не должен вызвать проблем в области доходов. Доходы должны быть высококачественными и отражать удовлетворительные операционные результаты.

Рейтинг 3 (посредственный). Такие доходы недостаточны для создания необходимых резервов против убытков и прироста капитала в соответствии с ростом бака. В целом доходность активов ниже, чем в среднем по группе сравнения, но выше, чем у "низших" 15 % банков в соответствующей группе. Картина доходности такого банка в дальнейшем может быть омрачена статичностью или ухудшающимся состоянием тренда доходов, высоким уровнем ставок по дивидендам, неадекватным капиталом или активами, по качеству ниже удовлетворительных. Такие доходы могут быть ниже качеством и отражать результаты деятельности, сигнализирующие о будущих проблемах.

Рейтинг 4 (предельный). Пока чистый доход положителен, так оцениваются доходы, когда доходность активов падает ниже уровня "низших" 15 % баллов. Общая картина доходов характеризуется непредсказуемыми колебаниями уровня чистого дохода, усилением снижающегося тренда, скачкообразными убытками или существенными колебаниями по сравнению с предыдущим годом. В целом, такие доходы отражают результаты плохой деятельности, полную свою неадекватность для создания достаточных резервов против убытков и прироста капитала. Полагаться здесь можно только на налоговые льготы, поступления от ценных бумаг или другие чрезвычайные меры.

Рейтинг 5 (неудовлетворительный). Отражает уровень доходов, которые настолько неадекватны, что под вопросом оказывается жизнеспособность банка. Обычно, такие доходы отражают лишь чистые убытки, хотя и положительный чистый доход может оцениваться таким рейтингом, если значительные убытки покрываются за счет налоговых льгот поступлениями от ценных бумаг и другими неординарными статьями.

Величина полученных доходов и понесенных расходов отражается в отчете банка о доходах и расхода.

Основными видами доходов являются: проведение банковских операций, вознаграждение, сборы, комиссионные, результаты операций с ценными бумагами и т. д.

Проведем анализ объема и структуры дохода АО "Цеснабанк" с использованием таблицы 8.(Приложение 8)

Проанализировав доходы банка видно, что доходы, связанные с получением вознаграждения увеличились в 2006г. на 781 308 тыс. тенге и на 3 475 423 тыс. тенге в 2007г. по отношению к 2005г. Среди данных доходов наблюдается увеличение доходов по ценным бумагам в 2006 на 366 829 тыс. тенге, в 2007г. - на 579 460 тыс. тенге.

Доходы по выданным банком займам возросли в 2006г. на 670 726 тыс. тенге и на 3 222 936 тыс. тенге в 2007г. Доходы по корреспондентским счетам и размещенным вкладом банка уменьшились на 256 247 тыс. тенге в 2006г. и на 326 973 тыс. тенге в 2007 г.

Доходы, не связанные с получением вознаграждения также возросли в 2006г. на 509 685 тыс. тенге и в 2007 г на 342 621 тыс. тенге.

Доходы в виде комиссионных и сборов увеличились на 132 847 тыс. тенге в 2006г. и на 665 896 тыс. тенге в 2007 г.

Доход по дилинговым операциям вырос в 2006г. на 212 965 тыс. тенге и уменьшились в 2007г. на 110 726 тыс. тенге.

Доход от переоценки снизился на 255 036 тыс. тенге в 2006г. и на 167 885 тыс. тенге в 2007 г.

Доход от прочих операций в 2006г. вырос на 415 860 тыс. тенге и снизился на 47 664 тыс. тенге в 2007 г.

В общем за анализируемый период доход банка вырос в 2006 г. на 1 211 059 тыс. тенге и на 3 145 634 тыс. тенге в 2007 г. что очень положительно влияет на деятельность банка.

Произведем анализ доходов коммерческого банка с расчетом коэффициентов, (Приложение 9):

- 1. коэффициента доходности производительных активов, являющихся разновидностью первого коэффициента, характеризует "отдачу" производительных активов. На 2005г. данный коэффициент составил 0,2, на 2006г. - 0,05; на 2007г. - 0,1. 2. Коэффициенты операционной и не операционной доходности производительных активов являются составными частями коэффициента доходности производительных активов и служат для количественной характеристики состава доходов и "отдачи" работающих активов. 3. Коэффициент операционной доходности производительных активов составил на 2005г. - 0,14 на 2006 - 0,04 на 2007г. - 0,1. 4. Коэффициент не операционной доходности производительных активов составил на 2005г. - 0,06; на 2006г. - 0,01; на 2007г. - 0,01.

Рассмотрим расходы банка и использование (затраты) денежных средств на производственную (банковскую) и непроизводственную (небанковскую) деятельность.

Расходы коммерческого банка можно классифицировать по характеру, форме, способу учета, периоду к которому они относятся, по влиянию на налогооблагаемую базу, способу ограничения. Рассмотрим эту классификацию.

I. По характеру расходы делятся на шесть групп: операционные, расходы по обеспечению хозяйственной деятельности банка, по оплате труда персонала банка, по уплате налогов, отчисления в социальные резервы и прочие. Дадим характеристику каждой группы.

- - к операционным расходам относятся: уплата процентов за привлеченные банком ресурсы на основе депозитных и кредитных операций, комиссия, уплаченная банком за операции с ценными бумагами, с иностранной валютой, по кассовым и расчетным операциям, за инкассацию, прочие операционные расходы (дисконтный расход, переоценка ценных бумаг и счетов в ин. Валюте, операции с драг. металлами и т. д.). Одним словом это все расходы связанные с банковскими операциями. - расходы по обеспечению банковской деятельности банка включают амортизацию основных средств и нематериальных активов, расходы по аренде, ремонту оборудования, канцелярские, содержание автотранспорта, приобретение спецодежды, эксплуатационные расходы по содержанию зданий и т. д. - расходы по оплате труда персонала складываются из заработной платы персонала банка, премий и начислений на заработную плату. - расходы по уплате налогов связаны с налогами на имущество, земельным, владельцами автотранспортных средств и другими налогами в соответствии с законодательством РК. - затраты по формированию резерва - это особая форма затрат связанная с формированием резерва на покрытие возможных потерь по ссудам, под обесценивание ценных бумаг и покрытие возможных убытков по прочим активным операциям, по дебиторской задолженности. - прочие расходы банка включают все, что не относится к пяти предыдущим группам расходов, а именно, расходы на рекламу (в современном мире в некоторых компаниях до 40% всех расходов занимают расходы на рекламу), командировочные и представительские расходы, на подготовку кадров, расходы по аудиторским проверкам, судебные издержки, публикацию отчета и т. д.

II. По форме различают процентные, комиссионные и прочие непроцентные расходы. Рассмотрим эти формы подробнее.

- - процентные расходы включают проценты уплаченные банком за полученные кредиты, остатки средств на счетах до востребования и срочных депозитов физических и юридических лиц, включая банки, процентные платежи по выпущенным векселям, облигациям, депозитным и сберегательным сертификатам. - комиссионные расходы это расходы за операции с ценными бумагами и иностранной валютой, за услуги по инкассации, расчетные (оплата по переводам клиринговым палатам и прочее), за полученные гарантии. - прочие непроцентные расходы имеют форму дисконтного расхода, расходов спекулятивного характера на рынке, штрафы, пени, неустойки, расходы на содержание аппарата управления, хозяйственных расходов

III. По способу учета расходов к балансовому счету 720 открывается множество счетов второго порядка, в основу которых положены несколько признаков, а именно: вид и характер, форма полученных расходов (процентные или не процентные). Кроме того выделяются расходы, полученные филиалами и РКО.

IV. По периоду к которому относятся расходы выделяются расходы текущего периода и расходы будущих периодов. К расходам будущего периода относятся начисленные, но не выплаченные проценты по кредитам и депозитным операциям, по операциям с ценными бумагами, отрицательными ризницами по переоценке активов.

V. По способу ограничения расходы банка делятся на нормируемы и ненормируемые, однако современные коммерческие банки стараются всю расходную часть отразить в бюджет плане, т. е все расходы, которые относятся к основной деятельности банка, и что может возникнуть в результате не основной деятельности банка.

VI. По влиянию на налогооблагаемую базу расходы делятся на три группы:

- 1) расходы, относимы на себестоимость банковских услуг (т. е. учитываемые на расходных счетах) и уменьшающие налогооблагаемую базу банка при расчете налога на прибыль; 2) расходы, учитываемые на расходных счетах, но не уменьшаемые налогооблагаемую базу банка; 3) расходы, прямо относимые на убытки банка и не учитываемые при расчете налогооблагаемой базы банка (кассовые просчеты, ограбления)

Основными видами расходов являются проведение банковских операций, комиссионные, убытки по займам и т. д.

В результате деятельности банку необходимо рассматривать уровень полученных процентных доходов или расходов, иначе - процентную маржу

Процентная маржа - разница между процентным доходом и расходом коммерческого банка, между процентами полученными и уплаченными. Она является основным источником прибыли банка и призвана покрывать налоги, убытки от спекулятивных операций банка, различного рода не доходных операций и банковские риски.

Размер маржи может характеризовать как абсолютной величине в тенге, так и рядом финансовых коэффициентов.

Абсолютная величина моржи может рассчитываться как разница между общей величиной процентного дохода и расхода банка, а так же по процентным доходам по отдельным видам активных операций и процентным расходам, связанным с ресурсами, которые использованы для этих операций.

Имеются различия между отечественными и зарубежными стандартами учета процентных расходов и доходов, которые влияют на размер процентной маржи. Различают два метода учета операций, связанных с отнесением сумм начисленных по привлеченным и размещенным ресурсам - это метод "начисления" и "кассовый".

При "кассовом" методе начисленные проценты относятся на счета доходов только при реальном поступлении средств на корсчета банков (по межбанковским кредитам, депозитам) и наличными в кассу от заемщиков банка.

При методе "начисления" все начисленные в текущем месяце проценты относятся на счета доходов или расходов. Наши казахстанские банки работают по методу "начисления", т. е. все операции по начислению процентов проводятся в текущем месяце, независимо от того погашены они клиентами или нет.

Однако при методе начисления (система наращивания процентов)имеются правила, когда не начисляются проценты по кредитам, у которых просроченная задолженность по кредитам числится более 90 дней, т. е. наращивание процентов по таким кредитам прекращается.

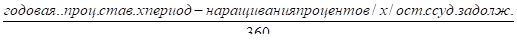

Размер наращенных процентов определяется следующим образом:

(3.1)

Например: Клиенту выдана ссуда 25 мая и в кредитном договоре определена дата погашения процентов 25 числа каждого месяца. В данном конкретном случае клиент будет ежемесячно платить банку проценты по ссуде 25 числа, банк по данному клиенту будет наращивать проценты до конца месяца с 26 по 30-31 число ежемесячно.

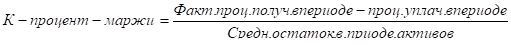

Коэффициент процентной маржи показывает ее фактический и достаточный уровень у данного банка, рассчитывается он следующим образом:

.(3.2)

Анализ объема и структуры расходов проведем за период с 2005г. по 2007 г. (Приложение 10)

Можно сказать, что расходы, связанные с выплатой вознаграждения выросли в 2006г на 603994 тыс. тенге и на 1789216 тыс. тенге в 2007г. В том числе:

- -средства клиентов увеличились на 490686 тыс. тенге и на 1311336 тыс. тенге в 2006г. и в 2007 г. соответственно; -средства кредитных учреждений снизились в 2006 г. на 29822 тыс. тенге и увеличились в 2007 г. на 73876 тыс. тенге; -ценные бумаги выросли на 199396 тыс. тенге в 2006 г. и на 239731 тыс. тенге в 2007 г.; -прочие расходы, связанные с выплатой вознаграждения снизились на 56266 тыс. тенге в 2006 г. и увеличились на 124273 тыс. тенге в 2007 г.

Также наблюдается увеличение расходов, не связанных с выплатой вознаграждения в 2006 г. на 274047 тыс. тенге и на 742295 тыс. тенге в 2007 г. по отношению к 2005 г. В том числе:

- -зарплата и связанные с ней выплаты выросли в 2006г. на 3528 тыс. тенге, а в 2007 г. на 429455 тыс. тенге; -амортизационные отчисления снизились на 203603 тыс. тенге в 2006 гг. и на 162566 тыс. тенге в 2007 г.; -административные и операционные расходы выросли в 2006г на 237742 тыс. тенге и на 782395 тыс. тенге в 2007 г.; -прочие операционные расходы, не связанные с выплатой вознаграждения увеличились в 2006г. на 236390 тыс. тенге, и снизились на 306989 тыс. тенге в 2007 г.

В общем же расходы банка за анализируемый период выросли на 878041 тыс. тенге в 2006г. и в 2007г. на 2531 511 тыс. тенге.

Для более детального анализа расходов рассчитаем коэффициенты (Приложение 11). В результате расчетов было установлено, что коэффициент расходов на 1 тенге активов показывает сумму расходов, приходящуюся на 1 тенге активов банка. Данный коэффициент составил в 2005г-ОДЗ, в 2006г. 0,1; в 2007 г. - 0,08.

Коэффициент расходов на 1 тенге производительных активов, являющийся разновидностью первого коэффициента, показывает, сколько расходов приходится на 1 тенге производительных активов банка.

Он составил на 2005г. - 0,18; на 2006 - 0,04; на 2007 - 0,09.

Коэффициенты операционных и неоперационных расходов на 1 тенге производительных активов являются составляющими частями коэффициента расходов на 1 тенге производительных активов, их сумма соответствует значению этого коэффициента. Они характеризуют величину операционных и неоперационных расходов, приходящуюся на 1 тенге "работающих" активов банка.

Коэффициент операционных расходов на 1 тенге производительных активов на 2005г. составил ОД; на 2006г. - 0,02; на 2007 г. - 0,005.

Коэффициент неоперационных расходов на 1 тенге производительных активов составил на 2005г. - 0,08; на 2006г. - 0,02; на 2007г. - 0,003.

Термин "ликвидность" в буквальном смысле слова означает легкость реализации, продажи, превращения материальных ценностей в денежные средства. Как вода по признаку текучести относится к жидкости, так и активы банка в зависимости от легкости превращения их в денежную форму (в наличные деньги или в средства на счетах банка) определяются как - ликвидные или неликвидные средства. Активы банка по степени их ликвидности модно разделить на три группы:

- 1. Ликвидные средства, находящиеся в немедленной их готовности, или первоклассные ликвидные средства. В их числе - касса, средства на корсчете, первоклассные векселя и государственные ценные бумаги. 2. Ликвидные средства в распоряжении банка, которые могут быть превращены в денежные средства. Речь идет о кредитах и других платежах в пользу банка со сроками исполнения в ближайшие 30 дней, условно реализуемых ценных бумагах, зарегистрированных на бирже (как и участие в других предприятиях и банках), и других ценностях (включая нематериальные активы). 3. Неликвидные активы - это просроченные активы и ненадежные долги, здания и сооружения, принадлежащие банку и относящие к основным фондам.

Ликвидность баланса. Баланс считается ликвидным, если его состояние позволяет за счет быстрой реализации средств по активу покрывать срочные обязательства по пассиву. Возможность быстрого превращения активов банка в денежную форму для выполнения его обязательств предопределяются рядом факторов, среди которых решающим являются соответствие сроков размещения средств срокам привлечения ресурсов.

На ликвидность баланса влияет структура его активов: чем больше доля первоклассных ликвидных средств в общей сумме активов, чем выше ликвидность банка. В международной банковской практике самой ликвидной частью активов считается кассовая наличность, под которой принимаются не только деньги в кассе, но и денежные средства, находящиеся на текущем счету данного кредитного института в национальном банке. Ликвидными статьями в странах рыночной экономики считаются первоклассные краткосрочные коммерческие векселя, которые банк может переучесть в национальном банке, ценные бумаги, гарантированные государством. Менее ликвидными являются банковские инвестиции в долгосрочные ценные бумаги, так как их реализация в долгосрочные ценные бумаги, так как их реализация за короткий срок не всегда возможна. Как трудно ликвидные активы рассматриваются долгосрочные ссуды и вложения в недвижимость.

Кроме того, ликвидность банка зависит от степени риска отдельных активных операций: чем больше доля высоко рисковых активов в балансе банка, тем ниже его ликвидность. Так, в сложившейся практике к надежным активам принято относить наличные денежные средства, а к высоко рисковым - долгосрочные вложения банков.

Итак, банк считается ликвидным, если суммы его денежных средств, которые банк имеет возможность быстро мобилизовать из иных источников, позволяют своевременно выполнять обязательства по пассиву. Необходимо подчеркнуть, что в целях поддержания своей стабильности банк должен иметь определенный ликвидный резерв для выполнения непредвиденных обязательств, появление которых может быть вызвано изменением денежного рынка финансового положения клиента или банка партнера.

Ликвидность баланса банка оценивается при помощи расчета специальных показателей, которые отражают соотношение активов и пассивов, структуру активов. В международной банковской практике чаще всего в этих целях используются коэффициенты ликвидности. Последние представляют собой соотношение различных статей актива баланса кредитного учреждения с определенными статьями пассива или, наоборот, пассивов с активами.

Обычно для оценки ликвидности применяются коэффициенты краткосрочной и среднесрочной ликвидности; они исчисляются как отношение краткосрочных ликвидных активов или среднесрочных активов к соответствующим по срокам пассивам. В ряде стран рыночной экономики банки обязаны поддерживать коэффициенты ликвидности не ниже определенного уровня, называемого нормой ликвидности.

Нормы ликвидности в одних странах устанавливаются органами банковского и валютного контроля, в других - банковским законодательством; их величина определяется с учетом накопленного опыта и конкретных местных условий.

Ликвидность банка лежит в основе его платежеспособностью Платежеспособность трактуется как способность банка в должные сроки и в полной сумме отвечать по своим обязательствам. Однако она зависит не только от ликвидности баланса, но и от ряда других факторов. К их числу относятся: политическая и экономическая ситуация в стране или регионе, состояние денежного рынка, возможность рефинансирования в национальном банке, развитие рынка ценных бумаг, наличие и совершенство залогового и банковского законодательства, обеспеченность собственным капиталом банка, надежность клиентов и банков партнеров, уровень менеджмента в банке, специализация и разнообразие банковских услуг данного кредитного учреждения и других факторов.

Коммерческая деятельность банков в современных условиях затруднена отсутствием оформившегося денежного рынка страны, неподготовленностью клиентов и специалистов к новому содержанию работы кредитных учреждений.

В целях поддержания коммерческими банками ликвидности балансов установили следующие показатели: ограничение обязательств банков (К1), ограничение вкладов граждан (К2), коэффициент текущей ликвидности баланса банка (К3).

Соотношение собственных средств банка и его обязательств (К1) по своему экономическому содержанию означает установление зависимости между величиной принимаемых банком на себя обязательств и суммой его капитала: чем больше величина последних, тем значительнее может быть сумма обязательств.

Соблюдение рассмотренных требований показателей ликвидности банков обеспечивается разными методами и способами, предпринимаемыми как Национальным банком РК.

Недостаточная ликвидность, как правило, означает, что банк не в состоянии воспользоваться преимуществами скидок и возникающими выгодными коммерческими возможностями. На этом уровне недостаток ликвидности означает, что нет свободы выбора, и это ограничивает свободу действий руководства.

Более значительный недостаток ликвидности приводит к тому, что банк не способен оплатить свои текущие долги и обязательства. Это может привести к интенсивной продаже долгосрочных вложений и активов, а в самом худшем случае - к неплатежеспособности и банкротству.

Для собственников банка недостаточная ликвидность может означать уменьшение прибыли, потерю контроля и частичную или полную потерю вложений капитала.

Для кредиторов недостаточная ликвидность может означать задержку в уплате процентов и основной суммы долга или частичную либо полную потерю ссуженных средств. Текущее состояние ликвидности фирмы может повлиять также на ее отношение с клиентами. Вот почему ликвидности придается такое большое значение.

Ликвидность баланса выражается в степени покрытия обязательств активами, срок превращения которых в деньги соответствует сроку погашения обязательств как по общей сумме, так и по срокам наступления. Анализ заключается в сравнении средств по активу сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, объединенными по срокам их погашения и в порядке возрастания сроков.

Ликвидность анализируемого коммерческого банка определяем с помощью коэффициентов:

1. Коэффициент мгновенной ликвидности Кл. мгн., который показывает какую часть своих краткосрочных долговых обязательств предприятия может оплатить не прибегая к ликвидации запасов. Рекомендуемое значение этого коэффициента не менее 0,2. (Приложение 12)

В результате расчетов анализ мгновенной ликвидности баланса банка за отчетный период показал, что банк способен погасить свои долговые обязательства, в связи с тем, что коэффициент мгновенной ликвидности за 2005 год равен 0,39, в 2006 году - 0,24, в 2007 году -0,29 Изменение за 2005-2007гг. показывают, что коэффициент с каждым годом увеличивается.

2. Коэффициент текущей ликвидности Кл. тек. характеризует способность банка выполнять краткосрочные обязательства за счет текущих активов. Рекомендуемое значение этого коэффициента не менее 0,5. (Приложение 13)

В результате расчетов текущей ликвидности по полученным значениям приложения 13 видно, что коэффициент текущей ликвидности высокий. Можно сделать вывод о высокой ликвидности в общем и о высоком показателе финансовой устойчивости. Изменение за отчетный год также показывает увеличение текущей ликвидности банка с каждым годом.

3. Коэффициент долгосрочной ликвидности Кл. долг, характеризует способность банка выполнять долгосрочные обязательства за счет в основном резервов и капитала. Рекомендуемое значение этого коэффициента не выше 1,2. (Приложение 14)

В результате расчетов долгосрочной ликвидности банка установлено с применением приложения 14, что коэффициент долгосрочной ликвидности не превышает допустимого значения 1,2. Это положительно влияет на деятельность банка и означает, что политика управления пассивами банка направлена в правильном направлении, потому как изменения значительно увеличиваются с 0,66 в 2006 году - до 0,96 в 2005 году (составляет 0,3) и в 2007 году составило - 0,05.

4. Коэффициент общей ликвидности баланса Кл. общ., который показывает, какую часть своих краткосрочных долговых обязательств банк может оплатить располагаемыми средствами немедленно или через небольшой промежуток времени. Рекомендуемое значение этого коэффициента не менее 0,2.(Приложение 15)

В результате расчета общей ликвидности установлено, что наибольшим коэффициент общей ликвидности был в 2005 году (0,32), в 2006 году он составил 0,18, это свидетельствует о низкой ликвидности баланса, так как этот коэффициент должен быть не менее 0,2. В общем же анализ общей ликвидности показывает увеличение за отчетный период (2005 - 2007 гг.)

Похожие статьи

-

Основы коммерческой деятельности АО "Цеснабанк" - Анализ деятельности коммерческого банка

Целью любого коммерческого банка является получение прибыли от коммерческой деятельности, которая выражается между доходами и расходами в деятельности...

-

Анализ прибыли в коммерческих банках проводится в следующих направлениях: - оценка достигнутого банком уровня прибыли за отчетный период; -динамический...

-

Если анализ финансового состояния банка заключает в себе широкий спектр анализа активов и пассивов на базе бухгалтерского баланса, то анализ финансовых...

-

Основные источники раскрытия информации - Анализ деятельности коммерческого банка

Развитие аналитической работы в банке рассматривается как основа банковского аудита и менеджмента. Одновременно по мере расширения конкурентной среды на...

-

Анализ использования прибыли - Аспекты управления прибылью коммерческого банка

Анализ финансовых результатов банковской деятельности начинается с анализа доходов и расходов. Анализ доходов и расходов банка дает возможность изучения...

-

Роль и значение пассивов коммерческого банка Пассивы - это обязательства предприятий, состоящие из заемных и привлеченных средств, включая...

-

Организационно-экономическая и финансовая характеристика банка АО "Евразийский банк" зарегистрировано в Национальном Банке Республики Казахстан 26...

-

В начале 80-х гг. коммерческие банки в силу ряда причин (глобализация рынков, усиление конкуренции, технологическая революция в банковском деле и др.)...

-

Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а, следовательно, и оценки эффективности его как...

-

Характеристика оценки достаточности и анализа источников формирования основных ресурсов коммерческих банков, их структура В современной рыночной...

-

Анализ с помощью коэффициентов позволяет установить количественную взаимосвязь между различными статьями или группами статей бухгалтерского баланса. При...

-

Понятие, классификация и структура доходов банка Источниками доходов коммерческого банка являются различные виды бизнеса. К элементам банковского бизнеса...

-

Характеристика деятельности АО "Цеснабанк" - Тенденции ипотечного кредитования в коммерческих банках

Анализ финансово-хозяйственной деятельности АО "Цеснабанк" Акционерный банк "Цеснабанк" образован 17 января 1992 года. Перерегистрирован в Акционерное...

-

АО "Цеснабанк", созданный более 15 лет назад, занял достойное место в казахстанском банковском сообществе. Для страны эти годы стали периодом разительных...

-

Организационно-экономические основы АО "Цеснабанк" ЦеснаБанк является акционерным обществом. Костанайский районный филиал входит в сеть филиалов...

-

Экономический анализ деятельности банка начинается с предварительного этапа, в рамках которого происходит подготовка первичных баз данных к дальнейшей...

-

Анализ показателей деятельности АО "Народный Банк Казахстана" - Анализ банковской деятельности

Активные операции АО "Народный Банк Казахстана" составляют существенную и определяющую часть его операций. Под структурой активов понимается соотношение...

-

Анализ активных операций - Система управления активами коммерческого банка

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его активных операций. Управление...

-

Методы управления активами КБ - Управление активами коммерческого банка

Управление активами заключается в наиболее рациональном размещении собственных и привлеченных средств банка в различные виды активов. При управлении...

-

Характеристика методов продвижения банковского продукта - Анализ маркетинговой деятельности банка

Банковские услуги является одним из важнейших сегментов национальной экономики, обеспечивающим ее функционирование и развитие, а также составляет один из...

-

Состав и структура актива баланса коммерческого банка - Анализ деятельности коммерческого банка

Активные операции банка составляют существенную и определяющую часть его операций. Актив баланса характеризует состав, размещение и целевое использование...

-

Формирование информационной базы для анализа деятельности коммерческого банка Баланс - это соотношение взаимно связанных показателей какой-либо...

-

Понятия банковского продукта (услуги) и их классификация В современной литературе существует множество определений понятия услуга: 1) Услуга - все виды...

-

Методы анализа деятельности коммерческого банка - Анализ деятельности коммерческого банка

Главная особенность построения этапов - их логическая взаимосвязь, которая предполагает движение от начального этапа к конечному, от более простого к...

-

Постоянное изменение внешних условий осуществляет свою деятельность кредитная организация, требует соответствующей реакции со стороны коммерческого...

-

Все доходы банка, полученные в отчетном периоде, формируются в валовой доход. Основными видами банковской деятельности в результате которой банки...

-

Позитивным фактором отечественной банковской системы является достаточно высокий уровень доходов, получаемых казахстанскими банками от своей основной...

-

В процессе анализа ликвидности анализа коммерческого банка ставится задача определения фактической ликвидности, соответствие ее нормативам, выявление...

-

Эффективность функционирования любого предприятия (фирмы) зависит от его способности приносить необходимую прибыль. Оценить эту способность позволяет...

-

Основные направления повышения финансовых результатов деятельности коммерческого банка Для повышения прибыльности проводимых банком операций необходимо...

-

Анализ финансового состояния в коммерческом банке - Элементы банковского менеджмента

Коммерческий банк управление ликвидность В качестве основных приемов оценки уровня прибыльности коммерческого банка можно выделить: 1) структурный анализ...

-

Среди основных направлений анализа активов банка выделяются следующие: - общий анализ динамики и структуры активов банка; - анализ кредитных операций; -...

-

Операции коммерческих банков - Деятельность коммерческих банков

Современные коммерческие банки - банки, непосредственно обслуживающие предприятия и организации, а также население - своих клиентов. Коммерческие банки...

-

Деятельность коммерческих банков - Особенности Банка Латвии и коммерческих банков

Коммерческий банк -- кредитное учреждение, осуществляющее банковские операции для юридических и физических лиц (расчетные, платежные операции,...

-

Анализ финансового состояния ОАО "Альфа-Банк" - Управление активами коммерческого банка

Главным источником средств, с которыми оперирует банк, являются деньги, привлеченные им от предприятий, организаций и населения, -- обязательства банка....

-

Анализ прибыльности банка - Оценка финансового положения коммерческого банка

При анализе банковских доходов определяется удельный вес каждого вида дохода в их общей сумме. Стабильны прирост доходов является результатом...

-

Сущность и функции коммерческого банка Кыргызской Республики Банковская система - это совокупность действующих в стране банков, кредитных учреждений и...

-

Содержание и основная целевая установка финансового анализа - оценка финансового положения и выявление возможности повышения эффективности...

-

Обязательные нормативы ЦБ - Анализ деятельности ОАО "ОТП Банк"

Банк России устанавливает нормативы, которые обязана выполнять каждая кредитная организация в нашей стране. В случае несоблюдения нормативов регулятор...

-

ЗАКЛЮЧЕНИЕ - Анализ результативности коммерческого банка на примере АО "Банк ЦентрКредит"

В данной дипломной работе были определенны такие задачи как: рассмотрение теоретических основ формирования финансовых результатов деятельности...

Методы усовершенствования проведения анализа деятельности коммерческого банка - Анализ деятельности коммерческого банка