Участники рынка автокредитования в России - Принципы автокредитования

Ведущими банками на рынке автокредитования в настоящее время являются следующие (по данным РБК, исследования рынков. 26.07.2012): "Сбербанк", "Росбанк", "МДМ-Банк", "Международный московский банк", "Русский стандарт", "Раффайзенбанк", "Русфинанс Банк", "Уралсиб", Национальный банк "Траст", "Газпромбанк", Импэксбанк".

По результатам работы банков в первом полугодии 2012 года наибольший объем выданных автокредитов показали "Росбанк" и "МДМ-Банк" (занимавший лидирующие положение в 2011 году). Примечательно, что наиболее ощутимый скачок по объему выданных автокредитов был отмечен у Национального Банка "Траст" и банка "Русский Стандарт". В целом по итогам 2012 года лидером по объему автокредитования стал "Росбанк", объем кредитования составил более 1074 млн. долларов США. По числу выданных автокредитов лидировал банк "Русский Стандарт", выдавший свыше 163,5 тыс. заявок.

Одной из наиболее актуальных задач для банков, действующих на российском рынке автокредитования, в настоящее время является выход в регионы. Согласно оценкам экспертов и игроков рынка, сегодня банки удовлетворяют спрос на автокредиты в регионах не более чем на 50%. Во многом именно с этим обстоятельством связано стремление многих столичных банков к выходу и расширению представленности в нестоличных регионах, упор в стратегии развития на расширение сети филиалов и отделений.

Наряду с тенденцией к развитию межрегиональных филиальных сетей банками, действующими на рынке автокредитования в России, на рассматриваемом рынке также набирает силу тенденция к выходу финансовых подразделений западных автоконцернов. В частности, открытие в России собственных банков рассматривают BMW, DaimlerChrysler, Toyota Motor Corporation.

Недавно японский автогигант Toyota объявил о том, что откроет в России собственный банк, который под низкий процент станет кредитовать покупателей автомобилей Toyota и Lexus, а также дилеров этих марок. Известно, что Toyota Bank предложит российским клиентам более привлекательные условия кредитования по сравнению с условиями универсальных розничных банков.

Германо-американский автоконцерн DaimlerChrysler и баварская BMW объявили о намерении создать в России свои финансовые подразделения, которые будут специализироваться на рынке услуг автокредитования. По мнению экспертов, данное событие станет серьезным испытанием на прочность для отечественных банков, работающих в сфере автокредитования.

Финансовые подразделения западных автоконцернов могут предложить российскому потребителю более выгодные условия автокредитования, предлагая кредиты "напрямую", и соответственно имея возможность снижения ставок кредитования по сравнению с российскими банками. Открытие в России собственных банков ведущими западными автоконцернами, очевидно, будет способствовать увеличению конкуренции в сегменте автокредитования, а также формированию более привлекательных клиентских предложений. В данном контексте примечательна мысль, высказываемая некоторыми экспертами рынка относительно того, что российские банки и в будущем сохранят за собой значительную долю рынка автокредитования за счет работы с отечественными производителями автомобилей.

Помимо намерений западных автоконцернов относительно открытия в России собственных финансовых представительств, необходимо отметить, что уже сегодня ведущие европейские производители внедряют на российском рынке автокредитования программы поддержки собственной продукции. В частности, концерном Ford введены ставки 4,9% годовых на покупку в кредит своих автомобилей, для автомобилей Audi действует ставка 5% годовых, субсидируемая самим производителем.

Среди потребителей услуг автокредитования эксперты и представители игроков российского рынка выделяют три основные группы:

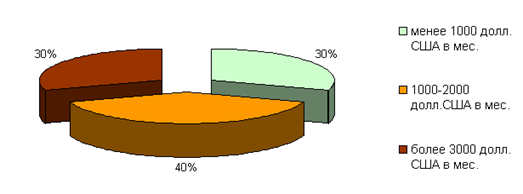

- 1. Потребители со средним месячным доходом 1000-2000 долларов США. Это, как правило, менеджер младшего или среднего звена, работающий в известной международной компании, с семьей, имеющий одного или двух детей. Кредиты для таких заемщиков обычно рассчитаны на два года, стоимость приобретаемого в кредит автомобиля составляет 15-20 тыс. долларов США. Часто представители рассматриваемой группы предпочитают воспользоваться спецпрограммами, позволяющими получить кредит без первоначального взноса. Покупатели этой группы составляют до 30% всех клиентов автокредитования (см. рисунок 1.1). 2. Потребители со средним месячным доходом свыше 3000 долларов США. Типичным представителем этой группы является бизнесмен, имеющий собственное дело в России. Уровень дохода потребителя позволяет профинансировать покупку любого автомобиля стоимостью 20-30 тыс. долларов США. Зачастую у таких заемщиков уже есть автомобиль иностранного производства, который они сдают по системе trade-in и используют вырученные деньги в качестве первоначального взноса. На долю представителей рассматриваемой группы приходится примерно 40% от всех покупок автомобилей в кредит. 3. Потребители со средним месячным доходом менее 1000 долларов США. Это в большинстве случаев автолюбители, не прибегавшие ранее к банковским кредитам. Такие клиенты зачастую незнакомы с банковскими правилами, к тому же не полностью доверяют банкам. На эту категорию приходится до 30% клиентов.

Рисунок 1.1 - Доли основных групп потребителей на российском рынке автокредитования, % от общего числа кредитов

В настоящее время предпочтения потребителей услуг автокредитования все более смещаются в сторону иномарок средней ценовой категории. Если ранее популярностью пользовались кредиты на недорогие иномарки стоимостью 15-20 тыс. долларов США (марки и модели: Hyundai Accent, Mitsubishi Lancer, Toyota Corolla, Suzuki Liana, Ford Focus, Peugeot 206, Nissan Almera и др.), то сегодня спрос плавно смещается в сегмент автомобилей стоимостью 20-40 тыс. долларов США (марки и модели: Mazda 3, Mazda 6, Toyota Avensis, Nissan Primera и др.).

Примечательно, что, наряду с отмеченной тенденцией динамики потребительских предпочтений, основная часть автокредитов по-прежнему берется на приобретение автомобилей эконом-класса. Так, в 2011 году около 50% всех автокредитов было взято на покупку российских машин стоимостью от 5 до 10 тыс. долларов США. На иномарки стоимостью 10-20 тыс. долларов США пришлось чуть менее 20% всех покупаемых в кредит автомобилей. Почти пятая часть кредитов была выдана на покупку более дорогих автомобилей.

В заключение обзора, основываясь на оценках ряда экспертов, представим некоторые основные прогнозы относительно тенденций развития российского рынка автокредитования в ближайшем будущем. Прежде всего, следует ожидать сохранения тенденции роста рынка, поскольку российский парк автомобилей и уровень проникновения автокредитования пока далеки от насыщения. Сегодня в России в среднем на 1000 человек приходится 200 автомобилей, тогда как в странах Европы - 400 автомобилей, в США - 750 автомобилей. Также в пользу развития рынка автокредитования свидетельствуют факты увеличения продаж автомобилей зарубежного производства - в 2012 году число проданных иномарок превысило число проданных отечественных автомобилей, и смещения предпочтений российских автовладельцев в сторону более дорогих иномарок - в 2012 году на автомобили сегмента 10-20 тыс. долларов США пришлось 23% покупок против 18% в 2011 году.

Помимо общего роста рынка автокредитования, одними из основных тенденций ближайшего будущего, вероятно, станут снижение требований к заемщикам и увеличение срока кредитования. Упрощение процедуры выдачи автокредита, дальнейшее расширение ассортимента дополнительных банковских услуг выступят одними из важнейших предпосылок увеличения объемов продаж автокредитов. Смягчение условий по кредитам позволит привлечь на рынок автокредитования более широкие слои населения, в частности, менее обеспеченные слои, которые до сих пор не могли себе позволить покупку автомобиля в кредит.

Также важной тенденцией ближайшего будущего на рынке автокредитования станет активный выход столичных банков в российские регионы.

Одними из основных проблем на российском рынке автокредитования, увеличивающих банковские риски, выступают мошенничество и чрезмерное увлечение некоторых игроков экспресс-кредитованием. Факт мошенничества остается распространенным на российском рынке автокредитов, в настоящее время в среднем 10% заявок на автокредит отклоняются банками по причине мошенничества. Экспресс-кредит представляет на сегодняшний день наиболее рискованный продукт в сфере автокредитования. При этом у некоторых банков в общем объеме кредитов, выданных в 2012 году, доля экспресс-кредитов составила около 60%. По мнению экспертов, при бурном росте банковского сектора в целом и потребительского кредитования в частности разбухание "кармана" экспресс-кредитования в портфелях банков может усилить банковские риски, уже начиная с 2013 года.

Похожие статьи

-

Этапы формирования рынка автокредитования в Российской Федерации - Принципы автокредитования

Исследуя историю развития автокредитования в России можно условно выделить три этапа. Первый этап - до 1998 года - "зачаточное" состояние, это время...

-

Введение - Принципы автокредитования

Автокредитование рынок правовой Автокредитование в России, как вид банковских услуг, возникло сравнительно недавно, но уже успело набрать значительные...

-

Текущее состояние рынка ипотечного кредитования в России - Ипотечное кредитование

В соответствии с данными банка России жилищное кредитование в 2010 году восстанавливалось - было выдано 301 035 займов (в 2,3 раза больше, чем за 2009-й)...

-

Тенденции развития рынка ипотечного кредитования - Рынок ипотечного кредитования в России

В России применяется усечено-открытая модель кредитования. Ипотечные ссуды в России получили свое распространение в 90-ые, однако активно ипотекой начали...

-

Государственная программа субсидирования ипотеки - Рынок ипотечного кредитования в России

В целях увеличения привлекательности ипотеки правительством было принято решение о поддержке рынка, с 13 марта 2015 года была запущена Программа...

-

Концепция валютного регулирования и валютного контроля производна от функций, определенных подпунктами 10-13 Статьи 4 Федерального Закона "О Центральном...

-

Рынок ипотечного кредитования в России - Рынок ипотечного кредитования в России

Залог успешного направления стратегии развития банковского сектора - это эффективное развитие его отраслей, в частности ипотечного кредитования. Данная...

-

Финансовый рынок России в условиях мирового финансового кризиса Финансовый кризис - представляет собой спад стабильности государственной финансовой...

-

Существует довольно ограниченное количество работ, исследующих факторы, влияющие на рынок ипотечного кредитования в России. Стоит отметить, что...

-

Теоретическая база Сущность ипотечного кредитования Согласно определению в работе Горелой, Карминского (2013), ипотечное кредитование это - "ссуда под...

-

Остановимся более подробно на динамике показателей рынка ипотечного кредитования, для того чтобы выявить тенденции, присущие рынку. По последним данным...

-

Понятие и нормативно-правовое регулирование автокредитования Автокредит - это специальная форма потребительского кредита, при которой автомобиль является...

-

Современное состояние рынка факторинга в России - Факторинг

Как показывают события последних лет, рынок факторинга в России продолжает бурно развиваться. За 2006 год он вырос на 80 - 90%. Доля факторинговых сделок...

-

Участники рынка ценных бумаг - это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по...

-

История биржевого дела в России Начало формирования рынка ценных бумаг в России связано с именем Петра I. Рождением российского фондового рынка можно...

-

Ипотечное кредитование является одним из наиболее перспективных направлений деятельности российских банков. В 2014 году Россия переживала резкий подъем...

-

Употребление термина "финансовый рынок" можно увидеть во множественной форме. До настоящего момента она здесь сознательно не использовалась. Между тем,...

-

Факторы, влияющие на доходность взаимных фондов Влияние различных факторов на доходность взаимных фондов - тема, достаточно хорошо освещенная в...

-

После выхода России на Всемирную торговую площадку, поддержание конкурентоспособности является приоритетным направлением отечественной политики уже много...

-

Заключение - Рынок ипотечного кредитования в России

Неоднократное подчеркивание важности роста рынка ипотечного кредитования для всех участников рынка приводит к осознанию необходимости мер по улучшению...

-

Характеристики исследуемой выборки В данном исследовании будет осуществлена оценка рынка ипотечного кредитования в разрезе субъектов Российской...

-

Введение - Рынок ипотечного кредитования в России

В настоящее время уровень развития рынка ипотечного жилищного кредитования (ИЖК) в России, несмотря на то, что становится более развитым, остается ниже...

-

Мотивы к слиянию - Развитие рынка паевых инвестиционных фондов в России

Как было рассмотрено в Главе 1, существуют три основных мотива к слиянию фондов: плохая доходность поглощаемого фонда, низкий приток средств в...

-

Обзор рынка слияний и поглощений России - Анализ эффективности слияний и поглощений

Российский рынок слияний и поглощений начал развиваться в 90-е гг. прошлого века, однако стабильных показателей на текущий момент рынок не показывает....

-

В настоящий момент денежно-кредитная политика Банка России в соответствии с Основными направлениями денежно-кредитной политики на 2015 год и период 2016...

-

Участники рынка ценных бумаг - Долговые ценные бумаги

Фондовый рынок - это механизм, сводящий вместе покупателей и продавцов фондовых ценностей - ценных бумаг. Основой рынка ценных бумаг и, соответственно,...

-

Принципы деятельности коммерческих банков в России - Финансовое планирование

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов. Коммерческий банк может...

-

Выявление факторов, влияющих на привлекательность фонда для инвесторов - очень важный процесс для понимания инвесторов как группы людей и их поведения....

-

Заключение - Развитие рынка паевых инвестиционных фондов в России

В данной работе был проведен анализ факторов, влияющих на доходность и приток средств в российские паевые инвестиционные фонды и направление влияния этих...

-

Система статистических показателей ипотечного кредитования Наибольший интерес при анализе рынка ипотечного кредитования представляют: Объем...

-

Опыт стран Азии: Япония, Гонконг, Китай - Рынок ипотечного кредитования в России

Были рассмотрены модели, которые широко распространены в Европейских странах и Америке. Но также стоит отметить и специфику практики в странах Азии....

-

В данной части будет произведен анализ российского рынка M&;A за период 2001-2014 гг., который позволит выявить специфику и особенности. Затем последует...

-

Зарубежный опыт ипотечного кредитования - Рынок ипотечного кредитования в России

Существуют следующие модели ипотечного кредитования, которые находят свое применение в различных странах мира: 1) Усеченно-открытая модель В условиях...

-

Проблемы рынка и пути их решения - Развитие рынка паевых инвестиционных фондов в России

Основной проблемой российских паевых инвестиционных фондов является недостаток притока долгосрочных средств (Абрамов, и др., 2014). Абрамов и Акшенцева...

-

Органам государственной власти, определяющим внешнеэкономическую, финансовую и денежно-кредитную политики, необходима информация о взаимоотношениях...

-

Описание данных В итоговую выборку вошли 83 открытых паевых инвестиционных фонда, участвовавших в сделках слияния внутри семьи в 2014 и 2015 годах. Всего...

-

Методология анализа - Рынок ипотечного кредитования в России

Ипотека кредитование субсидирование Так как исследуемые данные представляют собой панель, то необходимо использовать специфический инструментарий, а...

-

Регрессионный анализ - Рынок ипотечного кредитования в России

Анализ будет проводиться в два шага. Первый делом будет оценена модель без учета влияния ипотеки с государственной поддержки, после чего исследуемое...

-

Описательные статистики и визуальный анализ данных - Рынок ипотечного кредитования в России

Для лучшего понимания исследуемых данных, необходимо провести визуальный и статистический анализ выборки. В первую очередь нас интересует вопрос...

-

Формирование финансовых рынков в Российской Федерации непосредственно связано со становлением финансовых институтов. Этот процесс осуществлялся и...

Участники рынка автокредитования в России - Принципы автокредитования