Сущность финансового планирования и прогнозирования на предприятии - Совершенствования системы планирования на примере предприятия ООО "Хлебсервис"

Финансовый планирование прогнозирование

В условиях рыночных отношений, когда в полной мере реализуются принципы самостоятельности и ответственности предприятий за результаты своей деятельности, возникает объективная необходимость финансового планирования. Без финансового планирования невозможно добиться успеха на рынке, расширения производственно-хозяйственной деятельности и социального развития коллектива.

Планирование входит в число общих функций управления. Именно в рамках планирования и прогнозирования разрабатываются цели и система мероприятий по их достижению, служащие индикатором успешности работы предприятия в целом с позиции его собственников. В зависимости от уровня планирования эти цели и мероприятии могут иметь различное наполнение, количественное выражение, степень обобщения (детализации).

Необходимость составления планов определяется многими причинами. Основными являются: неопределенность будущего, координирующая роль плана, оптимизация экономических последствий, ограниченность ресурсов.

Финансовое планирование напрямую связано с планированием производственной деятельности предприятия. Практически все финансовые показатели базируются на показателях объема производства, ассортимента продукции (товаров, работ, услуг), себестоимости продукции.

Финансовое планирование способствует выявлению внутренних резервов предприятия, соблюдению режима экономии.

Финансовое планирование - это процесс разработки системы мероприятий по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности финансовой деятельности в предстоящем периоде.

Финансовое планирование и прогнозирование на предприятии заключается в управлении процессами создания, использования, распределения и перераспределения денежных ресурсов. Общая стратегия развития бизнеса должна найти четкое отражение в детализированном планировании финансов, которое помимо формирования определенных целей и методов, позволяет свести к минимуму факторы неопределенности рыночной среды и их отрицательное влияние на функционирование предприятия в целом.

Планирование - это процесс подготовки управленческого решения, основанный на обработке исходной информации и включающий в себя выбор и научную подготовку целей, определение средств и путей их достижения посредством сравнительной оценки альтернативных вариантов и принятия наиболее приемлемого из них. Это наиболее длительная и потому наиболее сложная форма стратегического управления. Оно требует серьезных усилий для получения результата, многократно перекрывающего понесенные на его внедрение затраты. И, наоборот, при отсутствии планирования возможны ошибочные управленческие решения.

Финансовое планирование как функция управления охватывает весь комплекс мероприятий по выработке и реализации плановых заданий.

Задачи финансового планирования:

- - Проверка согласованности поставленных целей и их осуществимости; - Обеспечение взаимодействия различных подразделений предприятия; - Анализ различных сценариев развития предприятия и, соответственно, объемов инвестиций и способов их финансирования; - Определение программы мероприятий и поведения в случае наступления неблагоприятных событий; - Контроль за финансовым состоянием предприятия.

Цели финансового планирования предприятия зависят от выбранных критериев принятия финансовых решений:

- - Максимизация продаж; - Максимизация прибыли; - Максимизация собственности владельцев компании.

Финансовое планирование основывается на следующих принципах:

- - Принцип соответствия состоит в том, что финансирование текущих активов следует планировать преимущественно за счет краткосрочных источников. Так, если предприятие планирует закупку сырья и материалов, не следует прибегать для финансирования этой сделки к эмиссии облигаций. Необходимо воспользоваться краткосрочной банковской ссудой или коммерческим кредитом поставщика. В то же время для проведения модернизации основных средств следует привлекать долгосрочные источники финансирования; - Принцип постоянной потребности в собственных оборотных средствах сводится к тому, что в планируемом балансе предприятия сумма оборотных средств должна превышать сумму краткосрочных задолженностей, т. е. нельзя планировать "слабо ликвидный" баланс. Определенная часть оборотных средств предприятия должна финансироваться из долгосрочных источников (долгосрочных кредитов и собственного капитала). В этом случае предприятие имеет меньший риск испытать дефицит оборотных средств; - Принцип избытка денежных средств предполагает в процессе планирования иметь некоторый запас денежных средств для обеспечения надежной платежной дисциплины в случае, когда какой-либо из плательщиков просрочит по сравнению с планом свой платеж. Когда сумма денежных средств предприятия становится чрезмерно большой (выше некоторого порогового значения), предприятие может прибегнуть к покупке высоколиквидных ценных бумаг; - Принцип рентабельности капиталовложений -- для капиталовложений необходимо выбрать недорогие способы финансирования (финансовый лизинг, инвестиционный кредит). Заемный капитал выгодно привлекать лишь в том случае, если он повышает рентабельность собственного капитала. В данном случае обеспечивается положительное действие эффекта финансового рычага; - Принцип сбалансированности рисков -- особенно рисковые долгосрочные инвестиции целесообразно финансировать за счет собственных средств; - Принцип приспособления к потребностям рынка -- для предприятия важно учитывать конъюнктуру рынка и свою зависимость от предоставления кредитов; - Принцип предельной рентабельности -- целесообразно выбирать те капиталовложения, которые обеспечивают максимальную (предельную) рентабельность.

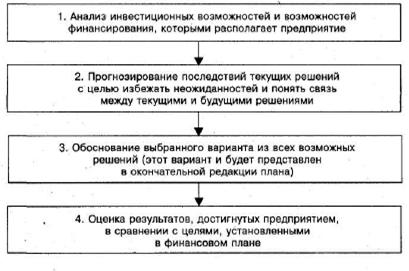

Выделяют четыре этапа планирования (см. рис. 1)

Рисунок 1 Этапы планирования

Четырехэтапный процесс планирования предполагает принятие решений и осуществление мероприятий, которые на каждой стадии планирования влияют на будущее предприятия. Поскольку никто не в состоянии точно предвидеть будущее, планирование должно быть непрерывным. Необходимо постоянно учитывать на каждом этапе финансового планирования вновь поступающую информацию.

Традиционно финансовые планы классифицируются по срокам действия. Выделяют пять стадий планирования:

- - Стратегическое; - Перспективное; - Бизнес-планирование (оно объединяет перспективное и текущее планирование); - Текущее (бюджетирование); - Оперативное финансовое планирование.

Основой формирования финансовых планов являются долгосрочные цели, определяемые руководством коммерческой организации в ходе стратегического планирования. Долгосрочные цели финансовой деятельности и выбор наиболее эффективных способов их достижения происходит в ходе выработки финансовой стратегии. Учитывая стратегические цели, стоящие перед фирмой, плановые данные по видам продукции, оценивая возможный объем реализуемой продукции, служба финансового менеджера разрабатывает годовые планы в целом по организации и по отдельным структурным подразделениям. Уточнение и корректировка планов происходит в процессе оперативного финансового планирования. Все планы обязательно должны быть сопряжены во временном аспекте.

Стратегический план подразумевает формулирование цели, задач, масштабов и сферы деятельности компании. Производительные планы составляются на основе стратегического плана и предусматривают определение производственной, маркетинговой, научно исследовательской и инвестиционной политики. В зависимости от сложности организационно-управленческой структуры компании и горизонта планирования таких планов может быть несколько. В нашей стране в условиях нестабильной экономики стратегические планы разрабатываются, как правило, на три-пять лет.

Перспективное финансовое планирование в современных условиях охватывает период времени от одного года до трех лет. В процессе перспективного финансового планирования установки, сделанные в стратегическом планировании, получают экономическое обоснование.

Бизнес-планирование объединяет перспективное и текущее планирование. Бизнес-план -- это документ, представляющий собой результат исследования основных сторон деятельности предприятия и позволяющий его руководству определить целесообразность дальнейшего развития бизнеса.

Текущее финансовое планирование (бюджетирование). Текущий (годовой) бюджет предприятия как часть бизнес-плана составляют на основе показателей долгосрочного плана. Цель бюджетирования -- максимизация конечных финансовых результатов при заданных ресурсах и организации работ. В бюджетировании применяют более точные, по сравнению с перспективным финансовым планированием, методы расчетов. Бюджеты -- наиболее полные и детальные, при этом они должны быть соотнесены с конкретными действиями и мероприятиями. В бюджетах определяют конкретные цифровые показатели финансово-хозяйственной деятельности предприятия, последовательности и сроки совершения операций на бюджетный период (как правило, год). Основные бюджеты -- прогноз баланса, бюджет доходов и расходов, бюджет движения денежных средств.

Оперативное финансовое планирование. Детальные оперативные финансовые планы необходимы как для реализации стратегических и тактических решений, так и для обеспечения стабильной работы всех служб предприятия.

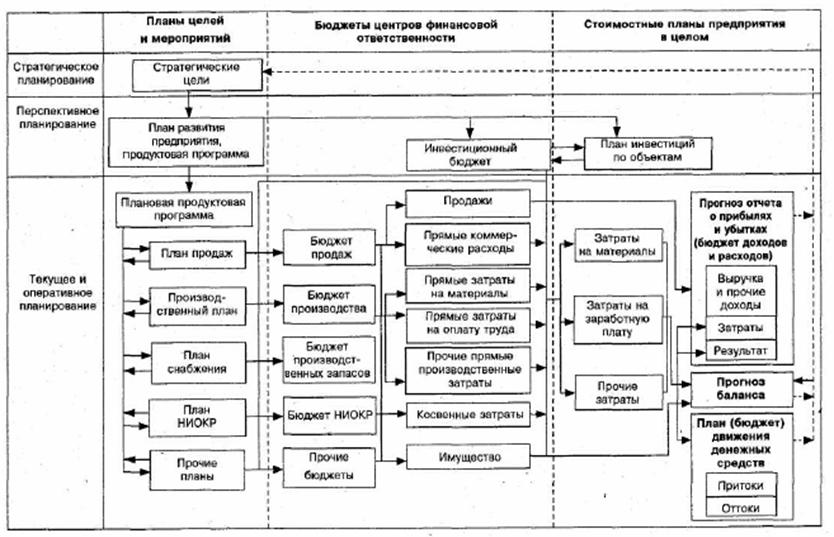

Все системы финансового планирования находятся во взаимосвязи и реализуются в определенной последовательности (см. рис. 2).

Таким образом, система финансового планирования служит не столько для создания формально зафиксированного плана, сколько для взаимоувязки, согласования между собой целей коммерческой организации, возможностей, открывающихся перед ней на рынке и имеющихся в ее распоряжении ресурсов.

Сложившаяся в настоящее время система планирования имеет ряд недостатков. Процесс планирования на предприятии в современных условиях является очень трудоемким и мало предсказуемым. В условиях нестабильности российской экономики невозможно достоверно проводить сценарный анализ и анализ финансовой устойчивости предприятия в меняющихся условиях хозяйствования. Процесс планирования затянут во времени, что делает его не пригодным для принятия оперативных управленческих решений. Финансовые, бухгалтерские и плановые службы действуют раздельно, что не позволяет создать единый механизм управления финансовыми ресурсами и денежными потоками предприятия.

Основой финансового планирования на предприятии является составление финансовых прогнозов. Прогнозирование представляет собой определение на длительную перспективу изменений финансового состояния объекта в целом и его частей. Прогнозирование сосредоточено на наиболее вероятных событиях и результатах и в отличие от планирования не ставит задачу осуществить непосредственно на практике разработанные прогнозы. Состав показателей прогноза может значительно отличаться.

В широком смысле слова финансовое прогнозирование заключается в изучении возможного финансового положения предприятия в будущем, разработке основных направлений стратегии в области финансов для обеспечения необходимой устойчивости предприятия при финансировании определенных расходов. Такой прогноз имеет значение, прежде всего для самого предприятия, поскольку постоянными задачами при продолжающейся деятельности остается привлечение капитала и предупреждение банкротства.

Рисунок 2 Система финансового планирования на предприятии

В условиях цивилизованного рынка конкуренция побуждает увеличивать объем продаж, снижать издержки, обеспечивать качество продукции, диверсифицировать производственную деятельность, что требует постоянного притока капитала и финансовой устойчивости.

Наряду с этим понятие прогноза употребляется применительно к расчетам, необходимым для составления финансовых планов, например, прогноз объема реализации продукции, прогноз величины затрат. Это придает расчетам определенную гибкость, позволяет вносить коррективы в зависимости от изменившихся обстоятельств.

Прогноз перспектив финансового состояния предприятия имеет значение и для внешних пользователей экономической информации. В их число входят банки, которые в процессе кредитования обеспечивают финансовыми ресурсами предприятие - ссудозаемщика, заинтересованы в своевременном погашении кредита, имеют доступ к текущей финансовой отчетности клиентов и возможности для анализа и прогнозирования.

Финансовое прогнозирование создает основу для годового и перспективного финансового планирования.

Прогнозирование - это предсказание, поскольку имеет дело с получением информации о будущем. Прогноз - это результат процесса прогнозирования, выраженный в словесной, математической, графической или другой форме суждения о возможном состоянии объекта (в частности, фирмы) и его среды в будущий период времени.

Основное отличие прогноза от плана состоит в том, что прогнозируются те показатели, которыми компания не может управлять в полной мере - объем продаж, риски или действия конкурентов. Планироваться может то, что полностью находится в сфере влияния, например, расходы. Основная цель прогнозирования состоит в том, чтобы получить возможность оценивать работу компании как "удачную" или "неудачную" не по тем показателям (прибылям, рынкам, дивидендам), которые есть, а по тем, которые потенциально могли быть. . Финансовые планы должны быть составлены при как можно более точном прогнозе определяющих факторов.

Выделяют различные признаки классификации и видов прогнозов (см. табл. 1).

Таблица 1

Классификация и виды прогнозов

|

Признаки классификации прогнозов |

Виды прогнозов |

|

Временной охват (горизонт прогнозирования) |

Краткосрочные, среднесрочные, долгосрочные |

|

Типы прогнозирования |

Поисковые, нормативные, основанные на творческом видении |

|

Степень вероятности будущих событий |

Вариантные, инвариантные |

|

Способ представления результатов прогноза |

Точечные, интервальные |

Для конкретных прогнозов могут применяться и другие признаки их классификации. Например, для прогноза рыночной конъюнктуры важно выделить такой признак, как охват объектов исследования - в зависимости от него прогноз может быть глобальным, региональным, локальным (системным).

В зависимости от горизонта прогнозирования прогноз может разрабатываться на очень короткий период времени - до месяца, например недельные и месячные прогнозы объемов продаж, движения наличности, на год, а также на два-три года (среднесрочный прогноз), на пять и более лет (долгосрочный прогноз).

Финансовое прогнозирование, как и финансовое планирование, основывается на финансовом анализе. В отличие от финансового планирования прогноз базируется не только на достоверных данных, а и на определенных предположениях. Во время прогнозирования изучаются факторы, которые повлияли на хозяйственную деятельность предприятия и которые будут влиять в будущем.

Основными задачами финансового прогнозирования являются:

- - Изучение прогнозной документации для определения дополнительного финансирования, которое будет необходимое предприятию в будущем для ожидаемого увеличения производства; - Определение ожидаемого роста объема финансовых ресурсов в прогнозном периоде; - Определение направлений наиболее эффективного использования финансовых ресурсов;

Выявление возможных источников формирования финансовых ресурсов.

Прогнозные финансовые отчеты отражают предполагаемые финансовые результаты следования конкретным программам действий. Имея на руках финансовые результаты конкретных решений, менеджеры могут более оперативно и эффективно распределять ресурсы. Обычно прогнозные финансовые отчеты включают:

- - Прогнозный отчет о прибылях и убытках; - Прогнозный баланс; - Прогнозный отчет о движении денежных средств.

Поскольку финансовое прогнозирование - это предположение, то изучается несколько альтернативных предположений и на их основании делается прогноз. В связи с этим финансовое прогнозирование дает возможность сравнивать разнообразные варианты развития предприятия и избирать оптимальные пути достижения высокой эффективности хозяйствования.

Похожие статьи

-

Заключение - Совершенствования системы планирования на примере предприятия ООО "Хлебсервис"

Жизнедеятельность фирмы невозможна без планирования, "слепое" стремление к получению прибыли приведет к быстрому краху. При создании любого предприятия...

-

Важным принципом организации финансов предприятий является сочетание финансового планирования и коммерческого расчета. Финансовый план - основной...

-

В практике финансового планирования применяют следующие методы: экономического анализа, коэффициентный, нормативный, балансовый, дисконтированных...

-

Произошедшие в последние годы структурные, имущественные и правовые изменения в отечественной промышленности неизбежно вызывают необходимость...

-

Целью данной главы является разработка механизма совершенствования организации финансового планирования на предприятии с учетом взаимосвязи с другими...

-

Введение - Совершенствования системы планирования на примере предприятия ООО "Хлебсервис"

В условиях рыночной экономики повышается значимость и актуальность финансового планирования и прогнозирования. Очевидно, что от должной организации...

-

Планирование является важнейшей функцией управления, связанной с предвидением целей фирмы, результатов ее деятельности, путей и ресурсов, необходимых для...

-

Обществом с ограниченной ответственностью (далее - общество) признается учрежденное одним или несколькими лицами хозяйственное общество, уставный капитал...

-

Автоматизация имеет большое значение для процесса финансового планирования. Управляющим и экономистам компаний, формирующим финансовые планы и отвечающим...

-

Проблемы финансового планирования ООО "Бриз ПП" можно условно разделить на две группы: 1. Проблемы эффективности и точности. 2. Организационные проблемы,...

-

Понятие и сущность финансового прогнозирования и планирования Достаточно подробно рассмотрены, сущность финансового планирования прогнозирования и...

-

Необходимость и содержание финансового планирования и бюджетирования В условиях перехода от административной к рыночной экономике процесс планирования...

-

Финансовый анализ является прерогативой высшего звена управленческих структур предприятия, способных влиять на формирование финансовых ресурсов и на...

-

Для постановки бюджетирования необходимо создать проектную группу, которая бы состояла из сотрудников Планово-Экономического управления. Проектная группа...

-

Цели, задачи и функции финансового планирования Финансовый план предприятия - это документ, в котором отражаютсяпоступившие и израсходованные денежные...

-

Основу системы финансов России, как было отмечено ранее, составляют финансы организаций (предприятий), поскольку именно здесь формируется преобладающая...

-

Механизм разработки бюджета АО "БТА Банк" Финансовый план является неотъемлемой частью бизнес планирования предприятия. Он призван обобщить материалы,...

-

Стратегия финансового планирования - Финансовое планирование на предприятии на примере ООО "ЛУКОЙЛ"

Финансирование фирмы - основополагающий элемент для достижения успеха в деле. Каждая фирма должна планироваться с четким и ясным пониманием того, какие...

-

Процесс финансового планирования - Финансовое планирование на предприятии на примере ООО "ЛУКОЙЛ"

Процесс финансового планирования Процесс начинается с анализа сложившегося на последнюю отчетную дату финансового состояния предприятия. Основное...

-

Для более точного формирования БДДС на краткосрочный период следует разработать методику формирования бюджета на основе утвержденных заявок и договоров....

-

Инструменты финансового менеджмента - Совершенствование финансового менеджмента на предприятии

Методы финансового управления многообразны. Основными из них являются: прогнозирование, планирование, налогообложение, страхование, самофинансирование,...

-

В условиях рыночной экономики и обостренной конкуренции в гостиничном бизнесе важное значение приобретает планирование финансовых результатов...

-

Введение - Финансовое планирование на предприятии на примере ООО "ЛУКОЙЛ"

В данный период времени, в сложившихся условиях рыночной экономики эффективность производственной и финансовой деятельности выражается с помощью...

-

В течение последних лет наблюдается существенный рост промышленного производства, роста экономики в целом и подъема его на определенный уровень,...

-

ЗАКЛЮЧЕНИЕ - Финансовое планирование и бюджетирование на предприятиях Республики Казахстан

Жизнедеятельность фирмы невозможна без планирования, "слепое" стремление к получению прибыли приведет к быстрому краху. При создание любого предприятия...

-

Понятие и значение роли финансового менеджмента на предприятии "Финансовый менеджмент - это наука о критериях принятия важнейших финансовых решений"...

-

Управление финансовыми результатами предприятия - это действия управления кредитно-денежными отношениями компании, которые осуществляются в определенном...

-

В условиях значительной самостоятельности хозяйствующих субъектов в осуществлении своей производственно-финансовой деятельности особую важность...

-

Для анализа финансового состояния ООО "Хлебсервис" будем использовать данные из финансовой отчетности: 1) отчет о прибылях и убытках (приложение 1); 2)...

-

Для изучения практики финансового планирования было выбрано предприятие -- ООО "Бриз ПП",-- основными видами деятельности которого являются изготовление...

-

Сущность, значение и задачи финансового анализа гостиничного предприятия В современных условиях главная цель любого предприятия - получение максимальной...

-

Выводы и предложения, Выводы - Финансовое планирование на предприятии на примере ООО "ЛУКОЙЛ"

Выводы В результате проведения анализа финансовых итогов деятельности организации по новейшим методикам, взятым из специализированных литературных...

-

Разработка мероприятий финансового контроля Финансовая неустойчивость - это подтвержденная документально неспособность предприятия платить по своим...

-

Рассмотренная в разделе 3.1 модель определения возможности банкротства применима, прежде всего, для крупных компаний, которых не так уж много в...

-

Понятие, сущность и виды прибыли Прибыль рентабельность предприятие услуга Экономический потенциал, которым располагает предприятие, используется им для...

-

Основные методы финансового анализа, их связь с бюджетом Впервые интерес к финансовому анализу возник в России в 1994 году, когда с одной стороны, стал...

-

Понятие и сущность финансов При определении экономической сущности финансов логично выяснение таких важных вопросов, как период появления финансов,...

-

Для успешной постановки бюджетирования необходимо учитывать ряд моментов. Во-первых, следует помнить, что бюджетирование является частью системы...

-

Заключение - Совершенствование финансового менеджмента на предприятии

Финансовое состояние предприятия представляет собой отражение финансовой устойчивости предприятия на определенный момент и обеспеченности его финансовыми...

-

С переходом к рыночной экономике возрастает роль финансовых служб в изыскании финансовых источников развития предприятия. Поиск эффективных направлений...

Сущность финансового планирования и прогнозирования на предприятии - Совершенствования системы планирования на примере предприятия ООО "Хлебсервис"