Тарифная политика страховщиков: принципы и особенности построения тарифов - Тарифная политика в страховании

Страховой рынок охватывает сферу индивидуального (частного) страхования представляет собой совокупность экономических отношений между субъектами страхового дела и их клиентами по поводу купли-продажи страхового товара. Специфическим товаром страхового рынка является страховая защита - услуга.

Как атрибут услуги цена занимает особое положение в маркетинге и ведущее место в его комплексе. Это единственный элемент комплекса маркетинга, который способствует накоплению денежно-финансовых ресурсов (а, следовательно, и всех иных). Вся иная деятельность в рамках маркетинга, включая исследование рынка, рекламу, перемещение товаров, является затратной и осуществляется с расчетом на получение прибыли от вложенных средств.

Цена страховой услуги, как и всякая рыночная цена, колеблется под влиянием спроса и предложения. Ее нижняя граница равна сумме выплат страхового возмещения по договорам и издержек страховой компании. При таком уровне цены страховщик не получит никакой прибыли. Верхняя граница цены страховой услуги определяется размером спроса на нее. Если спрос высокий, то растут цены на страховые услуги, вследствие чего страховой бизнес становится очень прибыльным и появляется множество страховых фирм - конкурентов; в результате конкурентной борьбы страховые тарифы выравниваются. Цена страховой услуги определяется также некоторыми внутрифирменными факторами: финансовым состоянием страховой компании, управленческими расходами, доходами, которые страховщик получает от инвестиций временно свободных средств и т. д.

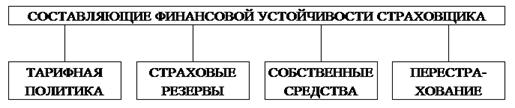

Составляющими финансовой устойчивости страховщика являются: экономически обоснованная тарифная политика, страховые резервы, достаточные по объему для выполнения обязательств по договорам страхования, собственные средства и перестрахование.

В связи с тем, что роль страховых тарифов в деятельности любой страховой организации исключительно велика, страховщики разрабатывают и проводят определенную тарифную политику.

Тарифная политика - целенаправленная деятельность страховщика по установлению, уточнению, упорядочению и дифференциации страховых тарифов в интересах страхователей и безубыточного развития страхования.

Используется и другое определение: комплекс организационных и экономических мероприятий, направленных на разработку, применение, уточнение базовых тарифных ставок, повышающих и понижающих коэффициентов по видам страхования, которые обеспечивают приемлемость тарифов для страхователей и прибыльность страховых операций для страховщиков. страхование тариф политический ставка

Тарифная политика страховщика включает в себя комплекс организационных, информационно-аналитических, экономических и других мероприятий, направленных на разработку, применение, уточнение базовых тарифных ставок, повышающих и понижающих их уровень коэффициентов по видам (предметам) страхования, которые обеспечивают приемлемость, привлекательность тарифов для страхователей и прибыльность страховых операций страховщика.

В качестве основных Принципов тарифной политики страховой организации выделяют следующие:

I. Эквивалентность экономических отношений между страховщиком и страхователями за тарифный период(минимальный - 1 год, рекомендуемый - 5-10 лет.).

Это означает, что страховые тарифы должны рассчитываться исходя из условия равенства полученной за тарифный период нетто-премии и общей вероятной суммы страховых выплат в связи со страховыми случаями по тому или иному виду страхования. Если фактически окажется, что за тарифный период суммарная величина нетто-премии превысила совокупную сумму страховых выплат за этот же период, то это свидетельствует о завышении страхового тарифа и ущемлении интересов страхователей; в результате такой политики снижается конкурентоспособность тарифов. Превышение общей суммы страховых выплат за тарифный период над суммарной величиной полученной нетто-премии, наоборот, несет убытки страховщику.

II. Доступность страховых тарифов для широкого круга страхователей.

Чрезмерно высокие тарифные ставки становятся тормозом на пути развития страхования. Поэтому задача страховщика заключается в определении такого уровня тарифа, который был бы в финансовом отношении доступен максимально возможному количеству страхователей. Доступность тарифных ставок находится в прямой зависимости от числа страхователей и количества застрахованных объектов. Чем больше круг застрахованных лиц и объектов охватывает страхование, тем меньшая доля в раскладке ущерба приходится на каждого, тем доступнее становятся страховые тарифы. При доступных страховых тарифах существенно возрастает эффективность страхования как метода страховой защиты общественного производства.

III. Стабильность размеров страховых тарифов на протяжении длительного времени.

Соблюдение этого принципа позволяет страховщику формировать и сохранять широкий круг страхователей, обеспечивать стабильность в планировании, организации работы штатного и нештатного персонала, сборе страховой премии, а также поддерживать на требуемом уровне финансовую устойчивость и платежеспособность. Неизменные размеры страховых тарифов не только удобны для страхователей в их плановых, финансовых расчетах, но и выгодны им экономически, так как обеспечивают страховую защиту их имущественных интересов без увеличения затрат на нее в течение определенного периода. Поэтому даже при уменьшении убыточности страховой суммы по виду страхования страховщики предпочитают не снижать уровень страхового тарифа, а при его неизменности увеличивают объем страховой ответственности. Увеличение же страхового тарифа считается оправданным лишь при устойчивом изменении обстоятельств, увеличивающих риск наступления страхового случая, а также при фактическом возрастании убыточности, страховой суммы по объективным причинам. Но даже в этой ситуации страховщики, прежде всего, определяют доступность и возможность осуществления предупредительных мероприятий за счет средств соответствующего фонда с целью уменьшения рисков наступления страховых случаев и убытков от них, а также изыскивают внутренние резервы снижения расходов на ведение дела и доли нагрузки в страховом тарифе.

IV. Обеспечение гибкости в установлении конкретных размеров страховых тарифов.

Учет особенностей предметов (объектов) определенного вида страхования и обстоятельств проявления характерных для них рисков осуществляется страховщиками при установлении страховых тарифов двумя способами. Во-первых, страховые тарифы по виду (подвиду) страхования устанавливаются, как правило, дифференцированными в зависимости от ряда основных факторов, влияющих на вероятность наступления страховых случаев, и в границах минимального и максимального их значений для рисковых видов страхования (верхняя граница тарифной ставки определяет предельный приемлемый ее уровень для страхователя, а нижняя граница - для страховщика). Во-вторых, к дифференцированным (базовым) тарифным ставкам устанавливаются повышающие и/или понижающие их коэффициенты.

V. Расширение объема страховой ответственности, если это позволяют действующие тарифные ставки.

Соблюдение данного принципа является приоритетным в деятельности страховщика, поскольку, чем шире объем страховой ответственности, тем больше страхование соответствует потребностям страхователей. Расширение объема страховой ответственности обеспечивается снижением показателей убыточности страховой суммы.

VI. Обеспечение самоокупаемости и рентабельности страховых операций.

Этот финансовый принцип в полной мере относится к деятельности страховщика, который производит выплаты страхового возмещения и страховых сумм, а также другие расходы за счет поступивших страховых платежей. Поэтому страховые тарифы должны строиться таким образом, чтобы поступление страховых платежей постоянно покрывало расходы страховщика и даже обеспечивало некоторое превышение доходов над расходами (прибыль страховщика). Превышение может в плановом порядке закладываться в нагрузку к тарифной ставке, поскольку в нетто-ставке, обеспечивающей замкнутую раскладку ущерба, нет места для прибыли. Однако, если фактическая убыточность страховой суммы в благоприятном году окажется ниже действующей нетто-ставки, то образовавшаяся экономия может быть распределена по двум направлениям: первое направление - в запасной фонд страховщика, а второе - на пополнение его прибыли.

Таким образом, тарифная политика - исключительно важный инструмент страховой фирмы, однако его использование сопряжено с риском, поскольку при неумелом обращении с ним могут быть получены самые непредсказуемые и отрицательные по своим экономическим последствиям результаты. И уж совершенно недопустимо для фирмы отсутствие тарифной политики как таковой.

Страховые резервы как составляющая финансовой устойчивости страховщика представляют собой его обязательства и не являются собственными. Страховые резервы формируются из страховых премий, уплачиваемых страхователями, при этом величина страховых премий должна обеспечивать не только формирование страховых резервов, но и возможности страховщика урегулировать все страховые случаи, покрыть издержки на ведение дела и получить прибыль, что находит отражение в структуре страхового тарифа.

Страховые тарифы

Страховой тариф - ставка страховой премии с единицы страховой суммы, исчисляемая в долях или процентах от ее величины.

Стоимость страховой услуги выражается в размере страхового взноса (премии), который страхователь уплачивает Страховщику. По своей сути страховая премия представляет собой цену на услуги страховщика, которые он предоставляет клиенту, в случае если произойдет страховое событие. В основе расчетов страховой премии лежит тарифная ставка (страховой тариф). В ст. 11 закона "Об организации страхового дела в Российской Федерации" дано следующее определение тарифа -- "страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования".

Величина премии должна быть достаточна, чтобы:

- § покрыть ожидаемые претензии в течение страхового периода; § создать страховые резервы; § покрыть издержки страховой компании на ведение дел; § обеспечить определенный размер прибыли.

Верхняя граница цены страховой услуги определяется двумя факторами: размерами спроса на нее и величиной банковского процента по вкладам.

Помимо этого на размер премии влияют такие факторы как: величина и структура страхового портфеля (совокупное количество рисков, взятых на страхование), управленческие расходы (доходы, полученные от вложения временно свободных средств).

При разработке страховых тарифов обязательно учитываются след моменты:

- 1. страховой тариф должен соответствовать уровню платежеспособности возможно более широкого круга потенциальных страхователей и обеспечивать формирование страховой компанией всех необходимых фондов и резервов, а также давать страховщику возможность получить прибыль; 2. страховой тариф должен учитывать динамику ставок по банковским депозитам и кредитам; 3. страховой тариф должен быть стабилен в течение длительного времени; 4. страховой тариф должен быть гибким при определении конкретного размера страхового взноса.

Если тариф по обязательным видам страхования устанавливается централизованно в законодательном порядке, то тарифная ставка по добровольному страхованию исчисляется страховщиком самостоятельно и оказывает значительное влияние на финансовую устойчивость страховых операций.

Брутто-ставка (брутто-тариф) - структура полного тарифа которая отражает экономический механизм страхования. Брутто-ставка зависит от величины страховой суммы, степени риска и периода, за который делается этот страховой взнос.

Рис. Структура страхового тарифа

Тариф-нетто (нетто-ставка) -- часть страхового тарифа, которая направлена на формирование страховых резервов для последующих выплат по договорам страхования. Это основная часть страхового тарифа. Она необходима для того, чтобы вовремя и сполна рассчитаться с клиентом, то есть возместить его потери после наступления страхового случая.

В состав нетто-ставки включены рисковая ставка и рисковая надбавка. За счет рисковой ставки, которая является основой тарифа, производится формирование страховых резервов, из которых осуществляются страховые выплаты. Рисковая надбавка образует запасной фонд на случай, если фактическое количество страховых случаев превысит расчетное. Если полис включает в себя несколько различных страховых случаев, то нетто-ставка исчисляется отдельно по каждому риску.

Чистая нетто-ставка обеспечивает финансирование страховых выплат при наступлении страховых случаев, рисковая надбавка вводится для выполнения обязательств страховщика в случае отклонения показателей от тех, которые были заложены в расчет страхового тарифа. Страховые тарифы рассчитываются в соответствии с методиками, рекомендованными страховым организациям. Расчет страховых тарифов основывается на показателях страховой статистики, таких как частота страховых случаев, средняя страховая сумма на один договор, средняя величина страхового возмещения на один случай, убыточность страховой суммы, коэффициент выплат и др.

В зависимости от способа формирования страхового фонда и расчета тарифа страхование подразделяется на:

Р рисковое -- виды страховой деятельности иные, чем страхование жизни, не предусматривающие обязательств страховщика по выплате страховой суммы при окончании срока действия договора страхования, не связанные с накоплением страховой суммы в течение срока действия договора страхования;

Р накопительное (условия страхования предусматривают выплату как при дожитии застрахованного до окончания срока страхования, так и в случае его смерти в течение срока действия договора).

При расчете взноса по накопительному страхованию жизни нетто-ставка дополнительно включает в себя накопительную составляющую, за счет которой производится накопление страховой суммы, подлежащей к выплате по окончанию срока страхования.

Нагрузка -- часть тарифа, которая включает в себя расходы на ведение дела, расходы на создание фонда предупредительных мероприятий и прибыль страховщика от проведенной операции.

Исчисление страховых тарифов осуществляется при помощи системы математических и статистических методов -- Актуарных расчетов. Таким образом, методика актуарных расчетов позволяет определить долю каждого страхователя в создании страхового фонда. При выборе методики расчета тарифа страховая организация опирается на вид страхового риска, срок страхования, а также на характер страховых премий и выплат.

В рисковом страховании при расчете страхового тарифа учитывают следующие факторы:

- § страховая статистика (статистика страховых случаев). Вероятность наступления страхового случая рассчитывается на основании статистических данных. Это позволяет спрогнозировать возможную сумму будущих выплат по заключенным договорам страхования; § размер полученных страховых премий должен быть достаточен для формирования страховых резервов, из которых производятся страховые выплаты, а также запасных фондов на случай непредвиденных расходов; § тариф должен покрывать расходы страховщика и обеспечивать прибыль.

В накопительном страховании страховые тарифы строятся на основании таких показателей, как:

- § демографическая статистика (средняя продолжительность жизни и уровень смертности). Эти показатели рассчитываются с помощью таблиц смертности. Поскольку в основе своей Страхование жизни опирается на риск наступления смерти, величина страхового тарифа напрямую зависит от возраста, пола и состояния здоровья застрахованного лица; § расходы страховщика; § инвестиционный доход. В зависимости от уровня доходности инвестиционных инструментов находится продолжительность периода накопления необходимой страховой суммы; § необходимость формирования запасных резервов страховщика.

Страхование может осуществляться в коллективной и индивидуальной форме. Расчет страховой премии по договору коллективного страхования осуществляется по упрощенной схеме. В данном случае берутся усредненные данные, не учитывающие индивидуальную вероятность наступления страхового события. При расчете индивидуальных страховых взносов страховщик учитывает индивидуальную вероятность наступления страхового события.

Страховой тариф рассчитывается в несколько этапов:

- 1. По каждому предыдущему году за 3-5 последних лет рассчитывается фактическая убыточность компании как отношение выплаченных страховых возмещений к общей сумме застрахованных объектов. 2. На основании полученного ряда исходных данных рассчитывается прогнозируемый уровень убыточности страховой суммы. 3. Вводится рисковая надбавка для формирования средств по выполнению обязательств перед страхователями на случай, если фактическая убыточность страховой суммы превысит прогнозируемый уровень. 4. Находится нетто-ставка путем суммирования прогнозируемого уровня убыточности страховой суммы и рисковые надбавки. 5. Рассчитывается страховой тариф с учетом нетто-ставки и нагрузки. Вопросы построения страховых тарифов занимают центральное место в тарифной политике страховщика.

Неверный расчет страхового тарифа обусловливает снижение финансовой устойчивости компании, поскольку, с одной стороны, завышение величины страхового тарифа приводит к снижению конкурентоспособности компании, сужению страхового поля, а в итоге - к падению собранной страховой премии. С другой стороны, использование страховщиком меньшей тарифной ставки ведет к необоснованному занижению риска, формированию недостаточных по размеру страховых резервов, а в итоге - к возможной неплатежеспособности страховщика.

Похожие статьи

-

Актуарные расчеты. Особенности актуарных расчетов - Тарифная политика в страховании

Исчисление страховых тарифов осуществляется при помощи системы математических и статистических методов -- актуарных расчетов. Методика актуарных расчетов...

-

Заключение - Тарифная политика в страховании

Под тарифной политикой в страховании понимают систематическую работу страховой организации по разработке, уточнению и упорядочению страховых тарифов в...

-

Введение - Тарифная политика в страховании

Население, представители бизнеса рассматривают страхование как систему экономических отношений, которая гарантирует возмещение потерь, связанных с...

-

Расчет тарифных ставок по накопительному страхованию жизни - Тарифная политика в страховании

Нетто-ставки тарифа по накопительному страхованию рассчитываются на иной основе, чем при рисковом страховании. Страховая премия (брутто-ставка) состоит...

-

На рисунке 3.1 представлена всеобщая схема классификации страхования финансовых рисков и личного страхования. Рис.3.1 Всеобщая схема классификации...

-

Перестрахование - Тарифная политика в страховании

Перестрахование - это передача страховщиком, заключившим договор прямого страхования, части принятой на себя ответственности, превышающей его финансовые...

-

Определение тарифной нетто-ставки и учет страховых рисков - Показатели системы страхования

С помощью этих показателей определяется такой важнейший коэффициент, как Убыточность страховой суммы Этот коэффициент лежит в основе расчета тарифной...

-

Данный раздел посвящен определению тарифных ставок и страховых премий по смешанному страхованию. Даны следующие условия (табл. 3.3). Таблица 3.3 Исходные...

-

ПОНЯТИЕ, СТОРОНЫ И ОСОБЕННОСТИ ДОГОВОРА ЛИЧНОГО СТРАХОВАНИЯ Личное страхование - отношения по защите личных интересов физических лиц при наступлении...

-

Методические основы расчета тарифных ставок - Страхование от несчастных случаев

Особенность определения тарифных ставок в добровольном медицинском страховании (ДМС) состоит в том, что этот вид страхования, с одной стороны, относится...

-

Анализ тарифов в договорах страхования жизни - Статистика тарифообразования в страховании

Стоимость страховой услуги, в том числе в договорах страхования, представляет собой величину страхового взноса (премии), который страхователь уплачивает...

-

Особенности страхования туристских организаций - Страхование в туризме

1. Объектами страхования могут быть в основном имущественные интересы, связанные с пользованием и распоряжением имуществом, а также с возмещением...

-

Формирование страховых резервов по страхованию жизни в ООО "Согласие" осуществляется в целях оценки обязательств страховщика, выраженных в денежной...

-

Перестрахование является особым видом экономических страховых отношений между страховыми организациями (страховщиками) по поводу заключенных со...

-

Страховой тариф, или тарифная ставка , представляет собой денежную плату страхователя (ставку страхового взноса) с единицы страховой суммы или объекта...

-

Страхование является особым видом экономических отношений, поэтому экономико-финансовые основы деятельности страховой компании отличаются от других видов...

-

Понятия и цель инвестиционной деятельности страховой компании Страховыми компаниями выступают организации, обладающие любой формой...

-

Данные для расчета тарифов и страховых премий в личном страховании (вариант 27) Наименование показатели Значение показателей 1. Базовые данные 1. Вид...

-

Двойное страхование - Принципы и функции менеджмента страховой деятельности

Под двойным (иногда называемым многократным) страхованием понимается страхование одного и того же имущества у разных страховщиков на сумму, превышающую...

-

Страховой тариф. Страховой взнос и страховое обеспечение по страхованию жизни - Страхование жизни

Страховой тариф - это ставка, взимаемая страховщиком с единицы страховой суммы с учетом объекта страхования и характера страхового риска, которая...

-

Имущественное страхование, его виды и особенности - Страхование имущества

Имущественное страхование в РФ - это отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Под имуществом...

-

Понятие, и принципы имущественного страхования Страхование - это одна из древнейших категорий общественных отношений. Зародившись в период разложения...

-

Понятие социального страхования. Его особенности Социальное страхование - объективная необходимость. На определенном этапе развития общество берет под...

-

Экономическое содержание и особенности взаимного страхования находят выражение в принципах его организации. В основе взаимного страхования лежит принцип...

-

Теоретические аспекты расчета тарифов В страховании жизни денежные суммы выплачиваются при наступлении различных событий в жизни застрахованного...

-

Имущественное страхование Имущественное страхование трактуется как отрасль страхования, в которой объектом страховых правоотношений выступает имущество в...

-

Вопрос. Понятие страхового риска. Право страховщика на оценку страхового риска - Договор страхования

Риск - объективное явление в любой сфере человеческой деятельности, он проявляется как множество отдельных обособленных рисков. Федеральный закон "Об...

-

1. Договор страхования является соглашением между Страхователем и Страховщиком, в силу которого Страховщик обязуется при страховом случае произвести...

-

Понятие, характеристика и сущность страхования Человечество живет и трудится в условиях определенной природной и социальной среды. В процессе своей...

-

Характеристика подотраслей личного страхования в России - Личное страхование в России

По условиям лицензирования в РФ существует три подотрасли, которые образуют систему личного страхования Яковлева Т. А., Шевченко О. Ю. Страхование:...

-

Существуют различные подходы к определению страховой стоимости и страховой суммы предмета лизинга в зависимости от страхователя и срока действия...

-

Метод оптимизации рискапо договору ОСАГО в ООО СК "Цюрих" - Анализ рисков в страховании

Принимая во внимания проведенный выше анализ, можно отметить, что страхование ответственности подвержено финансовым рискам. Чтобы уменьшить возможный...

-

В страховании используются два принципа формирования рисков, обеспечивающих правовую защиту: - страхование методом исключения; - страхование методом...

-

Вопрос. Понятие договора страхования. Условия договора страхования - Договор страхования

По договору страхования одна сторона (страхователь) вносит другой стороне (страховщику) обусловленную договором плату (страховую премию), а страховщик...

-

Понятия и термины, используемые в имущественном страховании В результате рыночных преобразований в Республике Казахстан реформирована система...

-

Сущность и разновидности личного страхования в России - Личное страхование в России

Страхование - это способ возмещения убытков, которые потерпело физическое или юридическое лицо, посредством их распределения между многими лицами...

-

Особенности развития страхования ВЭД в России В каждой стране имеются национальные особенности развития как страхования в целом, так и...

-

Процесс становления страхового рынка Республики Казахстан В 1992 году был принят закон "О страховании" в Казахстане, который и стал ориентиром для...

-

Экономические отношения, присущие имущественному и личному страхованию, связаны с возмещением ущерба в процессе общественного производства, если этот...

-

В целях привлечения ресурсов для своей деятельности коммерческим банкам важно разработать стратегию депозитной политики, исходя из целей и задач...

Тарифная политика страховщиков: принципы и особенности построения тарифов - Тарифная политика в страховании