Экономико-финансовые основы страхового дела в республике Казахстан - Теоретические аспекты страхования в Республике Казахстан

Страхование является особым видом экономических отношений, поэтому экономико-финансовые основы деятельности страховой компании отличаются от других видов коммерческой деятельности в условиях рынка. Отличия касаются, прежде всего, вопросов формирования финансового потенциала и поддержания финансовой устойчивости страховщика [19.30].

На рис. 1.2. представлена схема формирования и использования финансов страховой компании.

Рис.1.2. Формирование финансов страховой компании

Источник: Составлено по данным Агентства РК по статистики.

Основными источниками формирования финансового потенциала страховой компании являются:

- -собственный капитал; -страховые взносы (премии) клиентов; -доходы от инвестиционной деятельности.

Рассмотрим основные источники формирования финансов страховой компании и порядок регулирования деятельности страхования с точки зрения экономики и финансов.

1) Собственные средства страховщика. Собственный капитал (собственные средства) страховой компании состоит из оплаченного уставного капитала, резервного фонда, сформированного за счет прибыли, и нераспределенной прибыли. Кроме того, к собственным средствам могут быть отнесены сформированные за счет чистой прибыли страховщика фонд потребления и фонд накопления. Характерным для собственных средств является то, что они свободны от каких-либо внешних обязательств [30.45].

Собственные средства страховой компании формируются из двух источников: за счет взносов учредителей и за счет получаемой прибыли. В целях обеспечения финансовой устойчивости страховщика, как в России, так и за рубежом, законодательно устанавливается требование к минимальному уровню уставного капитала. На первых этапах развития рынка страхования в России требования к минимальному размеру уставного капитала страховых компаний были занижены, что привело к созданию большого количества мелких страховых компаний.

Минимальный размер оплаченного уставного капитала, сформированного за счет денежных средств, на день подачи юридическим лицом документов для получения лицензии на осуществление страховой деятельности должен быть не менее 25 тысяч минимальных размеров оплаты труда - при проведении видов страхования, иных, чем страхование жизни, не менее 35 тысяч минимальных размеров оплаты труда - при проведении страхования жизни и иных видов страхования. Для перестраховочных компаний, занимающихся исключительно данным видом деятельности минимальный размер оплаченного уставного капитала должен быть не менее 50 тысяч минимальных размеров оплаты труда. Во всех случаях максимальная ответственность по отдельному риску в договоре страхования не может превышать 10% собственных средств страховщика.

Одним из главных критериев оценки финансовой устойчивости страховщиков является соответствие размеров их собственных капиталов объему принятых обязательств. Страховщики обязаны соблюдать нормативное соотношение между активами и принятыми страховыми обязательствами, представляющее собой их разность или свободные активы страховщика. При этом под активами понимается имущество страховщика в виде основных средств, материалов, денежных средств, а также финансовых вложений. Обязательства характеризуют задолженность страховщика перед физическими и юридическими лицами. Обязательства включают в себя страховые резервы, займы и кредиты банков, иные заемные и привлеченные средства, резервы предстоящих расходов и платежей, расчетные обязательства по перестраховочным операциям и другую кредиторскую задолженность. Размер норматива свободных активов страховщика устанавливается:

- -по видам страхования, иным, чем страхование жизни - 16% годовой суммы поступлений страховых взносов, поступившим по операциям страхования и перестрахования; -по страхованию жизни 5% резерва взносов по видам, относящимся к страхованию жизни. 2)Страховые взносы, уплачиваемые клиентами, являются основным источником формирования страхового фонда компании, предназначенного обеспечить страховую защиту страхователей и застрахованных лиц, а также возмещение расходов страховщика. Страховой взнос (премия), уплачиваемый клиентом, определяется на основе страховых тарифов по отдельным видам страхования. Страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования. Таким образом, на основе страхового тарифа определяются страховые платежи, которые формируют страховой фонд. Принципы построения тарифов (тарифной политики) следующие:

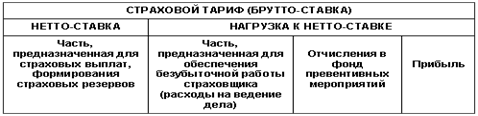

- - обеспечение самоокупаемости и рентабельности страховых операций. Это общий принцип ценообразования на рынке, и страхование, как вид коммерческой деятельности, в данном случае не исключение. Поэтому страховые тарифы должны строиться таким образом, чтобы поступление страховых платежей постоянно покрывало расходы страховщика и даже обеспечивало некоторое повышение доходов над расходами (прибыль страховщика). -эквивалентность страховых отношений сторон. Это означает, что тариф должен максимально соответствовать вероятности ущерба. Тем самым обеспечивается возвратность средств страхового фонда за тарифный период той совокупности страхователей, для которых строились страховые тарифы. Принцип эквивалентности соответствует перераспределительной сущности страхования. -доступность страховых тарифов для широкого круга страхователей. Чрезмерно высокие тарифные ставки становятся тормозом на пути развития страхования. Страховые взносы должны составлять такую часть дохода страхователя, которая не является для него обременительной, иначе страхование может стать невыгодным. Доступность тарифных ставок напрямую зависит от числа страхователей и количества застрахованных объектов: чем больше число страхователей и количество застрахованных объектов, тем ниже страховой тариф. -стабильность размеров страховых тарифов на протяжении длительного времени. Если тарифные ставки остаются неизменными в течение многих лет, у страхователей укрепляется уверенность в солидности страховщика. Однако на практике в современных условиях выдержать соблюдение данного принципа чрезвычайно сложно, поэтому этот принцип следует рассматривать как идеал, к которому должна стремиться страховая компания.5. Расширение объема страховой ответственности, если это позволяют действующие тарифные ставки. Соблюдение данного принципа является приоритетным в деятельности страховщика, поскольку чем шире объем страховой ответственности, тем больше страхование соответствует потребностям страхователя. Расширение объема (увеличение количества страхуемых рисков) возможно лишь при условии снижения убыточности и неизменных тарифах. При расчете тарифной ставки (или так называемой брутто-ставки) по отдельным видам страхования производится расчет двух ее составляющих: нетто-ставки и нагрузки к нетто-ставке (см. рис.1.4.)

Рис. 1.4. Структура страхового тарифа

Нетто-ставка предназначена для формирования страхового фонда в его основной части, которая предназначена для страховых выплат в форме страхового возмещения и страхового обеспечения. Рассчитывается нетто-ставка исходя из вероятности нанесения страхователям ущерба. Если условиями страхования предусматривается несколько видов страховой ответственности, то совокупная нетто-ставка может состоять из суммы нескольких, частных нетто-ставок. Нагрузка к нетто-ставке составляет меньшую часть брутто-ставки. В зависимости от формы и вида страхования она колеблется от 9 до 40%. Нагрузка к нетто-ставке включает три различных по назначению вида расходов, связанных со страховой деятельностью: административно-управленческие расходы, которые принято называть расходами на ведение дела; отчисления на предупредительные (превентивные) мероприятия; а также прибыль страховой компании. Расходы на ведение дела представляют собой (по аналогии с производственной деятельностью) себестоимость страховых операций и включают следующие расходы страховщика:

- -оплату труда штатных и нештатных работников страховой организации; -аренду помещения; -плату за электроэнергию, отопление, водоснабжение, почтово-телеграфные, телефонные расходы; -командировочные расходы; -другие расходы компании, связанные с выполнением ею своей деятельности.

Наиважнейшее значение для правильности расчета страхового тарифа имеет обоснованность нетто-ставки. Именно ее правильное определение является гарантией обеспечения финансовой устойчивости страховщика. Вместе с тем расчет нетто-ставки является самым сложным моментом при определении страхового тарифа. Вероятность наступления страхового события определяется апостерио, т. е. исходя из прошлого опыта. В классической теории нетто-ставка, исчисляемая в процентах, является вероятностью наступления страхового события. Например, если из ста объектов с одинаковой стоимостью, принятых на страхование, в среднем за период страхования гибнет один объект, то вероятность наступления такого события или, соответственно, вероятность убытков равна одному проценту. Следовательно, для того, чтобы сформировать страховой фонд, предназначенный для возмещения убытков, страховая компания должна установить нетто-ставку страхового тарифа на уровне одного процента от страховой суммы. Соотношение между суммой страхового возмещения, выплаченного за определенный период, и совокупной страховой суммой всех застрахованных объектов называется показателем убыточности страховой суммы. Именно этот показатель и лежит в основе расчета нетто-ставки по так называемым рисковым видам страхования, т. е. видам страхования, не относящимся к долгосрочному страхованию жизни.

Рассчитав по данным наблюдений средний показатель убыточности страховой суммы за ряд лет, страховая компания затем с помощью методов математической статистики оценивает устойчивость этого показателя. Если динамический ряд достаточно устойчив, то за основу расчета нетто-ставки берется средний показатель убыточности страховой суммы, к которому добавляется рисковая надбавка, равная как минимум среднему квадратическому отклонению. При таком определении значения нетто-ставки можно с вероятностью 84% утверждать, что показатель убыточности страховой суммы не превысит этого расчетного значения [4, 33].

Если к среднему показателю убыточности страховой суммы прибавить двойное значение среднего квадратического отклонения, то вероятность того, что показатель убыточности страховой суммы не превысит этого значения, возрастает до 98 %. Определив таким образом значение нетто-ставки, к ней прибавляют нагрузку и определяют размер страхового тарифа. Определение страхового тарифа для страхования жизни производится на основе специальных математических расчетов, которые получили название актуарных расчетов[20.45].

Использование средств страхового фонда основано на принципе замкнутой раскладки ущерба. На основе этого принципа осуществляется перераспределение средств как в пространстве, так и во времени. Из-за несовпадения времени поступления средств в страховой фонд и времени выплаты из него у страховщика образуются страховые резервы, которые отражают величину обязательств страховщика по заключенным им со страхователями договорам страхования, но не исполненным на данный момент. Величина страховых резервов должна полностью покрывать сумму предстоящих выплат по действующим договорам. Страховые резервы включают: 1-Технические резервы, которые включают, в свою очередь: резерв незаработанной премии и резервы убытков:

- -резерв заявленных, но неурегулированных убытков; -резерв произошедших, но незаявленных убытков; дополнительные технические резервы: и резерв катастроф; -резерв колебаний убыточности.

Другие виды технических резервов, связанных со спецификой обязательств, принятых по договорам страхования. Резерв предупредительных мероприятий.

Похожие статьи

-

Заключение - Теоретические аспекты страхования в Республике Казахстан

Страхование необходимо рассматривать в качестве стратегического сектора экономики Казахстана, роль которого в процессе рыночных преобразований будет...

-

Понятие, характеристика и сущность страхования Человечество живет и трудится в условиях определенной природной и социальной среды. В процессе своей...

-

Сущность и формы страхования Исследуя природу возникновения и развития страхования, можно с уверенностью сказать, что страхование возникло и развивалось,...

-

Сущность, значение и функции страхования - Теоретические основы страхования

Практически любое направление экономической деятельности носит рискованный характер, так как всегда существует возможность понести финансовые потери,...

-

Приложение - Теоретические аспекты страхования в Республике Казахстан

> Препятствующий фактор Мероприятия по снижению степени влияния отрицательного фактора Некоторое недоверие к финансовым институтам и в частности к...

-

Структура страхового рынка - Теоретические аспекты страхования в Республике Казахстан

Страховой рынок - это особая социально - экономическая среда, определенная сфера денежных отношений, где объектом купли-продажи выступает страховая...

-

Американский страховой бизнес отличается огромным размахом и не имеет себе равных в мире. Американские страховые монополии контролируют примерно 50%...

-

Сущность и значение страховой статистики в РФ Страхование - это необходимый элемент производственных отношений, оно связано с возмещением материальных...

-

Место и роль страхования в социально-экономической системе общества Страхование - одна из древнейших категорий общественных отношений. Зародившись в...

-

Общая характеристика и тенденции развития страхования в Республике Казахстан Осовная цель в развитии страхового рынка - формирование современной...

-

Исторические аспекты возникновения и развития имущественного страхования Необходимость стабильного развития и существования с давних времен заставляет...

-

Страховое покрытие - Теоретические основы организации страхования грузоперевозок

Страховое покрытие по договору страхования грузов распространяется на: - стоимость грузов, транспортные расходы (фрахт), ожидаемую прибыль; -...

-

Классификация и виды страхования - Теоретические основы страхования

Страхование в процессе своего исторического развития постоянно усложнялось, вовлекая в свою сферу все новые предметы и объекты страхования. В...

-

Значение собственных ресурсов банка состоит в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства...

-

Финансовые аспекты страховой деятельности - Анализ финансовой деятельности ОАО "Страховой дом ВСК"

В условиях рыночных отношений главным показателем финансовой результативности страхования является прибыль страхового общества, которая определяется как...

-

ПОНЯТИЕ И СУЩНОСТЬ СИСТЕМЫ СТРАХОВАНИЯ ДЕПОЗИТОВ Депозитные операции имеют давнюю историю. Помимо истории развития зарубежного опыта оказания депозитных...

-

В рыночной экономике разрушена монополия государства на страховое дело вместо системы органов проводившего все виды имущественного и личного страхования...

-

Основными целями и задачами развития страхового рынка в среднесрочной перспективе являются: 1) разработка и реализация мер по удовлетворению потребностей...

-

Понятие страхования и страховой деятельности Закон об организации страхового дела (ст. 4.1) проводит разграничение между понятиями "участники страховых...

-

Процесс становления страхового рынка Республики Казахстан В 1992 году был принят закон "О страховании" в Казахстане, который и стал ориентиром для...

-

Финансовыми показателями деятельности страхового рынка являются: * финансовый результат страховых операций или стоимостная оценка итогов деятельности...

-

Страхование, как форма взаимопомощи, возникло еще на заре Человечества. Его прототипом считают заемные операции древних греков. Еще Демосфен писал о...

-

Страховые посредники, Страховые агенты - Основы страхования

Продвижением страховых услуг от страховщика к страхователям занимаются страховые агенты и страховые брокеры. Страховые агенты Страховой агент -...

-

Понятия и термины связанные с процессом формирования страхового фонда - Основы страховой защиты

Страхование - это совокупность особых замкнутых перераспределительных отношений между его участниками по поводу формирования за счет взносов страховых...

-

Формирование страховых резервов по страхованию жизни в ООО "Согласие" осуществляется в целях оценки обязательств страховщика, выраженных в денежной...

-

Страхование целевой фонд денежный Для понимания роли страхования в огромной финансовой системе, необходимо разобраться с тем, как обстоит дело с...

-

Сущность, значение и функции страхования - Анализ финансовой деятельности ОАО "Страховой дом ВСК"

Практически любое направление экономической деятельности носит рискованный характер, так как всегда существует возможность понести финансовые потери,...

-

Совокупный объем страховых премий, собранных за период 11-ти месяцев текущего года составляет 26,2 млрд. тенге ($ 178,6 млн.), что на 33,1% больше...

-

Доходы и расходы страховой деятельности Состав и структура доходов страховой деятельности Выручка принимается к бухгалтерскому учету в сумме, исчисленной...

-

Страхование жизни как один из приоритетов в развитии страхового рынка Казахстана Одной из основных проблем развития страхового рынка в республике...

-

История развития страхования Первоначальный смысл страхования связан со словом "страх". В частности, выражение "страхование" (страховка, подстраховка)...

-

В страховании используются два принципа формирования рисков, обеспечивающих правовую защиту: - страхование методом исключения; - страхование методом...

-

Страховые брокеры - Основы страхования

Страховой брокер - это юридическое или физическое лицо, зарегистрированное в установленном порядке в качестве предпринимателя и осуществляющее...

-

Заключение - Проблемы и перспективы страхования в Республике Казахстан

В результате проведенного исследования были сделаны следующие основные выводы: 1. Страхование - это способ уменьшения риска путем гарантирования...

-

Понятие депозитного страхования В условиях рыночной экономики банки выполняют функции основных институтов финансового рынка. Их роль заключается в...

-

Введение - Проблемы и перспективы страхования в Республике Казахстан

Актуальность выбранной темы бесспорна, так как цивилизованное общество всегда нуждалось и нуждается в страховой защите. В экономической литературе...

-

Теоретические аспекты расчета тарифов В страховании жизни денежные суммы выплачиваются при наступлении различных событий в жизни застрахованного...

-

Основные термины и понятия страхования Страховое дело - один из важнейших экономических институтов, который существовал в разных экономических формациях,...

-

Экономическое содержание и особенности взаимного страхования находят выражение в принципах его организации. В основе взаимного страхования лежит принцип...

-

В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Они служат необходимым активным элементом банковской деятельности....

Экономико-финансовые основы страхового дела в республике Казахстан - Теоретические аспекты страхования в Республике Казахстан