Интерпретация полученных результатов - Разработка методики эффективного регулирования банковской деятельности

Начнем по порядку, ориентируясь по результатам второго периода. Размер банка оказывает сильное положительное влияние на его эффективность во втором периоде. Подтверждается гипотеза о более сильной рыночной позиции банка. Эффект масштаба также способствует уменьшению прироста предельных затрат кредитной организации, что делает ее более эффективной на единицу продукции (кредита):

Табл. 17

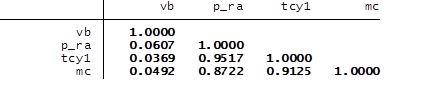

Из корреляционной таблицы видно, что цена работающих активов в два и в полтора раза чувствительнее средних и предельных издержек на единицу кредита соответственно. Автор понимает, что использование корреляционной таблицы довольно грубый инструмент в данном случае, так как он не учитывает структуру панели. Использование панельной регрессии в данном случае затруднено в силу коррелированности остатков и объясняющих переменных, поэтому сделаем допущение относительно приоритета сквозной регрессии. В результате полученные цифры показывают характер отношений во внутренних процессах кредитной организации и не отклоняют наших результатов.

В первом периоде влияние размера банка имеет почти такое же значение по модулю, но противоположное по знаку. Этот факт находит объяснение в низком уровне менеджмента и подготовки персонала на тот период, более низком техническом оснащении банков по сравнению со вторым периодом и незначимости опыта иностранных коллег, который еще не успел прижиться. Отрицательная корреляционная связь (-0,023) между рентабельностью активов (прокси эффективности управления в данном случае) и размером валюты баланса подтверждает наши выводы относительно первого периода: чем больше банк, тем больше проблем возникало с его управлением.

Логарифм оборотов по корреспондентским счетам с банками нерезидентам оказывает примерно одинаковое положительное влияние на эффективность как в первом, так и во втором периодах. Мы получили ожидаемый результат, который объясняется относительно более дешевым внешним финансированием и передачей опыта от иностранных коллег в частности для первого периода. Позже последний фактор элиминируется во втором периоде (знания и опыт иностранных коллег стали более доступным активом), о чем говорит и меньшее значение коэффициента при показателе. Подобная зависимость есть доказательство тому, что интеграция с иностранным сектором способствует улучшению эффективности российского банковского сектора.

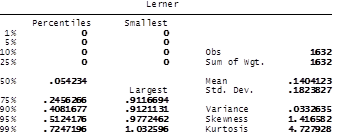

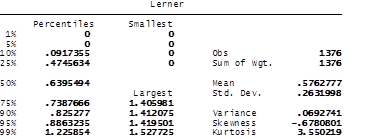

Отношение разницы процентной маржи и инфляции к последней оказалось значимым только для 2-ого периода. Как и ожидалось, завышенная цена кредита и низкие проценты по вкладам приводят к потере клиентов и, как следствие, мы имеем отрицательное значение коэффициента перед показателем. Возможным объяснением незначимости показателя в первом периоде может служить более низкая конкуренция. Подтверждение тому - более высокие значения индекса Лернера в первом периоде (смотри таблицы внизу), что означает, что банки обладали более сильной монопольной властью в первом периоде по сравнению со вторым и могли позволить увеличение процентной маржи без потери в клиентской базе и, как следствие, в эффективности. Таким образом, рост конкуренции на банковском рынке обострил проблему, делая неэффективной старую политику банков - перекладывания проблем на клиентов посредством завышения процентной маржи.

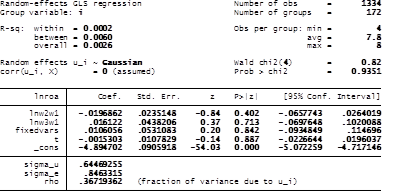

2-ой период:

Табл. 18

1-ый период:

Табл. 19.

Индекс Лернера, о котором мы уже не раз говорили, значим во втором периоде и имеет положительный коэффициент, что отвечает нашим ожиданиям. Это означает, что чем больше рыночной силы у банка, тем он эффективнее, что в целом логично в силу большей конкуренции в банковском секторе во втором периоде. Такая позиция совпадает с общей точкой зрения, полученной в большинстве работ касательно проблемы эффективности и конкуренции в банковской среде. В основе понимания этой гипотезы "банковской специфичности" лежит факт существования долгосрочных отношений между банком и его клиентами. И именно рост конкуренции среди банков (уменьшение рыночной власти банка, что соответствует снижению Индекса Лернера) может привести к сокращению продолжительности отношений между банком и его клиентами и повлечь за собой снижение в эффективности за счет роста затрат для кредитора, стремящегося найти новых потенциальных клиентов для сохранения прежних оборотов кредитования.

Первый же период, наоборот, характеризуется отрицательным влиянием индекса Лернера. Для объяснения этого результата воспользуемся теорией "спокойной жизни". Главная идея этой гипотезы заключается в том, что чем больше рыночной власти у фирмы (в нашем случае банка), тем меньше желания руководство и менеджмент организации выказывает для поддержания эффективного уровня деятельности. Сама же Х-неэффективность возникает из-за информационной асимметрии между менеджментом и собственниками компании. Рост конкуренции (снижение индивидуальной рыночной власти - падение индекса Лернера в целом по сектору) способствует устранению этой неэффективности: во-первых, с ростом конкуренции в секторе у руководства появляется личный интерес не понести дополнительные издержки, допустив банкротства организации; во-вторых, больший уровень конкуренции даст собственникам больше возможностей для получения информации, позволяя сравнивать свои успехи с успехами конкурентов, перенимать полезный опыт и так далее.

Подобное объяснения взаимосвязи эффективности и конкуренции в первом периоде предполагает наличие некой незрелости в банковском секторе того периода, перекликаясь с выдвинутым ранее предположением о слабом уровне менеджмента, некачественных управленческих решений и технологическом несовершенстве. Банки имели рыночную власть, но неправильно ей распоряжались.

В целом можно однозначно утверждать, что меньший уровень монопольной власти в целом по сектору соответствует большей эффективности банков по сектору, что подтверждается из сравнения описательных статистик индекса Лернера и оценок эффективности за два периода (смотри таблицы ранее). Иными словами, в условиях, близких к монополистической конкуренции, значимость и "ценность" рыночной власти приобретает весомое значение.

Незначимость рентабельности активов во втором периоде подтверждает нашу гипотезу. Согласно теории Шаффера, банковский сектор, находящийся под давлением постоянной конкуренции, будет иметь слабую связь между прибыльностью и факторными ценами, поскольку устраняются диспропорции в распределении риска. Другими словами, банки становятся менее индивидуальными, более эластичными к изменениям в факторных ценах и интерес руководства смещается не в пользу политики прибыльности. Таким образом, рентабельность активов перестает быть целевым показателем. Ключевым пунктом в подтверждении данной гипотезы будет доказательство состояния долгосрочного равновесия, которое и обеспечит постоянную конкуренцию.

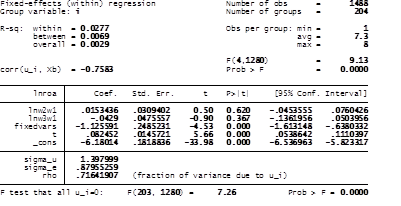

Применим классический подход Шаффера, определяющий находится ли банковский сектор в равновесии. Регрессионный анализ не отклоняет наши выводы (количество наблюдений сократилось из-за отрицательных значений прибыли, от которых по определению нельзя взять логарифм). В классическом представлении сумма коэффициентов при факторных ценах должна равняться нулю, обозначая тем самым отсутствие влияния факторов на рентабельность активов. Тем не менее, незначимость цен на факторы производства во втором периоде вписывается в нашу гипотезу: рентабельность активов больше не целевой показатель в силу устранения диспропорций в распределении риска, поскольку банковский сектор находится в состоянии долгосрочного равновесия при условиях значительно большей конкуренции, чем в первом периоде.

Табл. 20

Первый период, напротив, отличает самое большое значение коэффициента при рентабельности активов. Это сходится с результатами в большинстве работ на тему эффективности в банковском секторе примерно того же периода. Банковский сектор того времени, как было показано, был менее конкурентным - среда диктовала банкам политику, делая прибыльность приоритетом - отсюда и подобные результаты. Следуя логике второго периода, проверим, насколько данное состояние среды соответствовало долгосрочному равновесию. Регрессионный анализ статистики Шаффера (смотри таблицу внизу), к сожалению, дал незначимые коэффициенты, что не отклоняет наших выводов и будет трактоваться нами как состояние устойчивого долгосрочного равновесия.

Табл. 21

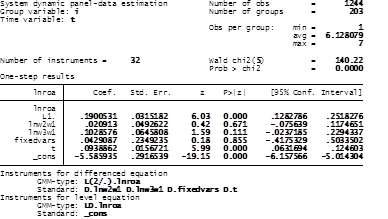

Для того, чтобы лучше разобраться в результатах, воспользуемся методом Ареллано-Бонда и добавим в наши регрессии лаговые значение рентабельности активов.

2-ой период:

Табл. 22

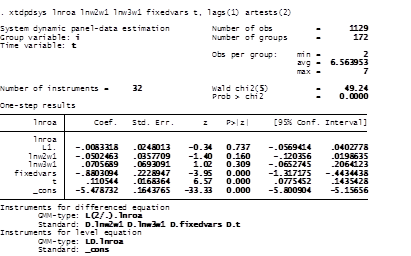

1-ый период:

Табл. 23

Обратим внимание, что включение лагированной зависимой переменной значительно улучшает качество моделей, о чем можно судить по значимости коэффициентов и статистики Хи-квадрат. Позволю себе несколько модифицировать подход Шаффера и применять к лагированной переменной ту же логику, что и к ценам на факторы производства. А именно учитывать чувствительность рентабельности активов к изменениям в прошлом периоде наряду с чувствительностями к факторным ценам. Логика такой модификации в следующем: если банковский сектор находится в состоянии долгосрочного равновесия, то устраненные диспропорции в распределении риска поспособствуют не только отсутствию влияния факторных цен на прибыльность, но и отсутствию влияния прошлых шоков и изменений на нее.

Итак, значение статистик Шаффера для второго периода составляет 0,29 на 11% уровне значимости и 0,19 на 5% (достаточно близкие к нулю), для первого периода - она незначима, что можно трактовать как нулевое влияние, то есть состояние долгосрочного равновесия скорее подтверждается, чем отклоняется. В пользу этого говорят и значения коэффициентов у факторных цен и лагированной переменной, дающие в сумме близкое к нулю значение. И в том и в другом случае не будем отклонять предположение о долгосрочном равновесии в каждом из периодов.

Подобные результаты соответствуют нашим представлениям об уровне конкуренции. Более конкурентная среда второго периода препятствовала возникновению устойчивого долгосрочного равновесия в значительно большей степени, о чем и свидетельствуют цифры.

Уровень ликвидности в общем - незначимый фактор за исключением соотношения ликвидных активов к ликвидным пассивам в разрезе годовой срочности, которая оказалось значимой только во втором периоде. Маленькое значение коэффициента, равно как и незначимость двух других не совпадает с нашими ожиданиями, особенно относительно второго периода, главной проблемой которого была постоянная нехватка ликвидных активов. Исследование связи между эффективностью и лагированными значениями коэффициентов ликвидности, а также применение концепции between не дало существенно лучших результатов (смотри приложение). Вывод: нет сильной связи между эффективностью и ликвидностью (в рамках нашего исследования).

Коэффициент финансового рычага имеет решающее значение во втором периоде. Эффективность наиболее эластична к изменению именно этого параметра. Подобный результат подтверждает очевидную мысль, что чем устойчивее банк, тем он эффективнее. В дополнении положительное влияние показателя финансового рычага свидетельствует о том, что банковский сектор второго периода перегружен заемным капиталом и имеет некий ограниченный потенциал для дальнейшего роста и развития.

Незначимость финансового рычага в первом периоде отражает недостаточное внимание или же отсутствие проблем у банков с финансовой устойчивостью. Второй период, напротив, отличало пристальное внимание к этой проблеме: ожидание введения положения, регламентирующего минимальное значение уставного капитала (вынуждающее банки щепетильнее относиться к размерам капитала), введение в ноябре 2007-ого года положения № 313-П "О порядке расчета кредитными организациями величины рыночного риска" (также вынуждающее банки уделять больше внимания достаточности собственных средств по сравнению с первым периодом), а также опыт недавнего кризиса - далеко не последние факторы.

Влияние оборотов по корреспондентским счетам в ЦБ РФ и других банках в первом периоде отвечает нашим ожиданиям. Отрицательное значение объясняется дороговизной кредитов от Центрального Банка, а также сам факт плотных взаимоотношений между кредитной организацией и Центральным Банком свидетельствует о проблемах в банке и невозможностью финансирования на открытом рынке - никто не берется за такого клиента.

Положительное влияние оборотов по корреспондентским счетам в ЦБ РФ и в других банках во втором периоде отражает характер восполнения банками ликвидных активов. В системном режиме нехватки ликвидных средств, Центральный Банк активно подкачивал ими сектор, отбирая системообразующие банки (преобладающее большинство которых включено в нашу выборку) в качестве приоритета. Подобное положение вещей частично объясняет и слабую значимость коэффициентов ликвидности, рассчитанных с учетом только лишь кредитов и депозитов, а также может быть свидетельством того, что государственный сектор положительно влияет на эффективность.

Специализация банков на определенном сегменте кредитования в целом не влияет на эффективность. Во втором периоде отрицательная связь между кредитованием банков (МБК выданные) и эффективностью может свидетельствовать о спаде на этом рынке, плохом качестве банков-заемщиков, имеющих проблемы с ликвидностью, что характерно, для банков того периода. Отсутствие влияния между эффективностью и розничным сектором во втором периоде не соответствует нашим ожиданиям. Тем не менее, уровень издержек уменьшается при росте уровня розничного кредитования в кредитной организации (результаты граничного анализа функции издержек). Вполне возможно, что этот факт вводит в заблуждение банкиров, считающих розничный сектор наиболее перспективным. Кроме того, данный сектор отличает самый высокий уровень конкуренции и барьеры, препятствующие вступлению, соответственно.

Другим фактором, объясняющим стремление банкиров к наращиванию портфеля розничных кредитов, может выступать желание быстрого роста и расширения (несмотря на ограниченный потенциал), а так как первый период показал отрицательную связь эффективности с розничным сектором, то на фоне предыдущих периодов отсутствие влияние во втором периоде, принимая политику активного расширения, выглядит заманчиво. В действительности это есть результат некого прогресса в банковском секторе и перестановки сил в пользу государственных банков, имеющих доступ к более дешевому финансированию и возможности для более эффективного размещения активов.

Похожие статьи

-

Эффективность зависит от множества факторов. Среда, в которой находятся банки, определяет многое, управленческие решения менеджмента, специализация,...

-

Заключение - Разработка методики эффективного регулирования банковской деятельности

Главный итог проделанной работы: банковский сектор сильно изменился после кризиса. Являясь динамично меняющейся сферой, он требует тщательного внимания,...

-

Теперь, когда все нюансы упомянуты, следует перейти к стандартным факторам эффективности, которые интересуют исследователей. Будем касаться каждого из...

-

Итак, были проведены тесты на fixed, random и pool регрессии. По итогам проведенных процедур предпочтение и в одном и во втором периоде было отдано...

-

Нетрудно заметить, что главным минусом транслогарифмической модели, как правило, является высокая зависимость между объясняющими переменными. Наше...

-

Введение - Разработка методики эффективного регулирования банковской деятельности

Этот вопрос, а именно эффективность банков, давно уже тревожит умы исследователей, экономистов, банкиров. В этом можно разглядеть как положительную, так...

-

Для поиска параметра эффективности была смоделирована функция издержек. Такой подход более оправдан в существующих условиях российского банковского...

-

В качестве базы данных для исследования использовалась система Mobile. Период исследования, как следует из названия работы, разбит на два и каждый из них...

-

Обзор основных существующих подходов и направлений для оценки эффективности Начать обзор было бы правильнее с того, как авторы определяют понятие...

-

Анализ состояния банковской системы на современном этапе Центральной тенденцией со второй половины 2013 года в институциональной среде банковской системе...

-

К завоеванию рынка, опережению конкурентов, созданию самых качественных банковских продуктов и услуг и получению большего чистого дохода стремятся все...

-

Совершенствование системы управления маркетинговой деятельностью Сегодня наиболее выгодные условия предлагают банки, давно и активно работающие с...

-

Применение эффективной методики управления процентным риском - Банковские риски и методы их оценки

В периоды, когда банк чувствителен по активам, при снижении процентной ставки наблюдается снижение прибыли. Это можно объяснить следующим образом:...

-

Внедрение методики оценки эффективности коммерческих банков В условиях бурного развития рынка финансовых услуг, наблюдающегося в мировой экономике на...

-

Методологические основы менеджмента. Банковский менеджмент как одна из функциональных областей деятельности организаций и предприятий Почему мы применяем...

-

Теперь, когда на основе наиболее активно использующихся методик анализа и оценки рисков информационной безопасности, а также стандартов и рекомендаций...

-

Основным критерием эффективности работы сектора финансового посредничества является его способность выполнять функцию перераспределения финансовых...

-

Международная практика регулирования банковской деятельности, а также банковского надзора, в том числе Евросоюза, оказывала и оказывает значительное...

-

Маркетинговое управление следует рассматривать с позиции преобразования банковских рынков сбыта в рынки покупателя. Специфика банковского маркетинга в АО...

-

Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а, следовательно, и оценки эффективности его как...

-

Государственное регулирование банковской деятельности рыночной экономике осуществляется, прежде всего, в рамках самой банковской системы и находит свое...

-

Основные методы эффективности сбыта услуг и продуктов банка - довольно сложное явление, оно не ограничивается одним лишь воздействием на объемы продаж,...

-

Органы, задействованные в системе банковского надзора, на наш взгляд, следует рассматривать последовательно, исходя из их классификационного деления на...

-

Стратегические направления развития банковской деятельности в стране В условиях разнообразия федерального устройства государства, экономических...

-

В процессе анализа ликвидности анализа коммерческого банка ставится задача определения фактической ликвидности, соответствие ее нормативам, выявление...

-

Анализ основных показателей деятельности банка - Банковские технологии

Экономические нормативы являются классическим примером средства государственного регулирования, основанного на применении экономических закономерностей и...

-

Описание модели и данных Обработку панельных данных довольно удобно осуществлять при помощи пакета Stata. Он представляет собой универсальный пакет,...

-

За последние десять лет банковский сектор вырос более чем в два раза с 33% до 75% ВВП. Несмотря на высокую инфляцию и периодические всплески финансовой...

-

Кредит можно определить как банковский продукт, под которым понимается результат деятельности кредитной организации по предложению конечной услуги,...

-

Право Европейского союза, будучи в своем роде уникальным явлением, вместе с тем, как мы уже отмечали, неразрывно связано с международно-правовыми нормами...

-

Источники и принципы правового регулирования банковской деятельности - Банковское право

Банковская деятельность напрямую связана с финансовой деятельностью и играет значительную роль в экономике, в повышении заинтересованности государства в...

-

Законодательство о правовом регулировании банковской деятельности традиционно разделяется на четыре вида: Специальное законодательство; Смешанное...

-

Понятие, формы и методы государственного регулирования банковской деятельности Банковская система - это совокупность различных видов национальных банков,...

-

Банк России как орган регулирования финансовой системой С самого момента создания Центрального банка РФ не утихают дискуссии среди ученых-правоведов на...

-

Какими особенностями должен обладать процесс анализа и оценки рисков информационной безопасности банка, чтобы обеспечить ему наиболее эффективную систему...

-

Государственное регулирование банковской системы как составной части единой денежно-кредитной сферы России - сложное многоплановое явление. На рисунке...

-

В соответствии с действующим российским банковским законодательством регистрация кредитных организаций осуществляется Центральным банком РФ. Снабжение...

-

Банковское регулирование и надзор - Банковская деятельность

В соответствии с ФЗ "О Центральном банке Российской Федерации (Банк России)" Банк России является органом регулирования и надзора за деятельностью...

-

В рыночной экономике появились различные возможности для инвестиционных вложений. Такое вложение в активы отличается от предоставления денежных средств...

-

Банки Кыргызской Республики самостоятельно организуют и осуществляют свою деятельность в пределах компетенции, предоставленной им Закон Кыргызской...

Интерпретация полученных результатов - Разработка методики эффективного регулирования банковской деятельности