Проблемы и основные направления государственного регулирования банковской системы РФ - Банковская система как объект государственного регулирования

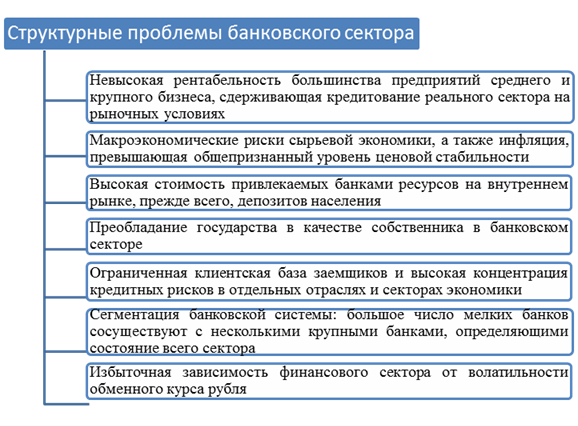

За последние десять лет банковский сектор вырос более чем в два раза с 33% до 75% ВВП. Несмотря на высокую инфляцию и периодические всплески финансовой нестабильности, банковский сектор стал играть заметную роль в экономике. Более того, в течение кризиса 2007-2009 гг. стало очевидно, что от банковской системы зависит макроэкономическая стабильность российской экономики. Глобальный кризис прервал восходящую траекторию развития банковского сектора. Финансовые потрясения выявили несколько системных и структурных проблем банковской системы, которые представлены на рисунке 3.1.

Рисунок 3.1 Структурные проблема банковского сектора РФ

Очевидно, что с началом экономического восстановления неизбежно встанет вопрос о дальнейшем направлении развития банковского сектора. В среднесрочной перспективе оно должен носить сбалансированный и устойчивый характер. Развитие банковского сектора должно сопровождаться улучшением его рыночной и институциональной структуры, повышением эффективности банковского регулирования и надзора, оптимизацией государственного участия в банковском бизнесе.

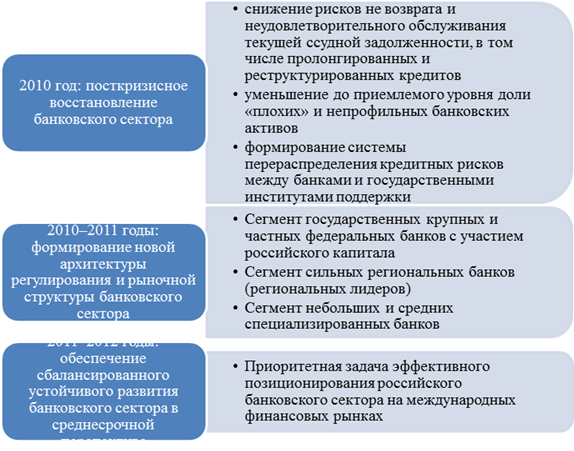

В среднесрочной перспективе на 2010-2012гг. основные направления государственного регулирования банковской системы направлены на три основных вопроса, которые представлены на рисунке 3.2

Рисунок 3.2 Основные направления государственного регулирования банковской системы

2010 год станет годом формирования новой архитектуры регулирования и рыночной структуры банковского сектора. Изменится ландшафт глобального банковского рынка, а также внутреннее банковское регулирование и надзор. К концу года Базельский комитет по банковскому надзору разработает глобальную рамочную программу по пересмотру стандартов банковского регулирования и надзора. Банку России предстоит внедрить элементы нового стандарта в отечественную практику. Комиссия Российского Союза промышленников и предпринимателей (РСПП) по банкам и банковской деятельности намерена активно взаимодействовать с Банком России в плане формирования новой архитектуры регулирования. Кроме того, правительство РФ и Банк России приступили к разработке Стратегии развития банковского сектора на период 2011-2015 гг. Подготовка новой Стратегии предполагает активного взаимодействия Правительства РФ, министерств и банковского сообщества. По планам министерства финансов, первая версия Стратегии должна появиться к июню 2010 г.

На основе проведенного анализа в работе, можно сделать вывод, что государственное регулирование банковской системы в РФ требует развития и доработок. В связи с мировыми событиями, повлиявшими на банковский сектор всего мира, и России в том числе, следует предпринять действия для восстановления и модернизации работы Банка России и реформирования банковского сектора.

Банковский сектор в России все еще остается недостаточно конкурентоспособным и низко капитализированным. Необходимо модернизировать российский финансовый рынок в самых разных сферах. Необходимо комплексное и синхронное развитие всех секторов финансового рынка.

В первую очередь необходимо решить проблему, связанную с регулированием деятельности кредитных организаций. На сегодняшний день, задолженности по кредитам наиболее острая проблема в банковском секторе. Их число неуклонно растет с каждым днем. Для этого необходимо более радикальные меры со стороны банков, выдающих кредиты. Для уже существующих просроченных кредитов необходимо анализировать динамику задолженности и стремиться к их снижению, создавать подразделения, которые занимаются с организациями и физическими лица контролирующими процесс возврата кредитов в срок. Так же следуют производить тщательный контроль и проверку данных заемщика, для избежание задолженности и не возврата кредитов. При этом необходимо вести политику, направленную на привлечения денежных средств в экономику, путем повышения доступности банковских услуг и усиление защиты интересов вкладчиков.

Одной из проблем развития банковского сектора является отток имеющихся денежных средств в обороте, а так же не поступление новых в связи с потерей доверия к кредитным организациям и ужесточением условий кредитования. Решение данной проблемы должно быть в виде укрепления доверия к российскому банковскому сектору со стороны инвесторов, кредиторов и вкладчиков путем предоставления подробной информации о нормализации работы кредитных организаций, информирования населения и повышение финансовой грамотности населения.

Так же государственное регулирование необходимо направить на более тщательный контроль и надзор кредитных организаций, во избежание неплатежеспособности со стороны банков и аннулировании их лицензии. Контроль кредитных организаций со стороны Банка России приведет к снижению выше указанных проблем. Для этого необходимо совершенствовать законодательство базы деятельности кредитных организаций и предотвращение использования кредитных организаций для осуществления недобросовестной коммерческой деятельности и в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем).

Восстановление и реформирование банковского сектора будет способствовать реализации социально-экономического развития Российской Федерации, повышение конкурентоспособности российских кредитных организаций и повышение взаимодействия и регулирования взаимоотношений между банковским и финансовым секторами, что приведет к благоприятному развития банковского сектора и всей экономики в целом.

Похожие статьи

-

В основе государственного регулирования банковской системы как важнейшего элемента единой денежно-кредитной системы России лежат объективные, реально...

-

Основной целью развития банковского сектора Российской Федерации на среднесрочную перспективу является активное участие в модернизации экономики на...

-

Заключение - Банковская система как объект государственного регулирования

Банковская система--это совокупность различных видов национальных банков, банковских институтов и кредитных учреждений, действующих в той или иной стране...

-

В соответствии с действующим российским банковским законодательством регистрация кредитных организаций осуществляется Центральным банком РФ. Снабжение...

-

Понятие, формы и методы государственного регулирования банковской деятельности Банковская система - это совокупность различных видов национальных банков,...

-

Регулирование банковской системы может трактоваться в широком и в узком смысле. В широком смысле регулирование банковской системы характеризует все...

-

ЦБ РФ: полномочия и функции - Государственное регулирование банковской системы

Закрепление статуса Банка России (Центрального Банка Российской Федерации) на конституционном уровне (ст.75 Конституции РФ) характеризует его как один из...

-

Успешное развитие банковской системы очень важно для экономики государства, так как она обеспечивает кредитно-финансовое обслуживание хозяйственного...

-

Введение - Банковская система как объект государственного регулирования

В основе государственного регулирования банковской системы как важнейшего элемента единой денежно-кредитной системы России лежат объективные, реально...

-

Глобальный финансово-экономический кризис достаточно быстро оказал влияние на российскую банковскую систему, поскольку последняя была достаточно зависима...

-

Банки играют значительную роль в современной экономике. Надежная банковская система является важнейшим условием стабильного функционирования национальной...

-

Государственное регулирование платежных систем - Банковская система в Великобритании

Данный параграф моей дипломной работы посвящен методам и типам государственного регулирования платежных систем. В данном параграфе показывается особенная...

-

Тенденции денежно - кредитного регулирования - Государственное регулирование банковской системы

На рубеже XXI века Россия как суверенное и независимое государство создало основные институты рыночной экономики, в том числе центральный банк как...

-

Денежно-кредитная политика РФ, цели, методы - Государственное регулирование банковской системы

Денежно-кредитная политика является составной частью экономической политики государства, главные стратегические цели которой - повышение благосостояния...

-

В данной главе мне бы хотелось осветить перспективы развития банковской отрасли в мире. Банковская система - это совокупность различных видов банков и...

-

Эффективное функционирование любой системы, государственного органа или юридического лица, в том числе Банка России, возможно при их надлежащей...

-

Заключение - Банковская система России: основы функционирования и проблемы развития

В данной работе проведен анализ структуры банковской системы РФ, изложены задачи и функции Центробанка России, определены основные проблемы развития...

-

Анализ состояния банковской системы на современном этапе Центральной тенденцией со второй половины 2013 года в институциональной среде банковской системе...

-

Под функциями в юридической науке понимаются основные направления деятельности органов государственной власти или иных юридических лиц, определенная...

-

Государственное регулирование банковской деятельности рыночной экономике осуществляется, прежде всего, в рамках самой банковской системы и находит свое...

-

Проблемы и основные направления развития системы обслуживания банковских карт В последнее время банки очень активно предлагают своим клиентам различные...

-

Взаимодействие Банка России с Правительством РФ, налоговыми и правоохранительными органами Функция Банка России, направленная на взаимодействие с...

-

Нормотворческая деятельность Банка России -- это процесс, включающий совокупность последовательно совершаемых действий, завершающих его государственную...

-

Государственное регулирование банковской системы как составной части единой денежно-кредитной сферы России - сложное многоплановое явление. На рисунке...

-

Понятие и элементы банковской системы в РФ Банки являются основным финансовым посредником в экономике. Их деятельность - это канал, с помощью которого...

-

Кредитная система России выступает одной из форм воздействия на общественное воспроизводство, экономический рост. Экономическая история нашей страны и...

-

Понятие и сущность банков в банковской системе Слово "банк" происходит от итальянского "banco", означающее "стол". Такие столы - banco устанавливались на...

-

Российская банковская система по международным стандартам пока не сопоставима с аналогичными системами развитых стран. Отечественные кредитные...

-

Одним из основных направлений реформирования экономики Казахстана стал финансовый сектор. При этом наибольшее развитие получила банковская система,...

-

Российская банковская система двухуровневая. Это подчеркивает принципиальные различия в статусе и функциональном предназначении ЦБР и всех прочих...

-

Пути совершенствования банковской системы России - Структура современной банковской системы

Развитие банковской системы является одним из важнейших структурных инструментов экономического роста. В условиях кризисных явлений в мировой экономике...

-

Введение - Государственное регулирование банковской системы

В настоящее время изучение банковской системы является одним из актуальных вопросов российской экономики. Очень многие современные бизнесмены посвятили...

-

Основные факторы, влияющие на развитие банковской системы в РФ На процесс развития банковской системы влияет совокупность факторов как внешних по...

-

Заключение - Государственное регулирование банковской системы

Подводя итог изложенному в курсовой работе, можно точно сказать: В первой главе были рассмотрены основные теоретические вопросы, связанные с банками, их...

-

Проблемы и пути решения банковских рисков Управление рисками не представляет собой набора формальных действий, которые осуществляются в некоем вакууме....

-

Проблемы и пути совершенствования кредитования юридических лиц в условиях современной экономики России В современных условиях развития российской...

-

Международная практика регулирования банковской деятельности, а также банковского надзора, в том числе Евросоюза, оказывала и оказывает значительное...

-

Источники капитализации банковской системы - Цели и задачи анализа банковской сферы

Для государства и финансового регулятора важно предотвратить накопление системных рисков и смягчить последствия кризисных явлений в экономике. Одна из...

-

Законодательство о правовом регулировании банковской деятельности традиционно разделяется на четыре вида: Специальное законодательство; Смешанное...

-

Операции коммерческого банка как основного звена банковской системы В Российской Федерации создание и функционирование коммерческих банков основывается...

Проблемы и основные направления государственного регулирования банковской системы РФ - Банковская система как объект государственного регулирования