Обзор литературы, Факторы прямых иностранных инвестиций - Исследование косвенных эффектов инфляционного таргетирования на динамику прямых иностранных инвестиций

Факторы прямых иностранных инвестиций

Прежде всего, нам необходимо выделить потенциальные каналы воздействия политики инфляционного таргетирования на прямые иностранные инвестиции. Факторам этого типа инвестиций посвящено достаточно большое число исследований, поэтому в данном разделе мы остановимся только на самых основных моментах.

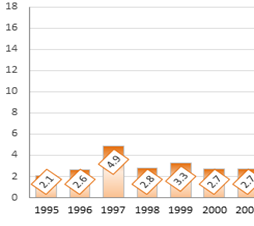

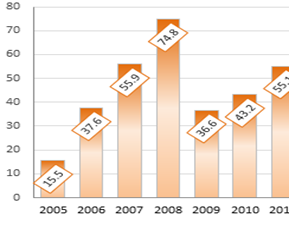

На Рисунке изображен приток прямых иностранных инвестиций в Россию за период с 1995 по 2014 годы. Как видно из рисунка, динамика инвестиций крайне волатильна. Кроме того, к 2008 году объем этого типа инвестиций увеличился более, чем в 30 раз по сравнению с 1995 годом. Какие факторы способствовали такому быстрому росту? Какими факторами можно объяснить снижение притока ПИИ после 2008 года?

Рисунок. Приток прямых иностранных инвестиций в России, млрд. долларов США. Источник: http://www. factosphere. com/macro/investments/fdi.

Когда речь идет о факторах прямых иностранных инвестиций, первое, на что стоит обратить внимание - это мотивы, которыми руководствуются фирмы, инвестируя средства в зарубежные рынки. Очевидно, что такие инвестиции являются более рискованными, особенно, если фирма инвестирует в развивающиеся страны. Следовательно, должны быть какие - то преимущества, которые фирма получила бы как плату за риск.

Hymer (1976) выдвинул теорию "несовершенств рынка", согласно которой фирмы инвестируют в зарубежную экономику, если они при этом оказываются в преимущественном положении по отношению к локальным игрокам. Т. е. по сути фирмам выгодно инвестировать в олигополистические или монополистические рынки. Процесс инвестирования продолжается до тех пор, пока на рынке не установится равновесие совершенной конкуренции. Монопольное положение фирм - инвесторов вовсе не обязательно определяется тем фактом, что в стране - реципиенте отсутствует соответствующая развитая отрасль. Такое положение может быть вызвано преимуществом в каком - то из факторов производства. Так, например, часто ПИИ привлекает дешевая рабочая сила в стране - реципиенте. Таким образом, можно выделить два фактора ПИИ - отсутствие конкуренции и преимущества в факторах производства.

Теория "интернализации" Buckley и Casson (1976) объясняет появление транс - национальных компаний (которое сопровождается большим потоком ПИИ) через создание и последующее распространение новых знаний. Передача знаний и технологий с помощью механизма прямых иностранных инвестиций сопровождается существенной экономией от масштаба, что позволяет транс - национальным компаниям успешно конкурировать с локальными производителями. Таким образом, объем знаний и уровень технологий также является важным фактором ПИИ.

Vernon (1966) предложил теорию "производственного цикла" для объяснения мотивов, которые побудили США инвестировать в обрабатывающую промышленность Западной Европы после окончания Второй мировой войны. Vernon выделяет четыре стадии производства: инновация, рост, совершенствование, спад. На первом этапе крупные американские компании создавали инновационные продукты для внутреннего рынка, а излишек экспортировали в другие страны. Но после Второй мировой войны со стороны европейских компаний возрос спрос на инновационную американскую продукцию, поскольку она обладала лучшими характеристиками по сравнению с европейскими аналогами. В этот момент, американские компании обладали преимуществом, поскольку их продукция была новой для рынка. Но постепенно европейские компании начали копировать технологии и производить сходную продукцию. Поскольку они также обладали преимуществом локального размещения, то американские компании также были вынуждены переносить свое производство в Европу, чтобы снизить издержки транспортировки, а также получить другие преимущества от локализации производства. Такой перенос происходил в форме прямых иностранных инвестиций, когда американские компании покупали европейских производителей (доли в их активах) и становились транс - национальными компаниями. Таким образом, согласно Vernon ПИИ характерны для определенного этапа технологического цикла. При этом, чтобы такие инвестиции были возможны важны следующие факторы: размер рынка (процесс копирования технологий должен достичь определенного масштаба, чтобы вынудить изобретателя инновации локализироваться), издержки производства (до некоторого времени преимущество в издержках производства может перекрывать возможные выгоды от локализации производства), рыночная открытость.

Эклектическая теория Dunning (1973) объединяет три теории преимуществ: преимуществ собственности, локальных преимуществ и преимуществ интернализации. Преимущества собственности заключаются в обладании фирмой каким - либо нематериальным активом, трансфер которого в другие страны не требует больших издержек, но позволяет при этом получить преимущество над местными производителями. К таким нематериальным активам можно отнести доступ к какой - либо технологии или знаниям, монопольное обладание редким ресурсом или патентом, экономию от масштаба, низкие издержки обучения, доступ к более дешевым финансовым ресурсам. Когда фирма обладает первым типом преимуществ, у нее есть две возможности для монетизации этих преимуществ на мировом рынке: продать доступ к такому преимуществу иностранным фирмам (например, продать патент) или воспользоваться этим преимуществом самой. Во втором случае, компания будет обращать внимание на локальные преимущества. Так, одни страны обладают большим рынком сбыта, другие характеризуются стабильностью макроэкономической среды. Все локальные преимущества можно разделить на три категории: количественные локальные преимущества (размер рынка, уровень инфляции, издержки транспортировки), политические локальные преимущества (защищенность собственности), социальные локальные преимущества (например, уровень доверия). Каждая из стран, таким образом, обладает своим набором локальных преимуществ. Наконец, решив использовать локальные преимущества, компания может делать это в разной форме, что будет сопровождаться разным потоком ПИИ. Например, может быть выгодно приобрести лишь некоторую долю в собственности иностранных компаний, а может быть контрольный пакет. Таким образом, из этой теории можно выделить большое число факторов прямых иностранных инвестиций: размер рынка, уровень инфляции, стабильность макроэкономической среды, специфика прав собственности и уровень коррупции.

Более современная теория ПИИ, разработанная Narula и Dunning (2010), делит все прямые иностранные инвестиции на три типа: "resource - seeking", "market - seeking" и "efficiency - seeking". Это деление основано на мотивах, которыми руководствуются фирмы. "Resource - seeking" ПИИ связаны с поиском каких - либо специфических ресурсов или факторов производства, которыми обладает страна - реципиент. Например, это может быть дешевая рабочая сила, квалифицированный человеческий капитал, или наличие развитой инфраструктуры. "Market - seeking" ПИИ связаны с поиском рынков сбыта продукции, которые по каким - то параметрам оказываются более предпочтительными, чем внутренний рынок. Здесь важны такие факторы, как уровень инфляции, размер рынка страны - реципиента. Наконец, "efficiency - seeking" ПИИ связаны со стремлением фирмы минимизировать издержки производства, благодаря доступу к факторам производства на мировом рынке. Таким образом, основными факторами ПИИ в этом случае будет уровень производительности в стране - реципиенте, наличие высококвалифицированной рабочей силы, уровень технологического развития.

Исследования, посвященные анализу мотивов, которыми руководствуются инвесторы, инвестируя в экономики других стран, также выделяют политическую стабильность в качестве одного из важных факторов ПИИ. Root и Ahmed (1979) и Schneider и Frey (1985), рассматривая приток ПИИ в экономики развивающихся стран обнаружили, что политическая нестабильность отрицательно сказывается на притоке ПИИ. В то же время, Wheeler and Mody (1992) обнаружили, что политическая стабильность и эффективность системы управления не влияют на решения американских фирм о размещении производства внутри страны или в других странах.

Таким образом, мы можем выделить следующие факторы ПИИ: дешевый труд, стабильный уровень инфляции, низкий уровень конкуренции, политическая стабильность, различия в уровне технологического развития, стабильность макроэкономической среды, защищенность прав собственности и развитость других институтов, открытость рынка, размер рынка и потенциал его роста. Эти факторы следуют из анализа поведения отдельных фирм, т. е. из анализа на микроуровне. Но не менее важен анализ на макроуровне.

Широко распространенной концепцией является деление всех факторов прямых иностранных инвестиций на "внешние" ("push") факторы и внутренние ("pull") факторы (Ahmed et. al., 2005, Calvo et. al., 1996, Tapsoba, 2012). К внешним факторам относятся общие характеристики мировой экономики, которые отражают альтернативные издержки инвестирования в конкретные страны, определяемые такими факторами, как ставки процента или общие макроэкономические условия. Например, в период мирового финансового кризиса поток прямых иностранных инвестиций снизился повсеместно, поскольку существенно повысились риски инвестирования не только в зарубежные, но и в отечественные проекты. Внутренние факторы отражают социально - экономические и институциональные характеристики конкретной страны, в которую планируется направить инвестиции. К таким характеристикам можно, например, отнести размер рынка страны - реципиента, политическую стабильность или качество инфраструктуры (Valli и Mansur, 2014).

К внешним факторам относится соотношение обменных курсов валют разных стран. Ослабление реального валютного курса сопровождается притоком ПИИ, поскольку фирмы могут покупать факторы производства на местном рынке по относительно более низкой цене (Walsh и Yu, 2010). Также, если фирма, делающая инвестиции, затем реэкспортирует произведенную продукцию на свой внутренний рынок, то она продает ее по относительно более высокой цене и повышает свои прибыли. Froot и Stein (1991) нашли подтверждение такой взаимосвязи: ослабление национальной валюты приводит к притоку ПИИ в страну, если мобильность капитала не абсолютная.

Отдельного внимания заслуживает рассмотрение влияния уровня инфляции на приток прямых иностранных инвестиций. Большинство исследователей сходится во мнении, что высокий уровень инфляции и ее волатильность отрицательно сказываются на доходности инвестиционных проектов, тем самым снижая объем ПИИ, поступающих в страну. Этой точки зрения придерживаются Fuat and Ekrem (2002); Rogoff and Reinhart (2002); Nonnemberg and Cardoso de Mendonзa (2004); Onyeiwu and Shrestha (2004); Ahmed et al (2005); Elijah (2006); and, Narayanamurthy et al (2010), а также ряд других авторов. В то же время, ряд авторов не считают уровень инфляции важным фактором, определяющим объем ПИИ (например, Hsiao and Hsiao (2006); Moosa and Cardak (2006)). На самом деле, различия в полученных результатах относительно важности уровня инфляции можно попытаться объяснить разными выборками стран, которые использовали авторы в своих работах.

До сих пор, говоря о факторах ПИИ, мы не делали различия между развитыми и развивающимися странами. Но развивающиеся страны имеют более высокие уровни инфляции, слабые институты, низкие показатели развития. Тем не менее, они тоже успешно привлекают инвестиции, что говорит о многообразии факторов ПИИ. В работе Hsiao and Hsiao (2006) рассматривают восемь азиатских стран (Китай, Южная Корея, Тайвань, Гонконг, Сингапур, Малайзия, Филиппины, Таиланд), которые, хотя и являются развивающимися, но имеют стабильные уровни инфляции. Именно поэтому, в этом исследовании уровень инфляции не является важным фактором, влияющим на динамику ПИИ. Moosa and Cardak (2006) используют выборку из 138 стран, поэтому незначимость инфляции как фактора ПИИ здесь объяснить сложнее. Однако, на сегодняшний день исследований, в которых была бы обнаружена положительная связь между уровнем инфляции, ее волатильностью и притоком ПИИ не существует.

Инфляционный таргетирование иностранный инвестиция

Похожие статьи

-

Для развивающихся стран характерен недостаток внутренних инвестиций. Часто реальный сектор таких стран быстро растет из - за наличия дешевого труда или...

-

Типы иностранных инвестиций - Иностранные инвестиции в Россию

Производя инвестиции в России иностранные компании и банки могут преследовать следующие цели: 1) Получение высокой нормы прибыли при создании производств...

-

Итак название заключает в себе определенный сигнал потребителю. Если агент принимает решение о приобретении товара или услуги на базе информации о...

-

Большинство статей, которые посвящены анализу влияния макроэкономических факторов на динамику фондового рынка - это исследования, которые посвящены...

-

Прямые иностранные инвестиции в России - Иностранные инвестиции в Россию

Основными способами привлечения прямых иностранных вложений в экономику России являются: - привлечение иностранного капитала в предпринимательской форме...

-

Обзор существующей научной литературы, посвященной способам оценки активов, представленных на рынке искусства, позволит нам глубже понять предмет нашего...

-

Ключевые факторы конкурентного преимущества - это характерный для определенной отрасли перечень факторов, приносящих ей преимущества перед другими...

-

Прямые иностранные инвестиции (далее - ПИИ) представляют собой один их важнейших инструментов реализации программы модернизации экономики России,...

-

Заключение - Иностранные инвестиции в Россию

Подытоживая все вышесказанное, можно отметить, что привлечение иностранных инвестиций в российскую экономику, являющееся одним из необходимых условий...

-

Химическая промышленность - Иностранные инвестиции в Россию

Некоторые отрасли химической промышленности, благодаря богатым природным ресурсам, обладают хорошим экспортными перспективами (например, производство...

-

Конкуренция между странами всегда была особенностью Олимпийских игр. Медальный зачет использовался политиками и общественными деятелями для сравнения...

-

Обзор литературы построен по следующей схеме: поскольку в работе рассматриваются именно иностранные банки на российском рынке вкладов, первый раздел...

-

Введение - Ключевые факторы конкурентного преимущества в мировой экономике

Одним из условий успеха конкуренции в международной логистике является достижение уровня объемов производства, сопоставимого с глобальными масштабами....

-

Аналогичным образом, как это было сделано ранее на примере российской фармацевтической отрасли, проведем SWOT - анализ индийской индустрии производства...

-

Введение - Проблемы привлечения иностранных инвестиций в российскую экономику

Вступая в 21 век, мировая экономика устремляется к грандиозным переменам, которые ориентированы на рост качества социального уровня общества, на...

-

Ключевой проблемой экономической теории и практики является макроэкономическое равновесие. Как известно, любая система стремится к достижению...

-

Добиться существенного количественного увеличения прямых иностранных вложений в российскую экономику можно путем выработки комплексной государственной...

-

Формы внешнего инвестирования - Проблемы привлечения иностранных инвестиций в российскую экономику

Инвестирование (экспорт капитала) это многосторонний процесс. По определению инвестициями являются долгосрочные вложения капитала в различные отрасли...

-

Рынок корпоративных ценных бумаг - Иностранные инвестиции в Россию

Проникновение западных портфельных инвесторов на российский рынок корпоративных ценных бумаг началось фактически лишь в ходе ваучерной приватизации в...

-

Теории международной торговли - Теории международной торговли

Проблемы международной торговли интересовали ученых и политиков еще в те времена, когда иные направления экономической теории еще не были развиты. Первой...

-

Характеристика экономических ресурсов. - Понятие экономических ресурсов

Ресурсы взаимопереплетены. Например, такой экономический ресурс, как знания, используется, когда, природные ресурсы стремятся потребить более рационально...

-

Выделяют два подхода к определению конкурентоспособности: - Подход, основанный на ценовой конкуренции. Ценовая конкуренция это конкурентная борьба,...

-

Избыточный вес медицинский экономический В первой главе будет содержаться теоретическая составляющая исследования. Для более удобного ориентирования по...

-

Теория конкурентных преимуществ - Основные концепции международной торговли

В статье "Конкурентные преимущества стран" в 1990 году М. Портер предложил новый подход к анализу теории международной торговли. В отличие от...

-

Прежде чем рассматривать факторы, влияющие непосредственно на экспорт вооружений, необходимо выделить факторы, воздействующие на оборонно-промышленный...

-

Рыночная система формировалась на протяжении нескольких тыс. лет в результате посте?енного разложения натурального хозяйства. В основе этого процесса...

-

Факторы, влияющие на формирование и развитие рынка труда

В современных условиях для развития национальной экономики необходимо наличие незадействованных и неосвоенных ресурсов. К ним относятся и трудовые...

-

Сущность и факторы конкурентоспособности организации Конкурентоспособность организации - это умение организации проектировать, производить и...

-

Экспорт вооружение рынок политика В первую очередь необходимо отметить специфичность рынка вооружений в силу его олигополизированности со стороны...

-

Понятие конкурентного преимущества - Ключевые факторы конкурентного преимущества в мировой экономике

"Продуктом" системы управления рыночными возможностями компании являются конкурентные преимущества. Подобно тому, как не существует компании без...

-

Основные механизмы влияния на доходность фондовых индексов - Влияние макроэкономических факторов

На сегодняшний день фондовый рынок играет важнейшую роль в привлечении капитала в развивающихся и в развитых странах, что приводит к росту промышленности...

-

Существует множество факторов, которые экономисты использовали в своих исследованиях, посвященных выявлению детерминантов спортивного успеха стран на...

-

Исследование конкурентных стратегий, применяемых китайскими компаниями в условиях глобальной конкуренции, начнем с проведения SWOT-анализа китайской...

-

Заключение - Проблемы привлечения иностранных инвестиций в российскую экономику

Учитывая серьезное технологическое отставание российской экономики по большинству позиций, России необходим иностранный капитал, который мог бы принести...

-

Рассмотрим динамику компонентов моделей "инвестиции - сбережения" и "доходы - расходы" Республики Беларусь. Динамика иностранных инвестиций в Республику...

-

Как уже отмечалось ранее, под инвестициями понимаются любое имущество, включая денежные средства, ценные бумаги, оборудование и результаты...

-

Особенности российского франчайзинга

Франчайзинг, мерчандайзинг, дистрибуция, консалтинг - большинство людей так и не знают значения этих слов иностранного происхождения. Передо мной не...

-

Перспективы малого бизнеса Правительство Российской Федерации рассматривает малый бизнес как одно из основных направлений развития экономики. В 2010 году...

-

Причины безработицы и методы борьбы с ней - Рынок труда

Анализ Причин безработицы дают многие экономические школы. Одно из самых ранних объяснений дано в труде английского экономиста-священника Т. Мальтуса...

-

Меркантилистская и классическая теория международной торговли Одной из первых экономических доктрин, анализирующих международную торговлю и ее роль в...

Обзор литературы, Факторы прямых иностранных инвестиций - Исследование косвенных эффектов инфляционного таргетирования на динамику прямых иностранных инвестиций