Расчет сроков окупаемости долгосрочных вложений - Кредитные операции

Необходимые для определения экономической эффективности энергосберегающих объектов рыночные критерии предполагают оценку конечных результатов работы объектов за срок их службы Т ? 15 лет. Это достигается расчетом суммарного чистого дохода (ЧДД) и их рентабельности - индекса доходности (ИД) [1-2].

Срок окупаемости инвестиций

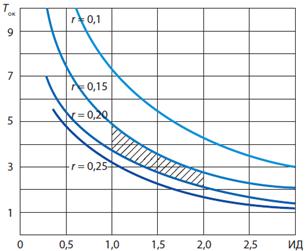

Срок окупаемости инвестиций ТОк, даже рассчитываемый с учетом дисконта будущих доходов, не может являться исчерпывающим показателем, поскольку весьма отдаленно отражает конечную эффективность. Это иллюстрирует потоковая диаграмма инвестиций (рис. 1), построенная для К = 1, Т = 15 лет, номинального дохода Д = 0,37 и усредненной нормы дисконта1 r = 0,25.

Тем более неприемлем бездисконтный срок окупаемости Т0, который хорошо вписывался в линейное представление об инвестиционных процессах в плановой экономике, далекое, однако, от реальности. Этот срок также показан на диаграмме (рис. 1), наряду с воображаемым линейным наращением доходов. Однако многолетняя традиция применения понятия "срок окупаемости" и в настоящее время сохраняет у проектантов веру в значимость и объективность этого показателя, оно уже обрело некоторый сакральный смысл в качестве непреходящего мерила эффективности капитальных вложений.

Рисунок 1. Чистый дисконтированный доход (ЧДД) как конечный экономический результат инвестиционного процесса

Сравнение экономичности технически равноценных объектов

При оценке экономичности отдельных энергосберегающих объектов (частные инвестиции) расчет значений ЧДД и ИД прост, и иные критерии не требуются.

Иначе обстоит дело при экономическом сравнении технически равноценных объектов, как это приходилось повсеместно делать в плановой экономике и приходится делать сейчас в двух случаях:

- - те же государственные инвестиции, - объекты с "непрерывно изменяемыми" параметрами (сечения линий электропередач, толщина утеплителей зданий, мощность электроэнергетического оборудования и др.).

Здесь для оценки эффективности дополнительных инвестиций минимизируется функция приведенных затрат с коэффициентом эффективности инвестиций Е при величинах К. В работах [3-5] приводятся формулы для вычисления этого коэффициента при нормированиях значений ТОк и показателя ИД. Поскольку поставлен вопрос о переходе только к показателю ИД, следует определиться со взаимным соответствием этих показателей, учитывая указанную выше привычную тенденцию ориентироваться все-таки на срок окупаемости ТОк.

Зависимость между сроком окупаемости и рентабельностью

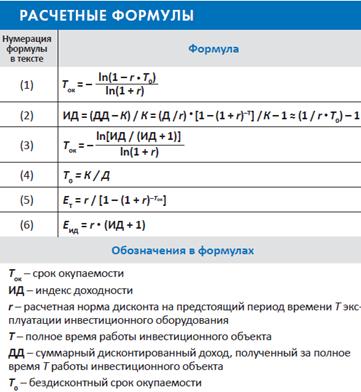

Рассмотрим количественную взаимосвязь ТОк = f(ИД) в инвестиционном процессе.

Для оценки срока окупаемости ТОк и индекса доходности ИД существуют формулы (1) и (2) (см. расчетные формулы). В них берется суммарный дисконтированный доход ДД, полученный за полное время работы инвестиционного объекта (рис. 1), и бездисконтный срок окупаемости Т0, отражающий определенную преемственность линейной и нелинейной модели.

Используя параметр Т0 в (1) и (2) в качестве связующего звена, получаем нужную взаимозависимость величин ТОк и ИД в виде (3).

Соотношения между сроками окупаемости инвестиций и их индексами доходности (рентабельностью), построенные по формуле (3), приведены на рис. 2.

Рисунок 2. Соотношения между сроками окупаемости инвестиций и их индексами доходности (рентабельностью)

Расчетная норма дисконта r на предстоящий период времени Т эксплуатации инвестиционного оборудования может быть сформирована экспертным путем. Например, по схеме "рупора", учитывающей следующие варианты развития отечественной экономики:

- - самый благоприятный, - менее благоприятный, - совсем неблагоприятный и т. д.

Уже упомянутая бездисконтная величина плановой экономики Т0 теперь играет нужную вспомогательную роль (см. формулу (4)) - дает первое представление об эффективности инвестиций (рис. 1) и участвует в расчетных рыночных формулах (1) и (2).

Анализируя соотношения между сроками окупаемости инвестиций и их индексами доходности (рис. 2), мы можем сделать вывод, что в ближайшие 10-15 лет область приемлемых по эффективности инвестиций (заштрихована) определяется следующими пределами: 0,15 ? r ? 0,20 и 1 ? ИД ? 2.

При желании все-таки нормировать срок окупаемости ТОк (при сравнении технически равноценных вариантов планового строительства или при рассмотрении "непрерывных" инвестиций) эта величина не должна превышать 4 лет.

Уместно напомнить, что при использовании в расчетах функции приведенных затрат (при большом числе сравниваемых технически равноценных вариантов или при "непрерывных" инвестициях) коэффициент эффективности инвестиций вместо привычного планового значения ЕН = 0,125 следует рассчитывать по формулам нелинейной модели инвестиций [3-5]. Так, при нормировании ТОк формула имеет вид (5), а при нормировании ИД - (6) (см. расчетные формулы).

На основании выполненных расчетов можно сделать следующие выводы:

- 1. Основными показателями экономической эффективности долгосрочных инвестиций являются величины ЧДД и ИД, при этом нормировать следует значение ИД ? 1 в случае попарного сравнения технически равноценных вариантов или при "непрерывных" инвестициях. 2. При желании ориентироваться на сроки окупаемости ТОк нужно иметь в виду, что значение ИД ? 1 обеспечивается лишь при ТОк ? 4 года. При нормировании ТОк ? 6 лет инвестиции в большинстве случаев вообще не окупаются, то есть ИД ? 0.

Похожие статьи

-

Срок окупаемости (payback period method - PP) - один из наиболее часто применяемых показателей для анализа инвестиционных проектов. Если не учитывать...

-

Оформление выдачи и погашения долгосрочных кредитов - Кредитные операции

Коммерческие банки, располагающие достаточно крупным собственным капиталом, вправе предоставить заемщикам длительные и рискованные кредиты на срок более...

-

Индекс расчета (profitability index - PI) метод расчета данного показателя является как бы продолжением метода расчета чистого приведенного дохода - NPV....

-

В составе собственных средств наибольшую долю составляет уставный капитал. Размер уставного капитала определяется в момент создания банка его...

-

Формирование страховых резервов по страхованию жизни в ООО "Согласие" осуществляется в целях оценки обязательств страховщика, выраженных в денежной...

-

Виды активных операций КБ, Кредитные операции - Управление активами коммерческого банка

Как следует из предыдущего раздела в состав активных операций входят следующие виды операции: кредитные, инвестиционные, расчетно-кассовые и прочие...

-

Межбанковские расчеты ОАО "СКБ-банк" - Особенности расчетно-кассовых операций банка

Межбанковские расчеты -- это расчеты, которые осуществляются между банками на основе корреспондентских отношений, то есть договорными отношения между...

-

В России расчеты чеками между юридическими лицами применяются довольно редко. Чековые книжки используются главным образом для снятия организацией...

-

Кредитные отношения коммерческих банков - Кредитные операции банка

В процессе развития кредита и банков выявился очевидный факт, что характерной особенностью и обязательным элементом существования и применения кредита...

-

Формы безналичных расчетов - Особенности расчетно-кассовых операций банка

Безналичные расчеты осуществляются в определенных формах, под которыми понимаются урегулированные законодателями условия исполнения через кредитную...

-

Эффективность кредитных операций - это главный показатель правильно спланированной, взвешенной кредитной политики банка. Во многих банках получила...

-

Банк работает на российском рынке банковских услуг с 1992 года. Московский кредитный банк -- это универсальный коммерческий банк, предоставляющий все...

-

Оформление расчетов по экспортно-импортным операциям - Обслуживание банковских счетов

Клиентов в иностранной валюте и форме документарного аккредитива, инкассо, банковского перевода 1) Расчеты по документарному инкассо. 2) Расчеты...

-

Концептуальные основы стратегии повышения экономической эффективности проведения расчетно-кассовых операций Функционирование надежной системы расчетов...

-

Организация системы краткосрочного кредитования и долгосрочного кредитования Организация кредитования Все вопросы, связанные с осуществлением и...

-

Положительные Лизинг - это долгосрочное финансирование. Приобретение основных средств и их эксплуатация носит долгосрочный характер. Лизинг - это...

-

Документальное оформление аккредитивных расчетов При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива...

-

Межбанковские расчеты ОАО "СКБ-банк" - Расчетно-кассовые операции банка

Межбанковские расчеты -- это расчеты, которые осуществляются между банками на основе корреспондентских отношений, то есть договорными отношения между...

-

Классификация кредитных операций - Кредитная политика коммерческого банка

Кредитные операции Активные операции Пассивные операции 1. Кредитование клиентов 6. Депозиты клиентов 2. Кредитование других банков 7. Депозиты банков 3....

-

Организация расчетов с корпоративными клиентами Привлечение юридических лиц на расчетно-кассовое обслуживание связано с тем, что деньги, находящиеся на...

-

Расчеты платежными поручениями - Расчеты платежными поручениями

Это - самая распространенная в настоящее время в России форма безналичных расчетов. Платежное поручение представляет собой поручение предприятия...

-

Анализ внутренней методики оценки финансового состояния ОАО "Банк "Санкт-Петербург" показал, что рассматриваемый подход не включает в себя исследование...

-

Управление активами банков представляет собой порядок размещения собственных и привлеченных средств таким образом, чтобы постоянно поддерживалось...

-

Моделирование расчетных методов - Методы расчетов в платежных системах

В целях иллюстрации матричного моделирования расчетных методов используем практический числовой пример. Для отражения представленных в нем операций...

-

Учет операций по расчетам банковскими картами - Особенности учета на специальных счетах в банке

Использование пластиковых карт как средства платежа прочно входит как в хозяйственный оборот организаций и индивидуальных предпринимателей, так и...

-

Документы - Кредитные операции

Для получения кредита предприятие должно представить в обслуживающее его учреждение банка следующие документы: 1. Заявление-ходатайство на выдачу ссуды...

-

Лизинговые контракты - Кредитные операции

Лизинг - операция, отличающаяся довольно сложной организацией. Во многих сделках имеют место как минимум три контракта: - между арендатором и...

-

Особенности лизинга - Кредитные операции

Причиной широкого распространения лизинга является ряд его преимуществ перед обычной ссудой: А) Лизинг предполагает 100%-ное кредитование и не требует...

-

Деятельность Национального Банка Республики Казахстан в ближайшие годы будет направлена на совершенствование функционирования платежной системы...

-

1 - чекодатель подает заявление в банк о выдаче ему чека или чековой книжки и передает платежное поручение, позволяющее продепонировать денежные средства...

-

Кредитная политика банков второго уровня Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость...

-

Принципы кредитования - Кредитные операции банка

Банковское кредитование осуществляется при строгом соблюдении принципов кредитования, которые представляют собой требования к организации кредитного...

-

Совершенствовать кредитные операции можно различными путями. Одним из направлений является применение разнообразных форм кредитования, использование...

-

Доходы от кредитных операций в коммерческом банке Банковский кредит является одной из главных статей дохода банков, а также выполняет важные функции в...

-

Ссуда, кредит, заем - их современное трактование Когда в экономической литературе рассматривается проблема кредитных отношений, обычно термины "заем",...

-

Лизинг, Понятие и виды лизинга - Кредитные операции

Понятие и виды лизинга Лизинг - это вид предпринимательской деятельности, направленной на инвестирование временно свободных или привлеченных финансовых...

-

Формы и методы международных расчетов - Перспективы развития валютных операций коммерческих банков

Внешнеэкономический банк оплата валютный Действительно, форма расчета за поставленную продукцию, выполненные работы или услуги имеет большое значение,...

-

Кредит (от лат. Creditum - ссуда, долг) - это предоставление денег или товаров в долг на гарантированных условиях возвратности, платности и срочности....

-

Помимо расчетов наличными деньгами к вопросам организации наличного денежного обращения в соответствии со ст. 34 Закона о Центральном банке РФ относится...

-

Банк работает на российском рынке банковских услуг с 1992 года. Московский кредитный банк -- это универсальный коммерческий банк, предоставляющий все...

Расчет сроков окупаемости долгосрочных вложений - Кредитные операции