Определение срока окупаемости инвестиций. Определение внутренней нормы доходности инвестиционных проектов - Кредитоспособность заемщика и способы ее определения

Срок окупаемости (payback period method - PP) - один из наиболее часто применяемых показателей для анализа инвестиционных проектов.

Если не учитывать фактор времени, т. е. когда разные суммы дохода, получаемые в разное время, рассматриваются как равноценные, то показатель срока окупаемости можно определить по формуле:

(2.4)

Где nY - упрощенный показатель срока окупаемости;

С1 - размер инвестиций;

РK - ежегодный чистый доход.

Иначе говоря, период окупаемости (payback period) продолжительность времени, в течение которого недисконтированные прогнозируемые поступления денежных средств превысят недисконтированную сумку инвестиций. Это число лет, необходимых для возмещения стартовых инвестиционных расходов.

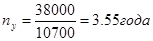

Предположим, произведены разовые инвестиции в размере 38000 у. д.е. Годовой приток планируется равномерным в размере 10700 у. д.е.

Если годовые притоки наличности не равны, то расчет окупаемости усложняется.

Предположим, что годовые притоки наличности распределены по годам следу образом;

Годы 1-й 2-й 3-й 4-й 5-й

Поступление 8000 12000 12000 6000 8000 наличности

Сумма поступлений за первые три года составит: 8000 + 12000 + + 12000 = 32000 у. д.е., т. е. из первоначальных инвестиций останутся невозмещенными 38000 - 32000 = 6000 у. д.е. Тогда при старом объеме инвестиций в размере 38000 у. д.е. период окупаемости составит:

3 года + (6000/8000) = 3,75 года.

Если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет, отвергается. Если бы в нашем примере - необходимый период окупаемости был 4 года, проект был бы принят.

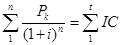

Более обоснованным является другой метод определения срока окупаемости. При использовании данного метода под сроком окупаемости - nO(РР) понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций.

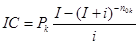

(2.5.)

Где PK - годовые доходы;

? IC - сумма всех инвестиций;

T - срок завершения инвестиций.

Пример Инвестиционный проект характеризуется следующими членами потока платежей, которые относятся к концу года. Ставка процентов для дисконтирования принята i = 10%.

|

Годы |

1-й |

2-й |

5-й |

4-й |

5-й |

6-й |

|

Инвестиции |

200 |

250 |

- |

- |

- |

- |

|

Отдача |

- |

- |

150 |

250 |

300 |

300 |

Порядок решения.

- 1 этап. Для определения упрощенного срока окупаемости (nY) суммируем годовые доходы и решаем уравнение 200 + 250 = 150 + 250 + 300X 50 = 300X

X = 0,167

Из условия видно, что окупаемость наступит в период между 4-м и 5-м годами, т. е. через 2 года после начала отдачи. Величина Х = 0,167 характеризует часть года, в котором состоится окупаемость. Следовательно, nY = 2 + 0,167 = 2,167 года (2 года 61 день).

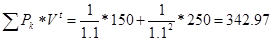

- 2 этап. Для оценки nОк найдем сумму инвестиций с процентами по ставке i= 10%. ? IС = 200 * 1,1 + 250 = 470 3 этап. За первые два года получения дохода их современная величина составит

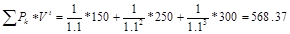

Т. е. эта величина меньше суммы инвестиций с начисленными процентами 342,97 < 470. За три года современная величина дохода будет равна

Т. е. больше, чем стоимость инвестиций.

Отсюда, срок окупаемости (при условии, что доход может выплачиваться и за часть года) составит

NОк = 2+ ((470+342.97): 225,4) = 2,56 года.

Величина 225,4 получена как 3500 * 1,1-3.

Рассмотрим определение срока окупаемости для доходов, которые можно представить в виде некоторых упорядоченных последовательностей (аннуитетов). Начнем с самого простого случая: с равномерного дискретного (один раз в конце года) поступления доходов. Из условий полной окупаемости за срок nОк при заданной ставке - i следует равенство суммы капитальных вложений современной стоимости аннуитета.

, отсюда

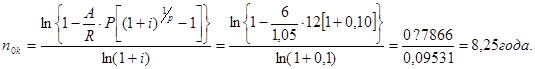

. (2.6)

Аналогичным путем можно найти срок окупаемости для других видов распределения отдачи. В каждом таком случае капиталовложении приравниваются к современной величине финансовых рент, т. е. IC = А, а члены денежного потока PK = R - члену ренты, число членов потока в году - Р.

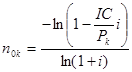

Инвестиции к началу поступления доходов составили 6 млн. у. д.е., годовой доход ожидается на уровне 1,05 млн. у. д.е., поступлении ежемесячные при принятой ставке сравнения i = 10%.

Исходя из формулы для расчета срока постоянных рент, постнумерандо

Для сравнения заметим, что без учета фактора времени получения доходов срок окупаемости составит nY= 5,71 года (6: 1,05=5,71)

Как видим, разница существенная.

Не всякий уровень дохода при прочих равных условиях приводит к окупаемости инвестиций. Срок окупаемости существует, если не нарушаются определенные соотношения между поступлениями и размером инвестиций. Так, при ежегодном поступлении постоянных доходов (один раз в году) это соотношение имеет вид: РК > IC * i, при поступлении постоянных доходов несколько раз в году (Р-раз в году): РК >P (1+i)1/p * IC, при непрерывном поступлении доходов: РК > lN(1+i)* IC.

Если перечисленные требования не выполняются, то капиталовложения не окупаются за лисой срок, точнее, этот срок равен бесконечности.

Приведенные неравенства, вероятно, окажутся полезными для быстрой оценки ситуации.

С = 10%. Капвложения - 6 млн. у. д.е. Ожидаемая годовая отдача от инвестиций 0,5 млн. у. д.е. исходя из приведенного неравенства, отдача должна быть больше, чем IC * i = 0,1 * 6,0 = 0,6, но 0,6 < 0,5. Таким образом, при заданной уровне отдачи инвестиции не окупаются. В то же время упрощенный срок окупаемости (без учета фактора времени) говорит о том, что инвестиции окупятся через 12 лет

Основной недостаток показателя срока окупаемости nOk как меры эффективности заключается в том, что он не учитывает весь период функционирования инвестиций и, следовательно, на него не влияет вся та отдача, которая лежит за пределами nOk. Поэтому показатель срока окупаемости не должен служить критерием выбора, а может использоваться лишь в виде ограничения при принятии решения, т. е., если срок окупаемости проекта больше, чем принятое ограничение, то он исключается из списка возможных инвестиционных проектов.

Внутренняя норма доходности, прибыли (internal rats of return, IRR) является показателем, широко используемым при анализе эффективности инвестиционных проектов.

Реализация любого инвестиционного проекта требует привлечения финансовых ресурсов, за которые всегда необходимо платить. Так, за заемные средства платятся проценты, за привлеченный акционерный капитал - дивиденды и т. д.

Показатель, характеризующий относительный уровень этих расходов, является "ценой" за использованный (авансируемый) капитал (СС). При финансировании проекта из различных источников этот показатель определяется по формуле средней арифметической взвешенной.

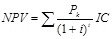

Чтобы обеспечить доход от инвестированных средств или, по крайней мере, их окупаемость, необходимо добиться такого положения, когда чистая текущая стоимость будет больше нуля или равна ему. Для этого необходимо подобрать такую процентную ставку для дисконтировании членов потока платежей, которая обеспечит получение выражений NPV> 0 или NPV = 0.

Как оказывалось ранее в (3.2), такая ставка (барьерный коэффициент) должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке с учетом фактора риска.

Поэтому под внутренней нормой доходности понимают ставку дисконтирования, использование которой обеспечивает равенство текущей стоимости ожидаемых денежных оттоков и текущей стоимости ожидаемых денежных притоков, т. е. при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности, обеспечивается получение распределенного во времени дохода.

Показатель внутренней нормы доходности - IRR характеризует максимально допустимый относительный уровень расходов, которые могут быть произведены при реализации данного проекта.

Например, если для реализации проекта получена банковская ссуда, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Таким образом, смысл этого показателя заключается в том, что инвестор должен сравнить полученное для инвестиционного проекта значение IRR. и "ценой" привлеченных финансовых ресурсов (cost of capital - CC) [16]

Если 1RR. > СС, то проект следует принять;

1RR < СС, проект следует отвергнуть;

IRR = CС, проект ни прибыльный, ни убыточный. Практическое применений данного метода сводится к последовательной итерации, с помощью которой находится дисконтирующий множитель, обеспечивающий равенство NPV=0

Рассчитываются два значения коэффициента V1 < V2 таким образом, чтобы в интервале (V1, V2) функция NPV=. f (V) меняла свое значение с "+" на "-" или наоборот. Далее используют формулу:

IRR = i1 + (NPV (i1): (NPV (i1) - NPV (i2)) (2.7)

Где i1 - значение процентной ставки в дисконтном множителе, при которой f (i1) > 0, f (i1) < 0

I2 - значение процентной ставки в дисконтном множителе, при котором (f (i2) > 0), (f (i2) < 0).

Точность вычислений обратна длине интервала (i1, i2). Поэтому наилучшая аппроксимация достигается в случае, когда длина интервала принимается минимальной (1%).

Требуется определить значение IRR (процентную ставку) для проекта, рассчитанного на три года, требующего инвестиций в размере 20,0 млн. у. д.е. и имеющего предполагаемые денежные поступления в размере Р1 = 0,0 млн. (1-й год); Р2 = 8,0 млн. (2-й год) и Р3 = 14,0 млн. (3-й год).

Возьмем два произвольных значения процентной ставки для коэффициента дисконтирования: i1= 15% и i2 = 20%. Соответствующие расчеты приведены в таблицах.

Таблица 2.2.

|

Год T |

Поток |

Расчет 1 |

Расчет 2 | ||

|

Год T |

Поток |

Расчет 1 |

Расчет 2 | ||

|

I1= 15% |

I1= 20% | ||||

|

0-й 1-й 2-й 3-й |

-20 6,0 8,0 14,0 |

|

|

|

|

|

0,4714 |

-1,3452 |

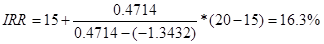

По данным расчета 1 и 2 вычислим значение IRR

Уточним величину ставки, для чего примем значения процентных ставок, равное i1 = 16%, i2 = 17% и произведем новый расчет.

Таблица 2.3.

|

Год T |

Поток |

Расчет 1 |

Расчет 2 | ||

|

I1= 16% |

I1= 20% | ||||

|

0-й 1-й 2-й 3-й |

-20 6,0 8,0 14,0 |

|

|

|

|

|

0,0870 |

-0.2862 |

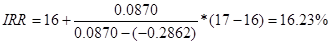

По данным расчета 1 и 2 вычислим значение IRR

I RK. = 16,25% является верхним пределом процентной ставки, по которой уирма помет окупить кредит для финансирования инвестиционного проекта. Для получения прибыли фирма должна брать кредит по ставки менее 16,25%. [16]

Похожие статьи

-

Индекс расчета (profitability index - PI) метод расчета данного показателя является как бы продолжением метода расчета чистого приведенного дохода - NPV....

-

При наличии выбора нескольких привлекательных инвестиционных проектов и отсутствии необходимых денежных, ресурсов для участия в каждом возникает задача...

-

Инфляция искажает результаты анализа эффективности долгосрочных инвестиций. Основная причина заключается в том, что амортизационные отчисления...

-

Расчет сроков окупаемости долгосрочных вложений - Кредитные операции

Необходимые для определения экономической эффективности энергосберегающих объектов рыночные критерии предполагают оценку конечных результатов работы...

-

Оценка стоимости объекта недвижимости - Кредитоспособность заемщика и способы ее определения

Затратный подход В основе затратного подхода лежит принцип замещения, согласно которому инвестор не заплатит за объект недвижимости сумму большую, чем...

-

Заключение - Кредитоспособность заемщика и способы ее определения

В результате проведенных исследований и анализа была проведена оценка вложения денежных средств, как одна из форм финансовых инвестиций, как для...

-

Подходы к оценке кредитоспособности заемщиков Кредитоспособность заемщика зависит от многих факторов, оценить и рассчитать каждый из которых непросто....

-

Общая последовательность разработки инвестиционного проекта - Экономическая оценка инвестиций

Инвестирование представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся коммерческой организации, руководство...

-

Маржинальная стоимость капитала - Кредитоспособность заемщика и способы ее определения

Рассматривая проблему стоимости капитала, мы исходим из данных прошедших периодов. Однако цена отдельных источников средств, равно как и структура...

-

Результаты расчетов - Кредитоспособность заемщика и способы ее определения

Здание торгового центра Наименование параметра Обозначение Значение Строительный объем, куб. м. V 4 854,0 Восстановительная стоимость 1 куб. м. объекта...

-

Взаимоотношения банка с клиентами - Кредитоспособность заемщика и способы его определения

Банк, будучи порождением потребности хозяйства, находясь в центре экономической жизни, призван содействовать интересам своих клиентов. Не случайно,...

-

Фирмам как форма промежуточного финансирования в процессе строительного цикла. В зарубежной практике ипотечные ссуды погашаются подрядной фирмой за счет...

-

Кредитная политика коммерческих банков - Кредитоспособность заемщика и способы ее определения

Кредитная политика создает основу всего процесса управления кредитами. Разработанная кредитная политика является краеугольным камнем разумного управления...

-

Заключение - Кредитоспособность заемщика и способы его определения

Кредитоспособность заемщик коммерческий банк Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования экономических...

-

Модели анализа кредитоспособности заемщиков - Кредитная политика коммeрческого банка

Современные практические методы анализа кредитоспособности заемщиков коммерческого банка основываются на комплексном применении как финансовых так и...

-

Одним из ключевых моментов модели переоценки по срокам погашения является разделение активов и пассивов на две категории: активы/пассивы, чувствительные...

-

1. Оценка кредитоспособности заемщика - мера, направленная на снижение кредитного риска, который напрямую влияет на кредитную политику банка. Ситуация 1:...

-

Методика банков США Ряд американских экономистов описывает систему оценки кредитоспособности, построенную на сальдовых показателях отчетности....

-

Понятие, цели и задачи оценки кредитоспособности банком В современной экономике Казахстана в период становления и развития нового типа экономических...

-

Оценка кредитоспособности крупных и средних предприятий основывается на фактических данных баланса, отчета о прибыли, кредитной заявке, информации об...

-

Формула (28) для расчета ликвидационной стоимости объекта оценки, учитывающая фактор стоимости денег во времени и влияние фактора эласти Чности спроса по...

-

Методы кредитования и формы ссудных счетов - Кредитоспособность заемщика и способы ее определения

Основным элементом в системе банковского кредитования являются методы кредитования, так как они определяют ряд других элементов этой системы, таких, как...

-

Принципы кредитования - Кредитоспособность заемщика и способы ее определения

Принципы кредитования образуют главный элемент системы кредитования. Они отражают содержание кредита как разновидности производственных отношений....

-

Кредитоспособность клиента коммерческого банка - способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и...

-

Методика оценки целесообразности предоставления банковского кредита, разработана для определения банками платежеспособности предприятий, наделяемых...

-

Методика оценки целесообразности предоставления банковского кредита, разработана для определения банками платежеспособности предприятий, наделяемых...

-

Введение - Кредитоспособность заемщика и способы его определения

Кредитно-финансовая система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банковской системы и товарного производства...

-

Классификационные модели оценки кредитоспособности заемщиков Среди подходов к оценке кредитоспособности заемщиков можно выделить две группы моделей: 1)...

-

Классификационные модели анализа кредитоспособности заемщика И в нашей стране, и во всем мире существует множество методик оценки финансового положения...

-

Для оценки кредитоспособности заемщика - физического лица используется методика кредитного скоринга. Скоринг (от английского scoring - подсчет очков)...

-

Понятие кредитоспособности и специфика ее определения Проблема оценки кредитоспособности заемщика банка не относится к числу достаточно разработанных....

-

Определение рейтинга кредитоспособности заемщика - Кредитная политика коммeрческого банка

Банк, для оценки кредитоспособности клиента, должен иметь инструменты получения информации, которых будет достаточно для того, чтобы проанализировать...

-

Одним из важнейших элементов методики анализа кредитоспособности заемщика является его информационная база. Особенность формирования и использования базы...

-

Классификация банковских ссуд Банковская ссуда, предоставляемая в денежной форме, характеризует конкретное проявление кредитных отношений между банком с...

-

Проценты по кредиту начисляются банком на сумму фактической задолженности на начало дня. Уплата процентов производится заемщиком при каждом погашении...

-

Кредитоспособность мелких предприятий может оцениваться таким же образом, как и способность к погашению долга у крупных и средних заемщиков - на основе...

-

Инвестиции, являясь целенаправленной деятельностью, представляют процесс создания, накопления и вложения капитала с целью получения доходов в будущем по...

-

Организационный механизм анализа кредитоспособности заемщиков - Анализ кредитоспособности заемщиков

В процессе организации работы по кредитованию юридических лиц, как правило, принимает участие не только кредитное подразделение, но и другие службы:...

-

Основными приоритетами в области финансирования инвестиционных проектов, является финансирование проектов направленных на устранение инфраструктурных...

-

Оценка кредитоспособности заемщика - Кредитная политика коммерческого банка

Объективная оценка кредитоспособности потенциального заемщика, несмотря на все многообразие применяемых в банковской практике методик, по-прежнему...

Определение срока окупаемости инвестиций. Определение внутренней нормы доходности инвестиционных проектов - Кредитоспособность заемщика и способы ее определения