Денежный рынок: спрос на деньги и их предложение - Денежный рынок и проблемы его регулирования в РБ

Денежное обращение - это движение денег, опосредующее оборот товаров и услуг. Движение денег при выполнении ими своих функций и представляет собой денежное обращение.

Существуют две основные причины спроса на деньги. Они связаны с функциями денег как средства обращения и средства сбережения.

Первая причина связана с тем, что люди нуждаются в деньгах как средстве приобретения товаров и услуг или заключения торгово-производственных сделок. Чем больше общая денежная стоимость находящихся в обмене товаров и услуг, тем больше потребуется денег для заключения сделок. Поэтому спрос на деньги изменяется пропорционально номинальному валовому национальному продукту и находится в обратной пропорциональной зависимости по отношению к скорости оборота одноименной денежной единицы. Если каждая денежная единица в среднем за год оборачивается три раза, естественно, что суммарная величина денежной массы должна быть в три раза меньше номинальной величины ВНП. Это можно записать формулой 1.1.

Кд = ВНП / О, (1.1)

Где Кд - количество денег;

ВНП - валовый национальный продукт;

О - скорость оборота денежной единицы.

Вторая причина, по которой держат деньги, вытекает из их функции как средства сбережения. Люди могут держать свои финансовые активы в различных формах: в виде акций корпораций, частных или государственных облигаций или же в наличности. Следовательно, существует спрос на деньги со стороны активов. На сегодняшний день экономисты выделяют следующие виды спроса на деньги:

1. Трансакционный спрос. Поскольку деньги являются средством обращения, т. е. выступают посредником в обмене, они необходимы людям для покупки товаров и услуг, для совершения сделок. Трансакционный (операционный) спрос на деньги - это спрос на деньги для сделок (transactions), т. е. для покупки товаров и услуг.

Существенный вклад в модернизацию количественной теории внес И. Фишер - видный представитель математической школы в современной экономической теории, один из создателей и первый президент Международного эконометрического общества (1931-1933). В своей работе "Покупательная сила денег..." (1911 г.) он попытался формализовать зависимость между массой денег и уровнем товарных цен. Получилось макроэкономическое уравнение обмена:

M V= P Y, (1.2)

Где М - количество денег в обращении;

V - скорость обращения денег;

Р - уровень цен;

Y - объем (количество) товаров.

Между тем с развитием денежной системы возникла реальная альтернатива использовать имеющиеся средства либо в наличной денежной форме (не приносящей доход), либо в неденежной форме, как правило, приносящей доход. Однако в последнем случае возникает опасность, что полностью и в сжатые сроки капитал не удастся снова превратить в деньги. Способность богатства быстро и без потерь превращаться в деньги и выполнять их основные функции называется ликвидностью.

Основы теории ликвидности были разработаны в трудах представителей кембриджской школы А. Маршалла, А. Пигу и др. Кембриджскую версию количественной теории выражает формула:

М = k Р Y, (1.3)

Где М - объем денежной массы,

K - коэффициент ликвидности, показывающий, какая доля дохода хранится людьми в виде наличных денег,

Р - общий уровень цен на товары и услуги,

Y - реальный выпуск (доход).

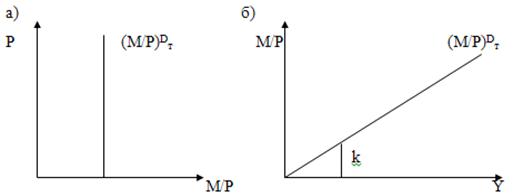

Поскольку трансакционный спрос на деньги зависит только от уровня дохода (рисунок 1.1 (б)) и не зависит от ставки процента (рисунок 1.1 (а)), то графически он может быть представлен двумя способами, проиллюстрированными на рисунке 1.1.

Рис. 1.1 Трансакционный спрос на деньги

Точка зрения о том, что единственным мотивом спроса на деньги является использование их для совершения сделок существовала до середины 30-х годов, пока не вышла в свет книга Кейнса "Общая теория занятости, процента и денег", в которой Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги - мотив предосторожности и спекулятивный мотив - и соответственно предложил еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

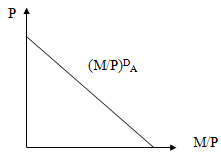

- 2. Предусмотрительный спрос на деньги (спрос на деньги из мотива предосторожности) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех, которые им требуются для запланированных покупок. Таким образом, спрос на деньги из мотива предосторожности проистекает также из функции денег как средства обращения. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса на деньги. 3. Спекулятивный спрос на деньги обусловлен функцией денег как запаса ценности (как финансового актива). Однако в качестве финансового актива деньги лишь сохраняют ценность, но не увеличивают ее. Определяющим фактором спроса на деньги как финансовый актив выступает ставка процента. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой ставке спрос на наличные деньги повышается, поскольку при низкой доходности иных финансовых активов люди стремятся иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Таким образом, спрос на деньги отрицательно зависит от ставки процента, поэтому кривая спекулятивного спроса на деньги имеет отрицательный наклон (рисунок 1.2).

Рис. 1.2 Спекулятивный спрос на деньги

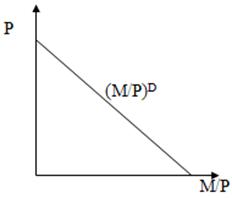

- 4. Общий спрос на деньги складывается из трансакционного и спекулятивного:

- (M/P) D = (M/P) D T + (M/P) D A = kQ - hR, (1.4)

Где Q - реальный доход,

R - номинальная ставка процента,

K - чувствительность (эластичность) изменения спроса на деньги к изменению уровня дохода,

H - чувствительность (эластичность) изменения спроса на деньги к изменению ставки процента, Общий спрос на деньги можно представить рисунком 1.3.

Рис. 1.3 - Общий спрос на деньги

В современных условиях представители неоклассического направления также признают, что фактором спроса на деньги является не только уровень дохода, но и ставка процента, причем зависимость между спросом на деньги и ставкой процента обратная. Однако они по-прежнему придерживаются точки зрения, что существует единственный мотив спроса на деньги - трансакционный. И именно трансакционный спрос обратно зависит от ставки процента. Эта идея была предложена и доказана двумя американскими экономистами Уильямом Баумолем (1952 г.) и лауреатом Нобелевской премии Джеймсом Тобином (1956 г.) и получила название модели управления наличностью Баумоля-Тобина.

Таким образом, согласно классической количественной теории денег, на величину спроса на деньги влияет главным образом уровень цен. В кейнсианской теории спрос на деньги является предпочтением ликвидности, основанным на трех психологических мотивах: транзакционном; спекулятивном; предосторожности. Также спрос на деньги зависит от номинальной величины валового национального продукта, скорости оборота одноименной денежной единицы и ставки процента по активам [1].

Под предложением денег обычно понимают денежную массу в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент.

Для характеристики денежного предложения применяются различные обобщающие показатели, так называемые денежные агрегаты. К ним обычно относят следующие:

- 1) Агрегат M-1 ("деньги для сделок") - это показатель, предназначенный для измерения объема фактических средств обращения. Он включает наличные деньги (банкноты и разменные монеты) и банковские деньги. 2) Агрегаты М-2 и М-3 включают кроме М-1, денежные средства на сберегательных и срочных счетах, а также депозитные сертификаты. Эти средства не являются деньгами, поскольку их невозможно непосредственно использовать для сделок купли продажи, а их изъятие подчинено определенным условиям, однако они похожи на деньги в двух отношениях: с одной стороны, они могут быть в короткие сроки выброшены на рынок товаров и услуг, с другой -- они позволяют осуществлять накопление денег. Не случайно их называют "почти деньгами". 3) Наиболее полные агрегаты денежного предложения - L и D. L наряду с М-3 включает прочие ликвидные (легко реализуемые) активы, такие, как краткосрочные государственные ценные бумаги. Они называются ликвидными, так как без особых трудностей могут быть превращены в наличность. Агрегат D включает все ликвидные средства и закладные, облигации и другие аналогичные кредитные инструменты.

Агрегаты М-3, L и D более четко отражают тенденции в развитии экономики, чем М-1: резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВНП. Так, быстрый рост денежной массы и кредита сопровождает период подъема, а их сокращение часто сопровождается спадами. Однако большинство экономистов предпочитают использовать агрегат М-1, так как он включает активы, непосредственно используемые в качестве средства обращения. В дальнейшем будем понимать под предложением денег агрегат М-1.

Кто определяет денежное предложение? Деньги эмитируются (выпускаются в обращение) тремя типами учреждений: коммерческими банками, государственным казначейством и эмиссионным банком.

Основные факторы, определяющие предложение денег:

- 1) розничный товарооборот. От его объема и структуры зависят выручка торговых организаций, поступление выручки от пассажирского транспорта; 2) поступление налогов и сборов с населения; 3) поступления на счета по вкладам в Сбербанк и коммерческие банки; 4) поступление наличных денег от реализации государственных и других ценных бумаг; 5) золотовалютные резервы. Их увеличение создает условия для проведения активной денежно-кредитной политики на открытом рынке, при определении объема кредитных ресурсов и позволяет увеличивать предложение денег; 6) общий дефицит финансового баланса и его важнейшей части - бюджетного дефицита. Бюджетный дефицит показывает недостаток средств на выплату заработной платы и финансирование других государственных расходов. В любом случае бюджетный дефицит влияет на денежное предложение и на эмиссию денег; 7) экспортно-импортное сальдо торгового баланса. Экспорт способствует увеличению предложения денег, а импорт сокращает их предложение. Активное сальдо торгового баланса - важный элемент денежно-кредитной политики, способствующий увеличению предложения денег; 8) кроме торгового баланса предложение национальной валюты зависит от других статей платежного баланса. Так, баланс показывает, что вывоз капитала из страны превышает его ввоз, что создает дополнительную нагрузку на денежное обращение и увеличение предложения денег; 9) состояние баланса Центрального банка.

Одним из инструментов определения предложения денег служит прогноз кассовых оборотов, который разрабатывается Центральным банком и его территориальными учреждениями по специальной методике. На основании ожидаемых поступлений денег в кассы банков и их целевого использования определяется достаточность или избыток денег, т. е. эмиссионный результат.

Эмиссия - результат спроса и предложения денег. Если в прогнозируемых кассовых оборотах ожидается превышение выплат денег над их поступлением в кассы банков, то в случае невозможности сокращения денежных выплат предусматривается эмиссия денег. Для прогнозирования предложения денег некоторые экономисты предлагают использовать денежный мультипликатор:

М = n В, (1.5)

Где М - денежная масса;

N - мультипликатор;

В - денежная база (чистые денежные обязательства Центрального банка).

В свою очередь:

В=К + А + К1 + А1, (1.6)

Где К - кредиты Центрального банка правительству (размещенные в Центральном банке государственные ценные бумаги);

А - чистые иностранные активы Центрального банка;

К1 - кредиты Центрального банка коммерческим банкам;

А1 - прочие чистые активы.

Денежный мультипликатор зависит от следующих коэффициентов: отношение резервов коммерческих банков к общей сумме депозитов (срочных и до востребования); отношение суммы наличных денег в обращении к депозитам до востребования (зависит от уровня процентных ставок и распределения доходов); соотношение срочных депозитов и депозитов до востребования (зависит от уровня процентных ставок по срочным депозитам).

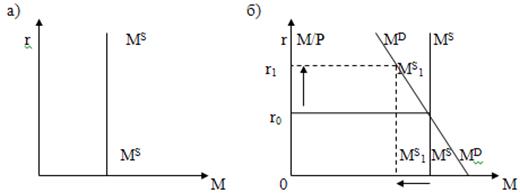

Предложение денег, если оно задано независимо от спроса на деньги и независимо от величины процентной ставки, будет представлено вертикальной линией МS (рис.1.4 (а)). Теперь совместим график спроса на деньги и график предложения денег, также отложив по оси ординат величину процентной ставки (рис. 1.4(б)).

Рис. 1.4 Предложение денег и равновесие на денежном рынке

Пересечение линий МD и МS показывает, что равновесие на денежном рынке установится на уровне процента r0. Если же, например, Центральный банк уменьшит предложение денег, то линия MS сместится влево, в положение МS1. Таким образом, установится новое равновесие на денежном рынке, но теперь уже при более высоком уровне процента (r1).

Таким образом, предложение денег определяется экономическим поведением: Центрального банка, который обеспечивает и контролирует наличные деньги; коммерческих банков (банковского сектора экономики), которые хранят средства на своих счетах; населения (домохозяйств и фирм, т. е. небанковского сектора экономики), которые принимают решения, в каком соотношении разделить денежные средства между наличными деньгами и средствами на банковских счетах (депозитами).

Оптимальным для денежного рынка является равновесие между спросом на деньги и их предложением. Равновесие на денежном рынке устанавливается, когда спрос на деньги равен их предложению, что может быть достигнуто при определенной банковской процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае, когда процентная ставка будет изменяться в том же направлении, что и доход. Например, если доходы в экономике возрастут, то это приведет к росту спроса на деньги, и следовательно, к увеличению процентной ставки, в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс ценных бумаг, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов и даст возможность поддерживать денежный рынок в равновесном состоянии. При снижении доходов возникает обратная ситуация.

Равновесие денежного рынка в кейнсианской модели можно представить в трех вариантах: в условиях "жесткой", "гибкой" и "смешанной" политики государства.

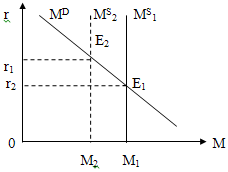

"Жесткая" политика регулирования денежной массы подразумевает, что предложение денег является фиксированным. Значит, предложение не меняется, независимо от колебаний рыночной ставки процента (пока государство не примет решения об изменении величины предложения денег) (рис. 1.5).

Рис. 1.5 "Жесткая" политика регулирования денежной массы

По вертикальной оси отмечена банковская процентная ставка (г), а по горизонтальной - объем денежной массы (М). Сплошная вертикальная линия (МS1) показывает первоначальное предложение денег. Наклонная линия (МD) показывает спрос на деньги. Проведя от точки равновесия (Е1) горизонтальную пунктирную линию до оси процента, получаем банковскую процентную ставку (r1). Если государство сократит количество денег в обращении, то линия предложения (МS1) сдвинется влево в положение (МS2) и появится новая точка равновесия (Е2), которая определит более высокую ставку процента (r2) вместо (r1). При увеличении денежной массы события будут развиваться в противоположном направлении. Кривая предложения денег сдвинется вправо, понижая тем самым ставку процента.

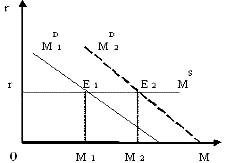

"Гибкая" политика регулирования денежной массы означает, что государство старается сохранить процентную ставку на одном уровне. График денежного равновесия принимает другую форму, представленную на рис. 1.6.

Рис. 1.6 "Гибкая" политика регулирования денежной массы

Горизонтальная линия (MS) показывает предложение денег при определенной ставке процента (r), а линии с отрицательным наклоном (сплошная МD1, и пунктирная МD2) - два уровня спроса на деньги. Изменение в спросе на деньги (из МD1 в МD2 и наоборот) достигается путем изменения денежной массы посредством монетарной политики.

Например, государство через центральный банк может изменить величину резервов коммерческих банков, которые те держат на его счетах. Тем самым достигается расширение или сжатие денежной массы и предложения денег в силу того, что высвобождается или связывается часть денежной массы, обслуживающей хозяйственный оборот.

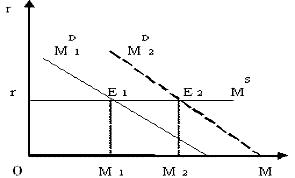

Иногда государство прибегает к совмещению "жесткой" и "гибкой" политики. Тогда проводится "смешанная" политика (рисунок 1.7).

Рис. 1.7 "Смешанная" политика регулирования денежной массы

Линии с положительным наклоном (сплошная МS1 и пунктирная МS2) показывают два уровня предложения денег, а линии с отрицательным наклоном (сплошная МD1 и пунктирная МD2) два уровня спроса на деньги.

Изменение спроса на деньги (с МD1 до МD2) при уровне предложения денег МS1, вызывает рост процентной ставки (с r1 до r2) и расширение денежной массы (с М 1 до М 2). Рыночное равновесие перемещается из точки Е1 в точку Е2.

Изменение уровня предложения денег (с МS1 до МS2) при уровне спроса МD1 ведет к падению процентной ставки (с r1 до r2) и опять-таки к увеличению денежной массы. Рыночное равновесие перемещается из точки Е1 в точку Е3.

В кейнсианской денежной теории за государством остается основная роль по регулированию количества денег в обращении. Тем самым данная теория подтверждает позицию Кейнса, согласно которой государство в лице правительства является активным участником и регулятором рынка и экономики в целом. Идеального равновесия денежного рынка не бывает вообще, т. к. на денежное равновесие оказывает влияние множество факторов.

Похожие статьи

-

Предложение на рынке труда - Проблемы рынка труда

На рынке труда, в результате взаимодействия спроса на труд с его предложением, определяются уровень занятости, а следовательно, и объем предложения благ...

-

Спрос и предложение на рынке труда На рынке труда встречаются продавец и покупатель, как при любой сделке купли - продажи. Продавцы - это работники,...

-

Введение - Денежный рынок и проблемы его регулирования в РБ

Деньги - один из наиболее важных разделов экономической науки. Они представляют собой нечто гораздо большее, чем пассивный компонент экономической...

-

Равновесие - Проблемы рынка труда

Равновесие на рынке труда существует тогда, когда количество запрашиваемого труда равняется количеству предлагаемого. Согласно неоклассической концепции...

-

Расчетно-аналитическая часть - Законы спроса и предложения

Задача № 1 Функция спроса населения на данный товар QD=10-P, функция предложения данного товара: QS= -6+P, Где QD - объем спроса в миллионах штук в год;...

-

Нарушение рыночного равновесия - Особенность взаимодействия спроса и предложения

Однако на рынке могут возникнуть неравновесные ситуации, когда невозможно установление равновесной цены, - это ситуации дефицита и избытка...

-

Эластичность предложения - Законы рыночной экономики: спрос, предложение, ценообразование

Коэффициент ценовой эластичности предложения показывает степень количественного изменения предложения при изменении цены на 1%. Степень изменения объема...

-

Взаимодействие спроса и предложения. Рыночное равновесие - Законы спроса и предложения

Рыночное равновесие представляет собой динамическую и взаимосвязанную систему воздействия рынка на объемы потребления и объемы производства через цены на...

-

Эластичность спроса и предложения - Законы спроса и предложения

Спрос предложение равновесие эластичность Эластичность в широком смысле - это мера реагирования одной переменной величины на изменение другой. Это число,...

-

Ожидания могут касаться изменения цен, денежных доходов, макроэкономической ситуации в стране и т. д. Так, ожидания роста цен (так называемые...

-

Рынок медицинских услуг: проблемы и направления развития - Регулирование рынка услуг здравоохранения

Развитие экономики любой страны во многом определяется показателями трудовых ресурсов. Одна из основных характеристик трудовых ресурсов - качество...

-

Понятие и характеристика денежного обращения Денежное обращение является важным составным элементом экономического механизма, а его устойчивость -...

-

Изменение предложения Изменение спроса Воздействие на равновесную цену Воздействие на равновесное количество продукта Увеличение Сокращение Увеличение...

-

Факторы влияющие на спрос - Законы рыночной экономики: спрос, предложение, ценообразование

На величину спроса влияет огромное количество факторов (детерминантов). Спрос зависит от: § использования рекламы § моды и вкусов § ожидания потребителей...

-

Основные показатели Чтобы анализировать занятость и безработицу, нужен расчет количественных показателей на рынке труда. Этот расчет оценивает уровень...

-

Термин "монетаризм" был введен в современную литературу Карлом Бруннером в 1968 г. Обычно он применяется для характеристики экономической школы...

-

Денежные агрегаты - Происхождение, функции и сущность денег

Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от...

-

Понятие спроса и предложения Спрос, предложение и цена являются основными элементами рынка. Весь комплекс их многомерных связей и взаимодействий образует...

-

Социальные последствия - Проблемы рынка труда

Социальная проблема вызванная безработицей, это не маловажный фактор, который влечет моральные последствия, негативно влияет на общественные ценности и...

-

Спрос - это представленная на рынке потребность в товарах. Спрос определяется количеством тех или иных товаров, которые потребители могут купить при...

-

Заключение - Законы спроса и предложения

Процессу обмена товаров на конкурентном рынке присущи свои законы. Они обнаруживаются в особенностях экономического реагирования участников рынка на...

-

Введение - Законы спроса и предложения

Спрос и предложение - взаимозависимые элементы рыночного механизма, где спрос определяется платежеспособной потребностью покупателей (потребителей), а...

-

Жизнь абсолютного большинства людей сопряжена с многообразными потребностями, характеризуемыми учеными как состояние ощущаемой неудовлетворенности,...

-

Предложение и равновесие на рынке труда В экономической теории рынок труда -- это рынок, где реализуется лишь один из прочих ресурсов. Здесь можно...

-

Рынок -- это конкурентная форма связи между хозяйствующими субъектами. Рыночный механизм -- это механизм взаимосвязи и взаимодействия основных элементов...

-

Функция балансирования спроса и предложения - Функции цены в рыночной экономике

В последние годы проектное управление все чаще применяется российскими предприятиями, деятельность которых напрямую не связана с проектной деятельностью....

-

Факторы неэластичности спроса - Законы рыночной экономики: спрос, предложение, ценообразование

Чувствительность различных групп потребителей к цене на один и тот же товар может существенно отличаться. Потребитель будет нечувствителен к цене при...

-

Практическое задание - Законы спроса и предложения

А) Определить понятия: "неэластичный спрос" - это слабая реакция величины спроса на изменение цены, так что относительное снижение цены приводит к...

-

Особенности спроса на факторы производства. Спрос фирмы на один переменный фактор В отличие от спроса на обычные потребительские товары индивидуального...

-

Теория номинального дохода - Монетаризм и монетарная политика

Основываясь на одном из важнейших положений монетарной теории номинального дохода о "полном и мгновенном приспособлении предполагаемого количества денег...

-

Понятие и виды эластичности спроса Эластичностью называется уровень реакций одной экономической переменной, в то время как изменяется другая. Иными...

-

Заключение - Эластичность спроса по доходу. Перекрестная эластичность

Рассмотрев тему по данной контрольной работе, мы пришли к выводу, что изучение спроса на продукцию является первейшей задачей фирмы в условиях рынка....

-

Факторы, влияющие на формирование и развитие рынка труда

В современных условиях для развития национальной экономики необходимо наличие незадействованных и неосвоенных ресурсов. К ним относятся и трудовые...

-

Проблемы и направления развития рынка строительно-ремонтных услуг Пензенской области

ПРОБЛЕМЫ И НАПРАВЛЕНИЯ РАЗВИТИЯ РЫНКА СТРОИТЕЛЬНО-РЕМОНТНЫХ УСЛУГ ПЕНЗЕНСКОЙ ОБЛАСТИ Строительно-ремонтные услуги представляют собой деятельность,...

-

Обеспечение сбалансированности спроса и предложения рабочей силы является важнейшей задачей государственной политики занятости, и один из основных...

-

Для характеристики экономического роста используется множество факторов, важнейшими из которых являются: Факторы предложения: А)количество и качество...

-

Закон спроса и закон предложения - Законы спроса и предложения

Объем спроса - это количество товара, которое готовы приобрести потребители по определенной цене за определенный период времени. Между ценой товара и...

-

Увлечение монетаристскими рецептами без учета реальных условий и особенностей России привело к весьма неутешительным результатам. Издержки и потери...

-

Социальные проблемы рынка труда - Безработица и ее виды

К началу 90-х годов Россию сотрясали мощные забастовки. Бастовали шахтеры, транспортники, работники аэропортов. К концу же 20 века вал забастовок спал:...

-

К коммерческой недвижимости относят офисные центры, торговые центры, складские комплексы и объекты стрит-ритейла. Чтобы определить уровень цен на объекты...

Денежный рынок: спрос на деньги и их предложение - Денежный рынок и проблемы его регулирования в РБ