Характеристика депозитарных расписок - Корпоративные ценные бумаги

В условиях, когда привлечение иностранного капитала затруднено, многие российские компании ищут способы выхода на международные фондовые рынки для продажи своих ценных бумаг. Так, в 1995 - начале 1996 г. г. российские эмитенты начали продажу своих ценных бумаг иностранным инвесторам путем выпуска депозитарных расписок за рубежом.

Юридические аспекты программ депозитарных расписок сложны и разнообразны. Технологически и юридически разновидности депозитарных расписок не патентованы. Названия ADR, GDR, EDR или IDR зависят от того, кому они продаются и на каком специфическом рынке торгуются, а также от предпочтения компании, выпускающей акции.

Под депозитарной распиской право США понимает "выпущенный американским депозитарием сертификат, подтверждающий право собственности на определенное количество депозитарных акций (американских депозитарных акций или глобальных депозитарных акций), которые в свою очередь, предоставляют право собственности на определенное количество ценных бумаг иностранного частного эмитента". На практике для обозначения американской депозитарной расписки используется термин ADR ("american depositary receipt"), так и глобальные депозитарные расписки ("global depositary receipt"). Разница между ними состоит в том, что ADR продаются только на биржевом и внебиржевом рынках США, а глобальные депозитарные расписки могут продаваться вне Соединенных Штатов. Примером глобальных депозитарных расписок являются британские "American Master Global Depositary Receipt" и "European Master Global Depositary Receipt".

Формирование действующего в США законодательства о ценных бумагах и фондовых биржах произошло в 30-х г. г. XX века в ответ на финансовый кризис 1929 г. Тогда были приняты: Закон США 1933 г. "О ценных бумагах", Закон США 1934 г. "Об обмене ценными бумагами", Закон 1940 г. "Об инвестиционных консультантах", Закон США 1940 г. "Об инвестиционных компаниях", Закон 1933 г. "О банках" (более известный как Glass-Steagall Act), а также Закон "О трасте" 1939 г. Все перечисленные акты действуют по сей день с рядом поправок. Программы депозитарных расписок могут инициироваться как американской стороной (инвестиционным банком), так и компанией-эмитентом ценных бумаг. С точки зрения американского законодательства выпуск и обращение депозитарных расписок регулируются законами США о ценных бумагах 1933 г., об обмене ценными бумагами 1934 г. и правилом 144A/Reg S.

Отечественное законодательство о валютном регулировании и валютном контроле, в целом, позволяет проведение проектов депозитарных расписок. Однако спорным остается, вопрос о покупке депозитарных расписок российскими инвесторами. Покупая депозитарную расписку и ценную бумагу ей представленную, такой инвестор совершает валютную операцию, связанную с движением капитала, и подпадает под действие Закона РФ от 9 октября 1992 г. "О валютном регулировании и валютном контроле" и его несоблюдение ведет к ответственности, вплоть до "взыскания в доход государства всего полученного по...сделкам". Действующий порядок требует получения разрешения (лицензии) Центрального банка РФ на осуществление таких сделок. http://www. yandex. ru/yandsearch? stype=www&;nl=0&;text=%E4%E5%EF%EE%E7%E8%F2%E0%F0%ED%FB%E5+%F0%E0%F1%EF%E8%F1%EA%E8

Депозитарные расписки впервые появились в 20-е г. г. нынешнего столетия в связи с запретом английского правительства на вывоз акций местных компаний за границу. Они помогли узаконить инвестиции крупных американских институтов в Соединенном Королевстве. В 50-х г. г. ряд крупных межнациональных корпораций добился котировок депозитарных расписок в США. В 70-е г. г. были разработаны программы выпуска депозитарных расписок с участием горнодобывающих компаний. С 80-х г. г. наблюдается беспрецедентный рост популярности этого инструмента на фондовом рынке. В 90-х г. г. рост продолжается, благодаря приватизации, глобальным эмиссиям и инвестиционной привлекательности развивающихся рынков.

В 1995 г. самое крупное привлечение капитала через американские депозитарные расписки, достигшее $332 миллионов, осуществил Goldman Sachs для итальянской компании Repsol SA. Компании Portugal Telecom удалось увеличить свой капитал на $157 миллионов, а корпорация Asia Pulp &; Paper привлекла в апреле 1995 г. через размещение американских депозитарных расписок $310 миллионов. В октябре 1996 г. РАО "Газпром" привлек посредством размещения депозитарных расписок более $400 миллионов. Надо отметить, что это одно из крупнейших размещений за всю историю существования этого проекта. Зарубежные финансисты прогнозируют, что в дальнейшем с переходом государственных пакетов акций в собственность российских компаний, значительно увеличится количество проектов депозитарных расписок. Их выводы основаны на том, что по этому пути шло и идет большинство других стран, приватизированная промышленность которых требует значительных инвестиций. По данным Euromoney Bondware проекты депозитарных расписок начинают проводить отдельные приватизированные компании и банки Румынии, Словакии, Польши, Чешской Республики, Венгрии и Эстонии.

В настоящее время депозитарные расписки используются компаниями более чем в 45 странах мира. Аналитики фондового рынка разделяют их на три группы:

Традиционные;

Развивающиеся;

Будущие.

К традиционным рынкам депозитарных расписок относят: Австралию, Австрию, Бельгию, Данию, Англию, Финляндию, Францию, Германию, Гонконг, Израиль, Италию, Японию, Люксембург, Мексику, Нидерланды, Новую Зеландию, Норвегию, Португалию, Ирландию, ЮАР, Испанию, Швецию и Швейцарию. На 31 декабря 1997 г. более 60% программ депозитарных расписок приходилось на вышеперечисленную группу стран. Остальная доля проектов выпуска депозитарных расписок проводилось в странах с развивающимся рынком. К ним относят: Аргентину, Бразилию, Чили, Китай, Колумбию, Чешскую республику, Гану, Грецию, Венгрию, Индию, Индонезию, Корею, Малайзию, Пакистан, Перу, Филиппины, Словакию, Шри-Ланка, Таиланд, Тайвань, Турцию, Венесуэлу и Россию. Будущими рынками депозитарных расписок обещают стать: Египет, Иордания, Марокко, Польша, Румыния, Вьетнам и Зимбабве. Ратников К. Ю. Американские депозитарные расписки как способ выхода российских компаний на международный фондовый рынок.- М Стаут, 2004

Сделки инвесторов с депозитарными расписками "происходят в соответствии с правом США, в порядке, аналогичном торговле американскими ценными бумагами". Это проще и выгоднее как для продавца, так и для покупателя, и не требует долгой и сложной регистрации вне Соединенных Штатов. В то время как по законодательству страны эмитента, чтобы передать права на иностранную ценную бумагу на предъявителя ("securities in a bearer form") не в форме депозитарных расписок по сделке, инвестор обязан перевести сертификат или другое свидетельство своих прав на ценную бумагу в страну эмитента и зарегистрировать там такую передачу прав. Эта процедура, во-первых, отнимает много времени. Во-вторых, в некоторых странах за такие сделки сразу после их регистрации или до нее взимается налог на операции с ценными бумагами, что невыгодно для инвесторов. В-третьих, операции с указанными ценными бумагами, как правило, осуществляются в валюте страны эмитента, что часто неудобно для инвесторов. В-четвертых, "иностранное право часто налагает иные обременения на инвесторов", что осложняет совершение сделок. Сделки с депозитарными расписками на американском фондовом рынке осуществляются в долларах США, что приводит к отсутствию рисков финансирования при расчетах. Сам же расчет и клиринг происходит в привычной для американского инвестора форме - в течение трех банковских дней. Этому способствуют отработанность процедур программы, а также возможность преодоления правовых ограничений на непосредственное владение акциями, реализация налоговых преимуществ и сокращения расходов на проводимые операции. Для иностранных участников программ практически полностью снимаются такие российские проблемы, как неразвитость системы расчетов и инфраструктуры местного фондового рынка, дорогостоящая конвертация валют, нехватка информации, плохое знание традиций иностранного фондового рынка, ограничения на покупку и владение ценными бумагами, сложные налоговые инструкции и отсутствие единой инвестиционной политики.

По иностранным ценным бумагам в форме депозитарных расписок американский инвестор получает дивиденды (или проценты) через депозитарий в долларах США. Также, в случае если инвестор владеет голосующими ценными бумагами, он участвует в собраниях акционеров, не покидая Соединенных Штатов, голосуя письменно. Получив результаты голосования от всех собственников депозитарных расписок, депозитарий направляет их в страну эмитента. Получить информацию о выплате дивидендов и о собраниях акционеров, включая их повестку,- не проблема для больших компаний, владеющих значительными пакетами иностранных ценных бумаг. Но "для более скромных по своим возможностям" потенциальных инвесторов эти проблемы (особенно вопрос уплаты дивидендов) часто являются препятствием к покупке таких ценных бумаг.

В соответствии с законодательством США, депозитарий регулярно получает информацию об эмитенте. Часть такой информация он посылает собственникам депозитарных расписок. Как результат, собственники депозитарных расписок достаточно осведомлены о деятельности эмитента и не действуют "вслепую", продавая и покупая депозитарные расписки.

Среди иных преимуществ депозитарных расписок выделяют:

Отсутствие у инвестора обязанности платить иностранному финансовому институту за услуги по их хранению,

Повышение ликвидности ценных бумаг, представленных депозитарными расписками.

С точки зрения компании-эмитента депозитарные расписки позволяют:

Привлечь иностранный капитал для решения стратегических задач, стоящих перед компаниями;

Получить доступ не только к фондовому рынку США, но и к фондовым рынкам других стран ("global offering");

Обеспечить продаваемые ценные бумаги листингом на ведущих биржах всего мира;

Косвенно привлечь внимание всего мира к продукции или услугам, предлагаемым компанией-эмитентом;

Поднять цену своих ценных бумаг на российском фондовом рынке, повысить их ликвидность.

Депозитарные расписки выпускаются американским коммерческим банком-депозитарием под ценные бумаги иностранного (для США) эмитента. При первичном размещении последние обычно депонируются в банке-корреспонденте депозитария (хранителе или custodian), который расположен в стране эмитента. Банк-депозитарий обязан действовать в соответствии с депозитарным договором, сторонами которого, как правило, являются депозитарий, эмитент и все лица, в то или иное время являющиеся собственниками или собственниками-выгодоприобретателями депозитарных расписок. Хранитель осуществляет свои функции на основании договора с депозитарием. Владелец депозитарных расписок может в любое время обменять их на депонированные ценные бумаги иностранного эмитента. Также новая порция ценных бумаг иностранного эмитента может быть депонирована для выпуска дополнительных депозитарных расписок.

Первичное размещение и дальнейшее совершение сделок с депозитарными расписками осуществляется, как правило, через счета их участников открытых в одном из крупнейших депозитариев - DTC. Он держит ценные бумаги на хранении в специально оборудованных хранилищах и производит учет прав на ценные бумаги по сделкам между счетами своих клиентов. Использование такой системы позволяет быстро совершать сделки без необходимости немедленной передачи ценных бумаг или сертификатов последних. В Европе функции DTC осуществляют расчетно-клиринговые палаты Euroclear и CEDEL. Петров В. С. Депозитарий на рынке ценных бумаг, М. ИАУЦ НАУФОР, 2005.

2. Задача № 9

Уставный капитал ОАО "АВС" состоит из 10000 обыкновенный акций номинальной стоимостью 100 рублей и 3000 привилегированных акций номинальной стоимостью 100 рублей. Акционеры ОАО "АВС" простым большинством голосов приняли решение об увеличении уставного капитала общества путем размещения дополнительных акций посредством закрытой подписки, в количестве 1000 обыкновенных акций и 1000 привилегированных акций. На момент принятия решений число объявленных обыкновенных акций составляло 500 штук, а объявленных привилегированных акций составляло 2000 штук.

Ответьте на следующие вопросы:

Какое максимальное количество обыкновенных и привилегированных акций может разместить ОАО "АВС"?

Могло ли ОАО "АВС" одновременно разместить 1000 обыкновенных и 1000 привилегированных акций?

Соблюдены ли требования ФЗ "Об акционерных обществах" относительно размещения дополнительных акций по средствам закрытой подписки?

Ответ

Согласно ст. 28 ФЗ "Об акционерных обществах" дополнительные акции могут быть размещены обществом только в пределах количества объявленных акций, установленного уставом общества.

По заданию число объявленных обыкновенных акций составляло 500 штук, а объявленных привилегированных акций составляло 2000 штук.

Значит и максимальное число обыкновенных и привилегированных акций, которое предприятие может разместить должно быть не более чем привилегированных акций - 2000 шт., обыкновенных акций - 500 шт.

ОАО "АВС" не могло одновременно разместить 1000 обыкновенных акций и 1000 привилегированных акций согласно ст. 28 ФЗ "Об акционерных обществах". Предприятие вправе разместить только 500 обыкновенных акций и 1000 привилегированных акций.

Согласно ст. 28 ФЗ "Об акционерных обществах" решение вопроса об увеличении уставного капитала общества путем размещения дополнительных акций может быть принято общим собранием акционеров одновременно с решением о внесении в устав общества положений об объявленных акциях, необходимых в соответствии с настоящим Федеральным законом для принятия такого решения, или об изменении положений об объявленных акциях. При этом не требуется закрытой подписки. Поэтому требование ФЗ "Об акционерных обществах" относительно размещения дополнительных акций соблюдено лишь частично в плане принятия решения простым большинством голосов, во второй же части (посредством закрытой подписки) требование не соблюдено. ФЗ "Об акционерных обществах"

- 3. Аналитических доклад: "Современное состояние рынка обыкновенных акций РАО "Газпром" 1. Краткое наименование предприятия: ОАО "Газпром".

ИНН: 7736050003.

Код СКРИН: GAZP.

Субъект: г. Москва.

Местонахождение: 117884, г. Москва, ул. Наметкина, д.16.

Почтовый адрес: 117884, ГСП, г. Москва, В-420, ул. Наметкина, 16.

Номер государственной регистрации: 022.726.

Дата государственной регистрации: 25.02.1993.

Орган государственной регистрации: Московская регистрационная Палата.

Контактные телефоны: (095) 719-30-01 (справочный), 719-27-86

Факс: (095) 719-83-33, 719-73-35, 719-39-37

E-mail: \n Этот адрес e-mail защищен от спам-ботов. Чтобы увидеть его, у Вас должен быть включен Java-Script

Web-сайт: http://www. gazprom. ru/

Руководитель: Миллер Алексей Борисович - Председатель Правления

Отрасль: Нефтегазовые холдинги

Торговля акциями осуществляется на предприятиях: НП "Фондовая биржа РТС", МФБ, ФБ "СПб", ЕФБ.

2. В таблицах 1- 3 представлены данные финансовой отчетности компании за последние три года.

Таблица 1. Финансовые показатели по данным неконсолидированной бухгалтерской отчетности эмитента

|

Показатель |

2002 г. |

2003 г. |

2004 г. |

|

Собственный капитал, $ млн. |

50 416,068 |

57 960,959 |

66 740,438 |

|

Выручка, $ млн. |

19 197,707 |

25 452,316 |

30 798,026 |

|

Прибыль, $ млн. |

1 706,290 |

4 650,288 |

5 591,635 |

По данным таблицы 1 видно, что за последние три года предприятие ежегодно наращивало свой собственный капитал. В 2003 году он вырос по сравнению с 2002 годом на 7544,894 $ млн. А в 2004 году в сравнении с 2003 году увеличение еще больше 8779,479 $ млн. Эта тенденция связана с увеличением уставного капитала предприятия посредствам выпуска дополнительных акций.

Выручка предприятия ОАО "Газпром" растет с каждым годом. Так 2003 год принес дополнительную выручку по сравнению с 2002 годом в размере 6254,609 $ млн. А вот в 2004 году рост выручки составил 5345,71 $ млн. Темп роста в этом году был ниже, чем в прошлом. Рост выручки связан, скорее всего, с возросшими ценами на продукцию ОАО "Газпром". В связи с тем, что объем проданной продукции практически не изменился, общая выручка возросла.

Прибыль повторяет тенденции к росту рассмотренных выше показателей. Так, в 2003 году прибыль возросла на 2943,998 $ млн., а в 2004 году - 941,347 $ млн. Темп роста прибыли в 2004 году гораздо меньше, чем в 2003 году. Скорее всего, это связано с тем, что наряду с ростом цен на продаваемую продукцию растут цены и на закупку сырья, и на его обработку. Поэтому и темпы роста снижаются.

В таблице 2 приведен баланс компании. Исходя из этих данных, проанализируем структуру пассивов и активов.

Таблица 2. Баланс, млн. руб. по данным неконсолидированной бухгалтерской отчетности эмитента

|

Показатель |

2002г. |

2003г. |

2004г. |

|

Актив | |||

|

Внеоборотные активы |

1 599 969,628 |

1 680 129,456 |

1 768 686,026 |

|

Оборотные активы |

584 732,738 |

615 434,881 |

743 162,722 |

|

Всего активов |

2 184 702,366 |

2 295 564,337 |

2 511 848,748 |

|

Пассив | |||

|

Капитал и резервы |

1 602 444,481 |

1 707 211,080 |

1 851 960,379 |

|

Долгосрочные обязательства |

245 826,354 |

312 597,057 |

459 533,500 |

|

Краткосрочные обязательства |

336 431,531 |

275 756,200 |

200 354,869 |

|

Всего пассивов |

2 184 702,366 |

2 295 564,337 |

2 511 848,748 |

В таблице 3 представлена структура активов и пассивов в процентах к валюте баланса. Проанализируем ее за период 2002 - 2004 г.

Таблица 3. Структура активов и пассивов за период 2002 - 2004 гг.

|

Показатель |

2002г. |

2003г. |

2004г. |

|

Актив | |||

|

Внеоборотные активы |

73,24 |

73,19 |

70,41 |

|

Оборотные активы |

26,76 |

26,81 |

29,59 |

|

Всего активов |

100,00 |

100,00 |

100,00 |

|

Пассив | |||

|

Капитал и резервы |

73,35 |

74,37 |

73,73 |

|

Долгосрочные обязательства |

11,25 |

13,62 |

18,29 |

|

Краткосрочные обязательства |

15,40 |

12,01 |

7,98 |

|

Всего пассивов |

100,00 |

100,00 |

100,00 |

По таблице 3 видно, что на протяжении трех лет структура активов и пассивов существенно не менялась. В 2002 году в активе преобладали внеоборотные активы, и в 2004 году в активе существенное значение имеет постоянная часть активов. В пассиве же в течение всего рассматриваемого срока преобладают капитал и резервы. Теперь более подробно.

В 2002 году внеоборотные активы занимали 73,24% от всех активов, а оборотные активы только 26,76%.

В 2003 году ситуация примерно такая же, только внеоборотные активы уменьшили свою долю на 0,05% и составили 74,19%, а оборотные активы соответственно увеличили на эту же долю сумму и составили 26,81%.

В 2004 году опять-таки не произошло ничего непредвиденного: доля внеоборотных средств составила 70,41% (уменьшилась по сравнению с 2003 годом на 3,78%), а оборотные активы увеличились на 3,78% и составили 29,59%.

Возрастание доли оборотных активов и уменьшение доли внеоборотных активов связано, скорее всего, с наращиванием объемов производства и закупкой большего числа запасов.

Что же касается пассива то на 2002 год структура такова: 73,35% принадлежит капиталу и резервам, 11,25% занимает долгосрочная задолженность, 15,4% отведено краткосрочной задолженности.

В 2003 году доля капитала и резервов увеличилась на 1,02% и составила 74,37%, долгосрочные пассивы также увеличились и стали равны 13,62% (изменение - +2,37%), а краткосрочная задолженность наоборот уменьшилась на 3,39% и составила 12,01%.

В 2004 году ситуация немного изменилась. В этом году возросла доля долгосрочной задолженности на 4,67% и составила 18,29%. А вот капитал и резервы и краткосрочные пассивы уменьшились. Капитал и резервы на 0,64% (73,73%), а краткосрочная задолженность на 4,03% и составила 7,98%.

Такая тенденция опять-таки связана с увеличением объемов продаж, а для этого видимо потребовалось привлечение дополнительных денежных средств, посредством оформления долгосрочных кредитов.

Далее проанализируем себестоимость продаваемой продукции. Для этого необходим отчет о прибылях и убытках, представленный в таблице 4.

Анализ себестоимости поможет дать ответ на вопрос: отчего увеличивается прибыль. Если себестоимость растет с каждым годом, значит, предприятие действительно увеличивает объемы продаж, а если уменьшается (что вряд ли возможно), то прибыль вырастает за счет сокращения расходов на продукцию.

Таблица 4. Отчет о прибылях и убытках, млн. руб. по данным неконсолидированной бухгалтерской отчетности эмитента

|

Показатель |

2002г. |

2003г. |

2004г. |

|

Чистая выручка |

602 055,732 |

780 612,980 |

887 230,674 |

|

Себестоимость |

215 202,470 |

254 986,797 |

317 406,047 |

|

Прибыль (убыток) от продаж |

101 909,659 |

207 554,883 |

211 592,552 |

|

Балансовая прибыль (убыток) |

60 184,642 |

198 287,799 |

210 717,877 |

|

Чистая (нераспределенная) прибыль (убыток) |

53 510,640 |

142 622,600 |

161 084,023 |

Итак, как видно из таблицы 4, себестоимость с каждым годом наращивает свои темпы роста. Так в сравнении с 2002 годом в 2003 году себестоимость продукции увеличилась на 39784,327 млн. руб., а в 2004 году по сравнению с 2003 - увеличилась на 62419,25 млн. руб.

3. Уставный капитал ОАО "Газпром" состоит из акций АОИ номиналом 5 руб./шт. в количестве 23673512900 на общую сумму 118367564500 руб. Сведений об объявленных акциях не имеется.

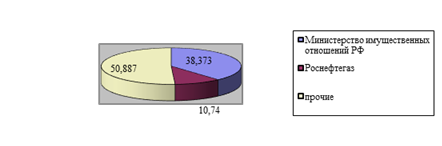

Основными акционерами ОАО "Газпром" являются: Министерство имущественных отношений РФ (собственник), Роснефтегаз (номинальный держатель), прочие. Доля в уставном капитале этих предприятий показана на диаграмме на рис. 1. www. skrin. ru

Рис.1. Структура акционеров предприятия ОАО "Газпром"

4. По данным на 27.10.05. на Московской фондовой бирже, где торгуются акции ОАО Газпром, изменений цен особых не произошло. Курс акции ОАО Газпром не изменился и составил 7.2 руб./акция. Объем торгов на МФБ был довольно низким и составил 24,27 миллионов рублей.

Больше никакой информации, касающейся торгов на бирже, найти не удалось.

5. Дивидендная доходность представляет собой годовой дивиденд, деленный на текущую цену акции. Так как информация о сумме дивидендов неизвестна, то данный показатель рассчитать невозможно.

EPS - показатель, характеризующий приходящийся на одну акцию доход.

EPS = 30 798 026 000 $/23673512900 = 1,3$.

NAV - стоимость чистых активов на акцию.

Стоимость чистых активов представлена в таблице 5.

Таблица 5. Стоимость чистых активов по данным неконсолидированной бухгалтерской отчетности эмитента Баланс, млн. руб. по данным неконсолидированной бухгалтерской отчетности эмитента

|

Показатель |

2002г. |

2003г. |

2004г. |

|

Всего активов |

2 184 702,366 |

2 295 564,337 |

2 511 848,748 |

|

Всего пассивов, принимаемые к расчету |

582 257,89 |

588 353,26 |

659 888,37 |

|

Чистые активы |

1 602 444,481 |

1 707 211,080 |

1 851 960,379 |

NAV = 1851960,379 /23673512900= 782,3 руб.

P/E - стоимость акций на величину прибыли.

P/E = 118 367 564 500/ 161 084 023 000 = 0,73. www. rts. ru

6. Проанализировав деятельность данной компании, а именно ОАО "Газпром" можно сказать, что за три года все показатели увеличивали и укрепляли свои позиции.

В 2003 году прибыль возросла на 2943,998 $ млн., а в 2004 году - 941,347 $ млн. Темп роста прибыли в 2004 году гораздо меньше, чем в 2003 году. Скорее всего, это связано с тем, что наряду с ростом цен на продаваемую продукцию растут цены и на закупку сырья, и на его обработку. Поэтому и темпы роста снижаются.

И действительно, себестоимость с каждым годом наращивает свои темпы роста. Так в сравнении с 2002 годом в 2003 году себестоимость продукции увеличилась на 39784,327 млн. руб., а в 2004 году по сравнению с 2003 - увеличилась на 62419,25 млн. руб.

К сожалению, не удалось проанализировать изменение цены акции за последние три года из-за отсутствия необходимой информации.

Похожие статьи

-

Институционализация вторичного рынка ценных бумаг в Казахстане Не смотря на относительную вялость казахстанского фондового рынка, следует признать, что...

-

Рынок корпоративных облигаций - Характеристика рынка ценных бумаг

Как показывает зарубежный опыт, важное место в структуре внешних источников финансирования корпораций занимают эмиссии ценных бумаг, и прежде всего акций...

-

Функции ценных бумаг, их характеристика - Рынок ценных бумаг

К основным функциям ценных бумаг относятся: Инвестиционная функция - состоит в перераспределении денежных средств между предприятиями, государством и...

-

Общая характеристика эмитентов и инвесторов - Эмиссия ценных бумаг. Фондовая биржа: основные понятия

Эмитент. Федеральный Закон "О рынке ценных бумаг" определяет его как "юридическое лицо или органы исполнительной власти либо органы местного...

-

Как любая быстрорастущая система рынок ценных бумаг сталкивается с рядом проблем, многие из которых имеют первоочередную важность. Можно выделить...

-

Введение - Характеристика развития отечественного рынка государственных ценных бумаг

В современной рыночной экономике одним из основных эмитентов ценных бумаг, как известно, становится государство (чаще всего в лице казначейства). Во всем...

-

Современная Россия - Характеристика государственных ценных бумаг

Основная цель выпуска займов в сегодняшней России - покрытие переходящего из года в год дефицита бюджета и рефинансирование предыдущих займов. Обычно для...

-

Эволюция ценных бумаг на российском рынке В России рынок ценных бумаг начал формироваться по указам Петра I, затем он развивался в течение 200 лет....

-

Сущность рынка ценных бумаг, Характеристика рынка ценных бумаг - Анализ рынка ценных бумаг

Характеристика рынка ценных бумаг Рынок ценных бумаг - это система отношений юридических и физических лиц, связанная с выпуском, обращением и погашением...

-

Заключение - Характеристика развития отечественного рынка государственных ценных бумаг

Несмотря на трудности - законодательство, регулирующее рынок гос. ценных бумаг, далеко от совершенства, сам рынок есть, он функционирует и развивается;...

-

Становление и развитие рынка гос. ценных бумаг РФ можно разделить на несколько этапов: Первый - 1991-1992 гг. Второй - 1992-1994 гг. Третий - 1994 г. - 4...

-

В условиях рыночной экономики финансовое здоровье государства, его перспективы определяются, прежде всего, состоянием государственного бюджета, величиной...

-

Заключение - Характеристика рынка ценных бумаг

Основная задача рынка ценных бумаг - обеспечение торговыми фондовыми ценностями для привлечения денежных средств, необходимых для развития предприятий....

-

Введение - Внебиржевой (первичный) рынок ценных бумаг

В настоящее время в ведущих западных странах с развитой экономикой существуют, действуют и развиваются три рынка ценных бумаг: внебиржевой (первичный),...

-

Понятие рынка ценных бумаг и основные участники ценных бумаг Ценные бумаги представляют собой документы, удостоверяющие выраженные в них имущественные...

-

Введение - Корпоративные, государственные, субнациональные ценные бумаги, их характеристика

Рыночная экономика характеризуется не только рынками товаров, рабочей силы, но и рынком капитала, который обеспечивает государство денежной наличностью и...

-

Введение - Характеристика рынка ценных бумаг

В настоящее время одним из наиболее гибких финансовых инструментов является использование ценных бумаг. Ценные бумаги - неизбежный атрибут всякого...

-

Субнациональные облигации (термин, используемый Всемирным банком) - это облигации, выпущенные органами власти любого уровня, за исключением национального...

-

Государственные облигации удостоверяют отношения займа, в которых должником выступает государство (Минфин), т. е. государственные облигации - форма...

-

Понятие ценных бумаг и их классификация Ценные бумаги появились много веков назад, и содержание, которое вкладывалось в это понятие, исторически...

-

Понятие, сущность и структура рынка ценных бумаг - Фундаментальные понятия рынка ценных бумаг

Ценные бумаги - сложное, многообразное и противоречивое экономическое явление. Одни из них появились очень давно, в 12-13 веках, как, например, векселя,...

-

Понятие портфеля ценных бумаг Портфель ценных бумаг - это совокупность ценных бумаг, принадлежащих юридическому или физическому лицу. Основными...

-

Ценные бумаги, Понятие и экономическая сущность ценных бумаг - Рынок ценных бумаг

Понятие и экономическая сущность ценных бумаг Прежде всего, следует уяснить, что такое ценная бумага. Определение бумаги как ценной означает ее...

-

Анализ современного состояния рынка ценных бумаг России Фондовый рынок является чутким барометром состояния экономики. Ныне основными целями на...

-

Эмиссионная деятельность банка - Рынок ценных бумаг в Российской Федерации

Эмиссия ценных бумаг - установленная законодательством последовательность действий эмитента по размещению ценных бумаг. Эмиссионная ценная бумага - любая...

-

Размещение ценных бумаг - Операции с ценными бумагами

Рыночное размещение выпущенных ценных бумаг происходит в основном по подписке, два других способа практически не дают возможности изменить состав...

-

Экономическая сущность акций - Анализ рынка ценных бумаг

Рассмотрим более подробно экономическую сущность акций, т. к. именно они составляют основную массу ценных бумаг, торгуемых на российском фондовом рынке...

-

Участники рынков ценных бумаг: эмитенты, инвесторы - Рынок ценных бумаг

Состав участников рынка ценных бумаг зависит от той ступени на какой находится производство и банковская система, а также каковы экономические функции...

-

Инвестиции, являясь целенаправленной деятельностью, представляют процесс создания, накопления и вложения капитала с целью получения доходов в будущем по...

-

Классификация рынка ценных бумаг - Фундаментальные понятия рынка ценных бумаг

Одним из важных вопросов при анализе рынка ценных бумаг является вопрос о его классификации по различным основаниям. Анализ структуры рынка служит...

-

Факторы, влияющие на курс ценных бумаг - Хеджирование и биржевая спекуляция

Ценные бумаги - это форма существования капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него...

-

Понятие, организация и процедура эмиссии - Эмиссия ценных бумаг. Фондовая биржа: основные понятия

Понятие эмиссии. Эмиссия представляет собой выпуск и размещение ценных бумаг. Федеральный закон "О рынке ценных бумаг" трактует эмиссию как установленную...

-

Практическое задание - Характеристика государственных ценных бумаг

Инвестор имеет некую сумму. Он ожидает роста цен на акции компании А в течение ближайших дней и покупает акции на всю имеющуюся сумму. По истечению...

-

Заключение - Корпоративные, государственные, субнациональные ценные бумаги, их характеристика

Рынок ценных бумаг - это сфера экономических отношений, связанных с выпуском и обращением ценных бумаг. Его цель состоит в аккумулировании финансовых...

-

Корпоративные ценные бумаги - это ценные бумаги, эмитентами которых выступают акционерные общества, предприятия и организации других организационно -...

-

Понятие и классификация ценных бумаг Среди ценных бумаг сложно выявить приоритетные и нуждающиеся в более полной характеристике, каждый вид ценных бумаг...

-

Учет операций по выпуску собственных ценных бумаг Счет № 907 "Неразмещенные ценные бумаги" Счет № 90701 "Бланки собственных ценных бумаг для...

-

Государственные ценные бумаги принято делить на рыночные и нерыночные - в зависимости от того, обращаются ли они на свободном рынке (первичном или...

-

Характеристика ценной бумаги как товара особого рода - Рынок ценных бумаг

В современной рыночной экономике рынок ценных бумаг занимает особое и весьма важное место. Ценные бумаги - это документы установленной формы и...

-

Для того чтобы фондовая биржа могла выполнять поставленные перед ней задачи, она должна иметь эффективную организационную структуру, которая могла бы...

Характеристика депозитарных расписок - Корпоративные ценные бумаги