Определение риска при проведении внешнеэкономической операции методом экспертных оценок

Валютные риски

Валютные риски представляют собой вероятность денежных потерь в результате изменения курса валюты (реальной стоимости денег) за какой-то период. Существуют операционный, трансляционный и экономический валютные риски.

Операционный валютный риск возникает при проведении компаниями международных торговых или финансовых операций. Так, постоянные изменения стоимости валют приводят к тому, что полученные доходы могут значительно отличаться (в ту или иную сторону) от запланированных. Например, экспортер, получающий иностранную валюту за проданный товар, теряет от снижения ее курса по отношению к национальной, тогда как импортер, осуществляющий оплату в иностранной валюте, теряет от повышения ее курса. В обоих случаях окончательные результаты в пересчете на национальную валюту будут меньше ожидаемых.

Если активы и пассивы выражены в валютах разных стран, то компании могут столкнуться с трансляционным валютным риском -- риском несоответствия между активами и пассивами. Например, если компания взяла кредит в долларах, которые затем обменяла на евро для финансирования европейского проекта, то в случае, если доллар подорожает, балансовый отчет покажет увеличение стоимости пассивов в евро. По сути, этот риск не связан с реальными потоками денежных средств, а является чисто номинальным (бумажным) риском изменения стоимости зарубежного подразделения в валюте материнской компании на протяжении отчетного года.

Экономический валютный риск связан с влиянием колебаний валютных курсов на такие показатели компании, как объемы продаж, уровень издержек, величина прибыли и др. Например, ориентированная исключительно на внутренний рынок, национальная компания пострадает от подорожания "родной" валюты, поскольку конкурентные импортные товары окажутся дешевле.

Однако в отличие от других видов риска (риск потери товара в пути, риск изменения законодательства и пр.), валютный риск обладает следующей особенностью. Поскольку колебания валют имеют разнонаправленный характер, и благоприятные отклонения столь же вероятны, как и неблагоприятные, то и валютный риск может давать как положительный финансовый результат, так и отрицательный. То есть он является двусторонним или спекулятивным.

Таким образом, компания может с равной долей вероятности, как дополнительно заработать на изменении стоимости денег, так и потерять. Но не стоит забывать, что финансовая деятельность компании, если только она не занимается специально валютными спекуляциями, направлена на получение заранее запланированного денежного потока. И, следовательно, отрицательный исход такую компанию не устроит. Поэтому такая задача как устранение, а если быть точнее, снижение риска неопределенности будущих платежей возникает очень часто. Решить ее можно путем хеджирования с помощью различных инструментов.

Способы хеджирования валютных рисков претерпевали изменения с изменением валютного устройства мира. Наиболее простыми и самыми первыми были защитные оговорки (золотые, валютные, многовалютные), которые начали применять после Второй мировой войны.

Золотая оговорка применялась следующим образом. На момент заключения контракта фиксировалось золотое содержание валюты платежа, а на дату его исполнения сумма платежа пересчитывалась пропорционально изменению этого золотого содержания. Валютная оговорка определяла пересмотр суммы платежа пропорционально изменению курса валюты оговорки. А в условиях нестабильности плавающих валютных курсов получили распространение многовалютные оговорки. По таким оговоркам сумма платежа пересчитывалась в зависимости от изменения курсового соотношения между валютой платежа и корзиной валют, заранее выбираемых участниками сделки. В настоящее время защитные оговорки не используются.

На сегодняшний день существует большое многообразие инструментов хеджирования валютных рисков при проведении международных операций. К наиболее популярным из них относится хеджирование с помощью: форвардных контрактов, фьючерсов и опционов.

Другой инструмент хеджирования -- валютные фьючерсы. Сделки с ними проходят через биржу и, соответственно, все взаиморасчеты между контрагентами осуществляются через клиринговую палату биржи. При этом обязательным условием фьючерса является гарантийный депозит. К другим преимуществам фьючерсов перед форвардами относится их высокая ликвидность, а также то, что по ним не берется комиссия в зависимости от суммы сделки, а взимается только брокерская комиссия, которая намного меньше банковской. К недостаткам хеджирования фьючерсами можно отнести наличие стандартизации у таких контрактов по всем параметрам (сумма контракта, дата исполнения, условия платежа и т. д.), кроме цены.

Пример. Американский импортер осуществляет платеж по контракту в евро ($4 млн.) в октябре. С учетом текущей сентябрьской цены $1 - $1,1400, на покупку $4 млн. ему понадобится $4,56 млн. Анализируя валютный рынок, он приходит к выводу, что возможен очередной рост евро в этот период. Принимая решение о страховании сделки, американский импортер приобретает в сентябре на $4 млн. фьючерсные контракты с поставкой евро в октябре по цене $1 - $1,1420. Притом, что общая стоимость такой сделки составляет 4000000 Х 1,1420 = $4568000, требуемый гарантийный депозит на открытие позиции составляет около 2% от стоимости контракта -- всего $91000.

Прогнозы американского импортера оправдались -- в октябре евро подорожало до $1,1750. Продавая по этой цене ранее купленные фьючерсные контракты, импортер получает прибыль:

(1,1750 - 1,1420) Х 4000000 = $132000.

В то же время, покупая по этой цене?4 млн. для осуществления платежа по контракту, американский импортер переплачивает:(1,1750 - 1,1400) Х 4000000 = $140000.

Однако в результате прибыли по фьючерсной сделке его убытки уменьшатся до:

$140000 - $132000 = $8000.

Менее рискованными, чем фьючерсы, инструментами хеджирования являются опционы. Покупатель опциона имеет право за уплаченную им премию осуществлять или не осуществлять опцион. То есть покупать (продавать) актив по заранее определенной цене или отказаться от сделки.

Так, американский импортер из предыдущего примера мог купить в сентябре опцион на покупку?4 млн. по цене 1? - $1,1500. При этом он должен заплатить продавцу этого опциона премию в размере $16000.

В октябре, реализуя свое право на покупку евро по цене $1,15, американский импортер получает прибыль в размере:

(1,1750 - 1,1500) Х 4000000 = $100000,которая, за вычетом премии, составит $84000.

И, покрывая прибылью от опционной сделки затраты на покупку евро по цене $1,1750, американский импортер уменьшает свои убытки до $140000 - $84000 = $56000.

В том случае, если бы стоимость евро в октябре понизилась, например до $1,11, импортер отказался бы от исполнения опциона и его убыток по опционной сделке составил бы $16000 -- размер уплаченной премии.

В то же время, покупая по этой более низкой, чем планировалось в сентябре ($1,14) цене евро, американский импортер экономит:(1,14 -1,11) Х 4000000 - 16000 = $104000.

ЗАДАЧА

- 1. Провести выбор наиболее существенных рисков (5-6 видов) для предприятия. 2. Оценить весомость определенных видов риска согласно уровню следствий действия риска. 3. Установить уровень риска с помощью показателей. 4. Сделать анализ полученных показателей, выводы относительно качества экспертизы.

ИСХОДНЫЕ ДАННЫЕ

Торговое предприятие, которое осуществляет внешнеэкономическую деятельность, планирует подписать контракт на куплю большой партии бытовой техники.

Используя словарь рисков, группа экспертов (т. е. 10 студентов) определяет, какие риски являются наиболее существенными (нужно очертить круг рисков, 5-6 видов).

После того, как составлен перечень рисков, каждый эксперт самостоятельно определяет весомость определенного вида риска, распределяя между указанными рисками 100% пропорционально важности следствий реализации риска.

АЛГОРИТМ РАБОТЫ

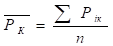

1. В процессе обработки полученных результатов определяется средний уровень риска как средняя арифметическая (для каждого вида риска рассчитывается отдельно).

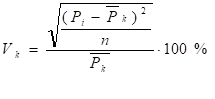

2. Степень согласованности мыслей экспертов определяется при помощи коэффициента вариации.

Полученные результаты:

|

Вид риска |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

Средний уровень |

Коэф. вариации |

|

Политический |

2 |

6 |

5 |

4 |

6 |

3 |

4 |

4 |

4 |

4 |

4,2 |

27,7664 |

|

Макроэкономический |

16 |

14 |

13 |

13 |

12 |

15 |

14 |

12 |

12 |

16 |

13,7 |

10,8511 |

|

Транспортный |

12 |

12 |

10 |

9 |

11 |

10 |

11 |

8 |

9 |

9 |

10,1 |

12,8713 |

|

Риск русловий качества |

10 |

12 |

12 |

12 |

10 |

12 |

11 |

12 |

10 |

12 |

11,3 |

7,9646 |

|

Риск русловий форс-мажора |

6 |

8 |

7 |

8 |

8 |

6 |

8 |

10 |

8 |

8 |

7,7 |

14,2857 |

|

Коммерческий риск |

54 |

48 |

53 |

54 |

53 |

54 |

52 |

54 |

57 |

51 |

53 |

4,2190 |

|

Итог |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

Вывод: Коэффициент вариации ни в одном случае не превышает уровня 33%, т. е. мысли экспертов можно считать согласованными. На основе экспертизы (т. е. на основе значений коэффициента вариации) сделаем вывод о том, что экспертиза высококачественная.

Блок-схема алгоритма работы

Описание блок-схемы

Обозначения:

J - количество рисков

I - количество экспертов

Fij - значение мнения эксперта

V - сумма мнений эксперта по данным рискам (должна быть равна 100%)

K - среднее значение мнений экспертов

S - сумма квадратов значений мнений экспертов и их средних значений

Vk - коэффициент вариации

ЛИТЕРАТУРА

- 1. Риски во внешнеэкономической деятельности предприятий. /В. П. Бочарников, С. М. Репецкий и ДР. - Киев: "ИНЭКС", 1997. - 124с. (с.85 - 88). 2. Устенко О. Л. Теория экономического риска: Монография. - К.: МАУП, 1997. - 164с. (с.61 - 65). 3. Гунин В. Н. и ДР. Управление инновациями: 17-модульная программа для менеджеров "Управление развитием организации". Модуль 7. - М.: ИНФРА-М, 2000. - 272с. (с.221 - 224). 4. Риски в современном бизнесе/П. Г. Грабовый и ДР. - М.: Издательство "Аланс", 1994. - 200с. (с.79 - 82). 5. Бланк И. А. Инвестиционный менеджмент: Учебный курс. - К.: Эльга-Н, Ника-Центр, 2001. - 448с. (с.150 - 156).

Похожие статьи

-

Уже из приведенного примера видно, что "управлять" величинами изменения значимости тех или иных элементов иерархии достаточно проблематично вследствие ее...

-

Рассмотрим алгоритм создания эмпирической базы для моделирования на примере трехуровневой иерархии, на среднем уровне которой есть пять видов рисков...

-

Постановка задачи. - Оценка чувствительности рисков при изменении определяющих факторов

Вернемся к постановке задачи анализа чувствительности приоритетов инновационно-инвестиционных проектов. Выше отмечено, насколько широка область их...

-

Построим теперь на базе полиинтервальной оценки такую теоретико-вероятностную модель представления экспертных знаний, которая сочетала бы в себе описание...

-

Пусть Dl, r() соответственно левые (правые) границы интервалов I, отвечающих на криволинейной трапеции ОИО значениям 0< < 1. Тогда интересующая нас...

-

В процессе анализа и обобщения результатов исследований, проведенных в [4 - 10], стало ясно, что не все ситуации экспертного задания исходных параметров,...

-

Методика оценки риска при посадке многолетних растений

Предприятия, занятые в сельскохозяйственном производстве, условно можно разделить на два типа в зависимости от длительности их производственного цикла:...

-

Цель и задачи исследования операций Исследование операций - научная дисциплина, занимающаяся разработкой и практическим применением методов наиболее...

-

Модели теории игр. Основные определения и термины В разных областях целенаправленной деятельности, например при разработке и эксплуатации АСУ, часто...

-

Реализация интеллектуальных систем поддержки решений (ИСППР) в задачах оценки перспективности объектов природопользования на ранних стадиях их...

-

Неопределенность - это фундаментальное свойство природы, а еще более (и точнее) - свойство, характеризующее неточность, незамкнутость, неокончательность,...

-

В инвестиционной практике постоянно приходится считаться с корректирующим фактором инфляции, которая с течением времени обесценивает стоимость денежных...

-

Оценка адекватности моделей методом факторно-плоскостного пространственного проецирования

Оценка адекватности моделей методом факторно-плоскостного пространственного проецирования Современная автомобильная промышленность ставит перед...

-

Заключение - Метод представления знаний в интеллектуальных системах поддержки экспертных решений

Метод обобщенных интервальных оценок, предложенный в настоящей статье, является новым методом представления экспертных знаний в задачах, исходные данные...

-

Модели линейного программирования. Основные определения Еще одним классом задач экономико-математического моделирования являются задачи линейного...

-

Введение - Метод представления знаний в интеллектуальных системах поддержки экспертных решений

Во многих областях человеческой деятельности - науке, технике, бизнесе - широко распространены проблемные ситуации, которые могут быть описаны исходными...

-

2.1 Постановка задачи Исходные данные Вариант 36 4,88 4,69 4,79 4,84 4,69 4,88 4,91 4,65 4,89 5,75 4,88 5,63 4,83 3,93 4,73 Статистическая обработка...

-

Общие индексы выражают сводные (обобщающие) результаты совместного изменения всех единиц, образующих статистическую совокупность. Основным элементом...

-

Коалесцентный механизм элементарного акта наблюдается при флотации аполярных минералов с углеводородными маслами. По данному механизму частичка, на...

-

Иодометрический метод определения концентрацииCu2+-ионов в растворе Концентрацию в растворах определяли иодометрическим методом в коническую колбу...

-

1.1 Постановка задачи Произвести обработку результатов измерений по обнаружению грубых погрешностей, используя статистические критерии: Романовского,...

-

МЕТОДЫ ОТБОРА СПЕЦИАЛИСТОВ В ЭКСПЕРТНУЮ ГРУППУ - Основы прогнозирования

Проведение экспертизы начинается с создания специальной группы специалистов-организаторов опроса. Задачами группы являются выбор цели экспертизы,...

-

ВНУТРИЛАБОРАТОРНЫЙ КОНТРОЛЬ - Метод определения хлорсодержащих пестицидов

В нашей лаборатории, как и в любой аккредитованной лаборатории, существует система качества и в том числе система качества выполнения анализа, поэтому...

-

Итак, в первых двух разделах курсовой работы мы использовали модуль Excel "Поиск решении" для решения задачи общего линейного программирования (1 раздел)...

-

Второй раздел курсовой работы посвящен особенностям постановки и решения общей задачи линейного программирования, а именно, транспортной задаче (ТЗЛП)....

-

Свойства операции умножения матриц - Методы решения системы линейных уравнений

1)Умножение матриц не коммутативно, т. е. АВ ВА даже если определены оба произведения. Однако, если для каких - либо матриц соотношение АВ=ВА...

-

В разделе 1 курсовой работы требуется: Определить количество закупаемого заданным филиалом фирмы сырья у каждого АО, (xj), максимизируя прибыль филиала....

-

ОПРЕДЕЛЕНИЕ МЕТОДА ФАКТОРНОГО АНАЛИЗА И ЧИСЛА ФАКТОРОВ - Многомерный статистический анализ

Определение метода факторного анализа. Различные методы факторного анализа различаются в зависимости от подходов, которые используются для выделения...

-

Методы классификации - неотъемлемая часть математических методов исследования, интересная теоретически и важная практически. Обзоры этой научной области...

-

Общая постановка задачи исследования операций - Экономико-математические методы

Все факторы, входящие в описание операции, можно разделить на две группы: Постоянные факторы (условия проведения операции), на которые мы влиять не...

-

Математическое моделирование экономических явлений и процессов является, как указывалось выше, важным инструментом экономического анализа. Оно позволяет...

-

ЭКСПЕРТНЫЕ МЕТОДЫ ПРОГНОЗИРОВАНИЯ, СУЩНОСТЬ ЭКСПЕРТНЫХ МЕТОДОВ - Основы прогнозирования

СУЩНОСТЬ ЭКСПЕРТНЫХ МЕТОДОВ Сущность экспертных методов заключается в организационном сборе суждений и предложений специалистов-экспертов по...

-

Экономико-математические методы выявления рисков

Применение экономико-математических методов позволяет провести качественный и количественный анализ экономических явлений, дать количественную оценку...

-

Статистическая обработка результатов измерений - обработка измерительной информации с целью получения достоверных данных. Разнообразие задач, решаемых с...

-

Гедонистический подход Гедонистический подход используется при анализе ценообразования и заключается в моделировании цены объекта как функции от его...

-

Тема, с которой мы сегодня ознакомимся это "Применение матриц при решении экономических задач." Рассмотрим как с помощью матриц можно решать...

-

Задача: На основе данных Росстата рассчитать среднюю геометрическую величину производительности труда в России. Данные в разделе национальное...

-

4. Износ и амортизация основных фондов - Статистическая оценка национального богатства России

В процессе функционирования основных фондов происходит их износ: физический и моральный. Физический износ происходит в результате эксплуатации основных...

-

Валовой внутренний продукт (ВВП) - общий показатель экономической деятельности страны, центральный макроэкономический показатель системы национальных...

-

На основе произведенных ранее расчетов индексов цен переменного состава, фиксированного состава, индекса структурных сдвигов может быть определено и...

Определение риска при проведении внешнеэкономической операции методом экспертных оценок