Економіко-математична модель управління конкурентоспроможністю організацій

Економіко-математична модель управління конкурентоспроможністю організацій

У теперішній час проблема визначення конкурентоспроможності та відображення конкурентних переваг підприємства, організації для зміцнення ринкових позицій, нарощування потенціалу на основі використання нових напрямів розвитку менеджменту та маркетингу, потребує розробки системи управлінських рішень за допомогою інструментарію системного аналізу.

При цьому постійне ускладнення техніко-технологічних, організаційно-управлінських, соціально-економічних чинників, що визначають ефективність функціонування господарюючих суб'єктів, актуалізують необхідність використання спеціальних засобів опису та аналізу цих суб'єктів з використанням економіко-математичного інструментарію.

В умовах ринку сучасний банк повинен прагнути до досягнення стійкої конкурентної позиції. Останню треба розуміти як результат формування рівня конкурентоспроможності банку. З метою підвищення ефективності прийняття управлінських рішень пропонується алгоритм визначення конкурентоспроможності банку (рис. 1).

Рис. 1. Алгоритм визначення конкурентоспроможності банку

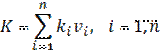

Загальна (інтегрована) оцінка конкурентоспроможності може бути обчислена за формулою:

(1)

Де ki - показники конкурентоспроможності;

Vi - коефіцієнти значущості показників конкурентоспроможності.

Проведений аналіз дозволив виділити наступні показники, за якими була виконана оцінка конкурентоспроможності банків:

K1- динаміка обсягу активів банку;

K2 - диференціація послуг (спектр послуг, наявність системи розрахунків);

K3 - імідж банка (якість послуг);

K4 - наявність структурних підрозділів;

K5 - стабільна клієнтська база (динаміка депозитного портфелю, узгодженість депозитних ставок з ринковими);

K6 - ефективність маркетингових заходів(дієва реклама, програми лояльності для клієнтів і т. ін.).

Кожний з вказаних показників оцінювався за 10-бальною шкалою, коефіцієнти значущості показників конкурентоспроможності були визначені методом експертних оцінок. Узгодженість оцінок двох експертів оцінювалась за допомогою лінійного коефіцієнта кореляції, який становив r=0,897, узгодженість оцінок експертів за розподілом Стьюдента є істотною з імовірністю р=0,95.

Для дослідження були обрані наступні банки: Приватбанк, Укрексімбанк, Ощадбанк, Укрсоцбанк, Райффайзен Банк Аваль.

В табл.1 для оцінювання динаміки обсягу активів банка наведені обсяги активів та їх питома вага для досліджуваних банків за останні три роки.

Таблиця 1. Динаміка активів банків за 2013-2015 рр.(млн. грн.)

|

Назва банку |

2013р. |

Питома вага, % |

2014 р. |

Питома вага, % |

2015 р. |

Питома вага, % |

|

Приватбанк |

172429 |

8,46 |

214491 |

9,24 |

204585 |

15,54 |

|

Укрексімбанк |

87949 |

4,32 |

94349 |

4,07 |

126000 |

9,57 |

|

Ощадбанк |

85995 |

4,22 |

103568 |

4,46 |

128104 |

9,73 |

|

Укрсоцбанк |

38829 |

1,91 |

43057 |

1,86 |

48258 |

3,67 |

|

Райффайзен Банк Аваль |

47694 |

2,34 |

43460 |

1,87 |

46859 |

3,55 |

Для визначення оцінки показника диференціації послуг враховувались основні можливості Інтернет-послуг, серед яких: перегляд виписок за рахунками; оформлення депозиту; оформлення страхового полісу; переказ коштів - погашення кредиту; купівля автобусних, залізничних та авіабілетів; купівля квитків на спортивні змагання та шоу-програми; обмін валюти; будь-які види платежів; поповнення мобільного телефону; переказ коштів; замовлення додаткових платіжних карт.

На значення показника іміджу банка найбільший вплив чинить якість послуг, яка характеризується економічною вигідністю, гарантованістю та повнотою виконання послуг, рівнем обслуговування клієнтів та степенем їх довіри банку.

Для оцінювання показника ефективності маркетингових заходів враховувались дієвість реклами, існуючі програми лояльності для клієнтів. Реклама є одним із головних інструментів маркетингових комунікацій. Більш дієвою за результатами досліджень є реклама, що ставить за мету переконати клієнта у стабільності діяльності банку, працює на його імідж, а не просто рекламує певні види послуг.

Слід зазначити, що ПриватБанк першим в Україні запропонував своїм клієнтам послуги Інтернетбанкінгу "Приват24"та GSMбанкінгу, а також послуги з продажу через мережу своїх банкоматів та POS терміналів електронних ваучерів провідних операторів мобільного зв'язку та IP телефонії. Крім того, інновація ПриватБанку, яка має назву "без монет" і являє собою систему електронної здачі, визнана міжнародним рейтингом Innovationin Banking Technology Awards 2010.

Дані для оцінювання показників конкурентоспроможності банків представлені в табл. 2.

Таблиця 2. Дані для оцінювання показників конкурентоспроможності

|

Назва банку |

Кількість основних видів послуг Інтернет-банкінгу |

Кількість структурних підрозділів |

Кількість філій |

Обсяг депозитного портфеля, млн грн | ||

|

Січень 2014 р. |

Січень 2015 р. |

Січень 2014 р. |

Січень 2015 р. | |||

|

Приватбанк |

11 |

3404 |

2910 |

237 |

133551 |

141338 |

|

Укрексімбанк |

6 |

125 |

120 |

29 |

42970 |

60126 |

|

Ощадбанк |

6 |

5824 |

4547 |

24 |

46341 |

55368 |

|

Укрсоцбанк |

6 |

410 |

318 |

262 |

21611 |

22501 |

|

Райффайзен Банк Аваль |

7 |

856 |

698 |

72 |

26419 |

28800 |

Створена за вказаним алгоритмом економіко-математична модель дозволила визначити інтегровану оцінку конкурентоспроможності банку. Проміжні і остаточні результати розрахунків зведені в таблиці 3.

Результати визначення конкурентоспроможності банків за досліджуваними показниками наведені в табл. 4.

Для наочного представлення та можливості порівняльного аналізу відповідних показників конкурентоспроможності, визначення та відображення конкурентних переваг кожного банку та рівня відносної конкурентоспроможності банків зобразимо результати дослідження у вигляді піраміди, що моделює їх конкурентоспроможність. Кожний з векторів - відповідний показник конкурентоспроможності, , Р - отриманий в результаті дослідження рівеньвідносної конкурентоспроможності банку.

Таблиця 3. Розрахунок інтегрованої оцінки конкурентоспроможності банків

|

Показники та відповідні коефіцієнти значущості |

Приватбанк |

Укрексімбанк |

Ощадбанк |

Укрсоцбанк |

Райффайзен Банк Аваль |

|

K1 |

10 |

7 |

8 |

5 |

3 |

|

V1=0,9 |

V1=0,9 | ||||

|

K2 |

10 |

5 |

8 |

7 |

6 |

|

V2=0,8 |

V2=0,8 | ||||

|

K3 |

9 |

5 |

6 |

8 |

7 |

|

V3=0,6 |

V3=0,6 | ||||

|

K4 |

8 |

4 |

9 |

5 |

7 |

|

V4=0,5 |

V4=0,5 | ||||

|

K5 |

10 |

6 |

5 |

3 |

4 |

|

V5=0,7 |

V5=0,7 | ||||

|

K6 |

5 |

3 |

5 |

4 |

3 |

|

V6=0,4 |

V6=0,4 | ||||

|

Iнтегрована оцінка конкурентоспроможності |

35,4 |

20,7 |

27,2 |

21,1 |

19,2 |

Таблиця 4. Конкурентна позиція та рівень відносної конкурентоспроможності банку в загальній оцінці конкурентоспроможності

|

Назва банку |

Позиція |

Рівень відносної конкурентоспроможності |

Рівень відносної конкурентоспроможності (у %) |

|

Приватбанк |

1 |

0,286 |

28,6 |

|

Укрексімбанк |

4 |

0,167 |

16,7 |

|

Ощадбанк |

2 |

0,220 |

22,0 |

|

Укрсоцбанк |

3 |

0,171 |

17,1 |

|

Райффайзен Банк Аваль |

5 |

0,156 |

15,6 |

За величиною відповідного вектору можна порівняти певні показники для кожного з банків і визначити їх конкурентні переваги. Об'єм кожної з пірамід символізує оцінку конкурентоспроможності відповідного банку. Графічне представлення отриманих моделей наведене на рис. 2.

Рис. 2. Графічне зображення рівня конкурентоспроможності банків

Але жодний банк, навіть той, що має певні конкурентні переваги, не застрахований від змін у зовнішньому середовищі, нестабільності політичного становища та економічної політики держави.

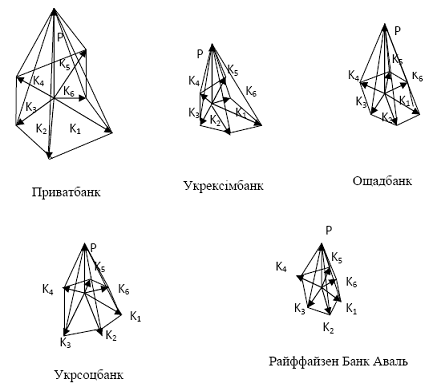

Для розробки стратегії підвищення конкурентоспроможності банка пропонується застосувати принципи теорії обмежень системи (ТОС) Еліяху Голдратта. Дана концепція пропонує концентрувати організаційні ресурси на усунення обмежень (конфліктів), які заважають організації повністю реалізувати свій потенціал. Теорія обмежень використовує поширений в точних науках метод причинно-наслідкових зв'язків для того, щоб зрозуміти і поліпшити системи будь-якого типу. Сутність її полягає у виявленні "вузького місця" бізнес-системи, підпорядкуванні усієї роботи системи особливостям і потребам цього обмеження, усуненні його і пошуку чергового обмеження для подальшого удосконалення системи.

Алгоритм практичного застосування ТОС формується у вигляді циклу, представленого на рис. 3.

Рис. 3. Структура циклу застосування ТОС

На першому етапі аналізується стан системи та визначається її обмеження. З табл. 3, за даними якої проводився розрахунок інтегрованої оцінки конкурентоспроможності банків, можливо визначити це обмеження для кожного з досліджуваних банків. Ним є той показник, за яким цей банк має найнижчий бал.

На другому етапі необхідно обрати рішення щодо визначення способу максимального використання знайденого "обмеження" системи, управлінський персонал повинен приймати управлінські рішення таким чином, щоб система постачала все, що потрібно для роботи "обмежень".

На третьому кроці треба підпорядкувати решту елементів системи (не обмежень) прийнятому рішенню стосовно обмежень.

Четвертий етап націлений на основі основних зусиль на подоланні обмеження. Якщо в результаті виконання цього кроку обмеження усунене, то проводиться аналіз і за описаною в роботі методикою обчислюється нова інтегрована оцінка конкурентоспроможності банку, порівнюється з попередньою оцінкою і визначається наступне обмеження системи. Далі цикл повторюється вже відносно нового обмеження.

В табл. 5 вказані обмеження для кожного банку та пропозиції рішення щодо використання визначених обмежень.

Таблиця 5. Визначення обмеження банків за показниками конкурентоспроможності та рішення стосовно їх використання

|

Назва банку |

Обмеження |

Рішення щодо використання обмеження |

|

Приватбанк |

Ефективність маркетингових заходів |

Вивчення потреб та вподобань споживчого ринку. Удосконалення моделі маркетингової стратегії. Розробка програм лояльності для стабільних клієнтів. Дієва рекламна кампанія, яка працює на імідж банку |

|

Укрексімбанк |

Ефективність маркетингових заходів | |

|

Ощадбанк |

Стабільна клієнтська база(динаміка депозитного портфелю) |

Створення нової якості банківського менеджменту для оперативної реакції на виклики динамічного ринку. Встановлення депозитних ставок на рівні ринкових або вище них. Підвищення якості послуг та рівня сервісного обслуговування |

|

Укрсоцбанк |

Стабільна клієнтська база(динаміка депозитного портфелю) | |

|

Райффайзен Банк Аваль |

Динаміка об'сягу активів банку |

Формування оптимальної структури балансу банку, застосування, наприклад, інтегрального методу управління, що включає методи об'єднання і ділення джерел фінансування та забезпечує велику гнучкість при управлінні активами |

Конкурентоспроможність економічний банківський

Запропонований методичний підхід до оцінки конкурентоспроможності організацій є комплексним і дозволяє визначити фактичний її рівень та виділити можливі внутрішні фактори впливу для забезпечення її цільового рівня. Результати оцінки конкурентоспроможності можуть бути використані в процесі розробки рекомендацій для прийняття рішень, пов'язаних з визначенням ефективних стратегій забезпечення конкурентоспроможності організацій.

Похожие статьи

-

Регресійна модель індексу ПФТС

Регресійна модель індексу ПФТС Постановка проблеми. Основним (нарівні з індексом UX) показником розвитку ринку цінних паперів України, визнаним не тільки...

-

1) персональний комп'ютер не нижче P-400/250/10G 2) принтер; 3) джерело безперебійного живлення 500 А/ч; 4) система підтримки комп'ютерної мережі;...

-

Впровадженню ARIS обов'язково повинна передувати серйозна "ручна" проектно - аналітична робота. У методології ARIS все розподілено, розмежовано і...

-

Технічне забезпечення являє собою комплекс технічних засобів, що застосовуються для функціонування інформаційної системи, і містять у собі пристрої, за...

-

Організаційна структура підприємства ЗАТ "Годинникар" є юридичною особою і діє на підставі статуту і законодавства України. Підприємство створено...

-

Дослідження фінансової стійкості підприємства - Модель розподілу інвестиційних ресурсів підприємства

Після визначення загальної характеристики фінансового стану і його зміни за звітний період, наступною важливою задачею аналізу є дослідження показників...

-

Концепція економіко-математичного моделювання процесу оптимізації обслуговування виробництва газотранспортних підприємств В сучасних умовах активної...

-

Искусственные нейронные сети (ИНС) рассматриваются исследователями как возможная альтернатива статистическим методам. Исследования, использующие ИНС, как...

-

Розробка математичного забезпечення інформаційної системи Характеристика моделей і методів рішення економічної задачі Фінансовий аналіз здійснюється за...

-

Існує досить багато різноманітних методик оцінки фінансового планування підприємства. Найчастіше застосовуються методики на основі фінансових...

-

Теперь, когда в рамках данного исследования была получена модель с наилучшими характеристиками для непубличных строительных компаний, полученные...

-

Модуль ARIS ABS реалізує аналіз вартості процесів, при якому структура витрат повністю прозора, на відміну від методу встановлених нормативами...

-

Оптимізація діяльності в ARIS зводиться до виділення, формалізації і структурування бізнес - процесів з метою формування на їх основі "наскрізного"...

-

Введение - Синтез скоринговой модели методом системно-когнитивного анализа

Кредитно-финансовая система является одной из важнейших структур рыночной экономики, так как от темпов ее развития напрямую зависят темпы развития...

-

Модуль імітаційного моделювання ARIS Simulation використовується в тих випадках, коли необхідно проаналізувати поведінку в часі розроблених моделей...

-

Документування організаційної структури Організаційна структура найбільш легко піддається перенесенню на ARIS, оскільки вона, як правило, чітко визначена...

-

Итак, модели, которые будут дальше анализироваться, и получены с помощью Первого метода - проведения теста для выделения наиболее дескриптивных...

-

Отбор и классификация объясняющих переменных Для всесторонней оценки строительной компании в ходе анализа будут использоваться финансовые,...

-

Существует целый ряд классификаций моделей используемых для прогнозирования финансовой несостоятельности заемщиков. В своей работе Григорьева Т. И....

-

Характеристика існуючої системи управління обіговими коштами Системи управління обіговими коштами базується на системі обліку, яка є джерелом інформації....

-

Так як підприємство має інвестиційні ресурси, що можуть бути вкладені тільки в один з проектів, то для дослідження ефективності розподілу інвестиційних...

-

На следующем этапе в модель были добавлены дамми-переменные годов и отраслей. Таблицы соотношения переменных и данных приведены ниже. Кроме дамми...

-

Функционирование СЭС предусматривает соблюдение четких требований к направлениям ее деятельности. Требуется разработать математический аппарат оценки...

-

Основные процессы СЭС представлены комплексом направлений деятельности, которые можно представить как EP(t)={EP1(t), EP2(t) ... EPN(t)},, где i=1..n, n -...

-

Бизнес-процесс - логически завершенная цепочка взаимосвязанных и повторяющихся видов деятельности, в результате которых ресурсы предприятия используются...

-

Содержание и классификация динамических эконометрических моделей - Эконометрика как наука

Можно выделить два основных типа динамических эконометрических моделей. К модели первого типа относятся модели авторегрессии и модели с распределенным...

-

Предметной областью является "Степновский отдел Управления Федеральной Регистрационной службы по Ставропольскому краю". Это Государственное учреждение...

-

Опыт №1. Этапы моделирования по методике 1. За основу взято разделение внешних рискообразующих факторов на: политические, научно-технические,...

-

Основной целью исследования является сравнение предсказательной силы моделей, построенных на основе различных методов. В условиях несбалансированности...

-

Теоретическое обоснование математического моделирования - Математические методы и модели в экономике

Коммерческая деятельность в том или ином виде сводится к решению таких задач: как распорядиться имеющимися ресурсами для достижения наибольшей выгоды или...

-

Решение симплекс-методом с помощью симплекс-таблиц - Математические методы и модели в экономике

Определим оптимальный план выпуска продукции, решив задачу линейного программирования (ЗЛП). Для этого сначала приведем модель к каноническому виду...

-

Как в теоретическом, так и в прикладном отношении представляют интерес работы по построению и использованию производственных функций для анализа...

-

Загальна модель розподілу інвестиційних ресурсів та оцінки інвестиційного проекту Інвестиційний проект має бути науково обгрунтованим, відповідати певним...

-

Аналіз фінансового стану підприємства - Модель розподілу інвестиційних ресурсів підприємства

Основою для аналізу стали наступні форми звітності підприємства: Баланс, Звіт про фінансові результати і їхнє використання, Звіт про фінансові...

-

Загальна характеристика підприємства ТОВ "МегаТоп" є спеціалізованим підприємством з виробництва спеціальних видів взуття. Виробництво зазначеного взуття...

-

Классификация экономико-математических методов - История развития методов и моделей в экономике

Велика роль математических моделей при описании экономических объектов и процессов, что, безусловно, подтверждается историей развития этого направления...

-

Поряд з оцінкою інвестиційних проектів за критерієм ефективності здійснюється їхня оцінка за рівнем інвестиційного ризику і рівнем ліквідності. Мірою...

-

Система усовершенствованных моделей позволяет удовлетворительно воспроизводить кинетику СО-токсичности ДВС при изменении нагрузки, цикловой подачи...

-

Модели надежности технических систем - Законы надежности

В настоящее время сложились общие принципы построения математических моделей надежности. Модель строится только для определенного объекта, или точнее для...

-

Знаменитая теория полимолекулярной адсорбции Брунауэра, Эммета и Теллера, получившая название теории БЭТ (по первым буквам фамилий ученых), основана на...

Економіко-математична модель управління конкурентоспроможністю організацій