ОСНОВНЫЕ МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИЙ - Инвестиции

Смысл оценки любого инвестиционного проекта состоит в уяснении ответа на очень простой вопрос: "Оправдают ли будущие выгоды сегодняшние затраты?" Теория инвестиционного анализа предусматривает использование определенной системы аналитических методов и показателей, которая в совокупности позволяет прийти к достаточно надежному и объективному выводу. Наиболее часто применяют пять методов, которые, в свою очередь, объединяются в две группы:

- 1. Методы, основанные на применении концепции дисконтирования:

- - метод определения чистой текущей стоимости; - метод расчета рентабельности инвестиций; - метод расчета внутренней нормы прибыли.

- - метод расчета периода окупаемости инвестиций; - метод определения бухгалтерской рентабельности инвестиций.

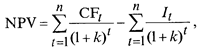

Метод определения чистой текущей стоимости основан на определении разницы между суммой денежных поступлений (денежных потоков и оттоков), порождаемых реализацией инвестиционного проекта и дисконтированных к текущей их стоимости, и суммы дисконтированных текущих стоимостей всех затрат (денежных потоков, оттоков), необходимых для реализации этого проекта. Формула для расчета чистой теку-щей стоимости NPV ииимеимеет вид:

CF1 CF2 CFN N CFT

NPV = ------------ + ----------- + ...+ --------- - I0 = ----------- - I0 ,

(1+k)1 (1+k)2 (1+k)N T=1 (1+k)T

Где Iо - первоначальное вложение средств; CFT - поступления денежных средств (денежный поток) в конце t-го периода; k - желаемая норма прибыльности (рентабельности), т. е. тот уровень доходности инвестированных средств, который может быть обеспечен при помещении их в общедоступные финансовые механизмы (банки, финансовые компании и т. д.), а не использование их на данный инвестиционный проект. Если текущая стоимость проекта NPV положительна, то проект может считаться приемлемым.

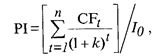

Если в проекте предполагаются длительные затраты и длительная отдача, то формула для расчета чистой текущей стоимости будет иметь следующий вид:

Где IT - инвестиционные затраты в t-й период.

Этот метод оценки инвестиций получил широкое распространение. Однако он дает ответ лишь на вопрос:

"Способствует ли анализируемый вариант росту богатства инвестора вообще?" и не говорит об относительной мере такого роста. А эта мера всегда имеет большое значение для любого инвестора.

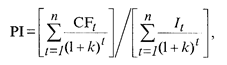

Метод расчета рентабельности инвестиций - это метод расчета показателя PI, позволяющего определить, в какой мере возрастает богатство инвестора в расчете на один рубль инвестиций. Формула для расчета этого показателя следующая:

Где CFT - денежные поступления в t-м году, которые будут получены благодаря этим инвестициям; Iо - первоначальные инвестиции.

Если предполагаются длительные затраты и длительная отдача, формула для определения PI имеет такой вид:

Где IT - инвестиции в t-м году.

Очевидно, что если NPV>0, то Р1>1 и наоборот. Следовательно, если Р1>1, то такая инвестиция приемлема. Однако PI, выступая как показатель абсолютной приемлемости инвестиций, в то же время позволяет:

- - нащупать что-то вроде меры устойчивости проекта; - получить надежный инструмент для ранжирования различных инвестиций с точки зрения их привлекательности.

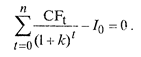

Метод расчета внутренней нормы прибыли IRR или внутреннего коэффициента окупаемости инвестиций представляет собой, по существу, расчет уровня окупаемости средств, направляемых на цели инвестирования и по своей природе близок к различного рода процентным ставкам. Наиболее близкими по экономической природе к внутренней норме прибыли считаются:

- - действительная (реальная) годовая ставка доходности, предлагаемая банками по своим сберегательным счетам (т. е. номинальная ставка доходности за год, рассчитанная по схеме сложных процентов в силу неоднократного начисления процентов в течение года, например, ежеквартально); - действительная (реальная) ставка процента по ссуде за год, рассчитанная по схеме сложных процентов в силу неоднократного погашения задолженности в течение года (например, ежеквартально).

Процедура определения IRR заключается в решении отно-сительно k уравнения

Формально IRR определяется как тот коэффициент дисконтирования, при котором NPV = 0, т. е. при котором инвестиционный проект не обеспечивает роста ценности фирмы, но и не ведет к ее снижению. Поэтому IRR. называют поверочным Дисконтом, так как она позволяет найти граничное значение коэффициента дисконтирования, разделяющее инвестиции на приемлемые и невыгодные. Для этого IRR сравнивают с тем уровнем окупаемости вложений, который выбирается в качестве стандартного. Этот стандартный уровень желательной рентабельности называют барьерным коэффициентом HR. Принцип сравнения этих показателей такой:

- - если IRR > HR, проект приемлем; - если IRR < hr, проект неприемлем; - если irr = hr, можно принимать любое решение. таким образом, показатель irr является: - "ситом", отсеивающим невыгодные проекты; - основой для ранжирования проектов по степени выгодности; - индикатором уровня риска по проекту - чем в большей степени irr превышает принятый барьерный коэффициент, тем больше запас прочности проекта и тем менее страшны возможные ошибки при оценке величин будущих денежных поступлений.

Метод расчета периода (срока) окупаемости инвестиций РР состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Иначе говоря, он предполагает вычисление того периода, за который кумулятивная сумма (сумма нарастающим итогом) денежных поступлений сравняется с суммой первоначальных инвестиций. Формула расчета РР имеет следующий вид:

Где РР - период окупаемости (лет); Iо - первоначальные инвестиции; CFT(s) - годичная сумма денежных поступлений от реализации инвестиционного проекта.

Индекс (s) при знаменателе CFT говорит о возможности двоякого подхода к определению величины CFT. Первый подход возможен в том случае, когда величины денежных поступлений примерно равны по годам. Тогда сумма первоначальных инвестиций делится просто на величину годовых (среднегодовых) поступлений. Второй подход предполагает расчет величины денежных поступлений от реализации проекта нарастающим итогом, т. е. как кумулятивной величины.

Показатель срока окупаемости получил широкое применение в экономических расчетах благодаря своей простоте и легкости определения. Однако, пользуясь показателем периода окупаемости, надо понимать, что он хорошо работает только при следующих условиях:

- - все сопоставляемые с его помощью инвестиционные проекты имеют одинаковый срок жизни; - все проекты предполагают разовое вложение первоначальных инвестиций; - после завершения вложения средств инвестор начинает получать примерно одинаковые ежегодные денежные поступления на протяжении всего периода жизни инвестиционных проектов.

Метод расчета периода окупаемости, несмотря на широкое распространение, имеет серьезные недостатки, так как игнорирует два важных обстоятельства:

- - различие ценности денег во времени; - существование денежных поступлений и после окончания срока окупаемости (а по этому параметру проекты могут различаться весьма существенно).

Именно в связи с этим расчет срока окупаемости не рекомендуется использовать в качестве основного метода оценки приемлемости инвестиций. К нему целесообразно обращаться только ради получения дополнительной информации, расширяющей представление о различных аспектах оцениваемого инвестиционного проекта.

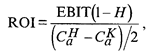

Метод определения бухгалтерской рентабельности инвестиций ROI или средней нормы прибыли на инвестиции ARR ориентирован на оценку инвестиций на основе не денежных поступлений, а бухгалтерского показателя - дохода фирмы. Формула для расчета бухгалтерской рентабельности инвестиций имеет следующий вид:

Где EBIT - доход до процентных и налоговых платежей; Н - ставка налогообложения; СAH И СAK - учетная стоимость активов на начало и конец рассматриваемого периода.

Применение показателя ROI основано на сопоставлении его расчетного уровня со стандартными уровнями рентабельности. Широкое использование ROI объясняется рядом его достоинств:

- - он прост и очевиден при расчете, а также не требует использования дисконтирования денежных сумм; - этот показатель удобен для встраивания в систему стимулирования руководящего персонала; - в акционерных компаниях этот показатель ориентирует менеджеров именно на те варианты инвестирования, которые непосредственно связаны с уровнем бухгалтерского дохода, интересующего акционеров в первую очередь.

Слабости же показателя бухгалтерской рентабельности инвестиций являются оборотной стороной его достоинств:

- - он не учитывает разноценности (так же как и показатель периода окупаемости) денежных средств во времени; - он игнорирует различие в продолжительности эксплуатации активов, созданных благодаря инвестированию.

Похожие статьи

-

Динамичное и эффективное развитие инвестиционной деятельности предприятий является необходимым условием стабильного функционирования и развития...

-

Изучение научной литературы по проблемам инвестиций и оценки эффективности инвестиций позволило сделать вывод о том, что в настоящее время существует ряд...

-

Этот метод -- один из самых простых и широко распространен в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных...

-

Методы финансовой оценки инвестиционных проектов - Методы финансовой оценки инвестиционных проектов

Проблема привлечения со стороны инвестиций, способных создать мощный импульс для финансово-хозяйственного развития предприятий, волнует сегодня...

-

Методы оценки эффективности инвестиций При оценке инвестиций возможны расхождения между проектными и фактическими показателями эффективности...

-

В данной работе мы оцениваем, насколько привлекательны для потенциального инвестора интернет-стартапы в России. Для начала следует определиться, что...

-

МЕТОДОЛОГИЯ ОЦЕНКИ ИНВЕСТИЦИЙ, РОЛЬ ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ИНВЕСТИЦИЙ - Инвестиции

РОЛЬ ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ИНВЕСТИЦИЙ Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора...

-

Сущность и показатели коммерческой эффективности проектов - Экономическая оценка инвестиций

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в...

-

Чтобы эффективно управлять денежными потоками, необходимо знать: 1. какова их величина за определенное время (месяц, квартал); 2. каковы их основные...

-

В первой главе нами было рассмотрено шесть методов оценки стоимости стартапов. Экспертные методы оценки недоступны в рамках данной работы ввиду...

-

Механизм и источники воспроизводства основных средств На современном этапе развития экономики республики одной из важнейших задач является обновление...

-

Все доходы, которые получила организация, можно условно разделить на две группы: 1) доходы, которые учитываются при налогообложении прибыли (ст.249- 250...

-

Этот метод имеет две характерные черты: Во-первых, он не предполагает дисконтирования показателей дохода; Во-вторых, доход характеризуется показателем...

-

Теория портфеля, Портфель как метод диверсификации инвестиций - Диверсификация инвестиций

Портфель как метод диверсификации инвестиций Не существует ценной бумаги, имеющей одновременно высокую доходность, надежность и ликвидность. Как правило,...

-

ДИНАМИЧЕСКИЕ МЕТОДЫ В ИНВЕСТИЦИОННОМ ПРОЕКТИРОВАНИИ - Инвестиции

Необходимость учета влияния множества факторов при разработке проектов потребовала использования динамических методов и имитационных моделей. Так,...

-

Рост показателей, характеризующих финансовые результаты деятельности предприятии, зависит от единых экономических явлений и процессов. Это, прежде всего,...

-

Выбор модели денежного потока. При оценке бизнеса мы можем применять одну из двух моделей денежного потока: ДП для собственного капитала или ДП для всего...

-

Основные методические подходы к использованию основных фондов Процесс производства обуславливает соединение рабочей силы и средств производства. Средства...

-

Норма амортизационных отчислений увеличивается для сокращения срока амортизации. Повышенная ежемесячная норма применяется для равномерного расчета суммы...

-

Оценке эффективности венчурного проекта уделяется особое внимание. Только после этапа оценки проекта инвестор может окончательно понять, выгодным ли...

-

Промышленность является важнейшей отраслью реального сектора экономики, создающего материальные блага для удовлетворения запросов общества. Основные...

-

Инвестиции - это специфическое экономическое понятие, которое стало широко использоваться в нашей стране с конца 80-х годов прошлого века. До этого...

-

При этом способе ежегодная сумма амортизации определяется путем умножения процента, исчисленного при постановке на учет данного объекта как отношение его...

-

Методы оценки риска ликвидности банка

Введение Как известно, основная функция банков в экономике любой страны заключаются в создании и предоставлении ликвидности через посредничество. Банки...

-

Устанавливается повышенная норма амортизации для расчета суммы амортизационных отчислений первого года, которая последовательно снижается в каждом...

-

В практике финансового менеджмента встречаются многочисленные ситуации, когда активы предприятия создаются не в процессе постепенного их формирования, а...

-

- Метод специфической идентификации - предполагает расчет себестоимости единиц ТМЗ, которые обычно не являются взаимозаменяемыми, и товаров и услуг,...

-

Основные методы финансового анализа, их связь с бюджетом Впервые интерес к финансовому анализу возник в России в 1994 году, когда с одной стороны, стал...

-

Для целей оценки эффективности финансового менеджмента в управления деятельностью предприятием наука и практика выработали специальные методы, называемые...

-

Инвестиции в объекты предпринимательской деятельности осуществляются в различных формах, они очень многообразны и многофакторны. В соответствии с...

-

Основные направления оздоровления финансового состояния ООО "Легион-Пак" После проведения анализа и определения причин неудовлетворительного финансового...

-

Амортизация основных средств - Амортизация основных средств. Методы амортизации

Амортизация - это метод включения по частям стоимости основных фондов (в течение срока их службы) в затраты на производственную продукцию и последующее...

-

Задание Определить рыночную стоимость собственного капитала предприятия методом рынка капитала. Исходные данные Стоимость собственного капитала...

-

Основные подходы к оценке финансовой устойчивости предприятия Исследования показали, что оценка финансовой устойчивости основывается на коэффициентном...

-

Методы конструирование портфеля с паритетом риска - Построение и оценка стратегии макроинвестрования

Во время кризиса 2008 г. многие институциональные инвесторы пострадали от резкого падения акций. Корреляция акций и волатильность сильно увеличились, и...

-

Исходные данные Таблица 2.1 - Характеристика производимой продукции № варианта Товарная продукция, шт./год Цена за единицу, руб. Материальные затраты на...

-

Факторный анализ прибыли от продаж Прибыль отчетного периода отражает общий финансовый результат производственно-хозяйственной деятельности фирмы с...

-

Расчет показателей коммерческой эффективности производился без учета ликвидационной стоимости объекта.[33] Коммерческая эффективность проекта...

-

Электроэнергетика относится к числу отраслей, в которых основные фонды имеют определенную специфику. Специфика технологических процессов, особенности...

-

Рассчитайте сумму НДС, подлежащую уплате в бюджет - Характеристика основных методов налогообложения

Организация в отчетном периоде: Реализовала продукцию собственного производства на сумму 360 тыс. руб. (в том числе НДС 18 %); Получила аванс на...

ОСНОВНЫЕ МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИЙ - Инвестиции