Методы определения оптимального портфеля ценных бумаг - Принципы формирования инвестиционного портфеля

В 1952 г. американский экономист (в будущем, в 1990 г., лауреат Нобелевской премии в области экономики) Гарри Марковиц опубликовал фундаментальную работу, которая является до настоящего момента основой подхода к инвестициям с точки зрения современной теории формирования портфеля.[2]

Согласно теории Г. Марковица, для принятия решения о вложении средств инвестору не нужно проводить оценку всех портфелей, а достаточно рассмотреть лишь так называемое эффективное множество портфелей и выбрать оптимальный.

Согласно теории Г. Марковица, при обосновании портфеля инвестор должен руководствоваться ожидаемой доходностью и стандартным отклонением.

Ожидаемая доходность рассматривается как мера потенциального вознаграждения, связанная с конкретным портфелем, а стандартное отклонение -- как мера риска, связанная с данным портфелем.

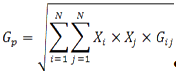

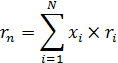

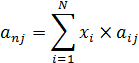

Если учесть, что портфель состоит из N числа разных по стоимости ценных бумаг, то уравнение доходности можно записать в виде:

Где Р -- среднеожидаемая доходность портфеля;

ХI -- количество ценных бумаг i вида;

RI -- ожидаемая доходность ценной бумаги i вида;

N-- количество ценных бумаг в портфеле (i = 1, 2, 3,... N).

Стандартное отклонение портфеля, состоящее, к примеру, из 2 ценных бумаг, рассчитывается по следующей формуле:

Где GIj -- это ковариация доходностей ценных бумаг i и j

Ковариация -- это статистическая мера взаимодействия двух случайных переменных, в качестве которых в нашем случае выступают доходности двух ценных бумаг i и j. Экономический смысл положительного взаимодействия состоит в том, что рост ожидаемой доходности одной ценной бумаги влечет за собой увеличение другой. Отрицательная ковариация показывает, что доходности двух ценных бумаг связаны между собой в противоположных направлениях.

При этом делается важное предположение, что инвестор при всех прочих условиях предпочтет высокую доходность, если будут заданы два портфеля с одинаковыми стандартными отклонениями. Если же инвестору предстоит выбор между портфелями, имеющими одинаковый уровень ожидаемой доходности, то предпочтение отдается портфелю с минимальным риском, т. е., по сути, получению большего дохода при минимуме возможного отклонения.

Ковариация весьма близка по смыслу к корреляции, под которой общепринято понимать взаимосвязь случайных переменных. Для измерения корреляции используется коэффициент корреляции, который всегда находится в интервале -1 и +1. Если он равен -1, то это означает полную отрицательную корреляцию, если +1 -- полную положительную корреляцию.

Коэффициент корреляции нормирует ковариацию для облегчения сравнения с другими парами переменных. Ковариация двух случайных переменных равна корреляции между ними, умноженной на произведение их стандартных отклонений:

Где рIj -- коэффициент корреляции; GI, GJ -- стандартное отклонение соответственно i и j ценной бумаги.

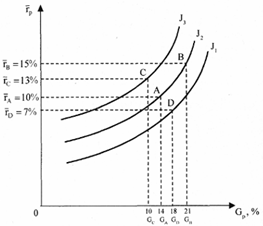

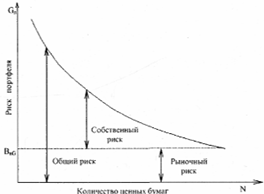

Если же рассматривать отношение инвестора к риску и доходности в графической форме, откладывая по горизонтальной оси риск, мерой которого является отклонение (GP), а по вертикальной оси -- вознаграждение, мерой которого является ожидаемая доходность (P), то можно получить семейство кривых безразличия.

На рис. 2 представлен график кривых безразличия некоего гипотетического инвестора. Каждая кривая линия отображает одну кривую безразличия и представляет все комбинации портфелей, которые обеспечивают заданный уровень предпочтений инвестора. Например, инвесторы с кривой безразличия J2 будут считать портфели А и В равноценными, несмотря на то, что они имеют разные ожидаемые доходности и стандартные отклонения (14% и 21%). При этом ожидаемая доходность портфеля В составляет 15%, в то время как портфеля А -- 10%.

Рис. 2. График кривых безразличия инвестора, избегающего риска

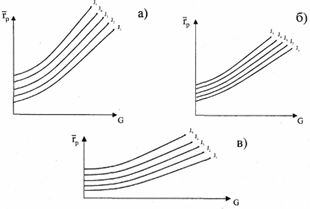

Располагая информацией об ожидаемой доходности и стандартных отклонениях возможных портфелей ценных бумаг, можно построить карту кривых безразличия (рис. 3), отражающих предпочтения инвесторов. Карта кривых безразличия -- это способ описания предпочтений инвестора к возможному риску полностью или частично потерять вкладываемые в портфель Ценных бумаг деньги или получить максимальный доход.

Рис. 3. Карта кривых безразличия, отражающие отношение инвесторов к риску: а) инвестор с высокой степенью избегания риска; б) инвестор с средней степенью избегания риска; в) инвестор с низкой степенью избегания риска

Каждая из указанных на рис. 3 позиций инвестора к риску характерна тем, что любое уменьшение им риска сказывается на сокращении доходности и стандартном отклонении каждого из пяти представленных портфелей. И поскольку портфель включает в себя набор различных бумаг, то вполне объяснимым является его зависимость от ожидаемой доходности и стандартного отклонения каждой ценной бумаги, входящей в портфель.

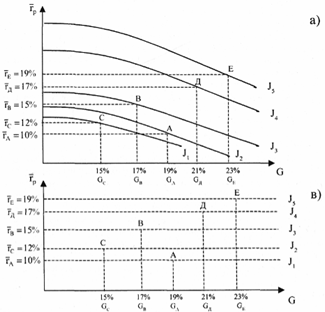

Если же представить позиции азартного инвестора и инвестора, избегающего риска, то, как показано на рис. 4, кривые безразличия будут иметь иной характер. Азартный инвестор при принятии решения об инвестировании выберет портфель Е, который имеет наибольшую доходность. Инвестор же, нейтральный к риску, может выбрать любой портфель, поскольку их доходность не связана с риском (кривые безразличия представлены горизонтальными линиями).

Рис. 4. Карты кривых азартного инвестора (а) и инвестора, избегающего риски (в)

Таким образом, инвестору для принятия решения об инвестировании необходимо оценить альтернативные портфели с точки зрения их ожидаемых доходностей и стандартных отклонений, используя кривые безразличия. При этом наборе N цепных бумаг можно сформировать большое число портфелей для инвестирования.

Согласно теории Марковица, для принятия решения о вложении средств инвестору не нужно проводить оценку всех портфелей, а достаточно рассмотреть лишь так называемое эффективное множество портфелей. Теорема об эффективном множестве (effecient set theorem) гласит: инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых обеспечивает:

Максимальную ожидаемую доходность для некоторого уровня риска;

Минимальный риск для некоторого значения ожидаемой доходности.

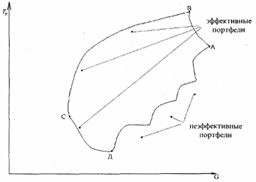

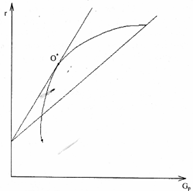

Г. Марковиц показал, что на плоскости (G, ) график эффективного множества имеет вид (рис. 5), отражающий все возможные портфели из N ценных бумаг.

Рис. 5. Эффективное множество портфелей, лежащих как внутри, так и на границе ABCD

В зависимости от используемых ценных бумаг эффективное множество ABCD может быть смещено вправо, влево, вниз и вверх, а также быть больше площади, заключенной в ABCD. При этом не существует более рискованного портфеля, чем портфель А, поскольку ни одна из точек эффективного множества не будет лежать правее ее. Следовательно, множеством портфелей, обеспечивающих максимальную ожидаемую доходность при изменяющимся уровне риска, является часть верхней границы достижимого множества, расположенная между точками С и А. Кроме того, не существует портфеля, обеспечивающего меньшую ожидаемую доходность, чем портфель D, так как ни одна из точек достижимого множества не лежит ниже горизонтальной линии, проходящей через D. Если исходить из предположения, что границы допустимого эффективного множества портфелей лежат между точками С и А, В и D, то все остальные, т. е. лежащие за их пределами, свидетельствуют о неэффективности портфелей.

Таким образом, эффективное множество содержит те портфели, которые обеспечивают и максимальную ожидаемую доходность при фиксированном уровне риска, и минимальный риск при заданном уровне доходности. При этом предполагается, что инвестор выберет оптимальный портфель из портфелей, составляющих эффективное множество.

Для того чтобы выбрать оптимальный портфель, инвестор должен нарисовать кривые безразличия, а затем приступить к анализу всех портфелей, лежащих выше и левее всех остальных кривых безразличия с учетом ожидаемой доходности, стандартного отклонения и ковариации. Если иметь в портфеле несколько ценных бумаг, то это действительно просто сделать. Но когда формируется портфель, состоящий из сотен, а порой из тысячи ценных бумаг, то возникает проблема выбора из эффективного множества портфеля, представляющего собой оптимальную комбинацию доходности и стандартного отклонения, а также предпочтений инвестора относительно риска и доходности.

Представим себе, что доходность обыкновенной акции за данный период времени связана с индексом РТС. В этом случае с ростом рыночного индекса, вероятно, будет расти и цена акции, а с падением рыночного индекса, вероятно, будет падать и цена акции.

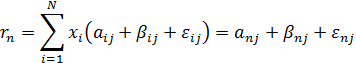

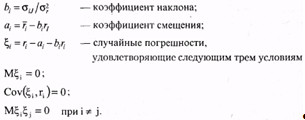

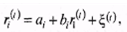

Эту взаимосвязь отражает рыночная модель:

Где rI -- доходность ценной бумаги i за данный период; rJ -- доходность на рыночный индекс j за этот же период; аIj -- коэффициент смещения; вIj -- коэффициент наклона; еIj -- случайная погрешность.

Чем выше доходность на рыночный индекс, тем выше будет доходность ценной бумаги, еIj = 0. Разность между действительным и ожидаемым значениями объясняется случайной погрешностью. Поэтому лишь только в ряде маловероятных случаев еIj = 0. Это объясняет тот факт, что ценная бумага лежит на линии.

Случайная погрешность позволяет сделать и другое предположение, что при данной доходности на рыночный индекс действительная доходность ценной бумаги обычно лежит вне прямой, задаваемой уравнением рыночной модели. При этом случайная погрешность, будучи случайной переменной с нулевым математическим ожиданием, всегда имеет стандартное отклонение относительно индекса рынка J.

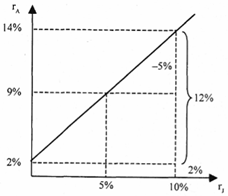

Если оценить зависимость между доходностью ценной бумаги и рыночным индексом без учета случайных погрешностей, то можно построить график рыночной модели определенной ценной бумаги. Например:

Где рыночный индекс (J) имеет доходность 10%, ожидаемая доходность ценной бумаги А составляет 14% (2% + 1,2% 10%). Если же доходность индекса будет равна -5%, то доходность ценной бумаги А ожидается равной -4% (2% + 1,2 (-5%)). Указанную зависимость можно показать на рис. 6, где на вертикальной оси будет отложена доходность ценной бумаги (rA), а на горизонтальной оси доходность на рыночный индекс (rJ).

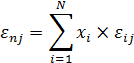

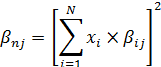

Наклон линии в рыночной модели ценной бумаги определяется чувствительностью ее к доходности на рыночный индекс. Коэффициент наклона в рыночной модели называют "бета"-коэффициентом, который рассчитывается по формуле:

Рис. 6. Зависимость доходности ценной бумаги А от доходности на рыночный индекс

Где уIj -- ковариация между доходностью акции i и доходностью акции рыночного индекса; уJ --дисперсия доходности индекса или риск ценной бумаги.

Если ценные бумаги имеют "бета"-коэффициент больше единицы, т. е. обладают большей изменчивостью, чем рыночный индекс, то их называют "агрессивными". И наоборот, ценные бумаги с коэффициентом меньше 1 называют "оборонительными".

Общий риск ценной бумаги (уJ), измеряемый ее дисперсией (уJ2), состоит из двух частей: рыночного (или систематического) риска и собственного (или несистематического) риска. Таким образом, уJ2 можно выразить:

Где уJ2 -- дисперсия доходности рыночного индекса; в2IjУJ2 -- рыночный риск i ценной бумаги; уЕ -- собственный риск i ценной бумаги, мерой е которого является дисперсия случайной погрешности (еIj) из уравнения рыночной модели

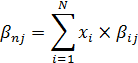

Зная о весе и рыночном индексе каждой дисконтированной ценной бумаги в портфеле, а также о долях инвестирования в каждую бумагу, доходность портфеля можно рассчитать по формуле:

Где хI = 1, 2, 3,..., N.

Подставив рыночную модель в уравнение получим:

Из уравнений видно, что в качестве весов выступает доля каждого типа ценных бумаг в портфеле. Аналогичным образом определяется и случайная погрешность.

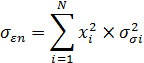

Общий риск портфеля, измеряемый дисперсией его доходности, можно определить по формуле:

Если же предположить, что случайные отклонения доходности ценных бумаг являются некоррелируемыми, т. е. несвязанными между собой, то получим:

Таким образом, общий риск портфеля состоит из общего риска отдельных ценных бумаг, включающего в себя собственный риск (у2Еn), которого, по утверждению Г. Марковица, нельзя избежать, и рыночный риск:

Собственный риск портфеля, или несистематический риск, связан с тем, что находящиеся в портфеле некоторые ценные бумаги могут как возрасти в цене, так и упасть. Следовательно, практически в любом портфеле будут иметь место ценные бумаги, которые могут одинаково влиять на его доходность. Сделав это предположение, можно показать, что если рассмотреть портфель ценных бумаг, в каждую из которых вложено одинаковое количество средств, то доля х составит 1/N, а уровень собственного риска соответственно будет равен:

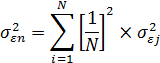

На рис. 7 показана зависимость риска от диверсификации портфеля. Существует и другое положительное свойство диверсификации портфеля: оно приводит к усреднению рыночного риска путем изменения "бета"-коэффициента в зависимости от числа ценных бумаг, входящих в портфель.

Рис. 7. Зависимость риска от диверификации портфеля

С помощью предложенного Г. Марковицем метода можно сформировать большое количество портфелей ценных бумаг, часть из которых будет относиться к эффективному множеству. Для выделения оптимальных портфелей, т. е. набора относительных долей акций и облигаций, которые могут принести их владельцу максимальный доход, Г. Марковиц использовал алгоритм квадратического программирования (метод критических линий).

Нахождение оптимального портфеля с помощью указанного алгоритма включает в себя ряд процедур:

Рассмотрение портфелей, доступных инвестору (см. рис. 5);

Нахождение структуры ценных бумаг каждого из бесконечного множества портфелей;

Оценку вектора ожидаемых доходностей и ковариационной матрицы;

Определение количества "угловых" портфелей. Под "угловым" портфелем понимается портфель, обладающий такими свойствами, что любая комбинация двух смежных "угловых" портфелей представляет из себя третий портфель, лежащий в эффективном множестве между этими двумя "угловыми" портфелями;

Выбор оптимального портфеля.

Процедура определения состава оптимального портфеля осуществляется с помощью графического нахождения инвестором уровня его доходности. По сути, если нанести на рис. 5 кривые безразличия, то можно найти такую точку О*, в которой доходность портфеля будет максимальна (рис. 8). Для этого следует нанести с помощью компьютера перпендикулярную к оси Р линию, а затем определить два "угловых" портфеля с ожидаемыми доходностями, находящихся в окрестности эффективного множества.

Рис. 8. Нахождение состава оптимального портфеля

Ближайший "угловой" портфель будет расположен выше точки О, что соответствует большей ожидаемой доходности и ниже углового портфеля с соответственно меньшей ожидаемой доходностью.

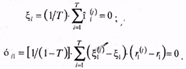

Если ожидаемую доходность оптимального портфеля обозначим как r* и ожидаемые доходности двух ближайших "угловых" портфелей обозначим как rA и rB соответственно, то состав оптимального портфеля может быть рассчитан по следующей формуле:

Оптимальный портфель будет состоять из доли у, инвестированной в ближайший "угловой" портфель, находящийся выше оптимального, и доли, равной 1 - у, инвестированной в ближайший угловой портфель, расположенный ниже оптимального.

Таким образом, предложенный выше Г. Марковицем подход ориентирован на то, что инвестор имеет некоторый начальный капитал, что позволяет ему полностью использовать его для формирования портфелей с определенным риском. При этом оптимальный портфель идентифицируется точкой касания кривых безразличия инвестора с эффективным множеством, характеризуемым не только определенной доходностью, но и риском.

Большой вклад в решение этой проблемы внесли Джеймс Тобин и Уильям Шарп. Они развили подход Марковица в ситуации, когда в экономике существует безрисковый актив с некоторой доходностью.[1]

Под безрисковым активом понимается актив, доходность от которого является определенной. И поскольку неопределенность конечной стоимости безрискового актива отсутствует, то, соответственно, стандартное отклонение для безрискового актива равно нулю.

Инвестирование в безрисковый актив иногда называют безрисковым кредитованием.

Дж. Тобин показал, что если р = (рI, ...рП) -- некоторый портфель (рI-- для i-го актива в портфеле), а f-- безрисковый актив, то все портфели вида:

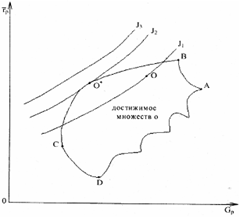

Среди всех таких прямых нужно выбрать самую крутую (более крутая дает большую доходность при заданном риске р), т. е. ту, которая проходит через точку (0, rР ) и точку касания 0* к эффективной границе (рис. 9).

Рис. 9. Рыночная прямая

Это новая эффективная граница, полученная с учетом безрискового актива. Ее называют рыночной линией (CML, Capital Market Line), а точку называют рыночным портфелем (market portfolio).

Смысл термина указал Уильям Шарп, который показал, что портфель можно вычислить на основе условия равенства спроса и предложения финансовых активов, рассматривая рынок в полном объеме как совокупность всех инвесторов и всех ценных бумаг (активов). В этом случае доля акций типа i в портфеле 0* просто равна доле всех акций типа i на рынке. Поэтому О* и называют рыночным портфелем.[5]

Алгоритм Марковица-Тобина дает решение задачи составления оптимального портфеля. Но в ситуации, когда нужно исследовать очень большое количество акций, он нереализуем из-за сложности вычислений (нужно обращать матрицу огромного размера).

Эдвин Элтон, Мартин Грубер и Манфред Падберг предложили простой и изящный алгоритм вычисления портфеля 0* в предположении, что набор рассматриваемых активов можно описать моделью с одним индексом.

В моделях с одним индексом рассматривается рыночный индекс I, характеризующий поведение фондового рынка в целом. На Западе очень популярен индекс Доу-Джонса, на нашем фондовом рынке -- индекс РТС.

Для рассматриваемого (базового) индекса I вводится естественное понятие доходности

Где PV0 -- значение индекса в начале исследуемого периода; СI -- значение индекса в конце рассматриваемого периода.

Доходность rI ведет себя как случайная величина с определенным средним r1 и дисперсией уR2. Базовая доходность r1 каким-то образом связана с доходностью финансовых активов rJ, что измеряется ковариациями уIj .

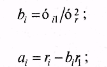

В рамках модели с одним индексом предполагается, что доходности рассматриваемых активов представляются в виде

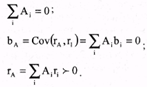

Алгоритмы Элтона-Грубера-Падберга и Марковица реализуют общий подход -- при заданном у ровне ожидаемой доходности минимизировать риск. Стефан Росс в 1976 г. разработал другой подход к управлению портфелем. Его теория, известная как теория арбитражного ценообразования (APT, Arbitrage Pricing Theory), в некотором смысле менее сложна, чем рыночная теория Шарпа. В ее основе лежит предположение о том, что каждый инвестор стремится увеличить доходность своего портфеля, не увеличивая при этом возможный риск. Для достижения этой цели инвестор составляет арбитражный портфель. При формировании арбитражного портфеля используется модель с одним индексом.[1]

Арбитражным портфелем называют любой портфель А = (А1, А2,..., АN) с условиями:

Первое условие означает, что для составления портфеля А не требуется дополнительных ресурсов. Второе означает, что арбитражный портфель не чувствителен к базовому фактору. Третье означает, что ожидается положительная доходность портфеля А.

Арбитражный портфель формируется таким образом, чтобы его риск был существенно меньше риска текущего портфеля. Еще предпочтительнее, чтобы риск арбитражного портфеля был близок к нулю:

Допустим, что у нас есть старый (текущий) портфель и мы сформировали некоторый арбитражный портфель А. Тогда мы строим новый текущий портфель:

С компонентами

Ожидаемая доходность этого портфеля равна:

Она выше ожидаемой доходности старого портфеля р.

Риск нового портфеля остался на прежнем уровне:

Последнее значение следует из известного неравенства

Такова суть подхода к управлению портфелем на основе арбитражной теории ценообразования.

Надо сказать, что получение безрисковой прибыли путем использования разных цен на ценные бумаги, что собственно и называется арбитражем, является широко распространенной инвестиционной тактикой. Инвесторы стремятся получить доходы при каждой возможности: продавая ценные бумаги по высокой цене и одновременно приобретая такие же ценные бумаги по относительно низкой цене. Для реализации арбитражного подхода как правило используется факторный анализ курса ценных бумаг. При этом делается предположение о том, что можно увеличить доходность своего портфеля без увеличения риска. Однако существует ряд систематических факторов, влияющих на риск и доходность ценной бумаги, что серьезным образом препятствует широкому применению модели APT на практике.

Рассмотрим модель с одним индексом применительно к условиям российского рынка. Возьмем в качестве базового (ведущего) фактора I индекс РТС.

Нужно знать параметры rI, r1, уI1, уR2, которые в реальных ситуациях никогда не известны. На практике вместо этих параметров используют их статистические оценки:

Которые строятся на имеющемся материале

Где rI(t), r1(t) -- доходность i-го актива (соответственно индекса I) за некоторый период С; Т -- число периодов, взятых для построения оценок.

Строятся оценки:

Соответствующих величин ri(t) и r1(t).

Вычисляются оценки остатков

Которые получаются из уравнения

И которые представляет собой статистический аналог исходного уравнения.

Остатки представляют основной интерес при исследовании модели с одним индексом.

Нетрудно проверить, что для них выполняются соотношения:

Результаты апробации указанного подхода показали, что применение модели с одним индексом требует серьезной проработки каждого конкретного случая. Множество оптимальных по Марковицу-Тобину портфелей ведет себя достаточно стабильно и меняется скачкообразно только в моменты, когда котировки некоторых ценных бумаг резко "прыгают". В эти моменты следует пересматривать структуру портфеля.

Изменение в широком диапазоне безрисковой процентной ставки не влияет на структуру оптимального по Марковицу-Тобину портфеля. Поэтому при расчетах можно не менять (в соответствующем диапазоне) доходность ценных бумаг.

При расчете оптимального портфеля в условиях российского фондового рынка предпочтительнее пользоваться моделью Г. Марковица и ориентироваться на стратегию формирования арбитражного портфеля.

Похожие статьи

-

На сегодняшний момент один из самых менее рискованных способов получения пассивного дохода в интернете является инвестирование в ПАММ счета.[6] Люди,...

-

Каждый инвестор (консервативный, умеренный или рискованный) при покупке или продаже ценных бумаг придерживается определенных целей, учитывающих объем...

-

Принципы и этапы формирования инвестиционного портфеля - Управление инвестиционным портфелем

Формирование портфеля ценных бумаг включает определение конкретных активов для вложения средств, а также пропорций распределения инвестируемого капитала...

-

Принципы формирования, типы и управление портфелем инвестиций - Диверсификация инвестиций

На данный момент не существует ценных бумаг, которые сочетают в себе такие функции как высокая доходность, надежность, ликвидность. Как правило, если...

-

Ценный бумага переоценка портфель Сущность и виды портфеля ЦБ В сложившейся мировой практике банковского рынка под портфелем понимается некая...

-

Формирование диверсифицированных портфелей - Диверсификация инвестиций

В настоящем разделе проведена оценка условий портфельного инвестирования с позиции доступного набора активов. Первоначально рассмотрим инвестиционный...

-

Риск инвестиционного портфеля - Управление инвестиционным портфелем

Риск портфеля - это возможность наступления обстоятельств, при которых инвестор понесет потери, вызванные инвестициями в портфель, а также операциями по...

-

Теория портфеля, Портфель как метод диверсификации инвестиций - Диверсификация инвестиций

Портфель как метод диверсификации инвестиций Не существует ценной бумаги, имеющей одновременно высокую доходность, надежность и ликвидность. Как правило,...

-

Заключение - Управление инвестиционным портфелем

Таким образом, подводя итог работы, можно сказать, что внимание, которое уделяется портфельным инвестициям, вполне соответствует радикальным изменениям,...

-

Заключение - Принципы формирования инвестиционного портфеля

В данной курсовой работе были рассмотрены методы определения оптимального инвестиционного портфеля, позволяющие сделать следующие обобщающие выводы: 1....

-

Введение - Принципы формирования инвестиционного портфеля

В условиях быстро развивающейся рыночной экономики, необходимости повышения эффективности вложений, снижения рисков предпринимательской деятельности...

-

Определение ценной бумаги. Виды ценных бумаг - Статистика рынка ценных бумаг Российской Федерации

Объектом сделок на фондовом рынке является ценная бумага, которую можно определить как денежный документ, удостоверяющий отношения совладения или займа...

-

Определение оптимального объема капитала. - Инвестиционный спрос

1. При существующей технологии оптимальный объем капитала создает условия для получения наибольшей прибыли. 2. Прибыль максимальна, если г = d + i,...

-

Пассивное управление - Управление инвестиционным портфелем

Теоретическая состоятельность пассивного метода опирается на ряд идей, выдвинутых за последние 50 лет, получивших общее название современная теория...

-

Проблемы выбора инвестиционного портфеля - Управление инвестиционным портфелем

Для формирования инвестиционного портфеля главным является определение инвестиционной цели инвестора. Согласно современной теории портфеля цели инвестора...

-

Оценка эффективности инвестиционного портфеля - Управление инвестиционным портфелем

Оценка эффективности управления портфелем, проведенная определенным образом, может заставить менеджера лучше соблюдать интересы клиента, что, вероятно,...

-

Первичный и вторичный рынок ценных бумаг - Рынок ценных бумаг и производных финансовых инструментов

Первичный рынок ценных бумаг - рынок, где происходит первичное размещение новых эмиссионных ценных бумаг крупными лотами, осуществляемое самим эмитентом...

-

Введение - Управление инвестиционным портфелем

Портфельные инвестиции связаны с формированием портфеля и представляют собой диверсифицированную совокупность вложений в различные виды финансовых...

-

Методы конструирование портфеля с паритетом риска - Построение и оценка стратегии макроинвестрования

Во время кризиса 2008 г. многие институциональные инвесторы пострадали от резкого падения акций. Корреляция акций и волатильность сильно увеличились, и...

-

Распространенным к оценке премий за риск, применяемым практике основными и аудиторами, модель САРМ Asset Pricing другое название модель ценообразования...

-

Традиционный и современный подходы к инвестированию - Диверсификация инвестиций

Зарождение портфельной теории как науки ученые относят к первой трети ХХ века [11]. В тот период И. Фишер написал основополагающие работы по приведенной...

-

Инвестиционный портфель: понятие, типы и цели формирования - Управление инвестиционным портфелем

Инвестиционный портфель - целенаправленно сформированная совокупность объектов реального и финансового инвестирования, предназначенная для реализации...

-

Этот метод -- один из самых простых и широко распространен в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных...

-

Понятие и формы финансовых инвестиций Значительным условием развития предприятия в соответствии с избранной экономической и финансовой стратегией...

-

Налоговой базой по операциям с ценными бумагами и по операциям с финансовыми инструментами срочных сделок признается положительный финансовый результат...

-

Методы управления риском - Доходность и риск финансовых активов: принятие инвестиционных решений

Целью финансовым риском снижение потерь, с данным до минимума. могут быть в денежном оцениваются также по их Финансовый менеджер уравновесить эти оценки...

-

События последних лет показали, что рынок ценных бумаг Кыргызстана по степени интегрированности в финансовое сообщество уже является частью этого рынка....

-

Определение ограничений в законодательной базе и их влияние на развитие экономики Следует отметить, что на настоящем этапе при формировании оптимального...

-

Заключение - Вторичный рынок ценных бумаг, его характеристика

В ходе выполнения работы сделаны следующие выводы, соответствующие поставленным задачам: Рынок ценных бумаг, как и другие рынки, представляет собой...

-

Определение критерий для создания эффективных портфелей В связи с поставленной целью, в работе была предпринята попытка формирования эффективных...

-

Понятие инфраструктуры - Рынок ценных бумаг как составная часть финансового рынка

Особую роль в системе управления рынком ценных бумаг играет инфраструктура. Под инфраструктурой рынка ценных бумаг обычно понимается совокупность...

-

Заключение - Рынок ценных бумаг и производных финансовых инструментов

Из проделанной курсовой работы можно сделать вывод: Рынок ценных бумаг - это рынок, на котором торгуют специфическим товаром - эмиссионными ценными...

-

Для характеристики рынка ценных бумаг применяется определенная система показателей, которые дают понятие о том, в каком состоянии в текущий момент...

-

История биржевого дела в России Начало формирования рынка ценных бумаг в России связано с именем Петра I. Рождением российского фондового рынка можно...

-

Участники рынка ценных бумаг - это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по...

-

Введение - Рынок ценных бумаг и производных финансовых инструментов

Целью исследования данной темы является более глубокое изучение аспектов системы фондового рынка. Для этого были рассмотрены такие понятия, как, объекты...

-

Объекты рынка ценных бумаг - Рынок ценных бумаг и производных финансовых инструментов

Действующее законодательство в качестве объекта рынка ценных бумаг называет эмиссионную ценную бумагу, которая характеризуется одновременно следующими...

-

Структура рынка ценных бумаг. - Эмиссия акций, ее этапы и порядок проведения

Первичный рынок ценных бумаг - это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг. Вторичный рынок является рынком, где...

-

Взаимодействие рынка товаров и услуг и рынка ресурсов определяет национальный экономический механизм России. Этот механизм имеет кредитный характер....

-

Возможные пути решения проблем инвестирования денежных средств - Диверсификация инвестиций

Для того чтобы была возможность инвестирования большего количества денежных средств в ценные бумаги, необходимо расширять законодательные границы, то...

Методы определения оптимального портфеля ценных бумаг - Принципы формирования инвестиционного портфеля