Методические основы оценки инвестиционной привлекательности отраслей экономики - Оценка инвестиционной привлекательности фармацевтической отрасли РФ

По сути, процесс анализа инвестиционной привлекательности отраслей реального сектора экономики является комплексным, однако единой методики оценки не существует. В основном, инвестор самостоятельно определяет необходимые показатели, способ оценки, а так же занимается сбором необходимой информации. Однако не всегда компания (получатель инвестиций) раскрывает информацию в полном размере. При этом в ситуациях с готовностью предоставления необходимых данных для анализа возникает новая проблема - недопонимания в том какую информацию, в какой форме и в каком разрезе необходимо предоставить для анализа.

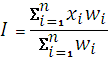

Большинство методик оценки инвестиционной привлекательности отраслей сводятся к построению интегрального показателя (без эконометрических моделей):

,

Где: - количественная оценка фактора инвестиционной привлекательности,

- "вес" или экспертная оценка значимости фактора,

I - порядковый номер фактора.

Формирование оценочных показателей может быть выстроено:

- 1. на потребительских предпочтениях различных групп инвесторов; 2. на стоимостной оценке.

Одними из известных и признанных классификаций показателей, необходимых для проведения анализа, являются показатели, предложенные в работе М. И. Самаргородской [28]:

- 1. уровень прибыльности деятельности отрасли; 2. уровень перспективности развития отрасли; 3. уровень инвестиционных рисков, характерных для отрасли,

Данные критерии оцениваются комплексно по совокупности входящих в критерий аналитических показателей, рассчитываемых на статистических данных Госкомстата РФ.

Механизм определения инвестиционной привлекательности, предложенный М. И. Самрагородской, в большей степени отражает ее направленность на выработку инвестиционной политики предприятия и позволяет ее рассматривать как одни из факторов принятия инвестиционного решения. В ходе оценки автор определяет отдельные направления инвестиционной деятельности и предлагает наиболее эффективные пути использования капитала в процессе инвестирования, оценивая не только объект инвестирования, но и влияющие на внешние факторы. Получившая в итоге оценка инвестиционной привлекательности является комплексной характеристикой, отражающей преимущества и недостатки инвестирования отдельных направлений и объектов с позиций конкретного инвестора.

Т. В. Федорович предлагает в качестве показателей финансового состояния предприятия использовать [34]:

- 1. экономическую добавленную стоимость; 2. рыночную добавленную стоимость; 3. рыночную капитализацию и предпринимательскую прибыль; 4. приращение стоимости корпорации, достигнутое благодаря эффективному управлению.

Согласно автору, чем выше данные показатели стоимости бизнеса, тем выше инвестиционная привлекательность оцениваемой корпорации.

О. М. Фокина и А. В. Красникова в качестве измерения стоимости предлагают использовать только один показатель - экономическую добавленную стоимость (EVA), так как данный показатель характеризует эффективность использования капитала предприятия, прибавление к рыночной стоимости предприятия. Прирост стоимости компании свидетельствует о ее инвестиционной привлекательности, уменьшение - о непривлекательности объекта инвестирования [34].

Достоинством проводимого на основе EVA анализа является наглядное представление того, происходит ли прирост стоимости компаний в отрасли. Однако существенным недостатком данного метода является использование абсолютных показателей, не позволяющих потенциальному инвестору сравнивать не только оцениваемые предприятия, но и отрасли в целом, между собой.

Л. В. Минько выделяет пять блоков показателей, необходимых для оценки инвестиционной привлекательности отраслей [28]:

1. Показатели динамики развития отрасли (%):

A. темп роста/падения уровня производства,

B. темп роста физического объема,

C. отношение индекса физического объема отрасли к индексу по всем отраслям РФ в целом.

2. Показатели эффективности:

A. коэффициент рентабельности всего капитала,

B. коэффициент рентабельности продаж,

C. коэффициент рентабельности собственного капитала.

3. Показатели финансового состояния (характеризуют степень защищенности интересов инвесторов и кредиторов):

A. коэффициент финансового рычага (левериджа),

B. коэффициент обеспеченности предприятий собственными средствами (%),

C. коэффициент текущей ликвидности,

D. коэффициент восстановления (%)

4. Показатели деловой активности (оборачиваемости) и технико-экономического состояния отраслей:

A. износ ОПФ (%),

B. коэффициент ввода в действие ОПФ на 1 рубль инвестиций в основной капитал,

C. коэффициент оборачиваемости запасов,

D. общий коэффициент оборачиваемости капитала,

E. фондоотдача основных фондов на 1 тысячу рублей,

F. соотношение темпов роста производительности труда и заработной платы.

5. Характеристика институциональной среды:

A. отношение кредиторской задолженности к дебиторской (%),

B. коэффициент отношения выручки от реализации к просроченной дебиторской задолженности и авансам,

C. коэффициент выручки от реализации к просроченной кредиторской задолженности,

D. доля просроченной кредиторской задолженности в общей сумме задолженности (%),

E. доля просроченной дебиторской задолженности (%).

Методика Гришиной (методика РАН в литературе), включает в себя:

1. Показатели инвестиционного потенциала:

A. показатели производственно-финансового потенциала (объем промышленного производства, доля убыточных предприятий, суммарный объем внутренних инвестиционных ресурсов и т. д.),

B. показатели социального потенциала (уровень жизни населения, объем платных услуг населения и т. д.),

C. уровень инвестиционных некоммерческих рисков отрасли (уровень конфликтности трудовых отношений, доля малоимущего населения и т. д.).

Методика Сорокиной А. В. включает [35]:

- 1. экономические факторы инвестиционной привлекательности (деловая активность, институциональная среда, состояние инфраструктуры), 2. социальные факторы инвестиционной привлекательности (уровень жизни, человеческий потенциал, покупательная способность населения), 3. инновационные факторы инвестиционной привлекательности (научно-исследовательский потенциал, результативность НИОКР)

Отметим, что представленная интегральная оценка и выбор возможных показателей-факторов для ее анализа не включает динамику предшествующих лет, что искажает полученные данные и может привести к неправильному решению инвестора, так как при принятии решения в текущий момент времени мы не можем знать текущие экономические показатели в связи с особенностями сбора, обработки и предоставления статистической информации.

Так же при оценке инвестиционной привлекательности отраслей экономики используется модель согласования инвестиционных контрактов. Основой модели служит предпосылка о том, что инвестор, принимая решение о вложении денежных средств, делает выбор не между различными отраслями экономики, а между отраслью, которую он хорошо знает, с приемлемым для него уровнем риска, и процедурой размещения средств в ликвидные ценные бумаги [35].

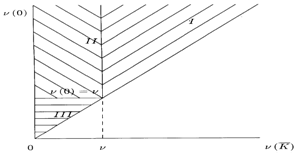

Характеристикой инвестора является максимальный уровень инвестируемого капитала и его норма прибыли (v) на финансовом рынке. В зависимости от характеристик отрасли инвестор разбивает их на три группы. Такое разбиение имеет следующее графическое представление:

Рис. 2 Области инвестиционной привлекательности для инвестора

Отрасли первой группы являются сверхпривлекательными для данного инвестора. Отрасли второй группы являются среднепривлекательными для данного инвестора. Отрасли третьей группы являются крайне малопривлекательными для данного инвестора.

Преимуществом данного метода оценки инвестиционной привлекательности является наглядное представление предпочтений инвестора. Недостатком методики является сложность в определении функции предпочтений инвестора.

Похожие статьи

-

Формирование информационной базы исследования инвестиционной привлекательности фармацевтической отрасли Российской Федерации Оценка инвестиционной...

-

ЗАКЛЮЧЕНИЕ - Оценка инвестиционной привлекательности фармацевтической отрасли РФ

Анализ развития фармацевтической отрасли во всем мире показал, что интерес инвесторов в данной отрасли ежегодно растет в следствие ежегодного роста...

-

ВВЕДЕНИЕ - Оценка инвестиционной привлекательности фармацевтической отрасли РФ

Непрерывный рост величины инвестиций, необходимых для разработки и выведения на рынок современного инновационного лекарственного средства (ЛС), ведет к...

-

Представленная модель оценки инвестиционной привлекательности фармацевтической отрасли Российской Федерации свелась к построению регрессионной модели с...

-

В данной работе мы оцениваем, насколько привлекательны для потенциального инвестора интернет-стартапы в России. Для начала следует определиться, что...

-

Промышленность является важнейшей отраслью реального сектора экономики, создающего материальные блага для удовлетворения запросов общества. Основные...

-

Обзор научных подходов к управлению инвестиционной привлекательности отрасли промышленного производства Степень развития российской отрасли промышленного...

-

ЗАКЛЮЧЕНИЕ - Оценка инвестиционной привлекательности российских интернет-стартапов

На сегодняшний момент публикации, посвященные интернет-экономике и стартапам интернет-компаний принадлежат в большинстве зарубежным авторам. В российской...

-

В первой главе нами было рассмотрено шесть методов оценки стоимости стартапов. Экспертные методы оценки недоступны в рамках данной работы ввиду...

-

Изучение научной литературы по проблемам инвестиций и оценки эффективности инвестиций позволило сделать вывод о том, что в настоящее время существует ряд...

-

Согласно проведенному исследованию фармацевтического рынка России за 2012 год, составленному консалтинговой компанией "Ernst&;Young", участники рынка (в...

-

На фоне глобализации мировой экономики, связанной с интеграцией экономических ресурсов, управление промышленным производством становится невозможным без...

-

Инвестиционную привлекательность страны можно оценить по нескольким макроэкономическим показателям, которые характеризуют экономическую ситуацию страны в...

-

Понятие интернет-компаний Понятие "интернет-компания" или "дотком" возникло впервые в 1990-х годах в Соединенных Штатах Америки. Это время стало началом...

-

Для того чтобы определить уровень инвестиционной активности предприятия, его финансовую устойчивость, понять динамику развития предприятия и...

-

ВВЕДЕНИЕ - Оценка инвестиционной привлекательности российских интернет-стартапов

С того дня, как был зарегистрирован первый домен в 1985 году, влияние сети Интернет на мировую экономику непрерывно растет. Интернет прочно внедряется в...

-

Далее в работе использованы материалы, опубликованные в сборнике докладов XIII межвузовской научно-практической конференции "Теория и практика финансов и...

-

2.1 Анализ развития современной фармацевтической отрасли Современная фармацевтическая отрасль является объективным показателем социально-экономического...

-

Сущность, значение и задачи финансового анализа гостиничного предприятия В современных условиях главная цель любого предприятия - получение максимальной...

-

Сущность инвестиционной активности и принципы ее обеспечения Эффективная деятельность фирм, предприятий и организаций в долгосрочной перспективе,...

-

Для финансового анализа ОАО "ГК "Космос" будем использовать данные бухгалтерской отчетности и отчета о финансовых результатах. В процессе "чтения"...

-

При формировании диверсифицированного ссудного портфеля недостаточно учитывать только структурные риски совокупных кредитных вложений. Необходим также...

-

Методические подходы к управлению финансовыми рисками в хозяйственной деятельности предприятия Каждый хозяйствующий субъект стремится получить...

-

Оценка эффективности реального инвестиционного проекта - Инвестиционная деятельность предприятия

В системе управления реальными инвестициями оценка эффективности инвестиционных проектов представляет собой один из наиболее ответственных этапов. От...

-

Динамичное и эффективное развитие инвестиционной деятельности предприятий является необходимым условием стабильного функционирования и развития...

-

Методы финансовой оценки инвестиционных проектов - Методы финансовой оценки инвестиционных проектов

Проблема привлечения со стороны инвестиций, способных создать мощный импульс для финансово-хозяйственного развития предприятий, волнует сегодня...

-

В качестве бизнес-стратегии как инструмента антикризисного развития компании ООО "КонсалтЭксперт" было принято решение выбрать SWOT-анализ, позволяющий...

-

Введение - Инвестиционные проекты в отрасли связи

Для сохранения устойчивой тенденции роста услуг всех видов связи, продолжения расширения и наращивания мощностей уже введенных в эксплуатацию, а также...

-

Оценка рисков инвестиционных проектов - Инвестиционная деятельность предприятия

Инвестиции представляют собой долгосрочные вложения финансовых и экономических ресурсов с целью получения доходов в будущем. Инвестиции являются...

-

Основные методические подходы к использованию основных фондов Процесс производства обуславливает соединение рабочей силы и средств производства. Средства...

-

Введение - Инвестиционная активность предприятия и финансовые инструменты ее обеспечения

Современная экономика предполагает динамичное и непрерывное развитие, поэтому чтобы выжить в высоко конкурентной среде, предприятиям необходимо постоянно...

-

Доходность финансовых активов Увеличение богатства владельцев бизнеса проявляется в приросте собственного капитала. В финансово-экономической литературе...

-

Оценка финансово-хозяйственной деятельности компании - Анализ финансового состояния компании

Анализ деятельности компаний всегда занимал исследователей. Решение подобной задачи Ричард Брейли и Стюарт Майерс описали следующим образом: "Понимание...

-

Оценку состояния с любой позиции, будь то оценка ликвидности, кредитоспособности или платежеспособности компаний следует начинать с построения...

-

Существующее положение в отрасли. Конкуренция Строительные организации в России постоянно не удовлетворяют потребности граждан в жилье, и тем более в...

-

В настоящее время можно выделить несколько причин, сдерживающих приток инвестиций в Россию. Первая и наиболее важная - внутренняя нестабильность....

-

Особенности инвестиционного климата в России Эффективность практической реализации инвестиционной политики в современных условиях во многом определяет...

-

Инвестиции в объекты предпринимательской деятельности осуществляются в различных формах, они очень многообразны и многофакторны. В соответствии с...

-

Сущность и особенности кредитования реального сектора экономики В Республике Казахстан в течение последних лет достигнута макроэкономическая...

-

Заключение, Библиография - Инвестиционные проекты в отрасли связи

В данном курсовом проекте была рассмотрена и освоена методика оценки экономической эффективности инвестиционных проектов в отрасли связи. В результате...

Методические основы оценки инвестиционной привлекательности отраслей экономики - Оценка инвестиционной привлекательности фармацевтической отрасли РФ