Классификация налогового планирования - Налоговое планирование в организации

Налоговое планирование - целенаправленная деятельность налогоплательщика по законному снижению налоговых платежей, с целью повышения эффективности хозяйственной деятельности. Налоговое планирование основано на методах избежания налогообложения и является составной частью планирования хозяйственной деятельности на микроэкономическом уровне.

Основной целью, любой коммерческой организации является получение прибыли. В условиях конкурентной борьбы успех фирмы зависит от того, насколько она сможет максимизировать свою прибыль или как говорят финансисты - чистый денежный поток. Если налогоплательщик должен уплачивать налоги за счет своих средств, то это означает, что он не по своей воле отвлекает средства из оборота. Для предприятия отвлечение средств это - и не оплаченные счета поставщиков, и сокращение оборотных средств, и не исполненные инвестиционные проекты. Сохранение средств в обороте является залогом финансовой устойчивости и стабильности предприятия. Любое сокращение налогов позволяет предприятию сохранять средства в обороте и повышать эффективность его работы.

Налогового планирование осуществляется не просто ради уменьшения налогов как таковых, а с целью повышения эффективности текущей и инвестиционной деятельности налогоплательщика. Любое хозяйственное решение способно вызвать возникновение тех или иных налогов.

Поэтому налоговое планирование способно дать прогноз налоговой нагрузки уже на стадии составления бизнес-плана. Если финансовое и производственное планирование дает ответ на вопрос, что нужно делать, то налоговое планирование способно уточнить его, подсказав "как делать". Уточнение планов производства и сбыта достигается расчетом нескольких возможных вариантов и выбор из них оптимального. Значит, планирование налогов способно предотвратить неблагоприятные последствия хозяйственных решений.

Расчет прогнозных показателей налоговой нагрузки позволяет их впоследствии сравнить с фактически полученным результатом. Путем сопоставления выявляют причины отклонений и намечают пути совершенствования схем минимизации налоговых платежей.

Таким образом, задачами налогового планирования можно назвать:

- - сохранение оборотных средств; - повышение общей эффективности хозяйственной деятельности; - предотвращение негативных последствий принимаемых решений; - контроль за эффективностью схем минимизации налогообложения.

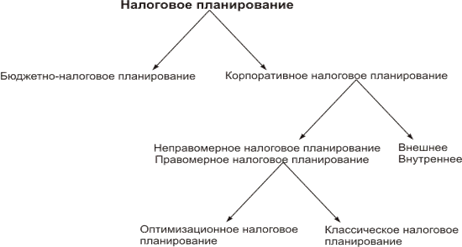

Классификацию налогового планирования на национальном уровне можно представить в виде следующей схемы (см. рисунок 1)

Рисунок 1 - Классификация налогового планирования

Бюджетно-налоговое планирование является элементом налогового механизма и представляет собой установление, оценку плановых, фактически исполненных и прогнозных налоговых обязательств субъектов налоговых правоотношений. Основная задача - экономически обоснованно обеспечить качественные и количественные параметры бюджетных заданий и перспективных программ социально-экономического развития страны исходя из разработанной и принятой в законодательном порядке налоговой концепции. Выполнение налогового планирования на общегосударственном уровне включает в себя оценку доходности территориальной собственности, прогнозирование объемов налоговых поступлений с учетом темпов экономического роста региона, выведение суммы бюджетного дефицита, уровня инфляции. Главная задача бюджетно-налогового планирования - определить объем финансовых ресурсов в разрезе плательщиков налогов для их централизации в общегосударственном фонде - бюджете.

Корпоративное налоговое планирование, т. е. налоговое планирование для предприятий и организаций. Его можно определить, как выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств. Рассмотрим три вида налогового планирования.

Неправомерное налоговое планирование, представляет собой уклонение от уплаты налогов, налогоплательщик незаконно использует налоговые льготы, несвоевременно уплачивает налоги, сборы и платежи, скрывает доходы, не представляет или несвоевременно представляет необходимые документы для исчисления и уплаты налогов и сборов, такие действия налогоплательщика имеют неблагоприятные последствия со стороны налоговых органов. На сегодняшний день большинство руководителей современных российских предприятий формально являются нарушителями налогового законодательства. Вызвано это как недостаточно глубоким знанием законодательства, так и нежеланием платить налоги.

В рамках правомерно налогового планирования может быть выделено классическое и оптимизационное налоговое планирование. Классическое налоговое планирование направлено на корректное выполнение возникающих налоговых обязательств перед бюджетом, своевременную и полную уплату налогов, предполагает четкое и грамотное ведение бухгалтерского и налогового учета. В качестве методов налогового планирования: ведение налогового календаря, реализация принятой учетной политики, предприятие должно пользоваться всеми возможными простыми и доступными льготами, в том числе по рассрочке налоговых платежей. Статьи 64 и 65 Налогового кодекса РФ представляют предприятиям возможность использования отсрочки или рассрочки по уплате налога, налогового кредита.

Оптимизационное налоговое планирование представляет собой процесс планирования и организации предприятием своей экономической деятельности таким образом, чтобы платить минимум налогов, при этом используя и манипулируя существующим законодательством, но не выходя за его рамки. Данный вид налогового планирования представляется наиболее интересным и актуальным в сложившихся экономических условиях. Целесообразно чтобы такое планирование было перспективным, так как многие решения, принимаемые в рамках проведения сделок, особенно при проведении крупных инвестиционных программ, довольно дорогостоящи и неправильно выбранное поведение компании может повлечь за собой крупные финансовые потери. Следовательно, налоговое планирование должно основываться не только на изучении текстов действующих налоговых законов и инструкций, но и на общей принципиальной позиции, занимаемой налоговыми органами по тем или иным вопросам, проектах налоговых законов, направлениях и содержании готовящихся налоговых реформ, а также на анализе направлений налоговой политики, проводимой правительством. Информацию по этим вопросам можно получить из материалов, публикуемых в прессе, отчетов о заседании Государственной Думы и местных органов управления, электронных правовых информационных систем и т. д.

В зависимости от объекта налоговое планирование можно разделить на внешнее и внутреннее. Внешнее планирование проводится обычно учредителями и состоит из следующих этапов:

- - выбор основных направлений деятельности (ОКОНХ, ОКПО) и особенности подготовки учредительных документов. - выбор места регистрации (территории и юрисдикции). - выбор организационно-правовой формы. - определение состава учредителей и долей уставного капитала. - выбор порядка формирования уставного капитала. - разработка стратегии развития компании.

Внутреннее планирование осуществляется исполнительными органами организации, включает в себя этапы:

- - анализ всех предоставленных налоговым законодательством льгот по каждому из налогов; - выбор учетной политики; - разработка договорной политики; - использование предоставленных льгот.

Похожие статьи

-

Общая схема налогового планирования Важный элемент, способствующий проведению налогового планирования на предприятии - это организация бухгалтерского и...

-

Налоговое планирование конкретного субъекта предпринимательской деятельности - это выбор оптимального, с точки зрения конкретного налогоплательщика,...

-

Основные направления налогового планирования - Необходимость оптимизации системы налогообложения

Основные направления в рамках перспективного налогового планирования сводятся к следующим: -выбор организационно-правовой формы предприятия с учетом вида...

-

Понятие, сущность и виды налогового планирования Налоговое планирование - организация деятельности налогоплательщика направленная на минимизацию его...

-

Необходимость налогового планирования заложена в самом налоговом законодательстве, которое предусматривает те или иные налоговые режимы для разных...

-

Стремление уменьшить свои налоговые обязательства - это объективное социальное явление. Учитывая направленность действий налогоплательщика при уменьшении...

-

Понятие и содержание налогового планирования Налоговое планирование заключается в разработке и внедрении различных законных схем снижения налоговых...

-

Налоговая политика определяется как подсистема экономической политики, реализуемой в сфере налоговых отношений. Налоговая политика предприятия - это...

-

ЗАКЛЮЧЕНИЕ - Налоговое планирование в организации

Налоговое планирование - это деятельность налогоплательщика, направленная на достижение оптимального уровня налоговых отчислений законным путем....

-

Оптимизировать налогообложение организация может и с помощью продуманной учетной политики. Определение учетной политики для целей налогообложения...

-

Оптимизация системы налогообложения - Налоговое планирование в организации

В России еще не достаточно проработанной является практика организации налогового планирования на предприятии. Существуют факторы, отрицательно влияющие...

-

В течение последних лет наблюдается существенный рост промышленного производства, роста экономики в целом и подъема его на определенный уровень,...

-

Таким образом, налоговое планирование - это совокупность законных целенаправленных действий, связанных с использованием определенных методов и способов,...

-

Планирование денежных потоков охватывает три основных его вида: Стратегическое планирование, в процессе которого прогноз движения денежных потоков...

-

Организация перспективного бюджетного планирования в Российской Федерации До 2006 года планирование основных параметров федерального бюджета Российской...

-

ВВЕДЕНИЕ - Налоговое планирование в организации

Право налогоплательщика принимать меры, направленные на правомерное уменьшение своих налоговых обязательств, основано на праве всех субъектов права...

-

Налоговые платежи самым существенным образом влияют на работу ООО "МЛЗ" применяет общий режим налогообложения. В связи с этим оно осуществляет расчет и...

-

Денежный поток - это приток и отток денежных средств и их эквивалентов, получаемых организацией от всех видов деятельности и расходуемых на обеспечение...

-

Принципы (от латинского principium - основа, первоначало) - это основополагающие и руководящие идеи, ведущие положения, определяющие начало чего-либо....

-

Понятие налоговой системы Любое государство может существовать лишь тогда, когда обладает собственной финансовой базой, проще говоря, имеет деньги для...

-

Налоговый период - календарный год Отчетный период - первый квартал., полугодие, 9 мес. или 1 мес, 2 мес, 3 мес .... 11 мес. Способы уплаты: 1)...

-

Налоговый агент - в российском налоговом законодательстве лицо, на которое возложены обязанности по исчислению, удержанию у налогоплательщика и...

-

Налог на прибыль организаций - Налоговое регулирование стран СНГ

Начисление амортизации В соответствии с Налоговым кодексом налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не...

-

В процессе хозяйственной деятельности торговые предприятия образуют фонды материальных и денежных средств. По экономическому содержанию фонды...

-

Многие страны заключают между собой соглашения по налоговым вопросам. Подписываются они в основном для того, чтобы исключить возможность обложения...

-

Организационно-экономическая характеристика ОАО "Курскрезинотехника" Исследуемое предприятие - открытое акционерное общество - ОАО "Курскрезинотехника"....

-

Подать, взимаемая с согласия народа или без такового, может быть одинакова для кошельков, но не одинаково ее воздействие на дух народа Ф. Бэкон,...

-

Для более точного формирования БДДС на краткосрочный период следует разработать методику формирования бюджета на основе утвержденных заявок и договоров....

-

Налоговой базой по операциям с ценными бумагами и по операциям с финансовыми инструментами срочных сделок признается положительный финансовый результат...

-

Управление финансами коммерческой организации -- это процесс создания финансового механизма организации, ее финансовых отношений с другими субъектами. Он...

-

В современных условиях функционирования различных моделей и форм финансового планирования и бюджетирования в мировой практике наибольший интерес для...

-

ЗАКЛЮЧЕНИЕ - Методологические аспекты управления налогами в организациях

В данной работе мы рассматривали налоговое планирование и налогообложение на предприятии. На основе изложенного материала можно сделать следующие выводы....

-

Рассмотрим особенности удержания налога на доходы физических лиц с работников предприятия ООО "АльянсАвтоСнаб". Для этого рассмотрим, как протекают...

-

Заполнение налоговой декларации (расчета) по налогу на недвижимость организации

ЗаполнениЕ налоговой декларации (расчета) по налогу на недвижимость организаций При наступлении в течение отчетного года обстоятельств, приводящих к...

-

Международное двойное налогообложение -- это обложение одинаковыми налогами двух или более государств одного плательщика в отношении одного объекта за...

-

Роль мирового опыта в организации налоговой системы России - Налоговые реформы Российской Федерации

Несомненно, что мировой опыт должен использоваться в налоговом законодательстве и налоговой практике, но с учетом различий, связанных с состоянием и...

-

В качестве подразделения, занимающегося организацией ведения налогового учета на предприятии, признается центральная бухгалтерия под руководством...

-

Взаимодействие налогового и бухгалтерского учета Изначально характер взаимодействия бухгалтерской и налоговой системы России соответствовал...

-

ООО фирма "Торгкомплект" в соответствии с законодательством является плательщиком налога на имущество организации. Налоговая база - это стоимостная,...

-

Взаимодействие налогового и бухгалтерского учета - Налоговое планирование в организации

Финансовый менеджер изначально должен понять достаточно сложный характер взаимодействия бухгалтерского учета и налогообложения. Поскольку система...

Классификация налогового планирования - Налоговое планирование в организации