Исследование валового дохода торговых подразделений ЗАО "ПТК", Организационно-экономическая характеристика деятельности торговых подразделений ЗАО "ПТК" - Валовый доход предприятия

Организационно-экономическая характеристика деятельности торговых подразделений ЗАО "ПТК"

ЗАО "ПТК" создано и действует в соответствии с Гражданским Кодексом РФ от 27 декабря 2004 года [1].

Органами управления Общества являются:

- - высший орган управления - общее собрание участников общества. Общее собрание участников может решать и любые иные вопросы, не предусмотренные ФЗ "Об обществах с ограниченной ответственностью" в случае отнесения их к компетенции собрания Уставом Общества [4].; - наблюдательный орган - Уставом общества предусмотрено образование совета директоров (наблюдательного совета) общества. Компетенция совета директоров (наблюдательного совета) общества определяется уставом общества в соответствии с Законом (ст. 32 ФЗ "Об ООО"); - исполнительный орган - руководство текущей деятельностью общества осуществляется коллегиальным исполнительным органом общества Правлением. Исполнительные органы общества подотчетны общему собранию участников общества и совету директоров (наблюдательному совету) общества; - контрольный орган - Уставом общества предусмотрено образование ревизионной комиссии (избрание ревизора) общества.

Общество распространяет свою деятельность по всей территории Московской области и состоит из филиалов, имущество которых передано в Уставный фонд Общества. Филиалы не являются юридическими лицами. Филиалы осуществляют свою деятельность на основе Положения о филиале, утвержденного Общим собранием участников общества. Каждый филиал состоит из структурных подразделений. Структура, штатное расписание всех подразделений определяется в соответствии с Положением о филиале, а также решениями Общего собрания участников общества, Наблюдательного совета, приказами, распоряжениями и указаниями Правлением.

Руководство текущей деятельностью филиалов зависимых и дочерних предприятий и других подразделений осуществляет Генеральный директор, назначаемый и смещаемый с должности Наблюдательным советом. Полномочия Генерального директора определяются доверенностью, полученной от Общества, а также на основе контракта о найме.

В число организационной структуры входят следующие службы:

- - производственные службы:

- § служба материального обеспечения;

- § финансово - экономическая служба; § отдел бухгалтерского учета;

Торговые подразделения входят в состав отдел сбыта и торговли и состоят из одного магазина и 2 торговых точек, специализирующихся на оптовой и розничной торговля радиотехническим товаром (кабель, штеккера, разъемы, антенны, спутниковое оборудование, пульты, измерительное оборудование, лампочки, телефония и пр).

Схема организационной структуры представлена в приложении 1.

Начав свою производственную деятельность ЗАО "ПТК" обеспечил себя средствами, которые непосредственно участвуют в производственном процессе и выступают средством создания продукции, а так же средствами, которые участвуют в нем косвенно, обеспечивая бесперебойность производства.

Целью экспресс-анализа является наглядная и простая оценка финансового положения и динамики развития хозяйствующего субъекта.

Экспресс-анализ целесообразно выполнять в три этапа:

Подготовительный этап;

Предварительный обзор финансовой отчетности;

Экономическое чтение и анализ отчетности.

По данным финансовой отчетности ЗАО "ПТК" был проведен экспресс-анализ деятельности предприятия за 2008-2009 годы.

В таблице (Приложение 1) представлен один их возможных способов проведения экспресс - анализа. Все расчеты в данной главе произведены на основе данных финансовой отчетности предприятия (приложения 2 и 3).

Из оценки имущественного состояния предприятия видно, что показатель суммы хозяйственных средств дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Стоимость активов выросла на 5,19% в 2009 году по сравнению с 2008 годом, что говорит о наращивании имущественного потенциала организации. Доля основных средств, находящихся в изношенном состоянии увеличилась с 47,4% до 44,9%.

Анализируя ликвидность организации можно сказать что, рост величины собственного оборотного капитала на 6,11% не дал положительных результатов, т. к. его величина отрицательная и составила на конец года 680237 тысяч рублей, то есть в организации не хватает части собственного капитала, которая является источником покрытия текущих активов. Показатель абсолютной ликвидности показывает, что всего 0,01 рубль на начало периода и 0,002 рубль на конец периода текущих обязательств может быть погашено немедленно за счет денежных средств. Коэффициент критической ликвидности показывает, что 18% на начало периода и 16% на конец периода текущих обязательств предприятия может быть немедленно погашено за счет средств на счетах, а также поступлений по расчетам. Показатель текущей ликвидности дает общую оценку ликвидности активов, показывая, что на один рубль текущих обязательств в 2009 году приходится на 16,67% меньше, чем в 2008 году. Расчет доли собственного оборотного капитала в покрытии запасов также показывает уменьшение значения в динамике на 2,9 пункта, что говорит о снижении части стоимости запасов, которая покрывается собственным оборотным капиталом, а эта не хорошая тенденция, тем более эта доля на начало периода была отрицательной и составляла 5,51 пункта.

Проведя оценку финансовой устойчивости, получили следующие результаты: во-первых, расчет показателя финансовой независимости (автономии) показывает, что доля собственных средств в общей сумме источников финансирования увеличился на 4,92%. Это указывает на снижение зависимости предприятия от внешних инвесторов, а это положительная тенденция, тем более, что данный коэффициент соответствует нормативному значению. Однако, произошло уменьшение коэффициента маневренности собственного капитала за отчетный период на 2,27%, что свидетельствует об уменьшении той части собственных средств, которая используется для финансирования текущей деятельности. В-третьих, уменьшение показателя соотношения заемного и собственного капитала на 9,52% говорит об увеличении финансовой устойчивости предприятия и свидетельствует также о снижении зависимости предприятия от кредиторов.

Из оценки деловой активности видно, что за анализируемый период показатель оборачиваемости дебиторской задолженности в днях уменьшился на 4 дня, а это положительная тенденция. Также произошло снижение показателя срока оборачиваемости товарно-материальных запасов в 2009 году на 17 дней. Все это повлияло на спад продолжительности операционного цикла с 75 дней в 2008 году до 54 дней в 2009 году, что свидетельствует об ускорении оборачиваемости товарно-материальных запасов. Рост показателя фондоотдачи на 1,09% свидетельствует о более эффективном использовании основных средств предприятия.

Из анализа рентабельности предприятия видно, что за 2008 - 2009 годы произошло увеличение доходов предприятия: доход от реализации вырос на 9,46 пункта, доход от обычной деятельности до налогообложения на 6,31 пункта, а также наблюдается увеличение чистого дохода на 22,47 пункта. При расчете рентабельности продукции видно, что произошло увеличение чистого дохода, принесенной каждой единицей реализованной услугой, т. к. произошел рост этого показателя на 22,47%. Расчет рентабельности основной деятельности показывает снижение дохода от реализации, приходящейся на один рубль затрат на 3,19%. Расчет рентабельности собственного капитала показывает, что в 2009 году, каждая единица, вложенная собственниками предприятия, заработала чистого дохода на 13,21% больше, чем в 2008 году. При расчете рентабельности авансированного капитала выяснилось: чтобы предприятию получить одну денежную единицу дохода, независимо от источников привлечения этих средств потребуется на 15,15% больше денежных средств в 2009 году, чем в 2008.

В целом финансовое состояние ЗАО "ПТК" в 2009 году по результатам проведенного экспресс-анализа можно охарактеризовать как устойчивое, однако следует принять меры по повышению ликвидности и платежеспобности.

По результатам проведенного экспресс-анализа ЗАО "ПТК" можно сделать следующий вывод, что финансовое состояние общества характеризуется как устойчивое. Увеличение чистого дохода на 43,91% подтвердило эффективность продуманной финансовой политики компании. Также залогом успеха является расширение сферы применения информационных технологий в системе управленческого учета и внедрение основных ее элементов в филиальной сети.

В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства объективная и точная оценка финансового состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения. Группировка статей актива и пассива, как правило, осуществляется в строго определенном порядке - от наиболее ликвидных к наименее ликвидным, т. е. в порядке убывания ликвидности, и от более срочных к менее срочным платежам, т. е. в порядке возрастания сроков.

Сопоставление ликвидных средств и обязательств позволяет вычислить показатели: текущей ликвидности и перспективной ликвидности.

Текущая ликвидность свидетельствует о платежеспособности или неплатежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени и рассчитывается по следующей формуле:

, (2.1)

Где ТЛ - текущая ликвидность;

и - итоги соответствующих групп по активу и пассиву.

Перспективная ликвидность - это прогноз платежеспособности на основе сравнения будущих поступлений и платежей. Она рассчитывается по следующей формуле:

, (2.2)

Где - перспективная ликвидность;

и - итоги соответствующих групп по активу и пассиву.

Анализ ликвидности баланса проводится в аналитической таблице.

Рассчитаем абсолютные показатели ликвидности, согласно формулам (2.1) и (2.2).

ТЛ2008 = (9841+151381) - (918120+0) = - 756898 тысяч рублей

ТЛ2009 = (1861+142034) - (904030+0) = - 760135 тысяч рублей

ПЛ2008 = 119729 - 0 = +119729 тысяч рублей

ПЛ2009 = 82793 - 0 = +82793 тысяч рублей

Анализ ликвидности ЗАО "ПТК"

|

Активы |

2008 год |

2009 год |

Обязательства |

2008 год |

2009 год |

Платежный излишек (+)/недостаток (-) | |

|

2008 год |

2009 год | ||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Наиболее ликвидные Активы, А1 |

9841 |

1861 |

Наиболее срочные обязательства, О1 |

918120 |

904030 |

-908279 |

-902169 |

|

Быстро реализуемые Активы, А2 |

151381 |

142034 |

Краткосрочные обязательства, О2 |

0 |

0 |

+151381 |

+142034 |

|

Медленно реализуемые активы, А3 |

119729 |

82793 |

Долгосрочные обязательства, О3 |

0 |

0 |

+119729 |

+82793 |

|

Трудно реализуемые Активы, А4 |

2099281 |

2277002 |

Постоянные обязательства, О4 |

1462112 |

1599660 |

+637169 |

+677342 |

|

БАЛАНС |

2380232 |

2503690 |

БАЛАНС |

2380232 |

2503690 |

- |

- |

Результаты расчетов показали, что на данном предприятии сопоставление итогов групп по активам и обязательствам на конец отчетного периода имеет вид: А1<O1, A2>O2, A3>O3, A4<O4. Исходя из этого, ликвидность баланса можно охарактеризовать как достаточную. Показатель текущей ликвидности в начале и конце периода показал платежный недостаток, который свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени, предприятию грозят трудности с оплатой своих обязательств, однако рост показателя перспективной ликвидности свидетельствует об увеличении прогнозируемой платежеспособности, то есть с точки зрения будущих денежных поступлений, предприятие не будет испытывать финансовые трудности. В результате, в конце отчетного периода предприятие может оплатить 0,2% своих наиболее срочных обязательств, что свидетельствует о стесненном финансовом положении.

Для качественной оценки платежеспособности и ликвидности предприятия кроме анализа ликвидности баланса необходим расчет относительных показателей ликвидности и платежеспособности. Цель расчета - оценить соотношение имеющихся активов, как предназначенных для непосредственной реализации, так и задействованных в технологическом процессе, с целью их последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены предприятием в предстоящем периоде.

Методика расчета относительных показателей ликвидности и их нормативные ограничения представлены в приложении 4.

Расчет коэффициентов платежеспособности и ликвидности ЗАО "ПТК" представлены в таблице.

Показатели ликвидности и платежеспособности ЗАО "ПТК" за 2008-2009 г.

|

Наименование показателя |

Значение показателя |

Изменение | ||

|

2008 год |

2009год |

Абсолютное |

В % | |

|

1 Общий показатель ликвидности (L1) |

0,13 |

0,11 |

-0,02 |

-15,38 |

|

3 Коэффициент критической ликвидности (L3) |

0,18 |

0,16 |

-0,02 |

-11,11 |

|

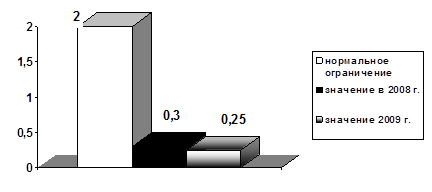

4 Коэффициент текущей ликвидности (L4) |

0,3 |

0,25 |

-0,05 |

-16,67 |

|

5 Коэффициент обеспеченности собственными средствами (L5) |

-2,27 |

-2,99 |

-0,72 |

-31,72 |

Результаты анализа показали, что на дату составления баланса предприятие является неплатежеспособным. Общий показатель ликвидности на начало и конец отчетного периода свидетельствует о том, что, реализовав, все свои оборотные активы, предприятие смогло бы погасить только 13% и 11% соответственно своих обязательств за счет оборотных средств.

Коэффициент абсолютной ликвидности в начале отчетного периода намного меньше нормативной величины, об этом свидетельствует то, что предприятие может покрыть лишь 1% своих обязательств за счет денежных средств, а еще и уменьшение этого показателя на 80% в конце периода является отрицательной тенденцией.

Коэффициент критической ликвидности также не удовлетворяет нормативной величине, об этом говорит то, что предприятие может погасить немедленно только 18% на начало и 16% на конец отчетного периода своих краткосрочных обязательств, что отрицательно характеризует деятельность предприятия. Коэффициент текущей ликвидности, показывающий степень покрытия текущих обязательств оборотными средствами на конец отчетного периода снизился на 16,67% и составил 25%. Спад объясняется тем, что намного уменьшились товарно-материальные запасы и денежные средства, хотя у предприятия отсутствуют краткосрочные кредиты банка.

Показатель текущей ликвидности дает общую оценку ликвидности активов, показывая, что если ЗАО "ПТК" мобилизует все текущие активы, то сможет погасить только четвертую часть своих краткосрочных обязательств.

Рисунок 2.1. Динамика коэффициента текущей ликвидности ЗАО "ПТК"

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счет самофинансирования, а при недостаточности собственных финансовых ресурсов - за счет заемных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

В ходе производственной деятельности на предприятии идет постоянное формирование запасов товарно-материальных запасов. Для этого используются как собственные оборотные средства, так и заемный капитал.

Общая оценка устойчивости финансового положения предприятия представлена в таблице.

Оценка финансовой устойчивости ЗАО "ПТК" за 2008-2009 годы, тыс. руб.

|

Наименование показателя |

Значение показателя |

Изменение | ||

|

2008 год |

2009 год |

Абсолютное |

В % | |

|

1 Источники собственных средств |

1462112 |

1599660 |

+137548 |

+9,41 |

|

2 Долгосрочные активы |

2103175 |

2279897 |

+176722 |

+8,4 |

|

3 Собственные оборотные средства |

-641063 |

-680237 |

-39174 |

+6,11 |

|

4 Долгосрочные обязательства |

0 |

0 |

- |

- |

|

5 Наличие собственных оборотных средств и долгосрочных обязательств для формирования запасов и затрат |

-641063 |

-680237 |

-39174 |

+6,11 |

|

6 Краткосрочные обязательства |

918120 |

904030 |

-14090 |

-1,53 |

|

7 Общая величина основных источников формирования запасов и затрат |

277057 |

223793 |

-53264 |

-19,22 |

|

8 Величина запасов и затрат |

115835 |

79898 |

-35937 |

-31,02 |

|

9 Излишек (недостаток) собственных оборотных средств для формирования запасов и затрат |

-756898 |

-760135 |

-3237 |

+0,43 |

|

10 Излишек (недостаток) общей величины основных источников формирования запасов и затрат |

+161222 |

+143895 |

-17327 |

-10,75 |

Данные расчетов показывают, что финансовое состояние предприятия в начале периода характеризуется как неустойчивое. На конец 2009 года финансовое положение ухудшается и можно сказать, что оно находится также в неустойчивом финансовом состоянии. Такое заключение сделано на основании следующих выводов:

- - запасы и затраты не покрываются собственными оборотными средствами; - главная причина сохранения неустойчивого финансового положения предприятия - это снижение темпов роста источников формирования над ростом запасов и затрат: общая величина источников формирования уменьшилась на 19,22%, в то время как стоимость запасов и затрат уменьшилась на 31,02%.

Также характеристикой финансового состояния предприятия является степень зависимости от кредиторов и инвесторов. Владельцы предприятия заинтересованы в минимизации собственного капитала и в максимизации заемного капитала в финансовой структуре. Заемщики оценивают устойчивость предприятия по уровню собственного капитала и вероятности банкротства.

Финансовая устойчивость предприятия характеризуется состоянием собственного и заемного капитала и анализируется с помощью системы финансовых коэффициентов.

Похожие статьи

-

Финансовая устойчивость предприятия - это такое состояние финансовых ресурсов, их распределение и использование, которое обеспечивает развитие...

-

Экспресс-анализ финансового состояния организации целесообразно проводить по этапам. На первом этапе нам необходимо провести общий анализ финансового...

-

Организационно-экономическая характеристика предприятия ОАО "Навлинский автоагрегатный завод" Открытое акционерное общество "Навлинский автоагрегатный...

-

АНАЛИЗ ЛИКВИДНОСТИ БАЛАНСА - Оборотные средства в сфере деятельности предприятия НГДУ

Анализ ликвидности баланса характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия (т....

-

Для финансового анализа ОАО "ГК "Космос" будем использовать данные бухгалтерской отчетности и отчета о финансовых результатах. В процессе "чтения"...

-

Абсолютные показатели ликвидности - Финансовые показатели деятельности предприятия

Коэффициент общей платежеспособности: Коп = (НМА+ОС+ПЗ+НЗП+ГП)/ЗС Где НМА - нематериальные активы; ОС - основные средства; ПЗ - производственные запасы;...

-

Ликвидность: понятие, относительные показатели - Финансовые показатели деятельности предприятия

Ликвидность -- это способность фирмы быстро реагировать на неожиданные финансовые проблемы и возможности, увеличивать активы при росте объема продаж и...

-

Финансовое состояние предприятия - Оценка эффективности хозяйственной деятельности предприятия

Под Финансовым состоянием предприятия Понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми...

-

Динамику основных технико-экономических показателей за последний период существования фирмы можно представить в виде таблицы (Приложение 3). Как мы...

-

Организационно-экономическая характеристика ОАО "Курскрезинотехника" Исследуемое предприятие - открытое акционерное общество - ОАО "Курскрезинотехника"....

-

Финансовые результаты деятельности предприятия, тыс. руб Показатели 2011 г. 2012 г. 2013 г. Среднегодовой темп роста, % Выручка от продажи продукции,...

-

Технико-экономическая характеристика предприятия ОАО "Мозырьсоль" - одно из крупнейших в СНГ педприятий, выпускающих пищевую соль "экстра". ОАО...

-

L1 = L1 = L1 =0,09 L1 = Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее...

-

В рамках оценки финансового состояния компании "Ваш Дом" проведем расчет показателей финансовой устойчивости и платежеспособности. Для оценки финансовой...

-

Краткая технико-экономическая характеристика предприятия и организация бухгалтерского и налогового учета в ООО фирма "Торгкомплект" Общество с...

-

Баланс на 2014 и 2015 год смотреть в приложениях Подсчитанные коэффициенты 2015 год 2014 год Автономии 0,9 0,84 Маневренности СК 0,6 0,6 Отношение...

-

Анализ платежеспособности и финансовой устойчивости - Анализ финансового состояния предприятия

Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим срочным обязательствам. Финансовая устойчивость...

-

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в долгосрочной перспективе. Она связана с общей...

-

Анализ актива баланса Анализ финансового состояния предприятий осуществляется в основном по данным годовой и квартальной бухгалтерской отчетности и в...

-

Анализ структуры и ликвидности баланса Экономический анализ финансово-хозяйственной деятельности начинается с оценки финансового состояния по данным...

-

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая...

-

Рентабельность предприятия и ее виды - Оценка эффективности хозяйственной деятельности предприятия

Рассмотренные показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Относительной характеристикой...

-

Финансовый анализ представляет собой метод оценки ретроспективного и перспективного финансового состояния предприятия. Финансовый анализ в условиях рынка...

-

Оценка финансового состояния предприятия ООО "Альтернатива" - Антикризис

Таким образом, анализ финансового состояния ООО "Альтернатива" за периоды 2002, 2003 и 2004 годов позволил выявить некоторые особенности развития данного...

-

Анализ платежеспособности и ликвидности баланса - Анализ финансового состояния предприятия

Анализ платежеспособности (финансовой стойкости) характеризует структуру источников финансирования ресурсов предприятия, степень финансовой стойкости и...

-

Основные задачи анализа финансового положения предприятия: - определение меры влияния объективных и субъективных факторов на финансовые результаты...

-

Экономическая характеристика ТОО "Жулдыз" ТОО "Жулдыз" было зарегистрировано в городе Алматы в 2001 году, по адресу проспект Сейфуллина, 392/7. Основным...

-

Для целей оценки эффективности финансового менеджмента в управления деятельностью предприятием наука и практика выработали специальные методы, называемые...

-

Общая оценка финансового состояния позволяет перейти к исследованию финансовой устойчивости. Финансовая устойчивость - характеристика, свидетельствующая...

-

Любая наука, в том числе и финансовый анализ, в своих исследованиях базируется на диалектическом методе познания. Использование этого всеобщего метода в...

-

Заключение - Характеристика деятельности ресторана "Белая Лошадь" (г. Санкт-Петербург)

Экономический потенциал предприятия не сводится лишь к имущественной компоненте; не менее важна и финансовая его сторона, суть которой в отражении...

-

Диагностика финансового состояния предприятия Управление предприятием в условиях кризиса (общий кризис экономики или кризис отдельной отрасли и...

-

Показатели ликвидности - Диагностика предприятия с помощью финансовых коэффициентов

Показатели ликвидности призваны продемонстрировать степень платежеспособности компании по краткосрочным долгам. Смысл этих показателей состоит в...

-

Организационно-экономическая характеристика предприятия Общество с ограниченной ответственностью ПКФ " Огнеупорстрой - Липецк", в дальнейшем именуемом...

-

Анализ финансовой устойчивости начинается с расчета относительных показателей (коэффициентов) финансовой устойчивости за 2010-2012 г. г. по ОАО...

-

Структура капитала ОАО "Мостоотряд-99" Первое, на что следует обратить внимание, оценивая финансовое положение организации - структура ее бухгалтерского...

-

Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из...

-

П?л?ате?жеспособ?ност?ь с?в?яз?а?н?а к?а?к с ?а?кт?и?в?а?м?и, т?а?к и...

-

На основе методик анализа платежеспособности и финансовой устойчивости организации, рассмотренных в параграфе 1.2 проведем оценку. Согласно данным...

-

Управление заемным капиталом - Управление заемным капиталом предприятия

Необходимо проанализировать оборачиваемость пассивов организации, в частности, ее собственных и заемных средств. Показатели оборачиваемости пассивов ЗАО...

Исследование валового дохода торговых подразделений ЗАО "ПТК", Организационно-экономическая характеристика деятельности торговых подразделений ЗАО "ПТК" - Валовый доход предприятия