Разработка эконометрической модели формирования стоимости компании-цели в сделках M&;amp;A в фармацевтической отрасли - Слияния и поглощения на фармацевтическом рынке и их влияние на стоимость компаний

В ходе данного исследования был проведен регрессионный анализ M&;A-сделок в фармацевтической отрасли. Целью анализа является выявление факторов, влияющих на стоимость компании-мишени, поэтому в качестве зависимой переменной в модели берется цена сделки, уплаченная поглотителем за приобретаемую компанию. Выборка включает 52 сделки, совершенные в период с 2008 по 2014гг.

Анализ структуры сделок слияний и поглощений в фармацевтической отрасли показал, что наиболее распространенными мотивами M&;A являются:

- - поглощение разрабатываемых препаратов; - поглощение маркетируемых препаратов; - географическая экспансия.

Поэтому, в рамках исследования выдвигаются и проверяются следующие гипотезы:

Гипотеза 1. Цена сделки зависит от стоимости нематериальных активов, находящихся в распоряжении компании-мишени.

Гипотеза 2. Цена сделки зависит от национальной принадлежности покупателя (является ли сделка транснациональной или нет).

Гипотеза 3. Цена сделки зависит от количества патентов, которыми владеет поглощаемая компания.

Гипотеза 4. Цена сделки зависит от размера компании-покупателя. В данном исследовании - входит ли компания-поглотитель в топ-20 Big Pharma.

Гипотеза 5. Цена сделки зависит от величины ВВП на душу населения в стране компании-мишени.

Поскольку часть слияний и поглощений из выборки были завершены в период экономического кризиса, что могло повлиять на стоимость сделки, нам следует учесть этот факт при построении модели, поэтому в качестве одного из регрессоров уравнения была взята величина ВВП, который отражает экономическую ситуацию в стране.

В качестве источников данных для анализа были использованы финансовые отчетности компаний, принимающих участие в сделках и база данных Zephyr. Собранные данные представлены в приложении 1.

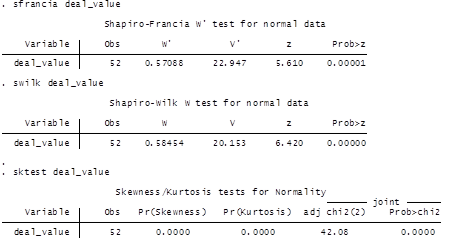

Прежде чем начать строить базовую регрессию, необходимо проверить гипотезу о нормальности распределения цены сделки:

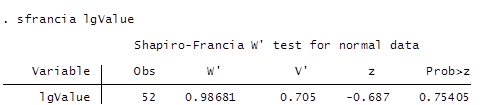

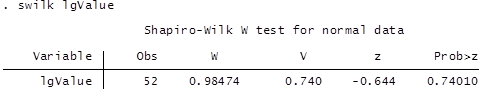

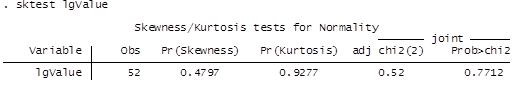

Результаты всех тестов позволяют отвергнуть нулевую гипотезу о нормальности распределения, значит, высока вероятность, что и остатки в регрессии не будут распределены нормально. В качестве решения данной проблемы можно провести логарифмирование цены и повторно провести тесты уже на новую переменную:

Тесты на проверку нормальности говорят в пользу lgValue, поэтому в дальнейшем в качестве зависимой переменной будем использовать именно ее. Аналогичным образом проверяем на нормальность распределения остальные количественные переменные. Результаты тестов говорят о необходимости логарифмирования переменных Intangible_assets и GDP.

Проведя необходимые преобразования переменных, можем перейти непосредственно к построению модели. Для проверки выдвинутых гипотез строится модель с лог-логарифмической спецификацией.

Модель 1

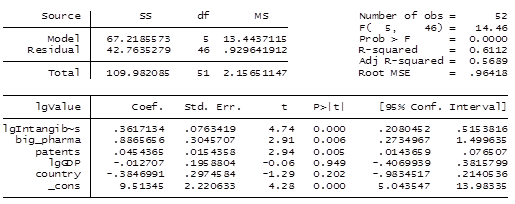

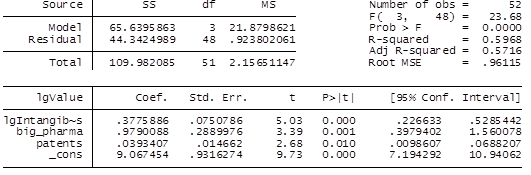

Было получено регрессионное уравнение следующего вида:

,

Где Value - стоимость, уплаченная за поглощаемую компанию, Intangible assets - стоимость нематериальных активов компании-мишени, GDP - величина ВВП страны поглощаемой компании на душу населения, BigPharma - бинарная переменная принимающая значение 1 для поглотителя, входящего в топ-20 крупнейших фармацевтических компаний и 0 в ином случае, Patents - число патентов, country - бинарная переменная принимающее значение 1 в случае транснациональной сделки и 0 если сделка происходила внутри одной страны.

Как видно из таблицы, гипотеза о равенстве всех коэффициентов нулю отвергается, так как F-статистика значима на 1% уровне значимости, однако, некоторые гипотезы о равенстве отдельных коэффициентов нулю нельзя отвергнуть. Так, значения p-value показателей logGDP и Country слишком велики и данные коэффициенты являются незначимыми в данной модели. Исключим данные параметры из анализа и построим новую модель.

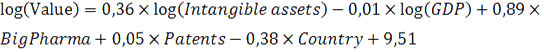

Модель 2

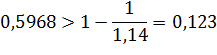

Из таблицы видно, что объясняющая сила модели (значение R2) снизилась и составляет 59,7%. Это связано с тем, что с ростом числа независимых параметров значение R2 растет, даже если добавляемые регрессоры по факту не повышают объясняющую способность модели. Корректнее в таком случае использовать значение R2Adj, который "штрафует" за лишние регрессоры. В нашем случае значение данного показателя увеличилось по сравнению с первой моделью, следовательно, можно утверждать об улучшении качества уравнения. Кроме того, все значения p-value меньше 0,05, что говорит о статистической значимости влияния каждого из регрессоров на 5% уровне значимости.

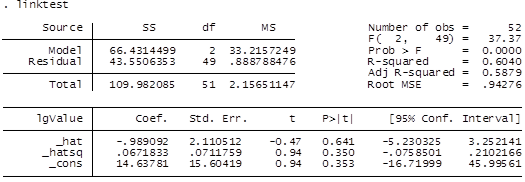

Полученную модель необходимо проверить на формальные тесты: спецификацию, гетероскедастичность и мультиколлинеарность. Прежде всего, проверим модель на правильность спецификации, для этого проведем тест Рамсея Reset-test.

Гипотеза о том, что квадрат, куб и четвертая степень предсказанных значений незначимы принимается, следовательно, ошибок в спецификации не выявлено.

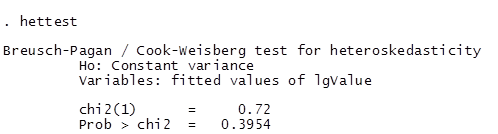

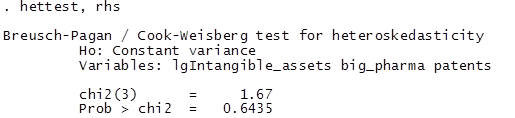

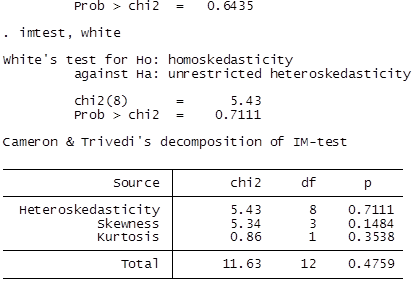

После того, как модель проверена на правильную спецификацию, модель следует проверить на наличие гетероскедастичности:

Все проведенные тесты говорят об остуствии гетероскедастичности (значение показателя Prob>chi2 >0,05 во всех тестах). Поэтому нет оснований отвергать гипотезу о постоянстве дисперсии остатков на 5 и даже на 10 % уровне значимости.

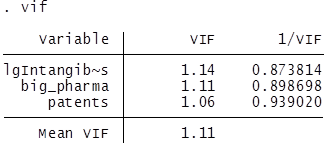

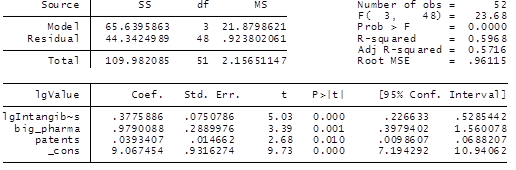

Поскольку все VIF < 5, то мультиколлинеарность не выявлена. Это значит, что объясняющие переменные не дублируют друг друга по смыслу, а измеряют более-менее независимые характеристики.

Выясним, выполняется ли условие

Условие выполняется, следовательно, мультиколлинеарность не обнаружена.

Таким образом, согласно проведенным тестам, в модели отсутствуют гетероскедастичность и мультиколлинеарность, а выбранная спецификация является верной, следовательно, по полученной модели можно делать выводы. Обратимся еще раз к результатам второго регрессионного анализа.

Модель 2

Наиболее значимым фактором в данной модели оказалась величина нематериальных активов компании-мишени (значение p-value<0,000). Чем выше их стоимость, тем больше компания-покупатель будет готова заплатить за сделку. С увеличением нематериальных активов на 1%, стоимость поглощаемой компании растет на 0,38%. Это объясняется тем, что нематериальные активы компании включают в себя такие важные составляющие как деловая репутация и бренд, патентный портфель, лицензионные соглашения, стратегия в сфере НИОКР. Что является особенно актуальным для компаний, действующих в сфере фармацевтики и биотехнологий, поскольку основу их деятельности составляют инновации. Кроме того, патенты и товарные знаки играют огромную роль в сохранении конкурентоспособности и усилении рыночных позиций компании. Известны случаи, когда даже после поглощения компании ее бренд сохранялся и после завершения всех процессов, связанных с изменением юридического названия компании. Ярким примером может служить слияние японского фармацевтического холдинга Takeda Pharmaceutical Company Ltd и швейцарской компании Nycomed в 2011 году. Несмотря на то, что сейчас компания Nycomed работает под брендом Takeda и фактический производитель препарата Кальций-Д3 Никомед сменился, название бренда сохранилось в названии препарата, поскольку данное лекарственное средство на рынке ассоциируются именно с компанией Nycomed.

Вторым по значимости фактором оказалась принадлежность компании-поглотителя к крупнейшим фармацевтическим компаниям мира. Если компания входит топ-20 Big Pharma, то стоимость сделки увеличивается на 0,98%. Подтверждение статистической значимости данного качественного признака вполне ожидаемо и логично. У каждой компании придерживающейся тактики слияний и поглощений существует свой собственный подход к оценке стоимости объекта сделки и своя требуемая норма доходности на вложенные средства. Крупные холдинги и компании, к каким и относятся компании Большой фармы, как правило, готовы платить более высокую стоимость за поглощаемую компанию. Причина кроется в том, что крупные компании обладают необходимыми финансовыми ресурсами и готовы заплатить даже завышенную цену за объект сделки. Кроме того благодаря более устойчивому финансовому положению они могут позволить себе более длительный срок окупаемости сделанных вложений. Примером может служить одна из крупнейших на сегодняшний день фармацевтических компаний - Pfizer. За данной компанией прочно закрепилась репутация покупателя, который любит переплачивать. Так, в 2005 году Pfizer приобрел Vicuron Pharmaceuticals, заплатив за нее на 85% больше, чем стоили ее акции, а в 2007 году компания купила Coley Pharmaceutical со 150% премией к рынку. В свою очередь, слияние и поглощение более или менее равнозначных компаний часто нацелено на повышение эффективности бизнеса, наращение финансовых показателей в краткосрочной перспективе, так как финансовые ресурсы таких компаний, как правило, ограничены.

Количество патентов, также оказалось значимым фактором. Данный результат является вполне ожидаемым. На сегодняшний день ситуация в фармацевтической отрасли складывается таким образом, что до половины всей прибыли, получаемой большинством компаний, выпускающих оригинальные препараты, формируется за счет продаж одного-двух лекарственных средств, находящихся под действием патентной защитой. Поэтому нет ничего удивительного в том, что компании стремятся пополнить свои портфели такими препаратами. Примером из недавних сделок может служить приобретение компании Human Genome Sciences Inc. компанией GlaxoSmithKline. В результате сделки, последняя получила право на маркетирование лекарственного средства Benlysta. Кроме того, приобретенные патенты позволяют усилить положение компании на рынке внутри определенного терапевтического направления.

Что касается гипотезы о различии влияния на оценку стоимости компании в зависимости от того, носит ли сделка транснациональный характер, или же совершается внутри одной страны, а также гипотезы о влиянии величины ВВП на душу населения то в данном исследовании они не нашли подтверждения. Исходя из чего, можно сделать вывод об отсутствии универсального правила и что реакция рынка на национальную принадлежность покупателя и компании-мишени носит индивидуальный характер для каждой сделки. Однако не исключено, что с ростом выборки данные результаты могут измениться.

Таким образом, в ходе данного анализа было выявлено, что наиболее значимыми факторами, влияющими на стоимость сделки, с учетом специфики фармацевтической отрасли являются:

- 1. Стоимость нематериальных активов поглощаемой компании; 2. Количество патентов, принадлежащих поглощаемой компании; 3. Принадлежность компании-покупателя к топ-20 Big Pharma.

В целом полученная модель значима. Выбранные регрессоры объясняют 59,7% вариации зависимой переменной. Это обусловлено тем, что на стоимость компании оказывают влияние и другие факторы, которые не были учтены в данной модели в связи с ограниченным объемом выборки.

Похожие статьи

-

Заключение - Слияния и поглощения на фармацевтическом рынке и их влияние на стоимость компаний

В процессе работы над исследованием были изучены труды как отечественных, так и зарубежных авторов посвященные данной тематике. Было отмечено, что...

-

Поглощение одной компании другой является весьма распространенным механизмом корпоративного строительства. Самый сложный процесс -- определение стоимости...

-

Введение - Слияния и поглощения на фармацевтическом рынке и их влияние на стоимость компаний

Фармацевтическая промышленность занимается исследованием, разработкой, производством и выпуском лекарственных средств и препаратов. Данная отрасль...

-

Для выявления воздействия, которое сделки M&;A оказывают на операционную эффективность фармацевтических компаний, были построены OLS регрессии, где в...

-

Несмотря на широкую популярность M&;A стратегии, в реальности, очень немногим компаниям удается достигнуть поставленных целей, что отчасти обусловлено...

-

Кей-анализ по оценке изменения стоимости Thermo Fisher Scientific Incorporation в результате поглощения Dionex Corporation Для того чтобы оценить...

-

В 2000-е гг. произошло 1345 слияний и поглощений в мировой фармацевтической отрасли на общую сумму 690 млрд. долларов США. По данным, собранным...

-

Начиная с конца 1990-х годов фармацевтическая индустрия столкнулась с высоким уровнем глобализации отрасли, обусловленной ростом издержек на создание и...

-

Экономические аспекты слияний и поглощений и их влияние на стоимость компаний Перед каждой компанией стоит выбор стратегии развития: естественный,...

-

Методы оценки стоимости компаний-участниц процессов слияний и поглощений При выборе метода оценки стоимости компании в первую очередь необходимо...

-

Описание выборки Объектом эмпирического исследования выступали сделки M&;A, имевшие место между компаниями фармацевтической отрасли. Исходная информация...

-

Модели, построенные в предыдущих разделах, показали, что в целом сделки M&;A оказывают значимое положительное влияние на операционную эффективность...

-

В данном разделе представлен обзор работ, посвященных оценке эффективности слияний и поглощений как в экономике в целом, так и в фармацевтической отрасли...

-

Введение - Оценка эффективности слияний и поглощений в фармацевтической отрасли

Одним из наиболее социально значимых секторов экономики является фармацевтическая отрасль, чье устойчивое развитие способствует улучшению системы...

-

Подходы к оценке эффективности сделок M&;A можно разделить на четыре основные группы: метод накопленной избыточной доходности (event study analysis),...

-

Итак, каковы же основные мотивы слияний и поглощений в фармацевтической отрасли? Условно их можно подразделить на 2 группы: мотивы, характерные именно...

-

На предыдущем этапе исследования было выявлено, что сделки слияний и поглощений оказывают значимое положительное влияние на финансовые показатели...

-

Перед тем как перейти непосредственно к оценке влияние слияний и поглощений на показатели операционной эффективности фармацевтических компаний попробуем...

-

Заключительная часть исследования будет состоять в подробном, всестороннем анализе конкретной сделки M&;A, совершенной в фармацевтической отрасли. Для...

-

Одной из задач была оценка влияния интеллектуального капитала на показатели результатов деятельности транспортных и экспедиционных компаний. Данная...

-

Заключение - Оценка эффективности слияний и поглощений в фармацевтической отрасли

Фармацевтическая отрасль является одним из наиболее значимых, стремительно развивающихся, инновационных и глобализированных секторов экономики. До 80-х...

-

Обзор мировой фармацевтической отрасли Данный раздел посвящен обзору мировой фармацевтической отрасли и анализу основных тенденций, имеющих в ней место...

-

Для анализа был выбран временной диапазон с 2004 года по 2014 год. В целях построения прогнозной модели собранные годовые данные были разделены на две...

-

ЗАКЛЮЧЕНИЕ - Оценка интеллектуального капитала в компаниях транспортной отрасли

Интеллектуальный капитал является важнейшим капиталом на любом предприятии. Поэтому изучаемая тема является весьма актуальной. Теоретической базой данной...

-

В рамках данной главы для проведения сравнительного анализа поведения российских, индийских и китайских фармацевтических компаний был выполнен анализ...

-

Анализ рынка грузоперевозок в России Под транспортной отраслью в данной работе следует понимать те компании, которые занимаются логистическими и...

-

Анализ конкурентной среды фармацевтической отрасли по Портеру Для проведения исследования конкурентной среды фармацевтической индустрии по Портеру...

-

В целях оценки значимости каждой из уже используемых переменных экономисты обычно используют метод "Shapley R-squared decomposition". Данный метод...

-

В связи с тем, что значение интеллектуального капитала растет, расширение масштабов его использования стали причинами выделения в корпоративном...

-

Перейдем к интерпретации построенной модели для непубличных строительных компаний, так как она представляет не меньший интерес, чем прогнозное качество...

-

Сделав критический обзор методологии рейтинга "Doing Business" и введя термин "объективный рейтинг", мы предлагаем рассмотреть используемые для проверки...

-

Аналогичным образом, как это было сделано ранее на примере российской фармацевтической отрасли, проведем SWOT - анализ индийской индустрии производства...

-

Эмпирическое исследование интеллектуального капитала компании В последнее время при принятии важных стратегических решений, используется подход, который...

-

Общеизвестный факт, что фармацевтическая индустрия, в настоящий момент стремительно развивающаяся и характеризующаяся стабильными большими объемами...

-

В связи с переходом к инновационной экономике, как была описано выше, роль нематериальных активов выходит на первый план, по сравнению с материальными,...

-

Спецификация модели для США и интерпретация результатов В этой главе будет приведено два исследования, задачами которых будет выяснение ключевых...

-

При выявлении влияния интеллектуального капитала на результаты деятельности компании необходимо выполнить следующие шаги: 1. Выдвижение гипотез. 2. Выбор...

-

Анализ мукомольной отрасли в РФ - Разработка стратегии роста для компании

Традиционно главным ценообразующим фактором мукомольной отрасли является стоимость зерна на рынке. Наибольший объем производства пшеницы приходится на...

-

Конкурентный фармацевтический российский китайский Определение фармацевтической отрасли Мировая отрасль фармацевтики представляет собой совокупность...

-

2.1 Выбор факторов, влияющих на движение индекса Проблема выявления факторов, влияющих на фондовые индексы, неоднократно поднималась в исследованиях...

Разработка эконометрической модели формирования стоимости компании-цели в сделках M&;amp;A в фармацевтической отрасли - Слияния и поглощения на фармацевтическом рынке и их влияние на стоимость компаний