Тенденции развития российского и зарубежного рынка лизинговых операций, Анализ рынка страхования лизинговых операций - Страхование лизинговых операций: состояние и перспективы развития

Анализ рынка страхования лизинговых операций

В настоящее время в России услуги по страхованию лизинговых операций предоставляют только крупные компании. Среди таких компаний - "Ингосстрах", "Интеррос-Согласие", Военно-страховая компания, "Веста", "Энергогарант", "Авикос". Лидером в страховании убытков от перерывов в производстве является крупная страховая компания "Ост-Вест Альянс". Из предприятий, вошедших в рейтинг крупнейших компаний России и заполнивших анкету рейтингового агентства "Эксперт РА" в 2000 году, три : Лебедянский ГОК, комбинат "Волга" и Борский стекольный завод, данный риск застраховали именно в этой компании. Такие крупные предприятия как "Русский алюминий" (страховщики: "Ингосстрах", группа "Прогресс" и "Цюрих-Русь), Комсомольский и Туапсинский НПЗ (страховая компания "Нефюполнс) и "Ярпиво" (страховая компания "Ингосстрах") официально заявили об осуществлении страхования от убытков в производстве.

Наибольшую долю клиентов страховых компаний составляют предприятия таких отраслей как торговля продуктами питания, одеждой и обувью, строительство. На их долю приходится 42% от числа всех пользователей страховых услуг.

При выборе компании-страховщика предприятия ориентируются, в первую очередь, на репутацию и имидж компании (53%). Менее значимыми критериями при выборе компании-страховщика являются: предоставление льгот и скидок (17%), размер резервного фонда (12%), достаточная продолжительность работы на рынке (10%), активное рекламное предложение (10%), ставки и тарифы (8%).

14 % предприятий при покупке оборудования в кредит, при лизинге или при заложении имущества вынуждены принимать условие банка о назначении им страховой компании. Необходимо отметить, что корпоративных клиентов при выборе компании-страховщика меньше всего интересует размер уставного капитала - всего 3%.

При сотрудничестве со страховыми компаниями предприятия, как правило, используют не менее 2-3-х видов страховых услуг.

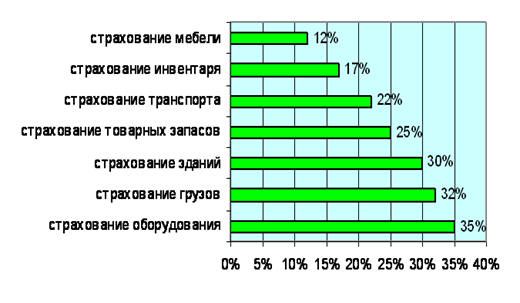

В отрасли страхования имущества наиболее используемыми видами услуг является страхование оборудования (35%), грузов (32%), зданий (30%), товарных запасов (25%), транспорта (22%), инвентаря (17%) и мебели (12%) (Рисунок 2 ) [21].

Рисунок 2 - Доля наиболее используемых видов услуг при страховании имущества

Основным путем повышения надежности лизинговых сделок, с точки зрения инвестора, и, следовательно, возможность для лизинговой компании привлекать финансирование на более выгодных условиях, является применение различных способов обеспечения лизинговых сделок. Объект лизинга в настоящее время не является единственным обеспечением лизинговой сделки. Несмотря на это лизинговые компании все-таки предлагают более гибкие условия финансирования, чем банки, поскольку готовы работать с самым широким спектром видов обеспечения. Основным видом обеспечения сделки является аванс лизингополучателя (применяется в 54% от количества текущих сделок всех опрошенных компаний), который обычно составляет 25-30% от суммы лизинговой сделки. Большое значение имеют поручительство юридических лиц (11%), гарантия обратного выкупа со стороны поставщика оборудования (10%) и даже поручительство физических лиц (7%).

В качестве обеспечения практически не используется банковская гарантия (менее 1%). И это вполне объяснимо: ведь если банк готов предоставить лизингополучателю гарантию, такому банку проще самому же профинансировать данного клиента. Для заемщика этот вариант тоже дешевле, поскольку в случае обеспечения лизинговой сделки банковской гарантией он должен платить и лизинговой компании, и банку, а в случае банковского финансирования - только банку.

Таблица 2 - Страхование имущественных и коммерческих рисков по договорам лизинга в 2007 г.

|

Сумма текущих сделок лизинга, по которым застрахованы имущественные риски (млн. долл.) |

4023 |

|

Доля сделок с застрахованными имущественными рисками в общей стоимости сделок |

0.9 |

|

Сумма текущих сделок лизинга, по которым застрахованы коммерческие риски (млн. долл.) |

89 |

|

Доля сделок с застрахованными коммерческими рисками в общей стоимости сделок |

0.02 |

|

(Данные по 90 компаниям) |

Страхование риска непогашения лизинговых платежей используется лишь в 1% сделок опрошенных компаний. Доля сделок, по которым застрахованы коммерческие риски в общей стоимости сделок составляет не намного больше - 2% (Таблицы 2 и 3).

Таблица 3 - Количество страховых случаев и объем страховых выплат за 9 мес. 2007 г.

|

Страхование рисков, связанных с утратой и порчей объекта лизинга |

Страхование рисков непогашения лизинговых платежей | |

|

Количество наступивших за 9 мес. 2007 г. страховых случаев |

1512 |

2 |

|

Общая сумма страховых выплат, полученных компаниями за 9 мес. 2007 г.(тыс. долл) |

6152 |

37 |

По оценкам руководителей лизинговых компаний, страхование коммерческих рисков пока не имеет больших перспектив в лизинге. Эту точку зрения подтверждает и Юрий Чукавин, директор департамента по работе с корпоративными клиентами страховой компании "Энергогарант". Он считает, что так как при страховании риска неуплаты лизинговых платежей или невозврате кредита и процентов страховщик берет на себя фактически весь риск этого финансового посредника, то неизвестно, останется ли какая-то прибыль самому финансовому посреднику.

Поэтому крупные лизинговые компании предпочитают создавать собственные резервные фонды на покрытие убытков и самостоятельно управлять рисками - благо уровень неплатежей российских лизингополучателей находится на очень низком уровне.

Впрочем, страхование имущественных рисков в лизинговых сделках имеет гораздо более широкое распространение.

Доля сделок с застрахованными имущественными рисками составляет 90% от общей стоимости сделок компаний (таблицы 2 и 3).

Интересно отметить, что страхование объектов лизинга очень привлекательно и для самих страховщиков.

Убыточность имущественного страхования по договорам лизинга в среднем на 20% ниже, чем в среднем по портфелю страхования имущественных рисков. Это обусловлено более бережливым отношением к объекту лизинга со стороны клиентов лизинговых компаний.

Лизинговые компании продолжают уделять достаточно много внимания обеспечению лизинговых сделок.

Как и раньше, они предпочитают страховать лишь риски, связанные непосредственно с оборудованием. К страхованию рисков непосредственно лизинговой деятельности сейчас прибегает лишь 4 из 113 участников исследования - "Росагролизинг", "Камаз", "Поволжский дом лизинга" и "Лизинговые технологии", а доля застрахованных сделок в общем объеме составляет соответственно 1,4%.

При этом наметилась тенденция к увеличению средней страховой суммы по текущим сделкам.

По всей видимости, это объясняется в первую очередь ростом стоимости передаваемого в лизинг имущества, в том числе благодаря росту числа сложных сделок и развитию в этом году таких капиталоемких секторов, как железнодорожный транспорт и энергетика.

Таблица 4 - Средняя страховая сумма по текущим сделкам

|

Страхование рисков непогашения лизинговых платежей |

Страхование рисков, связанных с утратой и порчей объекта лизинга | |

|

Средняя страховая сумма по текущим сделкам в 2008 г. (млн. долл.) |

0,47 |

119.84 |

|

Средняя страховая сумма по текущим сделкам, заключенным в течение 2009 г. (млн. долл.) |

0,52 |

34.4 |

Количество страховых случаев и объем страховых выплат за 2009 год представлено в таблице 5

Таблица 5 - Количество страховых случаев и объем страховых выплат за 2009 год

|

Страхование рисков, связанных с утратой и порчей объекта лизинга |

Страхование риска непогашения лизинговых платежей | |

|

Количество наступивших за 2009 года страховых случаев |

1873,00 |

13 |

|

Общая сумма страховых выплат, полученных компаниями за 2009 год, тыс. долл. |

6615,00 |

312 |

Основные риски лизинговые компании по-прежнему берут на себя и в качестве основного обеспечения используют аванс в размере 25-30% от суммы сделки. Популярными также остаются такие способы обеспечения, как аванс, залог и поручительство. Наиболее распространенной практикой обеспечения сделок является аванс - его использует более 90% компаний. Следующие по частоте использования - поручительство юридических лиц, залог и поручительство физических лиц, применяемые соответственно 70, 56 и 52% компаний. И лишь 17,5% компаний по ряду сделок предпочитают не использовать никакого дополнительного обеспечения. Практически не используется факторинг и соглашения о разделе риска (таблица 6). При этом государственные компании стремятся обеспечить защиту своих интересов ничуть не меньше, чем частные. Например, "Росагролизинг" требует от лизингополучателей гарантийное обеспечение в виде ликвидного имущества, гарантий субъектов федерации, банковских гарантий, страхования финансовых рисков.

Таблица 6 - Способы обеспечения лизинговых сделок

|

Способ обеспечения |

Доля текущих сделок, по которым используется данное обеспечение от общего числа сделок |

|

Залог, кроме предмета лизинга |

0,11 |

|

Аванс |

0,70 |

|

Поручительство физических лиц |

0,13 |

|

Поручительство юридических лиц |

0,15 |

|

Банковская гарантия |

0,01 |

|

Страхование непогашения лизинговых платежей |

0,02 |

|

Гарантия обратного выкупа предмета лизинга поставщиком |

0,10 |

|

Договор факторинга |

0,00 |

|

Соглашение о разделении риска с поставщиком |

0,00 |

|

Без обеспечения |

0,03 |

|

Другое |

0,04 |

В России страхование лизинговых операций сводится в основном к имущественному страхованию самого предмета лизинга от пожара, кражи, повреждения водой и иных рисков внезапного и непредвиденного воздействия извне. В ряде случаев к указанному покрытию добавляется страхование ответственности за вред, причиненный имуществу третьих лиц. Что же касается страхования "финансовых рисков" (невозврата имущества, неоплаты или просрочки платежа), то оно почти не развито.

Похожие статьи

-

Заключение - Страхование лизинговых операций: состояние и перспективы развития

Российские предприниматели, как правило, надеются исключительно на решительные действия государства по предоставлению инвесторам необходимых гарантий,...

-

С помощью лизинга возможно запустить в России процесс масштабной модернизации экономики. В условиях быстрого роста российской экономики и высокого уровня...

-

Лизинговая деятельность, как и любой другой вид предпринимательской деятельности, подвержена целому ряду рисков, которые можно подразделить на риски,...

-

Проблемы рынка страхования лизинговых операций Основным фактором, ограничивающим возможности роста рынка, является невысокий уровень кредитоспособности...

-

Сущность страхования лизинговых операций и его виды На сегодняшний момент развития экономики в России одним из наиболее эффективных видов осуществления...

-

Существуют различные подходы к определению страховой стоимости и страховой суммы предмета лизинга в зависимости от страхователя и срока действия...

-

Любой договор считается заключенным, только если согласованы его существенные условия, названные таковыми законом или хотя бы одной из сторон. Статья 942...

-

Анализ рынка страхования рисков по банковским долговым обязательствам Рынок страхования рисков по банковским долговым обязательствам за 2009 год вырос по...

-

Риск потерять в результате непредвиденных событий имущество и понести в связи с этим материальный ущерб вызывает у граждан потребность в страховании....

-

Понятие, характеристика и сущность страхования Человечество живет и трудится в условиях определенной природной и социальной среды. В процессе своей...

-

Общая характеристика и тенденции развития страхования в Республике Казахстан Осовная цель в развитии страхового рынка - формирование современной...

-

Необходимость страхования имущества, передаваемого в лизинг, отмечается Оттавской конвенцией, регулирующей правовые взаимоотношения партнеров по...

-

Введение - Страхование лизинговых операций: состояние и перспективы развития

Одно из приоритетных направлений развития российской экономики -- финансовая аренда или лизинг. Широкое применение этого вида хозяйственных...

-

Процесс становления страхового рынка Республики Казахстан В 1992 году был принят закон "О страховании" в Казахстане, который и стал ориентиром для...

-

Проблемы и перспективы развития страхового рынка Сегмент страхового рынка. В 2007 году, по данным Федеральной службы государственной статистики, по этому...

-

Понятие, и принципы имущественного страхования Страхование - это одна из древнейших категорий общественных отношений. Зародившись в период разложения...

-

Введение - Перспективы развития рынка имущественного страхования в 2016 году

Актуальность курсовой работы обусловлена возрастающей ролью страхования, как главного инструмента снижения степени риска в условиях рыночной экономики. В...

-

Страховой рынок Казахстана на современном этапе развития Страховой рынок Казахстана является одним из самых развивающихся в СНГ. "Казахстанские страховые...

-

Состояние имущественного страхования в России по состоянию на 2015 год Совокупная чистая прибыль российских страховщиков по итогам 2015 года по РСБУ...

-

Ценные бумаги в контексте российского законодательства, Страхование - Анализ рынка ценных бумаг

Согласно российскому законодательству к ценным бумагам относятся: - Акция - Банковская сберегательная книжка на предъявителя - Вексель - Депозитный...

-

Низкая диверсификация российского экспорта - одна из наиболее острых проблем российской экономики. По данным Федеральной таможенной службы, за 2009 год...

-

Страховые премии. Совокупный объем страховых премий, принятых страховыми (перестраховочными) организациями по договорам прямого страхования за второе...

-

В современных рыночных условиях многие экономические отношения претерпевают значительные изменения. Ряд видов и направлений хозяйственной деятельности...

-

В комплексе происходящих в России социально-экономических преобразований особое место занимает реформа социального страхования. Необходимость ее...

-

Страховой рынок г. Костаная включает филиалы, представительства и брокерские места следующих страховых компании: АО "Казахинстрах" АО СО "Виктория" ОАО...

-

Общая ситуация на рынке личного страхования В отличие от экономически развитых стран, где институт страхования развивался как органический элемент...

-

На страховом рынке России уже в середине 90-х годов преобладал частный капитал. В общем числе страховых организаций частные компании составляли 36%,...

-

Для достижения целей развития рынка межбанковского кредитования важно понимание и анализ проблем, с которыми сталкивается межбанковский рынок. Наиболее...

-

Формируя свою политику, коммерческие банки должны опираться на знания и опыт, существующие в мире. Однако следует учитывать то обстоятельство, что в...

-

Пенсионное обеспечение - одна из главных социальных гарантии развития государства, поскольку оно затрагивает интересы всего населения страны: и граждан,...

-

Совокупный объем страховых премий, собранных за период 11-ти месяцев текущего года составляет 26,2 млрд. тенге ($ 178,6 млн.), что на 33,1% больше...

-

Многие страховые компании предоставляют свои услуги в области страхования профессиональной ответственности: Ш медицинских работников, Ш риэлторов,...

-

Характеристика и условия страхования профессиональной ответственности Гражданская ответственность в связи с причинением вреда имущественным интересам...

-

Назначение операций с ценными бумагами достаточно широко и включает следующие цели: - расширение и диверсификация доходной базы банка; - повышение...

-

Основными целями и задачами развития страхового рынка в среднесрочной перспективе являются: 1) разработка и реализация мер по удовлетворению потребностей...

-

Основные направления развития медицинского страхования в Российской Федерации Несмотря на положительные моменты системы ОМС, действительной реформой...

-

Американский страховой бизнес отличается огромным размахом и не имеет себе равных в мире. Американские страховые монополии контролируют примерно 50%...

-

Заключение - Перспективы развития рынка имущественного страхования в 2016 году

Подводя итоги курсовой работы, хотелось бы сделать основные выводы, а именно: 1. Имущественное страхование представляет собой систему отношений между...

-

Перспективы развития страхового рынка - Страхование ответственности в России

Современный этап развития экономики Российской Федерации и ее социальной сферы, а также новейшие тренды и вызовы, особенно в условиях финансового кризиса...

-

Характеристика сложившейся конъюнктуры рынка автомобилей Toyota в Костанайской области Итак, анализ финансового состояния предприятия, эффективности его...

Тенденции развития российского и зарубежного рынка лизинговых операций, Анализ рынка страхования лизинговых операций - Страхование лизинговых операций: состояние и перспективы развития