Оценка кредитоспособности заемщика как способ снижения риска (на примере ООО "Мискин и К") - Кредитная политика банка

Кредитоспособность клиента коммерческого банка -- способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам).

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекший период или на какую-либо дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Степень неплатежеспособности в прошлом является одним из формальных показателей, на которые опираются при оценке кредитоспособности клиента. Если заемщик имеет просроченную задолженность, но его баланс ликвиден, а также достаточен размер собственного капитала, то разовая задержка платежей банку в прошлом не является основанием для заключения о некредитоспособности клиента.

Кредитоспособные клиенты не допускают длительных неплатежей банку, поставщикам, бюджету [9.С.349].

Уровень кредитоспособности клиента свидетельствует о степени индивидуального (частного) риска банка, связанного с выдачей конкретной ссуды конкретному заемщику.

Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых заемными средствами, оценки допустимых размеров кредитов и сроков их погашения. Данная методика принята почти во всех коммерческих банках России, занимающихся кредитованием предприятий и организаций.

При изучении кредитоспособности ссудозаемщика основной целью является оценка способности и готовности заемщика полностью и в срок рассчитаться по своим долговым обязательствам.

Понятие "кредитоспособность" включает в себя:

Юридический статус заемщика;

Его репутацию;

Экономическую состоятельность [3.С.251].

Таким образом, кредитоспособность заемщика прогнозирует его платежеспособность на ближайшую перспективу. Оценивается она по системе показателей, которые отражают размещение и источники оборотных средств, результаты хозяйственно-финансовой деятельности заемщика. В зависимости от динамики показателей кредитоспособности предприятия делятся на группы: предприятия первого класса, второго класса, третьего класса, имеющее неустойчивое финансовое положение и некредитоспособные предприятия.

Анализ данных о заемщике опирается на большой комплект разноплановых документов.

Для получения кредита заемщик предоставляет Банку следующие документы;

Заявление в произвольной форме (с указанием суммы, цели кредита, срока и формы обеспечения, а также юридического и почтового адреса заемщика, телефонов руководителей и фамилии, и должности представителя заемщика, которому в соответствии с доверенностью предоставлено право представления документов и ведения переговоров по вопросам предоставления кредита).

Документы, подтверждающие право собственности заемщика:

- А) нотариально удостоверенную копию Устава, зарегистрированного в установленном законодательством порядке; Б) нотариально удостоверенную копию учредительного договора (если законодательством предусмотрено его составление); В) карточку с образцами подписей распорядителей счета и оттиском печати, заверенную нотариально; Г) свидетельство о регистрации или нотариально удостоверенную копию его; Д) разрешение на занятие отдельными видами деятельности (лицензию).

Справки из отделения Пенсионного фонда РФ о намерении открыть ссудный счет (после принятия банком решения о предоставлении кредита).

Финансовые документы:

- А) годовой отчет за последний финансовый год, составленный в соответствии с требованиями Минфина РФ, с отметкой ГНИ о принятии, включающий: бухгалтерский баланс, отчет о прибылях и убытках - ф.2, пояснения к бухгалтерскому балансу и отчету о прибылях и убытках - ф.3,4,5, пояснительную записку; Б) аудиторское заключение по результатам обязательного по законодательству РФ аудита годовой бухгалтерской отчетности за последний финансовый год; В) бухгалтерский отчет за последний квартал с отметкой ГНИ о принятии, включающий: бухгалтерский баланс, отчет о прибылях и убытках - ф.2; Г) бухгалтерский баланс и отчет о прибылях и убытках за последний отчетный месяц; Д) суммы остатков на забалансовых счетах по полученным и выданным обеспечениям на отчетные даты за последние месяц и квартал, а также на дату подачи заявления; Е) расшифровки кредиторской и дебиторской задолженности к представленным балансам с указанием наименований кредиторов и должников и дат возникновения задолженности; Ж) расшифровки задолженности по кредитам банков к представленным балансам и на дату подачи заявления с указанием кредиторов, суммы задолженности, даты получения кредита, даты погашения, процентной ставки, периодичности погашения, суммы просроченных процентов; З) расшифровки краткосрочных финансовых вложений к представленным балансам; И) справки об остатках на расчетных и валютных счетах заемщика и наличии претензий к счетам; К) выписки банков по расчетным и валютным счетам за последние 6 месяцев.

Общество с ограниченной ответственностью "Мискин и К" зарегистрировано 11.02.1997, регистрационный №217-Р (Свидетельство №783 РНП от 30.10.1998)

Форма собственности - частная. Основным видом деятельности предприятия является оптовая и розничная торговля.

Общее количество работников ООО "Мискин и К" составляет 28 человек, в том числе:

Руководящего состава 5 чел.,

Служащих 23 чел.

Государственные заказы, доля государственного финансирования и задолженность государства перед ООО "Мискин и К" отсутствуют.

Основными видами деятельности общества являются:

- - закуп, доставка, хранение, оптовая, розничная и выездная реализация готовых лекарственных форм заводского изготовления, предметов медицинского назначения и парфюмерии; - организация всех видов торговли с открытием собственных предприятий торговли и общественного питания; - строительные и ремонтные работы; - другие виды деятельности [9.С.344].

ООО "Мискин и К" является клиентом банка, ранее неоднократно кредитовалось в данном банке, просрочек по уплате процентов и погашению кредитов не было.

ООО "Мискин и К" обратилось в ФИКБ "Энтузиастбанк" ООО "Кизляр" с ходатайством о получении кредита в сумме 200 тыс. рублей, сроком на 1 месяц для увеличения объемов закупки готовых лекарственных форм.

Денежные средства, полученные в банке ООО "Мискин и К" планирует направить на пополнение оборотных средств.

Среднемесячный оборот за 2011 г. составил - 336,3 тыс. руб. Размер поступлений на р/с предприятия отличается стабильностью. Более 90% поступлений на р/с предприятия составляет торговая выручка.

Важнейшим источником информации о состоянии дел перспективного заемщика служат его финансовые отчеты, сметы, данные о прибылях и убытках. Банки используют эти материалы не только для определения обоснованности заявки на кредит с точки зрения потребности фирмы в дополнительных денежных ресурсах, но и с учетом перспектив развития фирмы в будущем, получения ею прибыли и степени вероятности неплатежа по ссуде.

При сравнительном анализе баланса фирмы за исследуемый год прежде всего отмечаются следующие особенности в динамике операций компании.

Основные статьи актива - расчетный счет, товарные запасы и основные средства. Высокий удельный вес этих статей обычно характерен для таких предприятий, и в этом отношении баланс фирмы не является необычным.

Работник банка сопоставит сильные стороны компании (широкое использование коммерческого кредита, рост краткосрочных активов темпом, соответствующим росту краткосрочных обязательств) с ее слабостями (быстрое увеличение задолженности) и поставит вопрос о качестве ее активов. Эту проблему он решит с помощью анализа коэффициентов.

Но прежде этого необходимо оценить также данные отчета о доходах и расходах компании.

При изучении кредитоспособности фирмы важное значение придается анализу коэффициентов, характеризующих соотношение различных статей баланса, и динамике этих показателей. Это важные источники информации и прогнозов по поводу состояния дел фирмы и риска, связанного с выдачей ей кредита [26.С.241].

Как видно из таблицы дебиторская задолженность в течение изучаемого периода уменьшается, а также ее доля в составе активов очень мала. Это является положительным фактором, то есть длительной и просроченной задолженности и задолженности нереальной, у предприятия нет.

Практически по всем статьям кредиторская задолженность предприятия уменьшается (См.: Приложение 5). Задолженность перед бюджетом и внебюджетными фондами - это нормальное явление, так как налоги начисляются в одном месяце, а уплачиваются в первых числах следующего. А реальной задолженности перед фондами и бюджетом у предприятия нет. Задолженность по заработной плате тоже текущая, возникающая ежемесячно, вследствие оплаты 10-го числа месяца.

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности и платежеспособным является то предприятие, у которого активы больше, чем внешние обязательства.

Способность предприятия платить по своим краткосрочным обязательствам называется ликвидностью. Предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы.

Оценка платежеспособности производится по указанной методике и приведена в таблице (См: Приложение 6).

Финансовая устойчивость предприятия заемщика определяется на основе расчета различных экономических показателей, разносторонне оценивающих структуру пассива баланса [6.С.214].

Финансовую устойчивость принято оценивать достаточно большим количеством коэффициентов, к ним относятся:

- - коэффициент соотношения заемных и собственных средств, равный отношению величины обязательств предприятия к величине его собственных средств. Предельный уровень этого показателя принимают равным 1. Если показатель превышает эту величину, то финансовая устойчивость предприятия вызывает сомнения; - коэффициент обеспеченности собственными оборотными средствами, рассчитываемый как отношение собственных оборотных средств к сумме оборотных активов. Оптимальное значение этого показателя 0,6 - 0,8. Показатель характеризует участие заемщика собственными оборотными средствами в формировании мобильной части активов баланса, т. е. оборотных средств. Он особенно важен при предоставлении краткосрочных ссуд, для предотвращения использования кредита на покрытия постоянных неснижаемых запасов - коэффициент реальной стоимости имущества - доля производственного потенциала в общей величине активов. В состав производственного потенциала включаются основные средства, производственные запасы, незавершенное производство, малоценные и быстроизнашивающиеся предметы. На основе данных хозяйственной практике нормальным считается значение коэффициента на уровне 0,5. При значении коэффициента ниже этой величины целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты отчетного периода не позволяют существенного пополнить собственные источники - коэффициент маневренности собственных средств, т. е. отношение собственных оборотных средств. Он показывает, какая часть собственных средств предприятия находиться в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокие значения этого коэффициента положительно характеризуют финансовое состояние, однако каких - либо устоявшихся в практике нормальных значений показателя не существует - коэффициент автономии, равный доле источников собственных средств в общем итоге баланса. Нормальное минимальное значение показателя оценивается на уровне 0,5. Это означает, что сумма обязательств предприятия равна сумме собственных средств. Рост коэффициента свидетельствует об увеличении финансовой независимости, снижение риска финансовых затруднений в будущих периодах. Такая тенденция повышает гарантированность предприятиям своих обязательств - коэффициент долгосрочного привлечения заемных средств, равный отношению суммы долгосрочных кредитов и займов ко всей сумме источников собственных средств предприятия и долгосрочных кредитов и займов.

Нетрудно заметить, что некоторые коэффициенты либо дублируют друг друга, либо противоречат друг другу, либо в настоящих условиях не имеют практического значения. Для характеристики финансовой устойчивости многие из перечисленных коэффициентов, а именно, коэффициент маневренности собственных средств и оценке постоянного актива находиться в функциональной зависимости и при сложении, как правило, дают единицу. Рост одного из них приводит к снижению другого. Кроме того, оценивать финансовую устойчивость по каждому из рассматриваемых двух коэффициентов нецелесообразно, т. к. их уровень зависит от структуры имущества и специфики деятельности предприятия, а рост (снижение) необязательно означает повышение (снижение) финансовой устойчивости.

Коэффициент автономии предприятия оценивает финансовую устойчивость с той же стороны, что и коэффициент соотношения заемных и собственных средств, т. е. повторяет последний. Коэффициент долгосрочного привлечения заемных средств практически не работает, т. к. долгосрочные кредиты и займы у предприятий, как правило, отсутствуют; тем более предприятия едва ли могут выбирать между долгосрочными и краткосрочными кредитами и привлекать кредиты в наиболее целесообразных для себя формах.

Что касается первых четырех показателей, то посмотрим, насколько каждый из них имеет самостоятельное значение и характеризует один из аспектов финансовой устойчивости. Необходимые исходные данные для анализа и оценки финансовой устойчивости содержаться в таблице ( См: Приложение 6) рассчитанной по балансовым данным

По данным таблицы (Приложение 6 ) общество на конец года имело значительно лучшее финансовое состояние, чем в начале года. Устойчивая тенденция к снижению коэффициента соотношения заемных и собственных средств с 6,88 до 5,08 свидетельствует об увеличении финансовой независимости предприятия, что подтверждает рост коэффициента автономии (с 0,13 до 0,16).

Коэффициент обеспеченности собственными средствами устойчиво рос и находился в пределах рекомендуемого оптимального уровня. Коэффициент реальной стоимости имущества за отчетный год снизился с 0,04 до 0,03, и не достиг оптимальный величины из - за высокого удельного веса готовой продукции в общей массе оборотных активов.

На основании всего вышеизложенного, можно сделать вывод о том, что Общество имеет устойчивое положение, в своей деятельности не зависит от сторонних инвесторов и в различных пределах использует привлеченные средства.

Как видно из таблицы (См: Приложение 7), коэффициенты ликвидности ниже установленных норм, но имеют тенденцию к росту.

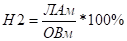

Норматив мгновенной ликвидности () позволяет оценить долю обязательств банка, которая может быть погашена по первому требованию за счет наиболее ликвидных активов:

, (1)

Где - высоколиквидные активы.

- обязательства банка по счетам до востребования.

Минимально допустимое значение норматива Н2 устанавливается в размере 20%. Экономический смысл этого показателя состоит в том, что на каждые 10 руб. средств до востребования банк должен иметь не менее 2 руб. высоколиквидных активов. Следовательно, банк может рассчитываться по своим обязательствам за 5 дней. При снижении Н2 - менее 20% увеличивается временной период оплаты обязательств, что снижает уровень ликвидности банка (См.: Приложение 10)

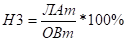

Норматив текущей ликвидности банка () определяется как отношение суммы ликвидных активов банка к сумме обязательств банка по счетам до востребования на срок до 30 дней:

, (2)

Где - ликвидные активы,

- обязательства до востребования и на срок до 30 дней [6.С.231].

Расчет этого норматива позволяет оценить оптимальность соотношения между активами и пассивами в целях укрепления ликвидности банка.

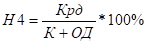

Норматив долгосрочной ликвидности банка () характеризует общую сбалансированность активных и пассивных операций и определяется как отношение всей долгосрочной задолженности банку, включая выданные гарантии и поручительства, сроком погашения свыше года к собственным средствам (капиталу) банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам сроком погашения свыше года:

, (3)

Где - кредиты, выданные банком, размещенные депозиты, в том числе в драгоценных металлах, с оставшимся сроком до погашения свыше года, а также 50% гарантий и поручительств, выданных банком сроком погашения свыше года.

- обязательства банка по кредитам и депозитам, полученным банком, а также по обращающимся на рынке долговым обязательствам банка сроком погашения свыше года.

Максимально допустимое значение норматива Н4 устанавливается в размере 120%.

Сумма долгосрочных кредитов не должна превышать сумму собственных средств-брутто и долгосрочных кредитов. Если фактическое значение постоянно превышает норматив, то банку необходимо активизировать депозитную политику. Причем приоритетными должны являться средства, привлеченные на долгосрочной основе.

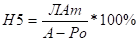

Норматив общей ликвидности () определяется как процентное соотношение ликвидных активов и суммарных активов банка и показывает какую долю занимают ликвидные активы в общем активов банка:

, (4)

Где - общая сумма всех активов по балансу банка

- обязательные резервы кредитной организации, счета: 30202, 30204.

Минимально допустимое значение норматива Н5 устанавливается в размере 20%.

Банк должен стремится к увеличению этого показателя в пределах 40%, т. к. при превышении этой границы возникает вопрос о доходности проводимых банком операций.

В анализируемых периодах Н2 (норматив мгновенной ликвидности) составил соответственно на 1 января 2011 г. 21,16%; на 1 января 2010 г. 41,66%, что является положительным результатом деятельности банка.

Иначе говоря, на каждые 10 рублей средств до востребования банк имеет в первом периоде 2.1 рублей, во втором 4,2 рублей высоколиквидных активов. Следовательно, банк мог рассчитаться по своим обязательствам за 3 дня в 2011 г. и за 5 дней в 2010 г. Это говорит о высоком уровне ликвидности банка.

Н3 (норматив текущей ликвидности) также выше минимально допустимого значения (70%). На 2010 г. он составил 93,41%, на 2011 г. - 94,02%. Это говорит об оптимальности соотношения между активами и пассивами, что укрепляет ликвидность банка.

Н4 (норматив долгосрочной ликвидности) характеризует общую сбалансированность активных и пассивных операций. В анализируемых периодах значение Н4 больше максимально допустимого (120%). Он составил на 2010 г. 246,96%, а на 2011г. 346,06%. Сумма долгосрочных кредитов (с оставшимся сроком погашения свыше года) превышает сумму собственных средств-брутто и долгосрочных кредитов, что является отрицательным результатом.

Н5 (норматив общей ликвидности) показывает какую долю занимают ликвидные активы в общем объеме активов. А это означает, что высоколиквидные активы в общем объеме активов составили на 2010 г. 36,04%, на 2011 18,53%. Полученный результат за 2011 г. меньше минимального значения норматива (20%), оптимальное значение - 40%.

В общем, по всем нормативам ликвидности прослеживается положительная оценка.

Результаты анализа финансового состояния коммерческого банка, которые являются основой для определения совокупного рейтинга банка, позволили установить, что анализируемый банк является стабильным и рентабельным. Хотя имеется и целый ряд недостатков в финансовой деятельности.

При анализе обязательных экономических нормативов регулирования деятельности коммерческих банков установлено, что большинство показателей соответствуют нормативному уровню, в том числе нормативы ликвидности (из данных нормативов не выполняется только Н4). В связи с этим руководству банка следует принять срочные меры по устранения сложившейся ситуации. Для улучшения ликвидности коммерческому банку целесообразней всего увеличить средства в кассе и на корреспондентских счетах, хотя это и приведет к сокращению кредитных ресурсов банка. Для улучшения норматива ресурсной ликвидности можно рекомендовать пересмотреть свою кредитную политику. При анализе оценочных показателей деятельности коммерческого банка установлено, что все нормативы соблюдаются.

В результате проведенного структурного анализа установлено, что в сумме всех активных операций банка наиболее доходными является кредитная деятельность - 90%. Структура "кредитного" портфеля может считаться удовлетворительной.

При анализе структуры источников ресурсов коммерческого банка (пассивных операций) установлено, что доля источников собственных средств составляет 17,65%, а привлеченные средства и прочие обязательства составляют 82,35% всех средств коммерческого банка.

Структура собственных средств банка рациональна, т. к. доля уставного фонда в общей сумме собственных средств не превышает 60%. В целом, структуру активов и пассивов можно оценить как удовлетворительную.

Доходы банка за 2011 год составили 19750 тыс. руб., по сравнению с прошлым годом возросли на 3649 тыс. рублей или 22,7%. Большая часть доходов - 10662 тыс. рублей или 54% от всей суммы получена в виде процентов за предоставленные кредиты. В сравнении с прошлым годом объем предоставленных кредитов (обороты) возрос на 50 млн. рублей или 17% (2010 г. - 294 млн. рублей, 2011 г. - 344 млн. рублей), что привело и к росту процентных доходов на 797 тыс. рублей или 20%. Рост произошел за счет расширения кредитов по кредитным линиям и "овердрафту", в результате обороты по кредитным линиям составили 37,2 млн. рублей, по "овердрафту" - 91,2 млн. рублей.

Второй по значению статьей, где сосредоточены доходы банка, является комиссия, полученная от инкассации, кассовых, расчетных и других операций, которая составила за 2011 год 5576 тыс. рублей против 4346 тыс. рублей в прошлом году. Удельный вес доходов от комиссионных операций составил 28%.

Расходы банка возросли на 3575 тыс. рублей или на 23,2% и составили 18982 тыс. рублей.

В текущем году была активизирована работа банка по привлечению дополнительных ресурсов, что соответственно привело и к увеличению расходов банка по уплате процентов за привлеченные ресурсы всего на 499 тыс. рублей или 17%, в том числе основной рост - 239 рублей произошел за счет уплаты процентов по депозитам юридических лиц.

За 2011 год в целом существенных изменений в деятельности банка, которые повлияли на ее финансовую устойчивость, ее политику не произошло. Однако объем и структура баланса на 01.01.2011 г. несколько изменились по сравнению с 01.01.2010 г. она возросла на 2 млн. рублей или 1,4% и на 01.01.11 составила 86 млн. рублей.

Задолженность по кредитам возросла на 14,5 млн. рублей или 42,2% и составила 48,7 млн. рублей. Основной рост кредитов произошел за счет направления их в развитие торговых организаций 95,3%, физическим лицам - 3,3%. Обороты по выдаче кредитов в целом за год составили 343,8 млн. рублей, по погашению - 329,3 млн. рублей. Кредиты выдавались ООО "Урари" на приобретение продуктов питания, ООО "Кармен" на приобретение хозтоваров, ООО "Ветеран" на товары бытовой химии и т. д.

Основная часть кредитов предоставлена до одного года - 98,4%. Кредитов на более длительные сроки банком не выдавались по причине отсутствия долгосрочных ресурсов. Средневзвешенная ставка по выданным кредитам в течении года была на уровне ставке рефинансирования ЦБ РФ, которая колебалась от 21 до 23%.

Просроченные ссуды составили 605 тыс. рублей или удельный вес их в общем объеме кредитов составил 1,2%, по сравнению с прошлым годом сумма долга не изменилась в связи с тем, что до настоящего времени идет процедура банкротства некоторых предприятий.

Качество кредитного портфеля на 01.01.2011 года по сравнению с 01.01.2009 года не изменилось. Ссуды, отнесенные к 1 группе кредитного риска, составили 48127 тыс. рублей, рост составил 14484 тыс. рублей или 43%, что обусловлено выдачей новых кредитов. По второй и третьей группам риска задолженности нет. По четвертой группе риска задолженность не изменилась и составила 605 тыс. рублей. Общая величина сформированного резерва на возможные потери по ссудам на 01.01.2010 года составила 1086 тыс. рублей или 100% от величины расчетного резерва.

По-прежнему продолжается кредитование надежных, стабильных клиентов под овердрафт, то есть под недостаток средств на расчетном счете.

Таким образом, сделав анализ предприятия-заемщика, можно сделать выводы, ссудная задолженность обеспечена, ссудная задолженность не превышает 50% оборотных средств заемщика.

Предприятие ООО "Мискин и К" финансово устойчиво, стабильно развивается, не имеет больших задолженностей. Банк присвоил предприятию, исходя из принадлежности его к классификационной категории - "Отличное", то есть заемщик может обслуживать свою задолженность в полном объеме за счет потока денежных средств от своей текущей деятельности и имеющихся ликвидных активов при том, что данное положение с высокой долей вероятности сохранится и в будущем.

Кроме того, по документам банка предприятию была предоставлена испрашиваемая ссуда, то есть банк дал положительную оценку деятельности предприятия и присвоил ему 1-ю группу риска.

Говоря об эффективности методики оценки кредитоспособности заемщика, необходимо напомнить, что исследуемый банк работает уже не одно десятилетие и имеет наработанную кредитную политику и методики оценки кредитоспособности.

Похожие статьи

-

Оценка кредитоспособности заемщика - Кредитная политика коммерческого банка

Объективная оценка кредитоспособности потенциального заемщика, несмотря на все многообразие применяемых в банковской практике методик, по-прежнему...

-

Управление кредитными рисками и методы его оценки В советской экономической литературе практически отсутствовало понятие "кредитоспособность". Такое...

-

Таким образом, после проведения анализа финансового состояния предприятия мы можем сделать следующие выводы. По результатам проведенного анализа...

-

Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых...

-

Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности...

-

В банк поступила заявка от предприятия ЗАО "...строй" на предоставление кредита в марте текущего года. В банк представлен баланс предприятия на 1января...

-

Методика оценки целесообразности предоставления банковского кредита, разработана для определения банками платежеспособности предприятий, наделяемых...

-

Понятие, цели и задачи оценки кредитоспособности банком В современной экономике Казахстана в период становления и развития нового типа экономических...

-

В отечественной и в особенности в мировой практике накоплен достаточный опыт оценки финансового положения предприятий-заемщиков. Обращение к этому опыту...

-

Методика оценки целесообразности предоставления банковского кредита, разработана для определения банками платежеспособности предприятий, наделяемых...

-

Подходы к оценке кредитоспособности заемщиков Кредитоспособность заемщика зависит от многих факторов, оценить и рассчитать каждый из которых непросто....

-

Данный этап процесса управления кредитным риском сфокусирован на оценке кредитных рисков конкретных заемщиков. Кредитный анализ, проводимый в рамках...

-

Модели анализа кредитоспособности заемщиков - Кредитная политика коммeрческого банка

Современные практические методы анализа кредитоспособности заемщиков коммерческого банка основываются на комплексном применении как финансовых так и...

-

Методика банков США Ряд американских экономистов описывает систему оценки кредитоспособности, построенную на сальдовых показателях отчетности....

-

Оценка кредитного портфеля российского банковского сектора Совокупные активы банковского сектора за 2013 г. выросли на 16% и составили 57,4 трлн. руб....

-

Именно с кредитованием связана значительная часть прибыли банка. Одновременно невозврат кредитов, особенно крупных, может привести банк к банкротству, а...

-

Предложения по совершенствованию кредитной политики коммерческого банка Возврат кредитов восстанавливает портфель ресурсов коммерческих банков и...

-

Кредитоспособность заемщика представляет собой способность к совершению сделки по предоставлению стоимости на условиях возвратности, срочности и...

-

В инфляционной обстановке современной России способность заемщика погасить свой долг перед банком определяется, среди прочего, финансовым положением его...

-

Методика оценки кредитоспособности заемщика - является нормативным документом вышестоящего руководства АКБ "Банка Хакасии". Поэтому, любое предложение по...

-

Порядок выдачи кредита в АКБ "Банке Хакасия" - Кредитная политика коммерческого банка

Кредитующее подразделение несет ответственность за полноту и правильность оформления документов, связанных с кредитными операциями. Каждое подразделение...

-

Внутренняя методика оценки финансового состояния ОАО "Банк "Санкт-Петербург" характеризуется рядом преимуществ, которые позволяют осуществить...

-

На данный момент БЦК использует для оценки группы риска отдельной ссуды и кредитного портфеля в целом Инструкцию НБ РК от 30.06.97 г. N062а. Согласно...

-

Оценка финансового состояния ОАО "Банк "Санкт-Петербург" по методике В. С. Кромонова Одним из главных преимуществ внутренней системы оценки финансового...

-

Кредитные риски, Сущность и классификация кредитных рисков - Кредитная политика коммерческого банка

Сущность и классификация кредитных рисков Проблема риска и дохода является одной из ключевых концепций в финансовой и производственной деятельности...

-

Кредитная политика АКБ "Банка Хакасии" Кредитная политика регламентирует экономические и правовые отношения, возникающие между АКБ "Банк Хакасии" (ОАО)...

-

Для построения модели оценки кредитного риска с использованием модели VaR обработке подверглись данные по кредитам, выданным коммерческим банком...

-

Банковское законодательство регулируется рядом нормативных актов, основополагающим документом является Гражданский кодекс РФ. Гражданский кодекс РФ...

-

Оценка кредитоспособности заемщика - юридического лица Торговая организация ООО "СпецАвтомаш" обратилась в банк с целью получения кредита. Вид...

-

Сбербанк России разработал и применяет методику определения кредитоспособности заемщика на основе количественной оценки финансового состояния и...

-

Классификационные модели оценки кредитоспособности заемщиков Среди подходов к оценке кредитоспособности заемщиков можно выделить две группы моделей: 1)...

-

Выдаче кредита предшествует тщательная проверка банком клиента на предмет его кредитоспособности и степени кредитного риска. Оценка кредитоспособности...

-

Анализ кредитоспособности кредитополучателя включает в себя несколько этапов: 1. Нефинансовый анализ предприятия. 2. Экономический анализ проекта. 3....

-

Еще одним из методов снижения риска является организация работы с проблемными кредитами. Несмотря на элементы страхования, которые банки включают в свои...

-

Кредитный риск (риск контрагента) представляет собой риск нарушения должником условий договора или иного способа невыполнения обязательств. Такой риск...

-

Методика оценки финансового состояния кредитной организации, предложенная ЦБ РФ, регулируется Указанием Банка России от 31.03.2000 №766-У (ред. от...

-

Краткая характеристика Банка ВТБ24 (ЗАО) ВТБ 24 (ПАО) -- один из крупнейших участников российского рынка банковских услуг. Входит в международную...

-

Оценка кредитоспособности крупных и средних предприятий основывается на фактических данных баланса, отчета о прибыли, кредитной заявке, информации об...

-

Помимо методики, разработанной ЦБ РФ в целях осуществления надзора над деятельностью кредитных организаций, существует большое количество других подходов...

-

ЗАКЛЮЧЕНИЕ - Совершенствование политики управления кредитным риском в коммерческом банке

В последние годы отмечается все возрастающее влияние системы управления кредитным риском и кредитной политики коммерческих банков на развитие их...

Оценка кредитоспособности заемщика как способ снижения риска (на примере ООО "Мискин и К") - Кредитная политика банка