Оценка кредитных рисков - Развитие потребительского кредитования в Казахстане в условиях трансформации банковской системы (на примере КФ АО "Евразийский банк")

Именно с кредитованием связана значительная часть прибыли банка. Одновременно невозврат кредитов, особенно крупных, может привести банк к банкротству, а в силу его положения в экономике, к целому ряду банкротств связанных с ним предприятий, банков и частных лиц. Портфель банковских ссуд подвержен всем основным видам риска, которые сопутствуют финансовой деятельности: риску ликвидности, риску процентных ставок, риску неплатежа по ссуде (кредитному риску). Поэтому управление кредитным риском является необходимой частью стратегии и тактики выживания и развития любого коммерческого банка, требует от банка постоянного контроля за структурой портфеля ссуд и их качественным составом. АО "Банк Евразийский" проводит политику рассредоточения риска и старается не допускать концентрации кредитов у нескольких крупных заемщиков, что чревато серьезными последствиями в случае непогашения ссуды одним из них. Способность управлять риском зависит от компетентности руководства банка и уровня квалификации его рядового состава, занимающегося отбором конкретных кредитных проектов и выработкой условий кредитных соглашений.

В процессе управления кредитным риском в банке выработаны положения о выдаче кредитов по каждой программе кредитования. Так при выдаче кредитов к рассмотрению принимаются кредитные заявки от предприятий, имеющих:

Статус самостоятельного хозяйствующего субъекта с частной формой собственности;

Положительный опыт работы по основному виду деятельности;

Рентабельный проект, окупаемый в сроки, установленные настоящей программой кредитования;

Действующие производственные мощности;

Ликвидное обеспечение получаемого кредита;

Определенный портфель заказов на производимую продукцию (предоставляемые услуги), четкую структуру поставщиков и покупателей, обеспечивающих сбыт производимой продукции (предоставляемых услуг).

При рассмотрении проектов предпочтение будут иметь следующие категории клиентов:

С положительной кредитной историей в Филиале Банка;

Финансово-устойчивые и надежные клиенты;

Относящиеся к торгово-посреднической деятельности и сфере предоставления услуг населению с небольшим периодом оборота оборотных средств;

Частные предприниматели, занимающиеся доходным бизнесом;

Субъекты малого и среднего бизнеса, имеющие рентабельные инвестиционные проекты, продукция (услуги) которых пользуется постоянным спросом в регионе;

Малые производства по переработке и продаже сельхозпродукции с высоким уровнем рентабельности для отрасли;

Один из основных способов снижения риска неплатежа по ссуде - тщательный отбор потенциальных заемщиков. Существует множество методик анализа финансового положения клиента и его надежности с точки зрения своевременного погашения долга банку. Банк большое внимание уделяет также другим факторам, а именно акционерному капиталу фирмы, его структуре, соотношению с другими статьями активов и пассивов, а также обеспечению займа, его достаточности, качеству и степени реализуемости залога в случае непогашения ссуды. Специалистами Банка проводится кредитный анализ предприятия, определяются показатели ликвидности, показатели задолженности, показатели погашения долга, показатели деловой активности, показатели рентабельности. Один из коэффициентов, применяемых для оценки кредитоспособности заемщика - коэффициент зависимости (гиринг), суть которого состоит в определении соотношения размера заемного капитала, по которому начисляются проценты, и акционерного капитала. Для определения гиринга нужно определить акционерный и заемный капиталы.

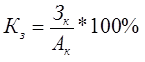

(19)

Где Кз - гиринг;

Зк - кредиты и займы;

Ак - акционерный капитал

Считается, что гиринг компании высок, если коэффициент превышает 100%. Это происходит в том случае, если заемный капитал является главным источником финансовых средств, необходимых для бизнеса. Высокий гиринг говорит о высоком кредитном риске.

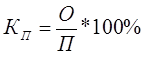

Одним из самых важных коэффициентов при анализе кредитного риска является процентное покрытие. Его суть заключается в сопоставлении процентных выплат компании с суммами ее прибыли, из которых делаются эти выплаты. Коэффициент процентного покрытия определяется следующим образом:

(20)

Где О - сумма обязательств по выплате процентов за кредит;

П - прибыль предприятия.

Двойное и меньше процентное покрытие считается очень низким. Тройное покрытие является предельным; лишь после того, как оно будет превышено, затраты на выплату процентов будут считаться приемлемыми.

Для снижения кредитного риска по программам кредитования физических лиц специалистами банка также изучается кредитное досье клиента. При выдаче кредита на потребительские цели, неотложные нужды и т. д. проводится расчет платежеспособности, расчет максимальной суммы займа.

Размер кредита под заработную плату, перечисляемую на карт-счета, не превышает 70%. Кредит, выдаваемый под заработную плату и пенсию, перечисляемую на специальные счета в расчетно-кассовых отделах, не превышает 50%. Эти виды займов клиент может оформить только под гарантию предприятия.

Все эти меры помогают минимизировать кредитный риск. В случае больших задолженностей кредитное досье передается в юридический департамент.

Заключение

Рынок банковских услуг Казахстана является рынком несовершенной конкуренции, в котором важное значение имеет дифференциация товара, т. е. выделение банковского продукта данного банка при помощи улучшения качества, росте известности, как о самом существовании товара, так и о его достоинствах и преимуществах.

В этих условиях банки стремятся усилить свою известность путем различных способов рекламы и улучшить свою репутацию путем каких-либо мероприятий по связям с общественностью.

Они часто участвуют в качестве спонсоров в различных значительных мероприятиях, происходящих в нашей республике, проводят собрания акционеров, составляют годовые отчеты, издают рекламные проспекты и буклеты, тратят значительные суммы на теле - и радиорекламу. Но я рискну предположить, что для увеличения клиентуры необходимо по крайней мере время, так как из-за нестабильности экономической и политической ситуации, небольшого промежутка времени работы банков, колебаний отечественной валюты по сравнению иностранными и других аналогичных характеристик, потребители боятся доверять свои деньги кому бы то ни было. Кроме того законодательная база сама зачастую ограничивает рынки сбыта.

Проведенный в работе анализ деятельности банка показал следующее.

В структуре активов основной удельный вес занимают ссуды предприятиям, организациям. В 2009 году их доля в общей сумме активов составила 60,3%, в 2008 году наблюдается увеличение до 68,1 %. Эти ссуды носят краткосрочный средне срочный характер. Уровень дохода от средств, размещаемых в этот вид активов, наиболее высок, что позволяет банку подавляющую часть прибыли получать от ссудных операций.

Наблюдается снижение труднореализуемых активов их удельного веса с 4,2 % в 2008 году до 4,0 % в 2009 году.

Сумма прочих активов снизилась с 163,1 млрд. тенге в 2008 году до 74,9 млрд. тенге в 2009 году.

Общая сумма активов в 2008 году составила 9176,7 млрд. тенге., в 2009 году увеличилась до 13614,4 млн тенге.

На основе анализа в структуре активов, в разрезе отдельных их групп в динамике за 3 года банк может перемещать средства с одного вида активов в другой при неизменных источниках средств или при проявлении новых денежных ресурсов, размещать их в активы с таким расчетом, чтобы обеспечить формирование наиболее приемлемой структуры активов с точки зрения надежности размещения и исходя из уровня дохода.

Анализ пассивов банка показывает уменьшение доли собственных средств в пассивах с 14,1 % в 2008 году до 12,9 % в 2009 году, а это означает снижение действия их основной функции.

Анализ структуры привлеченных средств банка по балансу в 2009 году показал, что их основным источником являются депозиты до востребования - 28,3 %.

Депозитные операции в целом по сравнению с 2008 годом увеличили доход банка на 2920,0 млрд. тенге, или на 52%. В составе депозитов наблюдается снижение удельного веса депозитов юридических лиц на 5,1%,это связано со снижением удельного веса депозитов до востребования на 10,6% и повышением удельного веса депозитов срочных на 5,5%.

В целом можно сделать вывод о том, что наибольшим спросом у физических лиц пользуются депозиты срочные, темп прироста которых составил по сравнению с 2008 годом 1,9%, у юридических лиц большая часть денежных средств находится в депозитах до востребования, - 50,9% из 78,1% но в целом срочные вложения юридических лиц имеют больший прирост 1,9%. Самый большой прирост, на 2,7%, наблюдается по срочным депозитам физических лиц, снижение в 0,7% наблюдается по депозитам до востребования физических лиц.

В 2009 году произошло незначительное ухудшение качества кредитного портфеля, сто привело к увеличению соотношения суммы созданных провизий к сумме выданных кредитов с 8,1% в 2008 до 10% - 2009 г.

В 2009 году в связи с увеличением клиентской базы банка и ростом ее диверсифицированности, банк активизировал свою деятельность в обслуживании торгового финансирования. Объем произведенных документарных операций увеличился по сравнению с 2008 г на 37% и сумма выданных аккредитивов на конец 2009 г составила 1699,3 млрд. тенге.

Основным источником финансирования банка, помимо собственного капитала, в 2009 году оставались депозиты юридических и физических лиц. По сравнению с 2008 годом произошел значительный рост депозитной базы банка. Объем депозитов физических лиц вырос в 2,2 раза, объем депозитов юридических лиц увеличился на 43% по сравнению с 2008 годом. Общий прирост депозитной базы в 2009 году составил 55%.

Анализ структуры активных операций коммерческого банка показал, наибольший удельный вес имеет кредитная деятельность банка - 60,44%, в том числе предоставлено краткосрочных кредитов - 59,48%. Банк является платежеспособным, поскольку средства на корреспондентском счете в НБ РК составляют 8,26% и кассе - 3,58%. Следовательно, активы банка состоят в основном из займов клиентов. Безнадежные долги по этим займам смогут причинить банку убытки, особенно в случае, если недостаточно обеспеченны кредиты. Поэтому банк ведет очень осторожную кредитную политику - 98,3% всех выданных кредитов - краткосрочные. При этом неоплаченная в срок задолженность по краткосрочным ссудам составляет 0,06% актива.

В данном коммерческом банке удельный вес таких кредитов составляет 0,13%, таким образом, коммерческий банк ведет очень осторожную (не рискованную) кредитную политику.

Количественный анализ структуры доходов, показал, что в структуре доходов банка 2009 года наибольший удельный вес имеют полученные проценты - 69%, причем полученные проценты по краткосрочным ссудам составили 67,7%, при этом абсолютный прирост доходов по этим ссудам за 2008 - 2008 г. г темп прироста составил 7,7%. Проценты по долгосрочным кредитам в 2009 г составили 1,4%, что ниже, чем в 2008 г. На втором месте в доходах банка стоят доходы и комиссия по предоставленным услугам - 17,7%. Также достаточно доходными остаются операции с ценными бумагами, доходы по ним составили в 2009 г - 12,6% всех доходов коммерческого банка.

В процессе работы над дипломом была изучена кредитная функция и проведен финансовый анализ АО "Банк Евразийский". Анализ работы показал, что в банке наблюдается устойчивый поступательный рост по всем показателям. Так прибыль за 2006 год составила 2,561 млрд. тенге, уставный капитал на 1 февраля достиг 9,896 млрд. тенге, собственный капитал вырос до 21,468 млрд. тенге. Международные рейтинговые агентства подтвердили рейтинг банка, а в декабре 2009 года международное агентство "Moody's" повысило долгосрочный рейтинг депозитов АО "Банк Евразийский" в иностранной валюте с "Ва3" до "Ва1".

Банком проведена большая работа по техническому обеспечению. Все филиалы бака автоматизированы, это в свою очередь требует повышения квалификации специалистов.

По данным Национального банка в 2009 году значительно увеличились вклады населения, кредитование экономики для банков стало по-настоящему приоритетным и выгодным. За год вырос на 37,3% общий объем кредитов банков экономике. Обостряется конкуренция между крупными банками.

Так как АО "Банк Евразийский" занял первое место среди всех банков второго уровня по объемам привлеченных средств на срочные вклады населения, особенно важное значение приобретает формирование ссудного портфеля. В 2009 году запущены новые программы кредитования юридических и физических лиц. У банка самая большая клиентская база, поэтому есть реальная возможность заниматься кредитованием населения. Для успешной работы программ кредитования банком проводятся различные мероприятия:

Ведется кредитная история заемщика;

Осуществляется мониторинг выданных кредитов и работа с проблемными кредитами, мониторинг принятых мер по погашению просроченной задолженности.

В банке недостаточно используются преимущества разветвленной филиальной сети:

Охват массового рынка;

Доступность информации о платежеспособности заемщиков за счет относительно невысокой численности региона.

Излишне ограничены полномочия районных филиалов. Это значительно увеличивает срок оформления и выдачи кредита и создает неудобства клиентам. Неоправданно большой пакет исходных документов при розничном кредитовании. В районах медленно внедряется ипотечное кредитование.

Проведенный анализ показал, что в Банк имеет резервы, чтобы сохранить и упрочить свое положение на финансовом рынке.

Исследование и анализ потребительского кредитования в АО "Банк Евразийский" позволили сформулировать следующие предложения:

Усовершенствовать программу по привлечению денежных средств на депозитные счета для увеличения кредитной базы;

Разработать упрощенную информационную рекламу для населения по кредитным услугам;

Широко использовать систему льгот и скидок, учитывая разные социальные слои;

Разработать программу кредитования жилья, учитывая увеличение потребительского спроса населения;

Поддерживать постоянную связь с предпринимателями, т. к их работники это потенциальные клиенты, но с гарантией работодателя.

Похожие статьи

-

В процессе деятельности банки сталкиваются с совокупностью различных видов рисков, отличающихся между собой местом и временем возникновения, внешними и...

-

Банк стремится быть заслуживающим доверия, современным, конкурентным, коммерческим банком, работающим на казахстанском рынке и служащим финансовым...

-

Экономико-правовая характеристика банка Банк ЦентрКредит образован 19 сентября 1988 года. Первое название одного из первых кооперативных банков СССР -...

-

АО "Банк Евразийский", имея избыток привлеченных ресурсов, производит размещение средств по методу общего фонда средств, который не предполагает особо...

-

Организация кредитного процесса в банке Одним из важнейших направлений деятельности коммерческих банков является процесс кредитования. Хотя в переводе с...

-

Кредитный портфель и оценка риска кредитования банка АО "Банк ЦентрКредит" Основной банковской операцией традиционно является кредитование. Кредитованию,...

-

Депозиты резидентов. Депозиты резидентов на конец сентября 2009 года составили 6 445,3 млрд. тенге, увеличившись за 3 квартал 2009 года на 8,0%. Вклады...

-

Развитие кредитования физических лиц в условиях рыночной экономики Одним из новых кредитных продуктов Банка является кредитование работников предприятия...

-

В условиях нынешней экономической ситуации в Казахстане потребительское кредитование является еще одной областью риска для банков, поскольку большинство...

-

На данный момент БЦК использует для оценки группы риска отдельной ссуды и кредитного портфеля в целом Инструкцию НБ РК от 30.06.97 г. N062а. Согласно...

-

В последнее время в рамках дальнейшей диверсификации своей деятельности в практику работы казахстанских банков все больше внедряется потребительское...

-

АО "Банк Евразийский" предоставляет следующие виды потребительских кредитов: "Неотложные нужды" под залог квартиры, для тех, кто экономит время, "кредиты...

-

Экономическая сущность и роль потребительского кредита Основной формой кредита в рыночных условиях хозяйствования является банковский кредит,...

-

Анализ кредитного портфеля банка В условиях столь явного преобладания в структуре активных операций ссудных средств встает проблема управления активами,...

-

Управление и методы регулирования рисками в банке Управление риском - важная составляющая банковской деятельности АО "Банк ЦентрКредит", направленная на...

-

Перспективы развития современного кредитования банков второго уровня Кредит в условиях перехода Казахстана к рынку представляет собой форму движения...

-

Дополнительный офис именуемый в дальнейшем Банк, принимает на себя кредитный риск, а именно риск того, что контрагент не сможет погасить задолженность в...

-

Процесс кредитования физических лиц включает несколько этапов. Основываясь на практике российских банков, их можно представить следующим образом. Клиент,...

-

Экономические основы АО "Банк Евразийский" АО "Евразийский банк" зарегистрирован в Национальном Банке Республики Казахстан 26 декабря 1994 года....

-

Предпосылки формирования и развитие депозитов в банковской системе. Состояние депозитного рынка Казахстана в современных условиях Депозитный рынок...

-

Существенная часть бизнеса ВТБ сосредоточена в сегменте обслуживания крупных и средних корпоративных клиентов. В 2009 году ВТБ выполнил поставленную...

-

Основы управления активами против кредитного риска в банках Важной особенностью казахстанских коммерческих банков является то, что их деятельность в...

-

Сущность кредитных операций Традиционное представление в экономической литературе о кредитном процессе связано с формированием кредитной политики,...

-

Коммерческие банки представляют собой частные и государственные банки, проводящие универсальные операции по кредитованию промышленных, торговых и других...

-

Управление рисками является одной из составляющих системы корпоративного управления банка. Система управления кредитными рисками включает в себя...

-

Пути снижения банковских рисков при осуществлении кредитных операций Кредитные операции являются одним из самых важных и значимых направлений в...

-

В рыночных условиях хозяйствования основной формой кредита является банковский кредит, предоставляемый коммерческими банками разных типов и видов....

-

Кредитование физических лиц: сущность, понятие и значение в деятельности коммерческих банков. Кредитная политика - основа организации кредитного процесса...

-

Процесс кредитования связан с действиями многообразных факторов риска, способных привести к непогашению кредита и процентов по нему. К факторам зависящим...

-

Самая главная функция банков - это предоставление кредитов малому, среднему и корпоративному бизнесу, физическим лицам, а также государственным и...

-

Таким образом, после проведения анализа финансового состояния предприятия мы можем сделать следующие выводы. По результатам проведенного анализа...

-

Проблемы развития и продвижения потребительского кредитования В первом десятилетии нового века потребительский кредит стал одной из основных статей...

-

Рассмотрим основные моменты потребительского кредитования ОАО КБ "Восточный". ЦельВыработка условий и процедур для максимально оперативного принятия...

-

Сущность деятельности банков проявляется в выполнении ими определенных функций, которые отличают их от других органов. Банковскую услугу можно...

-

Анализ кредитной деятельности банка и его краткая финансовая характеристика АО "Цеснабанк", основан в 1992 году. За годы работы Цеснабанк завоевал...

-

Оценка финансового состояния ОАО "Банк "Санкт-Петербург" по методике В. С. Кромонова Одним из главных преимуществ внутренней системы оценки финансового...

-

Кризисные явления в денежно-кредитной системе ставят коммерческие банки перед необходимостью искать эффективные методы и инструменты управления рисками....

-

Кредитоспособность клиента коммерческого банка -- способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу...

-

Банки как финансовые посредники привлекают капиталы хозорганов, сбережения населения и другие свободные денежные средства, высвобождающиеся в процессе...

-

АО "БТА Банк" ведет бухгалтерскую отчетность в соответствии с международными стандартами финансовой отчетности (МСФО) и законодательством Республики...

Оценка кредитных рисков - Развитие потребительского кредитования в Казахстане в условиях трансформации банковской системы (на примере КФ АО "Евразийский банк")