Анализ потребительского кредитования в Сбербанке России, Динамика потребительского кредитования. Оценка Сбербанка - Потребительское кредитование и его роль в экономике

Динамика потребительского кредитования. Оценка Сбербанка

Исследование кредитного поведения россиян проводилось Сбербанком совместно с "Левада?Центром" и включало в себя опрос среди взрослого городского населения России, в котором приняли участие 6000 граждан в возрасте от 18 до 64 лет. На основании имеющихся и полученных данных был составлен прогноз дальнейшего развития розничного кредитования в России.

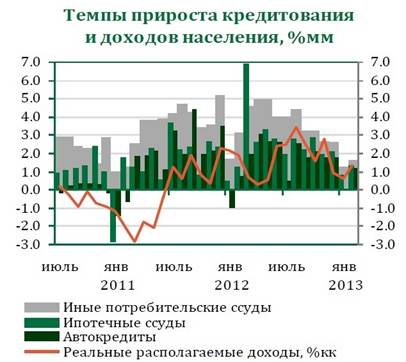

В течение 2011?2012 гг. в России наблюдался бум кредитования, который достиг своего апогея в середине 2012?го, констатируют аналитики Сбербанка (см. рис. 1).

Рисунок 1 ? Кредитование населения

Во II кв. 2012 г. темпы роста потребительского кредитования в реальном выражении (с учетом инфляции) достигли 41% (51% в номинальном), рост ипотечных кредитов в реальном выражении достиг 29% , реальные располагаемые доходы увеличились на 6,6% (см. рис. 2).

Рисунок 2 ? Темпы прироста кредитования и доходов населения

Росту кредитования способствовали относительно низкие в сравнении с кризисными значениями ставки. [3]

В 2013 г. ставки по кредитам физическим лицам немного увеличились (см. рис. 3), но темпы роста кредитования населения все еще остаются достаточно внушительными, хотя и явно замедляются. Месяц к месяцу кредитование растет значительными темпами (2,6% в июне и 2,7% в мае 2013 г.), а в пересчете на год темпы роста снижаются, отмечается в исследовании.

Рисунок 3 ? Ставка по кредитам

Несмотря на бурный рост кредитования, резкого увеличения плохих кредитов, согласно данным ЦМИ Сбербанка, пока не происходит. Доля просроченных кредитов в последние месяцы была относительно низкой (менее 5% по потребительским кредитам и менее 3% по ипотечным). Хотя доля просроченной задолженности по ипотечным кредитам выросла в 2012 г., в 2013?м она вновь оказалась на уровне 2011года.

Согласно результатам крупномасштабных опросов населения, проведенных Левада?Центром совместно с ЦМИ Сбербанка, бурный рост кредитования стал одним из самых заметных событий в сфере потребительского поведения в 2012 году. Доля респондентов, имеющих на момент опроса хотя бы один неоплаченный кредит, увеличилась на 15% (с 27% в 2011 г. до 31% в 2012 году). Объем кредитной задолженности (выраженный в количестве семейных доходов заемщиков) вырос почти на 40% (с размера кредита в 3,5 месячных дохода семьи в 2011г. до 4,8 доходов в 2012 г.), что соответствует статистике Банка России о темпах роста объемов кредитования физических лиц.

Все большая доля кредитной задолженности смещается в среднедоходные группы населения (+8 п. п. до 58% от общей кредитной задолженности); в более старшую возрастную группу заемщиков (+7 п. п., или до 36% общей кредитной задолженности); в сторону проживающих в малых городах (доля увеличилась вдвое - до 38%).

Согласно полученным данным, рост потребительского кредитования происходил не только "вширь", но и "вглубь", за счет увеличения числа семей, взявших более чем один кредит. В опросе 2011 г. 77% заемщиков подтвердили, что за последние два года брали кредит лишь однажды. В опросе 2012 г. доля таких семей практически сравнялась с долей тех, кто за это время взял два и более кредита.

Наибольший прирост кредитования был зафиксирован среди кредитов "на текущие нужды" (+4 п. п. до 32%). Доля кредитов для приобретения бытовой техники, компьютеров, мебели продолжила снижаться, но они по-прежнему представляют собой наиболее популярный вид кредитования. С прекращением действия антикризисных мер поддержки спроса на продукцию отечественного автопрома остановился рост автокредитов (19%).

В 2012 г. произошло увеличение сроков кредитования, отмечается в исследовании. Около 19% семей имеют кредиты с периодом выплат более трех лет. Доля краткосрочных кредитов снизилась на 6 п. п. - до 54%. В 2012 г. улучшилась кредитная дисциплина заемщиков. Объем кредитной задолженности, по которой происходили задержки платежей, снизился на 5 п. п. - до 7%. Распространенность неплатежей, превышающих 30 дней просрочки, также снизилась, но незначительно.

Хотя пока роста просроченной задолженности не наблюдается, высокий уровень процентных ставок, особенно по потребительским кредитам, а также возможное ухудшение финансового положения части населения, как результат замедления экономической активности в стране, может спровоцировать серию дефолтов в определенных категориях заемщиков, говорится в исследовании.

Опрос показал, что в 2012 г. Сократилось число семей, намеревающихся в ближайшее время взять кредит (? 3 п. п. до 22%). Данная тенденция вкупе с предпринятыми мерами регулятора, направленными на повышение стоимости кредитования и увеличение резервов по выданным кредитам, дают основание ожидать снижения темпов роста кредитования в будущем, считают аналитики ЦМИ. По их мнению, это может стать дополнительным фактором замедления экономического роста, поддерживаемого в последние месяцы исключительно за счет положительных темпов роста потребления населения. [3]

Результаты опросов "Левада?Центра" показывают также определенную самонадеянность российских граждан. В целом, наши соотечественники демонстрируют намного большую уверенность в своих способностях по поиску и анализу полученной банковской информации, чем европейцы.

Также среди россиян больше уверенных (60%) в том, что они могут правильно оценить, во сколько им обойдется кредит, чем среди европейцев (46%). Кроме того, россияне в большей степени подвергают сомнению способность банков контролировать выдачу кредитов, полагая, что можно взять сколько угодно кредитов, так как никто не будет это проверять (34% против 20% среди европейцев). Единственные вполне схожие оценки россияне и европейцы дали возможности выигрыша обычного клиента у банка в спорной ситуации (12% и 10%, соответственно), а также тому факту, что банки используют довольно агрессивные методы для привлечения клиентов и продвижения своих услуг (55% и 57%, соответственно).

В целом, в понимании финансовой информации, предоставляемой банками о кредитах и депозитах, о возможностях сравнения условий по банкам, более уверенными себя считают мужчины, респонденты в возрасте 25-39 лет, люди с высоким уровнем образования, а также имеющие высокий профессиональный статус. При этом наиболее осторожными и сдержанными в своих оценках банковской системы в целом и кредитной политики банков оказались москвичи. Они чаще признают, что сложно получить и понять информацию банков о кредитах, что банки используют агрессивные методы продвижения своих услуг. Жители столицы также более осторожны в оценках доступности информации о реальной цене кредита и менее склоны находить положительные стороны в покупках в кредит. Вероятно, москвичи, используя свой длительный опыт взаимодействия с банковскими учреждениями, приобрели к настоящему моменту более рациональный взгляд на кредитные вопросы, более схожий с взглядом жителей Европы, считают аналитики.

Похожие статьи

-

Если в качестве обеспечения по Кредитному договору применяются поручительства физических лиц (без другого обеспечения), включая поручительства по...

-

Анализ кредитного портфеля банка В условиях столь явного преобладания в структуре активных операций ссудных средств встает проблема управления активами,...

-

Заключение - Потребительское кредитование в России

Выбор данной темы Выпускной квалификационной работы обусловлен тем, что рынок потребительского кредитования России достаточно активно развивается в...

-

Состояние рынка потребительского кредитования в РФ - Потребительское кредитование в России

Современный этап предоставления кредитных услуг населению российскими банками начался в конце 1990-х годов, после завершения экономического кризиса 1998...

-

Для того чтобы выдать кредит, юридическое лицо должно предоставить в обязательном порядке необходимые документы. Перечень документов описывался ранее....

-

Сущность потребительского кредита и его особенности Кредит - ссуда в денежной или товарной форме на условиях срочности, возвратности, платности. В...

-

Потребительский кредит: понятие и сущность Потребительский кредит отражает отношения между кредитором и заемщиком по поводу кредитования конечного...

-

Организация кредитного процесса в банке Одним из важнейших направлений деятельности коммерческих банков является процесс кредитования. Хотя в переводе с...

-

Методы кредитования - это способы выдачи и погашения кредита в соответствии с принципами кредитования, определяющие характер связи движения кредита с...

-

Анализ потребительского кредитования - Анализ банковской деятельности

Потребительское кредитования являются составляющей в сфере кредитной деятельности АО "Народный Банк Казахстана". АО "Народный Банк Казахстана" успешно...

-

Заключение - Потребительское кредитование и его роль в экономике

Выбор данной темы обусловлен тем, что отечественный рынок потребительского кредитования развивается чрезвычайно высокими темпами. В условиях рыночной...

-

Сберегательный банк РФ осуществляет банковские операции и сделки, предусмотренные Положением о филиале. Объем полномочий руководителя филиала...

-

Условия предоставления потребительского кредита - Анализ потребительского кредитования

Последовательность в принятии решений кредитором и заемщиком при подготовке и заключении кредитного договора на получение потребительского кредита...

-

Основные проблемы потребительского кредитования в России Потребительское кредитование является важным фактором экономического роста, увеличения...

-

Введение - Потребительское кредитование и его роль в экономике

Кредит является частью производственных отношений и одной из форм экономический связей между участниками процесса расширенного производства. Современные...

-

Проблемы развития и продвижения потребительского кредитования В первом десятилетии нового века потребительский кредит стал одной из основных статей...

-

Современные условия развития потребительского кредитования в России направлены на максимальное удовлетворение потребностей населения. Данный сегмент...

-

Потребительский кредит в Сбербанке России выдается физическим лицам для удовлетворения бытовых и личных нужд: приобретения товаров, оплаты услуг....

-

В условиях нынешней экономической ситуации в Казахстане потребительское кредитование является еще одной областью риска для банков, поскольку большинство...

-

Существенная часть бизнеса ВТБ сосредоточена в сегменте обслуживания крупных и средних корпоративных клиентов. В 2009 году ВТБ выполнил поставленную...

-

Роль кредита характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти...

-

Кредитное направление активных операций в настоящее время самое важное в деятельности любого банка. В рамках данной работы проведем анализ некоторых...

-

На основе экспертного заключения участников рынка, 2015 год будет одним из самых трудных и непрeдсказуемых в сегменте потребительского кредитования РФ. С...

-

В 2009 году продолжилось сотрудничество Омского отделения №8634 Сбербанка России с крупнейшими предприятиями - лидерами российской экономики, причем в...

-

В процессе деятельности банки сталкиваются с совокупностью различных видов рисков, отличающихся между собой местом и временем возникновения, внешними и...

-

В настоящее время ОАО "Сбербанк России" предлагает следующие виды кредитования для сельскохозяйственных предприятий: 1. Кредитование под залог будущего...

-

АО "Банк Евразийский", имея избыток привлеченных ресурсов, производит размещение средств по методу общего фонда средств, который не предполагает особо...

-

Процедура предоставления кредитов физическим лицам при краткосрочном, равно как и при долгосрочном кредитовании, включает в себя следующие этапы: Беседа...

-

Кредитный портфель и оценка риска кредитования банка АО "Банк ЦентрКредит" Основной банковской операцией традиционно является кредитование. Кредитованию,...

-

Экономическая сущность и роль потребительского кредита Основной формой кредита в рыночных условиях хозяйствования является банковский кредит,...

-

Кредитный риск (риск контрагента) представляет собой риск нарушения должником условий договора или иного способа невыполнения обязательств. Такой риск...

-

Как в экономической, так в и правовой жизни России потребительское кредитование граждан представляет собой достаточно новое явление, несмотря на то, что...

-

С I квартала 2011 года Омское отделение №8634 Сбербанка России предложило клиентам новую линейку розничных кредитных продуктов, которая предусматривает...

-

Введение - Потребительское кредитование в России

На современном этапе развития экономики кредит является неотъемлемым элементом товарно-денежных отношений. Возникновение кредита связано непосредственно...

-

Экономическая сущность и функции потребительского кредита Потребительская форма кредита исторически возникла вначале развития кредитных отношений, когда...

-

На сегодня Сбербанк занимает лидирующие позиции в стране по объемам выдаваемых кредитов. Еще одна программа, внедренная Сбербанком ? "Кредитная...

-

Проведем анализ кредитного портфеля юридических лиц ПАО "Сбербанк России" г. Перми. Итак, проанализируем кредитный портфель юридических лиц ПАО "Сбербанк...

-

Анализ ипотечного кредитования - Формирование ипотечного кредитования в России

Кредитная политика банка заключается в определении приоритетных направлений развития и совершенствования банковской деятельности в процессе...

-

Ипотека - залог недвижимого имущества (главным образом земли и строений на ней) с целью получения ипотечной ссуды и непосредственного инвестирования...

-

Таблица 2.1 Бухгалтерский баланс ПАО "Сбербанк России". Наименование статьи На 01.01.2016, тыс. руб. Структура в % к валюте баланса На 01.01.2015, тыс....

Анализ потребительского кредитования в Сбербанке России, Динамика потребительского кредитования. Оценка Сбербанка - Потребительское кредитование и его роль в экономике